合併があった場合の賃上げ促進税制の適用

サマリ

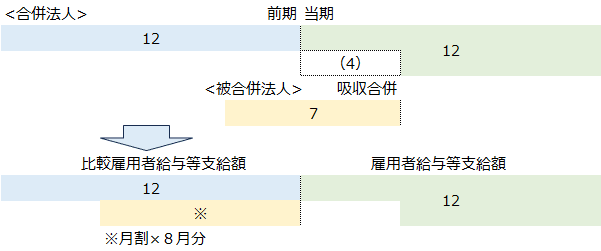

前年度または当年度に合併があった場合、適用年度(当年度)の雇用者給与等支給額と比較雇用者給与等支給額(前年度実績)のベースが揃わないこととなる

合併による給与等の増額の影響を税額控除の対象から排除するため、比較雇用者給与等支給額に所用の調整を行う

調整は、「月別給与等支給額」×調整対象月数というかたちで行われる

以下、中小企業向け賃上げ促進税制(租税特別措置法42条の12の5②項)を念頭に記載している。

根拠条文

賃上げ促進税制の適用を受けようとする法人が給与等基準日(前事業年度開始の日)から適用年度終了の日までの期間内において行われた合併

に係る合併法人である場合の、当該法人の適用年度における比較雇用者給与等支給額の計算における同号の給与等の支給額は、以下の通りである。

1)適用年度において合併があった場合

:合併法人の前事業年度(調整対象年度)の給与等支給額+

(調整対象年度に含まれる月の被合併法人の月別給与等支給額×合併日~適用年度終了日までの月数/適用年度の月数)

2)前事業年度において合併があった場合

:合併法人の前事業年度の給与等支給額+調整対象年度に含まれる月の被合併法人の月別給与等支給額

※条文を概略化するため、当年度も前年度も12ヶ月という前提で必要な部分のみ抜粋している

月別給与等支給額とは、被合併法人の各事業年度に係る給与等支給額をそれぞれ当該各事業年度の月数で除して計算した金額を当該各事業年度に含まれる月に係るものとみなしたものをいう。

また、この月数は1月未満の端数切り上げである(同条㉒項)

調整イメージ

具体例

<前提>

A社は2月決算法人で、前事業年度はR3.3~R4.2(12ヶ月)、適用年度はR4.3~R5.2(12ヶ月)である。

A社は前事業年度であるR3.7.1にa1社を、適用年度であるR4.8.1にa2社を吸収合併している。

a1社:事業年度は3月21日~3月20日であり、最終事業年度はR3.3.21~R3.6.30であった。

a2社:事業年度は11月1日~10月31日であり、最終事業年度はR3.11.1~R4.7.31であった。

※雇用安定助成金ほかは捨象し、支給額以外の計算要素はないものとして検討している

この記事が気に入ったらサポートをしてみませんか?