利下げが9月に来る可能性が高まった理由

※これは全体公開記事になります。

マクロが引き続き市場を牽引し、金融政策の変曲点に近づきつつあります。

具体的には2つのトピックを取り上げます:

FOMCとパウエル議長の記者会見、そして利下げのタイミングです。

最近の労働市場データ

簡単にまとめると以下のようになります: 米連邦準備制度理事会(FRB)は9月に利下げを実施し、その後今年の残りの会合で追加利下げを実施する可能性が高くなりました。 これは現在、6か月国債利回りで初めて確認されています(6か月国債利回りがなぜ利下げを示唆するのかわからない方は、先週の金曜日に投稿していますので読んでみてください)。労働市場のデータは軟化しており、これはFRBのデュアルマンデートの顕著な側面となっています。これは単に利下げのタイミングを早めていることを示すのですが、より広範なマクロデータはまだ底堅いです。個人的には、今週のデータによる懸念は誇張されすぎており、市場はこのデータに過剰反応し、景気後退がすぐそこまで来ているのではないかと恐れているように感じました。

しかし、細かいニュアンスの話をしてみます。

FOMCの政策決定は予想通り、5.25%~5.50%でした。

これで、2023年7月に実施されたFRBの最後の利上げから12ヶ月が経過しました。 この間、S&P500種株価指数は前年同期比21%上昇しています。

パウエル議長の記者会見での最も重要な発言は次のようなものでした:

「経済が堅調に推移し、インフレが持続するのであれば、連邦預金金利の現在の目標レンジを適切な限り維持することができる。労働市場が予想外に弱まったり、インフレ率が予想以上に急速に低下したりした場合は、対応する用意がある。政策は、私たちが両面の政策を追求する際に直面するリスクと不確実性に対処する態勢が整っている。」

彼は「リスクはより良いバランスになっている」という事実に何度も言及し、FRBがどのように反応関数を調整し、インフレデータよりも労働市場データを優先させるかについて言及したのです。

わかりやすく言えば、FRBはインフレへの懸念を減らし、労働市場への懸念を強めているということです。

記者会見の時点では、私はFRBが9月に利下げに踏み切るという考えには比較的否定的でした。しかし、パウエル議長は、インフレ、労働市場、より広範な経済をめぐる特定の条件が利下げを正当化するのであれば、9月会合での利下げもあり得ると述べました。

私が求めていたシグナルは、6か月の国債利回りが十分に低下することでした。

これらは現在、2024年9月の次回会合での利下げを示唆する水準まで低下しています。

これは先週の市場振り返りのどこかで話しましたのでそちらをぜひご覧いただきたいのですが、要は、利上げサイクルが始まった2022年3月以来初めて、両利回りが公式に利下げを示唆したということです。

2年物国債利回り、CMEのFedWatchツール、FF先物、SWAPは過去1年半以上の間に何度も利下げを誤って予想してきましたが、3カ月と6か月利回りは初めて公式に利下げが来ると言っています。

この2つの利回りは最も効果的なシグナルであり、ダイナミックな指標であるため、今後数日、数週間、数カ月先には異なる様相(またはより大きな規模)を反映する可能性があることを承知で、現在のシグナルに注目する価値があると私は考えています。

今のところ、私の予想では、FRBは2024年の残り期間に少なくとも2回利下げを行い、1回の利下げは0.5%の利下げになるかもしれないです。

データに基づいて私の見方が変わった場合は、新しい見通しを裏付ける十分な説明とともに、こことXでこのアップデートを投稿していく予定です。

今週、利回りが大幅に低下した主な理由は、労働市場やマクロ経済全般のデータが予想を下回ったことです。

私の見解では、全体的なデータは依然として回復性がありダイナミクスもある状態ですが、明らかに軟化しています。

全体として、これが私の今年の考え方です。

米連邦準備制度理事会(FRB)と米国経済は綱渡り状態で、一方では軟調、他方では全面的な悪化というバランスを取っています。しかし同時に、先週レビューした24年第2四半期の実質GDPデータのように、他の経済指標は明らかな加速を示しています。問題は、24年第2四半期の実質GDPデータが1~3ヵ月前のものであり、必ずしも今後の方向性を示すものではなく、過去を振り返るものであることです。

木曜日に発表された労働生産性のデータも第2四半期のもので、顕著な力強い改善を示していましたが、現時点では古いデータです。

実際に綱渡りをしたことはありませんが、時折、どちらか一方から他方へと揺れ動くものだと思います。

事実、これまでのところ、利下げサイクルが2022年3月に始まった過去2年以上の間、FRBと経済はそうしてきました。

悪いデータもありました。

良いデータもありました。

弱いデータもありました。

強まるデータもありました。

しかしFRBは綱の上を歩き続けてきました。

問題は、FRBが安全に反対側まで行き、正式にデュアルマンデートを達成するためには、どこまでロープの上を歩く必要があるのか、ということです。

残念ながら、それはわかりませんが、だからこそ労働市場と経済の状況を常に評価する必要があります。だから私はデータを監視し続けているのです。

労働市場に目を向けると、今週は3つの重要な報告がありました。:

1.ADP民間雇用者数

2.新規求人・離職動向調査(JOLTS)

3.農業部門雇用者数(NFP)

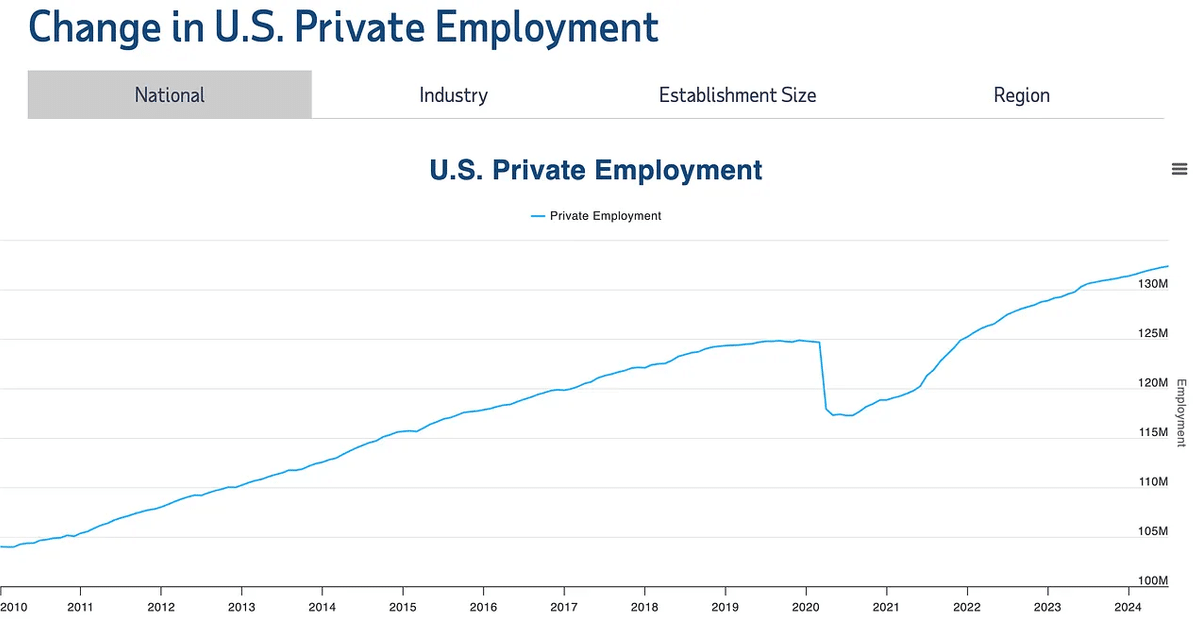

ADPのデータでは、7月の民間雇用者数は12万2,000人増加し、米国の民間雇用者数としては過去最高を記録しました。

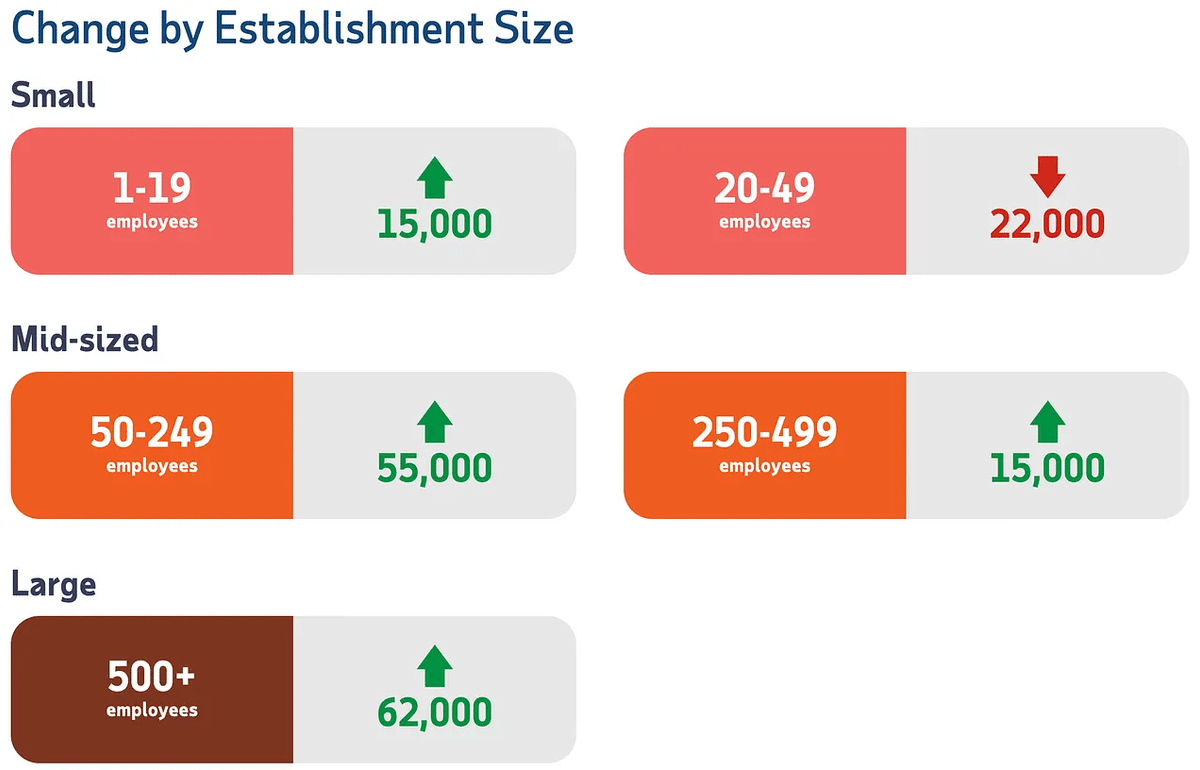

また、下の画像を見ればわかるように、従業員数20〜49人の企業を除き、すべての規模区分で給与が増加しています。

ADPによる賃金上昇率測定では、雇用継続者の賃金上昇率中央値は前年同月比4.8%増、転職者の賃金上昇率は同7.2%増と、いずれも前月から伸びが鈍化しました。この賃金の伸びの減速は、非農業部門雇用者数のデータにも表れています。

全体的には堅調なデータでした。ADPは世界(ひいては米国)最大の給与計算機関であり、労働市場の状況について鋭い洞察を提供し、民間給与が増加している証拠を提供し続けています。

2024年6月のJOLTSデータによる求人数は緩やかに減少し、2022年3月のピーク以来の減少トレンドの中で刻々と変化しています。

これはいくつか重要な理由がありますが、最も重要なのは、求人数が前年同月比インフレ率と直接的な相関関係があるためです:

🔵求人数 (JOLTS)

🔴 コアCPIインフレ率前年比

JOLTSの中で最も重要なデータは、6月中の解雇者数が149.8万人に減少したことです。この数字はかなり大きいように見えますが、全従業員数と比較することで背景を説明する必要があります。

そうすると、解雇率は0.94%で、2022年4月以来の低い数値であることがわかります。

そう、6月に解雇された従業員は1%未満でした。

これは、2019年12月に1.18%だったパンデミック前の水準よりも低いです。

また、2023年6月の1.02%よりも低いのです。

これは、労働市場の状況をニュアンスを持って十分に理解するために必要な極めて重要な文脈であり、見出しの数字が識者が信じ込ませているほど悲惨なものではないことを示唆し続けています。

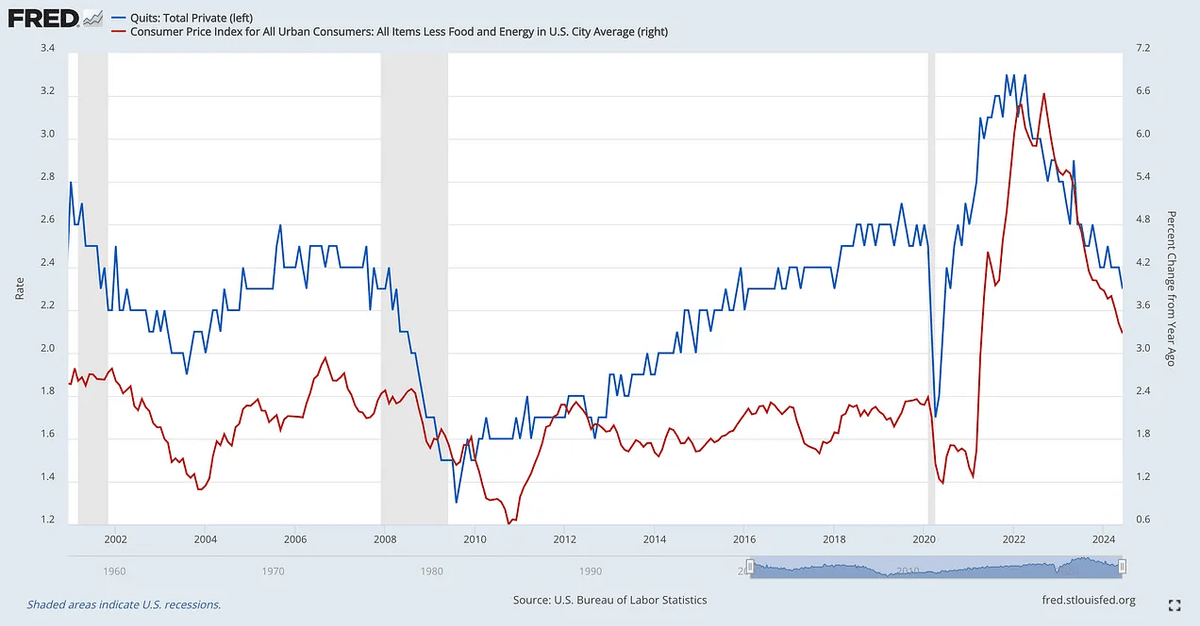

さらに、JOLTSデータによる民間退職率も低下しており、これは今後数カ月・数四半期におけるディスインフレを強く示唆するもので、ひいては金融政策を形成し、利下げの先駆けとなります。

🔵 退職率(JOLTS)

🔴 コアCPIインフレ率 前年比

つまりADPとJOLTSの両データは、労働市場の回復力とダイナミクスを示していますが、緩やかに軟化していることがわかります。決して悪い結果でも、景気後退を示唆するものでもないですが、経済ニュースの中で最も重要な労働市場報告である金曜の非農業部門雇用者数(NFP)に比べれば、この2つの結果ははるかに重要度が低いです。

7月の非農業部門雇用者数は+18.5万人と予想されていましたが、結果は+11.4万人と期待外れでした。当初+20.6万人と発表された6月の数字は+17.9万人に下方修正されましたが、それでも力強い伸びを示しました。

また、市場の注目を集めたのは失業率で、4.1%から4.25%へと大幅に上昇しました。

ここ数カ月、失業率の上昇は、労働力率が同時に上昇したことでほぼ説明できる、という話をしました。要約すると、(以前は失業者としてカウントされていなかった)意欲喪失労働者が労働力に復帰し、仕事を探し始めると、彼らは正式に失業者としてカウントされるのです。

同じ動きが7月にも起こり、プライムエイジ労働力率は84.0%と2002年3月以来の高水準に上昇しました。

失業率の上昇は紛れもなく懸念材料です。

それを否定するつもりはありません。

しかし、労働市場で起きていることを正しく理解するためには、これは重要な背景であり、事実として失業率が上昇しているのは、より多くの人々が労働力に加わり仕事を探し始めているからです。

また、名目賃金の伸び率にも注目してみます。

ADPデータによる中央値賃金の減速と同様、この減速は今後数カ月・数四半期におけるディスインフレの拡大を予感させるものです:

🔵 平均時給(前年同期比)

🔴コアCPIインフレ率 前年比

そこで、FRBの反応関数と、パウエル議長が繰り返し強調してきた「リスクはより良いバランスになりつつある」という事実について考えてみると、今回のデータは以下のことを示しています:

・労働市場の軟化はさらなるディスインフレをもたらす

・労働市場の軟化とさらなるディスインフレはFRBに利下げを促す

今回のNFP統計は間違いなくここ数年で最も軟調なものでしたが、だからといって経済崩壊が間近に迫っているとは限りません。

しかし、以前から申し上げているように、軟調=弱含みというわけではありません。

総合的なデータから、マクロデータが弱いとは言い難いですが、軟化していることには明確に同意します。私が知る限り労働市場は正常化しつつあり、今後数カ月/数四半期に、より広範な経済に悪影響を及ぼす可能性があります。

このことは、データに依存し、柔軟で客観的であり続けることの重要性を強調しています。

今後も、私はコミュニティで労働市場やマクロ経済についてアップデートしていく予定です。

今回は以上となります。ありがとうございました。

この記事が気に入ったらサポートをしてみませんか?