ビットコインFX - スキャで勝つためのOI分析(入門編)

ビットコインなどの仮想通貨(暗号資産、デジタルアセット、デジタルコイン)のトレードでは、OI(Open Interest)分析がとても有効です。話をシンプルにするためにこのnoteでは、取り上げる範囲をビットコインに絞りますが、仮想通貨全般で活用できます。

このnoteは下記のような方にお勧めします。

・テクニカル分析などを中心にトレードを始めたけれども、なかなか思う通りの成果が出せない

・スキャの勝率を高めるための方法を探している

・ついついお祈りトレードになってしまう

・市場に参加している他のトレーダーの心理状況を知りたい

・テクニカル分析は一通り理解したけど、次のレベルに進みたい

OI分析は、仮想通貨取引の市場環境を解明するために役立ちますが、OI分析に関する網羅的でかつ実践的な入門書のようなものがあまりないと感じましたので、今回noteにまとめることにしました。特にスキャルピングやスイング(短中期)トレードにOIを活用するという点に内容を絞りました。

本noteは、OIという言葉を初めて聞く人が、OI分析を活用して仮想通貨のトレードに活用できるレベルにまで到達するのに最低限必要な基礎知識を身につけられるようになることを目標に書きました。

もし需要があれば、実践編も書いてみようかと思っています。もし万が一読んでみたいという方がいらっしゃれば、コメントがDMを頂ければと思います。

また、すでにOI分析をトレードに活用しているような人にとっても、改めてOI分析の基礎を確認して、トレードへの活用方法の幅を広げられるようにと、応用が可能な内容も一部含めたつもりです。応用レベルの内容を求めている方には、「5. OIの読み解き方」までは読み飛ばして、「6. 相場環境を見極めるためのOI分析」からじっくり読んで頂くのが手っ取り早いと思います。

※本noteの内容に関する注意事項

予告なく内容をアップデートすることがあります。有料部分の価格は状況をみて値上げするかもしれません。

正確性に十分な注意を払って執筆しましたが、一部筆者の経験や考察に基づいた私見も含まれるため、不十分な内容や不正確な内容が含まれている可能性は否定できません。

また、OI分析でトレードで勝つために最低限必要な内容をわかりやすく整理して解説したつもりですが、本noteの内容だけでトレードで必ず勝てることを保証するものではありませんので、その点をあらかじめご了承頂けますよう、宜しくお願いいたします。

また、こちらのnoteも読んで頂くと理解が深まると思います。

1. OI分析の前に

OI分析を始める前に、まずはビットコインの価格変動のメカニズムについて正しく理解することが重要です。OI分析を習得するために最低限知っておくべきことをまずはこの章にまとめておきます。

・指値注文と成行注文

基本的な話になりますが、ビットコインのトレードをする際には、買いと売りの2種類のいずれかの注文を行うことになります。さらにその注文方法には成行注文と指値注文の2種類があります。

・成行注文

*買い注文

*売り注文

・指値注文

*買い注文

*売り注文

よって、注文をする際には、買いの成行注文、売りの成行注文、買い指値注文、売りの指値注文の4種類の注文から選ぶことになります。

・価格を動かすのは成行注文

この4種類の注文のうち、価格を動かす要因となる注文は「買いの成行注文」と「売りの成行注文」です。成行注文が入る時にビットコインの価格が変動します。(ただし、板の状況によっては変動しないこともあります。)

逆にどんなに大きな指値注文をしても価格は全く動きません。あくまでも成行注文をした時に、板の指値注文が消化された際に価格が動きます。

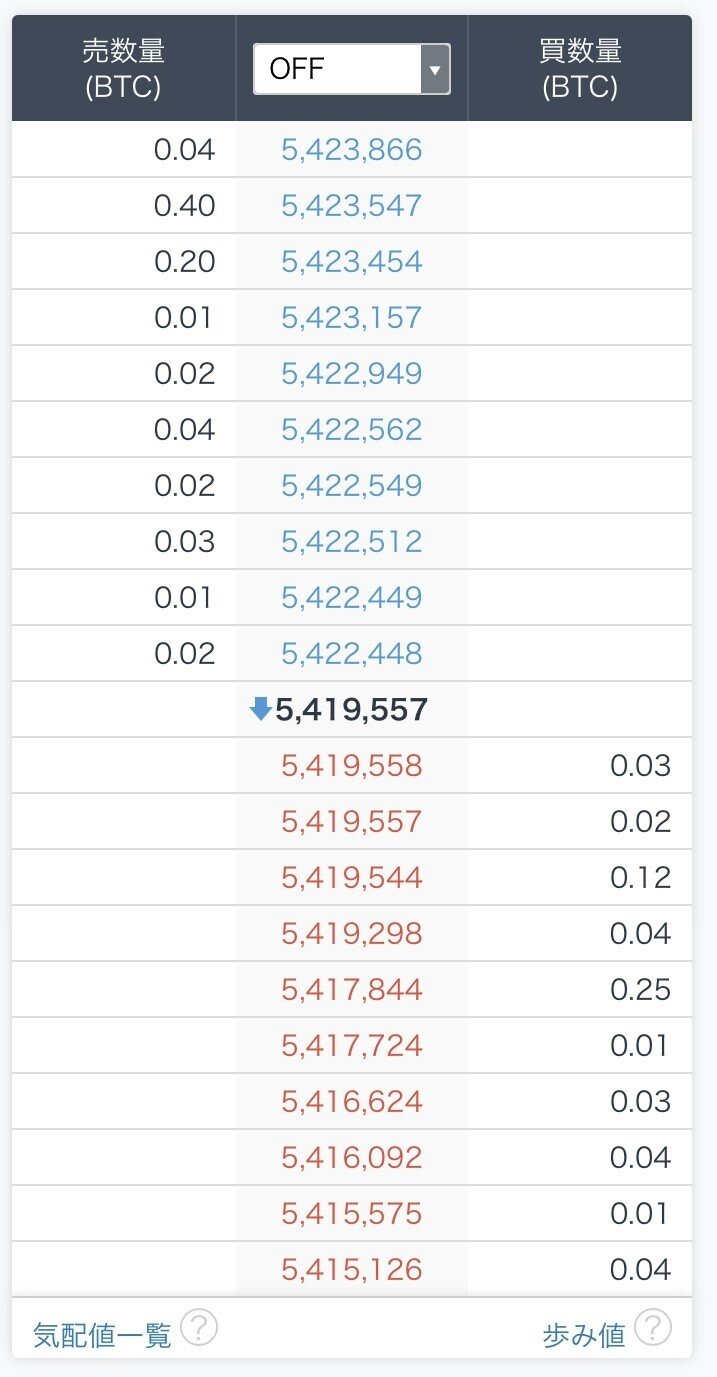

例えば、以下のような板(気配値)の状態の時について考えます。現在価格は5,419,557円です。この現在価格は最後に売買取引が成立した価格のことです。

この状況で成行の買い注文をすると、現在価格の一つ上に表示されている価格(5,422,448円)で出されている売りの指値注文とマッチングして売買が成立します。これによって、現在価格は5,419,557円から5,422,448円に上昇します。

この状態で、どれだけ指値注文をしたとしても、板に注文が追加されるだけですので、価格は全く変動しないわけです。あくまでも、成行注文が入ったことがトリガーとなって価格は変動します。

この成行注文によって価格が変動するというメカニズムをよく理解していないと、OI分析を正しく行うことができないと思いますので、ここはしっかりと理解してください。

・現物以外の取引市場

もう一つ重要なことが、ビットコインなどの仮想通貨の売買には現物取引を行うスポット市場の他に、いわゆる証拠金取引を行うデリバティブ市場というものがあります。詳細はここでは割愛しますが、簡単に整理すると、仮想通貨には主に以下のような市場と取引の種類が存在します。

●仮想通貨スポット市場

・現物取引

●仮想通貨デリバティブ市場

・証拠金取引(レバレッジ取引)

*信用取引

*先物取引(期限有り)

*先物取引(無期限)←これをBTC-FXと呼ぶことが多い

*オプション取引

現物取引は手持ちの資金の範囲内でビットコインを購入したり、持っているビットコインを売却したりという取引を行います。

一方で証拠金取引では、証拠金として資金を担保に入れることで、レバレッジを効かせて保有資金以上の取引を行うことが可能です。例えば、50万円の資金が手元にある場合にレバレッジ倍率10倍で証拠金取引を行うと、500万円分のビットコインの売買取引を行うことが可能となります。

但し、500万円分の取引を行うことが可能ということであって、500万円分のビットコインを所有できるということではないので注意が必要です。あくまでも、50万円を担保にして500万円分のビットコインを借りて売買すると言った方がイメージがつきやすいと思います。

さらに、証拠金取引はビットコインを保有していなくても売り取引を行うことができるのが現物取引と違う点になります。

・証拠金取引は短期売買が主体

証拠金取引では、証拠金のレバレッジ倍率分のビットコインを売買できるという利点がありますが、あくまでも借りたビットコインで売買取引をするのであって、取引をしたビットコインはいずれ返す必要があります。また、借りているのでポジションを持っている間は金利を支払う(もしくは受け取る)ことになります。

よって、購入したビットコインが自分の所有物になる現物取引とは違って、証拠金取引の場合は構築したポジション(契約)はいつか解消する必要があります。また、レバレッジをかけて利益を最大化しようというのがデリバティブ取引の利点でもあるので、売買の頻度は高くなる傾向があります。

証拠金取引は現物取引と比べて短期売買が主体となると言うのこのような背景があります。

・現物取引と証拠金取引の価格間の乖離

ほとんどの取引所では、現物取引と証拠金取引をそれぞれ別々の市場(注文板)で取り扱っています。ここで問題になるのが、現物取引と証拠金取引のそれぞれの価格に乖離が出てしまうことです。

特に加熱している相場では、少しでも多くの利益を掴みたいトレーダー達がレバレッジを高くしてロングポジションを構築しようとするので、現物価格よりもデリバティブ(証拠金)取引の価格が上振れる傾向があります。

このような現物とデリバティブの乖離を抑える仕組みとして、スワップ手数料というものがあります。よく、資金調達率(FR: Funding Rate)とかと言われるものです。

デリバティブの価格が現物より上に乖離している時には、デリバティブでロングポジションを保有しているトレーダーから、資金調達率に基づいて計算された手数料を徴収して、ショートポジションを保有しているトレーダーに支払うという仕組みです。これによって、価格の乖離を抑制しようとしています。価格の乖離の大きさによって資金調達率も変動します。

また、国内取引所のBitFlyerでは価格の乖離の抑制のためにSFDという仕組みを採用しています。SFDについては、乖離の抑制効果について課題が指摘されていますが、詳細は割愛します。

OIを見る時は、現物とデリバティブの間に価格乖離が生じていて、乖離抑制のために資金調達率が調整されているということを頭の片隅には置いておくと良いと思います。(話が複雑になるので、このnoteでは詳細は割愛します)

・売買出来高とは

一般的に価格の変動が出来高を伴うものかどうかは重要だと言われていますが、売買出来高(Buying Selling Volume、Buy Sell Volume)を見ることで価格変動のメカニズムをより正確に分析することができます。

ある一定の期間中にどれくらいの売買が成立したかという指標が出来高(Volume)です。出来高(Volume)はどれだけの売買が成立したかを示す指標ですが、ビットコインなどの暗号資産の場合は、売買出来高(Buying Selling Volume)で成立した売買が成行売りによるものか、成行買いによるものかも見ることができます。

例えば、1分間の出来高が10BTCだったとして、出来高(Volume)では1分間に売買が成立したのが10BTCで、買いが多かったのか売りが多かったのだけ知ることができます。

一方で、売買出来高(Buying Selling Volume)であれば、売買が成立した10BTCのうち、例えば、3BTCが成行買いによるもので、7BTCが成行売りによるのであるというところまで知ることができます。

価格変動のメカニズムを解明するためには、売買出来高を使ったほうがもう少し深く分析ができますので、本noteではこちらを参照します。

2. OIを分析する意味

ビットコインの価格は、成行の買いと売りによって変動します。ここで重要なのが、例えば成行の買い注文が執行されて価格が上昇した際に、その成行の買い注文が新規でロングポジションを構築するための注文だったのか、ショートポジションをクローズ(利確か損切り)するための注文だったのかによって、意味合いが大きく違ってくることです。

また、成行の買い注文が執行されるということは、それと同時に売りの指値注文が執行されます。この売りの指値注文がショートポジションを新たに構築するための売り指値注文だったのか、それともロングポジションをクローズするための売りの指値注文だったかによっても、意味合いが違ってきます。

このように、価格変動の裏側では、様々な思惑の持った市場参加者の注文が行き交っており、トレードをする上でこのような動向を掴むことができれば、トレードの精度を多少なりとも高めることができます。

OI分析は、まさにこのような価格変動の裏側で起こっている市場参加者の様々な動向を解明する一つの有効な手段となります。

3. OIとは

OIとは、「Open Interset(オープン・インタレスト)」の略で、日本語では「未決済建玉(みけっさいたてぎょく)」や「建玉(たてぎょく)」と言います。取引所によっては、OV: Open Value(オープン・バリュー)と呼ぶ場合もあります。

Open Interest は、証拠金取引での決済されていない(つまり、アクティブな)デリバティブ契約の総数のことになります。つまり、証拠金取引で建てられたポジションの総数がどのくらいあるのかを示す指標になります。

OIの増減を見れば、価格の変動が新規ポジションによる値動きなのか、ポジションの決済による値動きなのかをある程度予測することができます。

・ショートポジションとロングポジションは常に同数

LS比などの指標があるので誤解されていることが多いのだと思いますが、証拠金取引では基本的にはロングとショートのそれぞれのポジション数は常に同数となります。

OIでよくある間違いなのですが、価格が上昇しながらOIも増加しているのでロングポジションが増えたと考える人がいるのですが、これは少し理解が不足しています。確かに、ロングポジションが増えたことには間違いはないのですが、価格が下落しながらOIが上昇している時もロングポジションは増えています。

大前提として、ロングポジションの数とショートポジションの数は常に同じですので、OIが増加しているということは価格が上昇しても価格が下落してもロングポジションは増加してますし、ロングポジションが増加したのと同じ数だけショートポジションも増加しています。

ですので、どのような経緯でポジションが増えたのか、もしくは減ったのかというところまで深掘りして考えないと、特に短期で売買をする際の参考指標としては、OIを見る意味がかなり薄れてしまいます。

この場合は、価格が上昇しながらOIが上昇しているので、成行買い注文が出されたことによってロングポジションが建てられて、売り指値注文が執行されることでショートポジションが建てられたという状況と理解するのがより正確です。

・どうしてロングポジションとショートポジションは常に同数なのか?

では、どうしてロングポジションとショートポジションは常に同数なのでしょうか。

成行買いでロングポジションが新たに構築される場合を例にして考えてみます。例えば0.1BTCのロングポジションが成行の買い注文で新たに建てられます。一方で、これに対して0.1BTCの売り指値が執行されますが、この指値は、

①新たにショートポジションを建てるための指値の場合

と、

②すでにあるロングポジションをクローズするための指値の場合

の二通りが考えられます。

①新規ショートポジション構築の場合は、売り指値の執行によって0.1BTCのショートポジションが増加する一方で、成行買い注文によって0.1BTCのロングポジションが新たに増加しますので、ロングポジションとショートポジションは同じ数量だけ増加することになり、双方のポジション数の差は変わりません。

②ロングポジションのクローズ(決済)の場合は、すでにある0.1BTCのロングポジションが売り指値の執行によって減少しますが、成行買い注文によって新たに0.1BTCのロングポジションが増加しますので、相殺されてロングポジションの数は変わらず、結果としてロングポジションとショートポジションの数量の差に変化は生じません。

このように整理してみると、ロングとショートのそれぞのポジションの数が変わってしまうような組み合わせの約定は成立しないのがわかると思います。このことから、どのような売買の組み合わせであっても、ロングとショートのそれぞのポジション数量の差は一定(すなわち常に同数)であることが理解できます。

OIを分析する際には、この大原則を理解していないと意味不明な分析をしてしまうことになるので、ここは頭の中に叩き込むくらいに理解しておく必要があります。

・LS比って何??

それではLS比とは何を示しているのかという疑問が湧いてくると思います。ネットの情報でも、平気でロングポジションとショートポジションの総量の比率だと説明しているようなことが多いですが、先ほど解説しましたようにロングポジションとショートポジションの数は常に同じになるので、このような説明は厳密には正確ではありません。

ものによっても違うのですが、だいたい下記のような指標をLS比としていることが多いです。

①成行注文で新規に建てられたポジション数量の比率

②一定期間あたりに増加したポジション数量の比率

③それぞれのポジションを持っているアカウント数の比率

④アカウント当たりの平均保有ポジション数量の比率

⑤特定のユーザー(TOPユーザー等)が保有しているポジション数量の比率

LS指標と言われているものの多くは、OIのように全ての未決済ポジション総量のロング・ショート比率ではなくて、ある条件で抽出したポジション数のロング・ショート比率であるということになるので、注意が必要です。

ただし、FX(外国為替証拠金取引)と同様に相対取引を採用している仮想通貨取引所の場合には、取引所とトレーダー同士で取引をするため、トレーダーが保有するロングとショートの比率は一定でなく変動します。国内ではTAOTAO等が相対取引を採用しています。

このように何らかの指標を使うときは、その指標の意味を正しく理解することが重要です。雰囲気でなんとなくわかった気になって使ってしまうと、実はあまり相関性の無い情報を使ってトレードをすることになってしまったりします。ネットで調べた情報もそのまま鵜呑みにせず、必ず自分でも納得のいくまでその指標の意味を調べまくって、腹落ちしてからトレードに使うことが大切だと思います。

4. OI分析からわかること

OIはロングとショートの未決済建玉の総数を示していますが、価格チャート、出来高、精算のそれぞれと組み合わせて分析することで、価格変動の要因を予測することができます。

例えば、価格が急上昇するときに、ロンガーがツッコミ買いをして上がっているのか、もしくは、ショーターが撤退(損切り)をして上がっているのかを、OIを読み解くことで見分けることができます。

・OIから相場の歪みを察知する

価格が上昇するのは、成行の買い注文が出されたことによるので、基本的には、価格チャートからでも買いの成行注文が出されたのか、売りの成行注文が出されたのかがある程度はわかります。(厳密には、板の状況によるところもあるので、売買出来高を見て判断する必要があります。)

但し、買いの成行注文でも、新たにロングポジションを建てるために新規で買われたものなのか、それとも既に建てられているショートポジションの利確または損切りのためポジションの決済を目的に買われているのかでは、価格が上昇する意味合いが違ってきます。このいずれかを見分けるためにOIが役立ちます。また、このいずれかを見分けることで、相場の歪みを察知しやすくもなります。

例えば、成行注文で新規ポジションを構築するという売買行為は、どちらか一方に動いている価格に遅れないように慌てて飛び乗ろうとしている状況が考えられます。このような売買行為が多くみられる状況では、本来あるべき合理的な価格帯から急激に乖離し始めている(すなわち相場が歪み始めている)可能性が考えられます。

一方、成行注文で既にあるポジションをクローズ(決済)するという売買行為は、どちらか一方に動いている価格に対して、このまま戻って来ないのではないのかという恐怖心が生まれて慌ててポジションを決済している状況が考えられます。このような売買行為が多くみられる状況では、これも本来あるべき合理的な価格帯から急激に乖離し始めている可能性が考えられます。

こんな感じの値動きをするイメージです。

・ポジションメイクかポジションクローズかを見極める

OIが増加しているということは、新規に構築されたポジションが増えている(ポジションメイク)ということを示しています。一方でOIが減少しているということは、現在構築されているポジションが減っている(ポジションクローズ)ことを示しています。

よって、OIが増加しながら価格が上昇していれば、新規にポジションを構築するために買いの成行注文が行われていることになります。他方、OIが減少しながら価格が上昇していれば、ポジションをクローズ(決済)するために買いの成行注文、すなわちショートカバーが行われていることになります。

このように、OIを見ることによって、相場の価格上昇がロングメイキングによるものなのか、それともショートカバーによるものなのかをある程度予測することができます。

5. OIの読み解き方

例えば、価格が上がっているときにOIが上昇していれば、価格が上昇しながらポジションが増えていることになりますので、そのときに執行されている成行買いは新規の買いの可能性が高いということになります。ただ、可能性が高いというだけで、必ずしも成行買いの全てが新規の買いであるわけではないので注意が必要です。(これは後ほど解説します)

・OIをどこで見れば良いのか?

まず、OIをどこで見れば良いのかですが、Coinalyze や TradingLiteで見ることができます。OIの他に、売買出来高や精算も表示する機能がありますので、登録していない方はぜひ登録してみてください。最低限の機能であれば無料でも利用できますので、まだ登録していない方は登録してみると良いと思います。

*Coinalyze

無料で使えます。対応している取引所が多く、比較的機能もシンプルで使い易いと思います。(ぼくはメインでこれを使っています)

*TradingLite

ヒートマップも表示できますので、有料ですが登録する価値はあると思います。

これで、OI分析に必要な、OI(Open Interest)、売買出来高(Buy Sell Volume)、精算(Liquidations)を見ることができます。

・OIの増減が意味すること

買いの成行注文がされているということは、その裏で同時にそれに対応して売りの指値注文が食われている(執行されている)ことになります。

この売りの指値注文が、新規でショートを構築するために置かれた売りの指値注文だった場合は、ショートポジションも増えることになります。つまり、ロングもショートもポジションが増えるのでOIが上昇します。

しかし、この売りの指値注文が利確か損切り目的でロングポジションを解消するための指値注文だった場合には、この分のロングポジションは減ることになります。そうするとポジションの増減が相殺されることになりますのでOIに変化は生じません。

ちょっとわかりにくいかもしれないので、整理してみます。

価格が上昇する際に考えられる成行買いと売り指値の売買は、下記の①~④の組み合わせ(①③、①④、②③、②④の4通り)が考えられます。

<価格の上昇局面で想定される成行買いの種類>

①新規にロングポジションを構築するための成行買い → OIは増加

②ショートをクローズするための成行買い → OIは減少

<価格の上昇局面で想定される成行買いに食われた売り指値の種類>

③新規にショートポジションを構築するための売り指値 → OIは増加

④ロングポジションをクローズ(決済)するための売り指値 → OIは減少

この時、OIはそれぞれの売買の組み合わせで、下記のような挙動をします。

①成行買い/新規L + ③売り指値/新規S: OIは増加

①成行買い/新規L + ④売り指値/L決済: OIは変化なし

②成行買い/S決済 + ③売り指値/新規S: OIは変化なし

②成行買い/S決済 + ④売り指値/L決済: OIは減少

※L:ロング、S:ショート

また、価格が下落する際に考えられる成行売りと買い指値の売買は、下記の⑤~⑧の組み合わせ(⑤⑦、⑤⑧、⑥⑦、⑥⑧の4通り)が考えられます。

■価格下落局面

<価格の下落局面で想定される成行売りの種類>

⑤新規にショートポジションを構築するための成行売り → OIは増加

⑥ロングポジションをクローズ(決済)するための成行売り → OIは減少

<価格の下落局面で想定される成行売りに食われた買い指値の種類>

⑦新規にロングポジションを構築するための買い指値 → OIは増加

⑧ショートポジションをクローズ(決済)するための買い指値 → OIは減少

この時、OIはそれぞれの売買の組み合わせで、下記のような挙動をします。

⑤成行売り/新規S + ⑦買い指値/新規L: OIは増加

⑤成行売り/新規S + ⑧買い指値/S決済: OIは変化なし

⑥成行売り/L決済 + ⑦買い指値/新規L: OIは変化なし

⑥成行売り/L決済 + ⑧買い指値/S決済: OIは減少

※L:ロング、S:ショート

・OIの増減から価格変動の裏で起きているアクションを読み取る

価格が上昇している局面でのOIの挙動は、増加しているとき、ヨコヨコのとき、そして減少してるときと様々なケースがあります。

価格が上昇していて、OIが増加している場合には、その時の成行買いは新規の買いの可能性が高いということになりますが、一方で、必ず成行買いの全てが新規の買いだというわけではありません。

この時の成行買いには、ショートカバー(損切りまたは利確のためのポジションクローズ)の成行買いも混じっている可能性があります。成行の買い注文に食われた売り指値が新規にショートポジションを構築するためだった場合には、OIは相殺されて変動しません。

また、食われた売り指値がロングポジションをクローズ(決済)するためだった場合には、OIは減少することになります。

6. 相場環境を見極めるためのOI分析

それでは、ここまでの基礎知識を元にして、どのようにOIを読み解けば良いのかを、下記のようにいくつかのケースに分けて説明していきます。

■価格上昇時

・OI:増加

売買出来高:買い > 売り → ロンガーのツッコミ買いの可能性

売買出来高:買い < 売り → 売り板が薄くて上昇、下に戻りやすい状況OI:減少

売買出来高:買い > 売り → ショートカバー、底値圏ではリバる可能性

売買出来高:買い < 売り → ショートカバーとロング解消が錯綜

・OI:ヨコヨコ

→ ランダムウォーク相場の可能性

■価格ヨコヨコ時

・OI:増加

売買出来高:買い > 売り → 売り板が厚く上値が重い

売買出来高:買い < 売り → 買い板が厚く下値が硬い

・OI:減少

売買出来高:買い > 売り → 売り板が厚く上値が重い

売買出来高:買い < 売り → 買い板が厚く下値が硬い

・OI:ヨコヨコ

→ ランダムウォーク相場の可能性

■価格下落時

・OI:増加

売買出来高:買い > 売り → 買い板が薄く下落、上に戻りやすい状況

売買出来高:買い < 売り → ショーターのツッコミ売りの可能性

・OI:減少

売買出来高:買い > 売り → ショートカバーとロング解消が錯綜

売買出来高:買い < 売り → ロングポジ解消、天井圏では反落可能性

・OI:ヨコヨコ

→ ランダムウォーク相場の可能性

特に「価格変動の方向」、「OI」、「売買出来高」の三つの指標の動きに注目して、それぞれの指標の状況に応じて、相場環境をどのように認識すれば良いのか、整理しながら解説していきたいと思います。

7. 価格上昇時のOIの読み方

まず、価格上昇時にどのようにOIを解釈すれば良いかについて説明します。

・OIが増加している時

価格が上昇している時にOIが増加している場合は、新規にポジションを構築するための成行買い注文が出されて価格が上昇している状況になります。

つまり、多くの市場参加者が新たにロングポジションを構築するために成行買いで買い上がっている状況になります。

ここで、さらに状況を詳しく把握するために、売買出来高(Buy Sell Volume)を見てみます。

価格上昇 / OI増加

売買出来高:買い > 売りの場合 → ロンガーのツッコミ買いの可能性

OIが増加しながら価格が上昇している状況であり、売買出来高も売りより買いの方が大きいことから、価格が上がっているところについて行こうとロンガーが慌てて成行注文で買っている状況が考えられます。

特に短期の天井圏でこのような状況が生じている場合には、一時的に相場に歪みが生じている(もしくは生じ始めている)可能性も考えられます。

価格上昇 / OI増加

売買出来高:買い < 売りの場合 → 売り板が薄くて上昇、下に戻りやすい状況

価格が上昇しているにも関わらず、売りの成行注文のほうが多いという状況です。これは、買い板が厚くなっていて価格が下がりにくく、売り板が薄くなっていて価格が上がりやすい状況のため、買いより売りの成行注文の方が多い状況でも価格が上昇しています。

逆に考えると、成行の買い注文はあまり出ていない状況ですので、売り板が厚いゾーンに到達するとすぐに上値が重くなります。また、OIが増加していることから買い板の多くが新規ロングポジション構築のための買い指値で占められていることが考えられます。売買出来高は買いが少ない状況のため、買い指値が価格の上昇に続きにくいとも思われることから、下値は軽く戻しやすい傾向と考えられます。

・価格上昇時にOIが減少している時

価格が上昇している時にOIが減少している場合は、ポジションをクローズするための成行買い注文が出されて価格が上昇していることになります。

つまり、トレーダーが今保有しているショートポジションを解消するために成行買い注文を出している状況になります。

価格上昇 / OI減少

売買出来高:買い > 売りの場合 → ショートカバー、底値圏ではリバる可能性

OIが減少しながら価格が上昇している状況であり、売買出来高も売りより買いの方が多いことから、価格が上がっているところにショーターが慌ててショートポジションを決済するために成行注文で買いを入れている(ショートカバーが発生している)状況だと考えられます。

底値圏でこのような状況が生じている場合には、ショーターがこれ以上の下落はないと諦めて一旦ショートポジションをクローズしていることが考えられます。従って、ここから大きめにリバる(反転上昇する)可能性が考えられます。

価格上昇 / OI減少

売買出来高:買い < 売りの場合 → ショートカバーとロング解消が錯綜

価格が上昇しているにも関わらず売りの成行注文のほうが多いという状況です。これは、買い板が厚くなっていて価格が下がりにくく、売り板が薄くなっていて価格が上がりやすい状況と考えられます。

さらに、OIが減少しているわけですので、売りの成行注文はロングポジションのクローズ(決済)のために入っているものになります。また、買いの成行注文はショートカバー(ショートの決済)のために入っているものなので、ロンガーとショーターの双方が既存のポジションをクローズしようと考えている状況です。

従って、相場が不安定になっている可能性が考えられます。

・OIがヨコヨコの時

価格が上昇している時にOIがヨコヨコになっている場合はちょっと複雑です。基本的には成行買い注文が発生しているわけですが、いくつかの状況が想定されます。文章でダラダラ説明しても、ちょっとわかりにくいかもしれないので、整理してみます。

<この場面で想定される成行買いの種類>

①新規にロングポジションを構築するための成行買い → OIは増加

②ショートをクローズ(決済)するための成行買い → OIは減少

<この場面で想定される成行買いに食われた売り指値の種類>

③新規にショートポジションを構築するための売り指値 → OIは増加

④ロングポジションをクローズ(決済)するための売り指値 → OIは減少

価格が上昇する際に考えられる成行買いと売り指値が執行される売買は、上記の①~④の組み合わせ(①+③、①+④、②+③、②+④の4通り)になります。

この時、OIはそれぞれの売買の組み合わせで、下記のような挙動をします。

①成行買い/新規L + ③売り指値/新規S: OIは増加

①成行買い/新規L + ④売り指値/L決済: OIは変化なし

②成行買い/S決済 + ③売り指値/新規S: OIは変化なし

②成行買い/S決済 + ④売り指値/L決済: OIは減少

※L:ロング、S:ショート

OIがヨコヨコで増減がないわけですので、「①+④」または「②+③」の組み合わせの売買が発生していることが考えられます。ただし、それぞれどれくらいの割合で発生しているかはわかりません。

さらに、「①+③」と「②+④」の組み合わせの売買が同じくらい発生している場合もOIはヨコヨコで増減がありませんので、この二つの組み合わせの売買が同じくらい発生している可能性もあります。

従って、OIがヨコヨコの時は上記の①〜④の全ての注文が発生している可能性があります。色々な種類の売買が錯綜していて、方向性のない相場になっていると考えられます。いわゆる相場がランダムウォークの状態で、たまたま短期的に上昇している可能性が高いと言えます。

このような状況では、ダラダラ・ガクガクと不安定に上昇していく可能性が高いですが、買い板と売り板の厚さによって価格が変動するような状況になっているとも考えられますので、買い板と売り板の状況から今後の値動きを予測するのも有効的な手段の一つと考えられます。

8. 価格ヨコヨコ時のOIの読み方

・OIが増加している時

価格がヨコヨコに推移していてOIが増加している時は、新規にポジションを構築するための成行買い注文と成行売り注文が拮抗している可能性が考えられます。

つまり、ロンガーは新規にロングポジションを構築するために買いの成行注文を出していて、新規にショートポジションを構築するために置かれた売り指値注文が食われています。また、ショーターも同様に新規にショートポジションを構築するために売りの成行注文を出していて、新規にロングポジションを構築するために置かれた売り指値注文が食われている状況になります。

レンジ相場やボラの少ない相場に比較的生じやすい状況です。

価格ヨコヨコ / OI増加

売買出来高:買い > 売りの場合 → 売り板が厚く上値が重い

成行の買い注文が多くなっている状況にも関わらず価格はヨコヨコですので、売り板が厚く上値が重い状況だと推測できます。

さらにOIが増加していることから、買い板の多くはロングポジションの構築のための買い指値と考えられますが、買い板が薄くなっている場合には、下方向に価格が飛ぶ可能性も考慮しておいた方が良い状況です。

価格ヨコヨコ / OI増加

売買出来高:買い < 売りの場合 → 買い板が厚く下値が硬い

成行の売り注文が多くなっているにも関わらず価格はヨコヨコですので、買い板が厚く下値が硬い状況だと推測できます。

さらにOIが増加していることから、売り板の多くはショートポジションの構築のための売り指値と考えられますが、売り板が薄くなっている場合には、上方向に価格が飛ぶ可能性も考慮しておいた方が良い状況です。

・OIが減少している時

価格がヨコヨコに推移していてOIが減少している時は、ポジションを解消するための成行買い注文と成行売り注文が拮抗している可能性が考えられます。

つまり、ロンガーはロングポジションのクローズのため売りの成行注文を出していて、ショートポジションをクローズするために置かれた買い指値注文が食われています。また、ショーターも同様にショートポジションのクローズのため買いの成行注文を出していて、ロングポジションをクローズするために置かれた売り指値注文が食われている状況になります。

これも、レンジ相場やボラの少ない相場に比較的生じやすい状況です。

さらに、売買出来高の状況に応じて考えてみます。

価格ヨコヨコ / OI減少

売買出来高:買い > 売りの場合 → 売り板が厚く上値が重い

成行の買い注文が多くなっている状況にも関わらず価格はヨコヨコですので、売り板が厚く上値が重い状況だと推測できます。

さらにOIが減少していることから、買い板の多くはショートポジションの利確のための買い指値と考えられますが、買い板が薄くなっている可能性が考えられますので、下方向に価格が飛ぶ可能性も考慮しておいた方が良い状況です。

価格ヨコヨコ / OI減少

売買出来高:買い < 売りの場合 → 買い板が厚く下値が硬い

成行の売り注文が多くなっているにも関わらず価格はヨコヨコですので、買い板が厚く下値が硬い状況だと推測できます。

さらにOIが減少していることから、売り板の多くはロングポジションの利確のための売り指値と考えられます。よって、売り板が薄くなっている可能性が考えられますので、上方向に価格が飛ぶ可能性も考慮しておいた方が良い状況です。

・OIがヨコヨコの時

7章で説明しました通りです。相場がランダムウォークになっている可能性が高いと考えられます。

買い板と売り板の厚さによって価格が変動するような状況になっているとも考えられますので、買い板と売り板の状況から今後の値動きを予測するのも有効的な手段の一つと考えられます。

9. 価格下落時のOIの読み方

・OIが増加している時

価格が下落している時にOIが増加している場合は、新規にポジションを構築するための成行売り注文が出されて価格が下落している状況になります。

つまり、多くの市場参加者が新たにショートポジションを構築するために成行売りで価格の下落について行っている状況と考えられます。

価格下落/ OI増加

売買出来高:買い > 売りの場合 → 買い板が薄く下落、上に戻りやすい状況

価格が下落しているにも関わらず買いの成行注文のほうが多いという状況です。これは、売り板が厚くなっていて価格が上がりにくく、買い板が薄くなっていて価格が下がりやすい状況と考えられます。

逆に考えると、成行の売り注文はあまり出ていない状況ですので、買い板が厚いゾーンに到達するとすぐに下値が硬くなります。また、OIが増加していることから売り板の多くが新規ショートポジション構築のための売り指値で占められていることが考えられます。売買出来高は売りが少ない状況のため、売り指値が価格の下落に続きにくいとも思われることから、上値は軽く戻しやすいと傾向と考えられます。

価格下落 / OI増加

売買出来高:買い < 売りの場合 → ショーターのツッコミ売りの可能性

OIが増加しながら価格が下落している状況であり、売買出来高も買いより売りの方が多いことから、価格が下がっているところについて行こうとショーターが慌てて成行注文で売っている状況が考えられます。

特に短期の底値圏でこのような状況が生じている場合には、一時的に相場に歪みが生じている(もしくは生じ始めている)可能性も考えられます。

・OIが減少している時

価格が下落している時にOIが減少している場合は、ポジションをクローズするための成行売り注文が出されて価格が下落していることになります。

つまり、ロンガーが今持っているロングポジションを解消するために売りの成行注文を出している状況になります。

価格下落 / OI減少

売買出来高:買い > 売りの場合 → ショートカバーとロング解消が錯綜

価格が下落しているにも関わらず買いの成行注文のほうが多いという状況です。これは、売り板が厚くなっていて価格が上昇しにくく、買い板が薄くなっていて価格が下落しやすい状況と考えられます。

さらに、OIが減少しているわけですので、買いの成行注文はショートカバー(ショートポジションの決済)のために入っているものになります。また、売りの成行注文はロングポジションのクローズ(決済)のために入っているものなので、ロンガーとショーターの双方が既存のポジションをクローズしようと考えている状況のため、相場に方向感が出ない状況になっていると考えられます。

価格下落 / OI減少

売買出来高:買い < 売りの場合 → ロングポジ解消、天井圏では反落可能性

OIが減少しながら価格が下落している状況であり、売買出来高も買いより売りの方が多いことから、価格が下落しているところについて行こうとショーターが慌てて成行注文で売っている状況が考えられます。

価格が下落しているところにロンガーが慌ててロングポジションを決済するために成行注文で売りを入れている(ロングポジションの解消が発生している)状況だと考えられます。

天井圏でこのような状況が生じている場合には、ロンガーがこれ以上の上昇はないと諦めたか、達成感により一旦ロングポジションの利確を行なっていることが考えられます。従って、ここから反落する可能性が考えられます。

・OIがヨコヨコの時

7章で説明しました通りです。相場がランダムウォークになっている可能性が高いと考えられます。

買い板と売り板の厚さによって価格が変動するような状況になっているとも考えられますので、買い板と売り板の状況から今後の値動きを予測するのも有効的な手段の一つと考えられます。

10. トレードでの実践例

それでは、最後にこれまでの基礎知識をフル活用して、「下落からのリバ相場」でのOI分析の実践例について、一つの例として紹介したいと思います。

毎度恐れ入りますが、今回のnoteはGWと週末を何日か潰して結構丁寧に書き上げたということもありまして、これ以降は有料記事とさせてください。もし、ここまで読んでいただいて少しでもお役にたてているようでしたら、10文字あたり約1円の投げ銭と思って購入していただけると大変ありがたいです。

私事で大変恐縮なのですが、せっかくのお休みの日にどこにも連れて行ってくれないと大ブーイングだった妻や子供たちにちょっと美味しいものでも食べさせてあげたいなと思いまして、どうかよろしくお願い致します。m(_ _)m

・ビットコインの下落からのリバ相場

5月23日(日)00:10ごろからのビットコインの動きを1分足を使って追っていきたいと思います。

価格が下落しているところですが、OIが大きく減少しました。そしてロングポジションの精算が結構入っています。精算が入った時にはリバり安いというのが定説ではありますが、この後本当にリバるのかOIの動きを気にしながら見ていきましょう。

ここから先は

¥ 1,980

この記事が気に入ったらサポートをしてみませんか?