上場株式によるインパクト投資

SIIF ナレッジ・デベロップメント・オフィサー 織田 聡

1 近年重要性を増す上場株式によるインパクト投資

インパクト投資の国際的な推進機関であるGlobal Impact Investing Network (以下GIIN)によればインパクト投資は、「財務的リターンと並行して、ポジティブで測定可能な社会的及び環境的インパクトを同時に生み出すことを意図する投資 」と定義され、達成すべきインパクトとその受益者を明確にすることが特徴です。GIINでは詳細なCore Characteristics of Impact Investingを定め、以下の4点をKey Elements(主要要素)としています :

■ Intentionality(意図)

■ Financial returns(ポジティブな財務上のリターン)

■ Range of asset classes(複数のアセットクラスでの実行可能)

■ Impact measurement(インパクトの測定と、マネジメントへの応用)

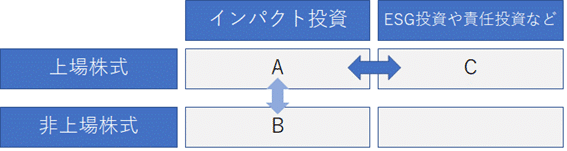

本稿では、インパクト投資の特徴を浮かび上がらせるため、「ESG投資や責任投資など」という比較対象カテゴリーを設け、「社会や環境への影響を考慮しながら、意図したポジティブインパクトを明示的に求めない投資」と定義します。

もともとポジティブなインパクトの創出を志向する企業(以下、インパクト企業)はスタートアップ企業など非上場企業が多く、そのためインパクト投資のアセットクラスとしてはマーケットを経由しない非上場株式投資、私募債が主流でした。が、現在では上場株式や債券などマーケットによって価格形成されるアセットクラスも成長しています。

こうしたトレンドを反映し、本年6月にはGIINより、”Impact Investing in Listed Equities”というレポートも発刊されました。ただ、上場株式によるインパクト投資は上場株式ならではの難しさもあり、また投資家側の認識不足によりインパクトウォッシュに陥る可能性もあります。

そこで本ブログでは、「上場株式によるインパクト投資は非上場株式と比べて何が異なるのか?」、「社会に効果的にインパクトを与えるにはどのような点を解決しなければならないか?」を論じてみたいと思います。

その際、比較の対象を明確にしておく必要があります。本稿では次の2つの軸で上場株式によるインパクト投資の特徴を明らかにしたいと思います。

- インパクト投資での、上場株式と非上場株式の差異(図表1のAとBの差)

- 上場株式による投資での、「インパクト投資」と「ESG投資や責任投資など」の差異(AとCの差)

<図表1 上場株式によるインパクト投資の特徴の区分け>

2 非上場株式と比べた、上場株式によるインパクト投資の特徴(図表1でのAとBの差)

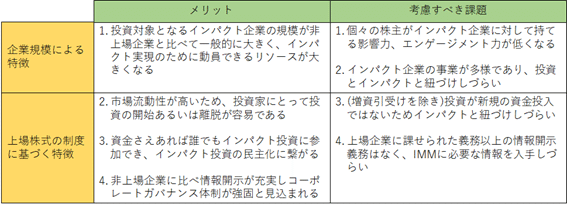

下の図表2で、上場株式によるインパクト投資のメリットと課題を対比させてみます。すると上場株式投資の特徴と巷間言われているものの約半分は、上場による本質的な差異ではなく、一般的に上場企業の方が企業規模が大きいことに起因していることが分かります。

<図表2 上場株式によるインパクト投資のメリット、および考慮すべき課題>

注;IMM=インパクトの測定およびマネジメント

確かに上場株式あるいは上場企業と聞くと、私たちは無意識のうちにトヨタ自動車やソニーのような知名度ある大企業をイメージしてしまうことは傾向として否めません。ただ日本には上場企業が約3,800社あり、(個々人の情報量によって変わりますが)知名度ある大企業は概ね300~500社程度と思われます 。従って上場企業の中でも、株主によるエンゲージメント力を確保しやすい企業は多く存在するものと考えられます。

ここで参考になるのが、投資信託「結い2101」を展開する鎌倉投信です。同社は「結い2101」をインパクト投資ともESG投資とも標榜していませんが、「作りたい社会観を共有するための手法」と位置付けています。同社では投資先へ自らのエンゲージメント力が発揮されることを重要視しており、「結い2101」の投資先 にはいわゆる大型株を指すTOPIX100銘柄は含まれていません。日本における全上場企業の1社あたり平均時価総額は1,964億円 ですが、「結い2101」の投資先上場企業59社のうち8割に当たる47社の時価総額はその1,964億円*を下回っています。このように上場企業といえども企業規模は千差万別であり、株主から見てエンゲージメント力を行使しやすい選択肢は多数あります。

*2021年6月30日終値での全上場企業の株式時価総額は742兆,827,5億21百万円。これを同日の上場企業数3,782社で割ると一社平均1,964億円となる。

>>関連記事「今、会いたい投資家」シリーズ vol.1 鎌倉投信」

3 ESG投資や責任投資などと比較した、上場株式によるインパクト投資の差異(図表1でのAとCの差)

インパクト投資と、ESG投資や責任投資などとの間で、投資の各フェーズである

・インパクト戦略の策定と銘柄母集団選定

・銘柄の絞り込み

・エンゲージメント

・インパクト測定およびマネジメント(IMM)

にて、どのような視点の差異や行動の差異があるのか(或いは差異があるべきなのか)を考えてみます。

3-1 インパクト戦略の策定と銘柄母集団選定

まずインパクト投資のそもそもの定義から、ファンドマネジャーなど株主は「投資を通じてどのような社会的、環境的な課題を解決したいのか」、「どのようなインパクトを実現したいのか」の戦略方針を定めることとなります。海外ではインパクトのテーマ設定にあたって SDGs を活用する事例が多く見られます。一方で、SDGs では網羅されていない社会課題の解決を独自に設定する例もあります。例えば米国における金融包摂やアフォーダブル・ハウジング、国内外における(QOL)増進に投資が行われている事例があります。

母集団選定では、株主の持つインパクト意図を体現してくれそうな企業群が投資先の母集団となります。この点で、特に明確なインパクトへの意図を持たなくてもE(環境)、S(社会)、G(ガバナンス)への配慮を持つ企業を投資対象に含めるESG投資や責任投資などとは性格を異にします。

そして単にインパクト意図を持つだけでなく、その実現に向けたインプット→アウトプット→アウトカムの道筋を論理的に展開したセオリー・オブ・チェンジ(以下ToC)を持つ企業、あるいは株主との共同作業でToCを策定する企業を母集団とすることが、投資後のインパクト実現にとって効果的と考えられます*。

*他方で ToC を決めない株主もいる。理由としては、もしToCを決めた後に、そのパス以外のインパクト実現経路が見つかったり、ToCを定めなくてもインパクトを実現している企業が現れた場合、投資を行えなくなるリスクを懸念するためである。

3-2 銘柄の絞り込み

インパクト投資が「財務的リターンと並行して、ポジティブで測定可能な社会的及び環境的インパクトを同時に生み出すことを意図する投資」であることから、(ESG投資や責任投資などのように主に企業の姿勢を判断材料とする投資とは異なり)インパクト投資において母集団から銘柄を絞り込む際には、財務リターンを確保したうえでインパクトを実現できそうな銘柄を選ぶこととなります。

この財務リターンとインパクトの組み合わせの中から株主がどのような銘柄を選ぶかについてはいろいろなバリエーションがありえます。ポートフォリオを構成する際、財務リターンとインパクトのトレードオフを勘案し、銘柄を分散させるという絞り込み方法もあれば、財務リターンあるいはインパクトに下限ラインを設け、下限ラインを上回る銘柄群から何らかの基準で絞り込むという方法もあります。いずれにしても、インパクトを重視するあまり財務リターンを軽視するということはありません。

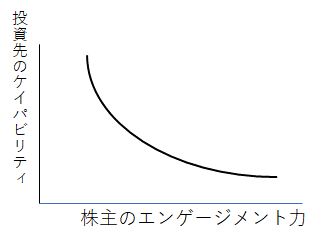

また、投資先の企業規模をファクターとして銘柄を絞り込む株主もあります。これは次の項のエンゲージメントにも関係するのですが、一般的に投資先の企業規模が大きくなればインパクト実現へのリソース(資金、人材、設備、ノウハウ等)動員力も大きくなります が、反面、株主からの影響力、エンゲージメント力は希薄化します。ESG投資や責任投資などと違い、実際のインパクトの実現を効果的に行うには、①投資先企業の、規模を伴ったケイパビリティと②エンゲージメントのしやすさの折り合いが付く点を見つける必要があります。

図表3 エンゲージメント力とケイパビリティのトレードオフ

3-3 エンゲージメント

ESG投資や責任投資などでは、事業オペレーションにおける重大なESG課題の特定(例:気候変動リスク)やそれらへの対応にエンゲージメントの焦点が当たりますが、一方インパクト投資では、企業が提供する商品・サービスや事業オペレーションを通じた、ポジティブインパクトの拡大とネガティブインパクトの削減がエンゲージメントの重要な行動となります。 加えて株主にとっては、投資先に対し、セオリー・オブ・チェンジに関連したKPIデータの提供を含め、インパクトの透明性を高めるよう企業に働きかけることが重要となります。

3-4 インパクト測定および改善アクション

単なる企業姿勢ではなく、実際に目に見えるインパクトを追求するインパクト投資家、株主にとっては、インパクトを測定しその結果を改善に役立てていくというマネジメントプロセスが、インパクト投資の心臓部です。そのためのフレームワークとして、多くの投資家、株主はImpact Management Projectの5D やGIINのIRIS+ を援用しています。

しかし、実際にフレームワークを活用するためのデータ入手にはまだばらつきがあります。上場株式における株主と投資先企業の関係の性質上、株主は通常、企業会計規則で開示を義務付けられた情報以上の情報を企業に要求する力を持ちません。そのため、エンゲージメントプロセスを通じて、IMMに必要な情報を粘り強く求めていくという姿勢が重要となります。株主と企業の間の情報開示には信頼基盤が大切ですので、インパクト投資が実効を上げるためには短期のトレード視点ではなく、長期投資が有効となります。また同じようなパーパス、理念を持つ株主との連携を通じて、IMMに有用な情報を求めることも有効な手段といえます。

最後に

上場株式によるインパクト投資は、本質的には非上場株式によるインパクト投資と大きく変わるところはなく、インパクト意図とセオリーオブチェンジの共有、インパクト実現に向けたエンゲージメントが重要です。そしてそれら一連のアクションを円滑に進めるためには投資先との信頼関係が重要であり、長期投資を基本方針に据えるというマインドセットが必要となる点を強調したいと思います。

SIIFとしても、インパクト投資の実効を上げるための戦略、戦術を引き続き考察して参りたいと思います。

この記事が気に入ったらサポートをしてみませんか?