新しい資本主義、インパクト投資と社会企業

ナレッジデベロップメントオフィサー 織田 聡

1.社会課題解決のためのインパクト投資と社会起業家

岸田内閣は6月7日、『新しい資本主義のグランドデザイン及び実行計画~人・技術・スタートアップへの投資の実現~』(以下グランドデザイン)を閣議決定しました。そのグランドデザインでは、社会課題解決の分野では大きく

1 社会的起業家への投資、官民ファンド等によるインパクト投資の推進

2 民間で公的役割を担う新たな法人形態の検討

という2つの方針が盛り込まれました。

またこのグランドデザインの前文に記載されている「新しい資本主義を実現する上での考え方」では、

多くの社会的課題を国だけが主体となって解決していくことは、困難である。社会全体で課題解決を進めるためには、課題解決への貢献が報われるよう、市場のルールや法制度を見直すことにより、貢献の大きな企業に資金や人が集まる流れを誘引し、民間が主体的に課題解決に取り組める社会を目指す必要がある。

と謳われています。この記述から分かるように、政府は社会課題解決のため公共セクターを拡大させるのではなく、民間セクターの創意工夫、資金を活用するといういわば「市場志向型の社会課題解決」を目指していることが読み取れます。

インパクト投資と社会起業家は社会課題解決のための車の両輪であり、端的に例えるなら、インパクト投資とは「資本市場を通じた社会課題解決への資金調達」であり、社会起業家の重視とは「社会課題解決の民営化」ということができます。

2.新たな社会企業の形態~米、英の経験から何を学ぶか

政府の「グランドデザイン」では、民間で公的役割を担う新たな法人形態の検討を進めることも明言されており、日本でも海外の先行事例である米国のB Corp、Benefit Corporation、英国のCommunity Interest Company(以下CIC)などに関心が集まっています。

(本稿では民間で公的役割を担う法人を、NPO法人、社団法人などの非営利法人も含め、”社会企業”と称することとします。)

米、英とも、社会企業が直面する課題である、①認知や信用力の不足、②株主利益最大化を求める株主からの圧力と訴訟リスク、③ミッションドリフトの懸念、などへの対処策として、上記のような法人形態が制度化されたという経緯があります。

2-1 英国のCIC

労働党ブレア政権の2004年、新たな企業形態であるCommunity interest companyを定めた「2004年会社法」が成立。2005年同法が英国本島で発効し、その後2007年に北アイルランドでも発効し、英国全体でCIC法制度が確立しました。CICは「株式会社」(Company Limited by Shares)か「保証有限責任会社」(Company Limited by Guarantee)のいずれかの形態を申請時に選択可能ですがCIC設立後の区分変更は不可とされています。

CICのステータスを希望する法人は、企業存続のための利益確保は前提要件としながらも、株主利益ではなくコミュニティに対する利益提供を一義的な企業目的とすることが求められます。

CIC設立に際しては、新設された政府機関「CIC監督局」が行うコミュニティ・インタレスト・テストにパスしなければならず、その後も継続的にパスする必要があります。

CICのステータスを得ることで、外部ステークホルダーに対するシグナリング、ブランディングが容易になり、資本市場における資金調達力が向上することが期待されます。

CIC制度の大きな特徴の一つは利益処分に対する制約(アセットロック)です。アセットロックは、投機的な投資家やハイリターンを求める投資家からCICを保護し、CICが獲得した利益をコミュニティに供用するための規定です。

内容としては

①残余財産分配の制限、

②資産譲渡制限、

③株式配当制限がありますが、最も有名なのは③株式配当制限です。具体的にはCICが配当を行う場合、処分可能な当期利益の35%が配当可能額の上限となります(配当キャップ制)。いうなれば、高配当を求める投資家をCICから遠ざけて寛容な投資家が残るように仕向け、ミッションドリフトを防ぐという意図があります。

このようにCICはコミュニティへの貢献というシグナリング効果を持つため、利他心ある寛容な投資家への訴求力を高めることはできます。ただ、一方では経済的な利益を志向する投資家からは投資メリットの薄い企業と見なされる可能性があります。

確かに、投資の魅力度を高めて資金調達の幅を広げることと、アセット処分を制限してコミュニティ利益を維持、向上させることの間で微妙なバランスを取ることは難しいタスクではあります。

そこで英国政府はCICへの投資を促進するため、2014年にSocial Investment Tax Relief (社会投資優遇税制、以下SITR)を導入することとなりました。これは、CICへの投資額に応じて投資家の課税所得を控除するというものです*。税制を通じて社会的投資意欲を高めるという点で当時世界初の試みとなりました。

*CICへの投資から3年間投資を継続した場合、投資額の30%または100万ポンドのいずれかの低い額が税額から控除される。

2-2 米国のBenefit CorporationとB Corp

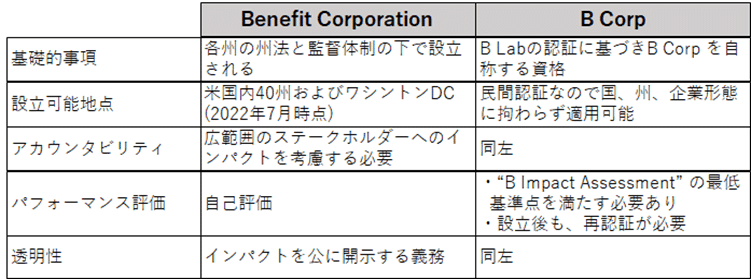

B Corpは正確にはCertified B Corporationと呼ばれ、非営利団体のB Labが社会的環境的パフォーマンス、説明責任、透明性に関する基準を満たした企業に対してB Corp認証を付与します。

一方、Benefit Corporationは米国の40の州とワシントンDC*で法的に認められている法人形態の一つであり*、B Labからの認証は不要です。

*Social Enterprise Law Tracker より2022年7月6日確認。

*Benefit CorporationにはCharitable organization(慈善団体) に認められているような税制上の恩典はなく、州により若干の相違はあるものの以下のような共通的な規定があります。

①社会や環境にプラスの影響をもたらす企業目的

②非財務的利益の考慮を求める取締役の信託義務

③信頼性ある独立した第三者機関の基準に則り、社会的、環境的パフォーマンスを報告する義務

両者とも株主だけではなく従業員やコミュニティなどのステークホルダーに対する自社の社会・環境への影響を考慮した経営を行い、第三者に対して社会・環境に対するパフォーマンスを開示することが求められます。

なおB Corpのステータスとは、既存の事業体のままB Labが認証して付与されるものなので、新たな法人形態ではありません。またB Corpは米国企業のみならず世界中の企業が認証を受けることができます。

資料:米国内法律事務所、B LabのWebサイト情報よりSIIF作成

Benefit Corporationという法制度が生まれた背景には、株主の利益が最優先されてきた米国という国柄のなかで、(株主利益の最大化ではなく)社会に便益をもたらすという企業目的も容認するような法的枠組みが求められてきたことがあります。

そのため、Benefit Corporationの第一義的な特徴は株主利益の最大化を目的とする一般の営利企業とは異なり、経営者は株主利益の最大化は義務付けられていないという点となります。

一般的な営利企業の法的ステータスのままでは、いかに定款で「わが社は社会課題解決を優先しますので、株主利益は最大化されない点を容認してください」と宣言しても経営者は株主から責任を追及されるリスクが存在します。そこで州法によりBenefit Corporationとしての認証を受けていれば経営者は株主から提訴されるリスクを軽減させて社会課題解決に取り組むことができるようになります(もちろん放漫経営、背任経営が容認されることではありません)。

そして、この法的枠組みが経営層を利益プレッシャーから隔離し、ミッションドリフトを防ぐことに寄与します。一方でBenefit Corporationは社会、環境に対するパフォーマンスを報告する義務を負います。

3.シグナリング効果とそれにより発生するメリット

いま見てきたようにCIC、Benefit Corporation, B Corpは配当制限の有無や税制優遇の有無で相違はあるものの、公的機関などの第三者機関から社会に貢献しているという認証を得ているというシグナリング効果の面で共通点を持っています。このシグナリング効果によって様々なメリットが派生します。

第一にサステイナビリティ志向、責任投資意向を持つ投資家を惹き付けることが容易になります。

第二に、投資家側から見ても、第三者機関が認定した企業向けの投資であれば「社会をよくするための投資を行っている」ことを堂々と主張でき、投資家の背後にいる資金の出し手に対する挙証責任を果たせるようになります*。

*SIIFが発表した『インパクト投資に関する現状と課題2021年度版』のなかで日本の金融機関、機関投資家等に対してインパクト投資拡大のハードルを尋ねている。40%の被検企業が『インパクト投資先候補の企業、商品の情報が不十分』と回答しており、日本でも社会企業の認証制度が整備されれば、インパクト投資が促進されるものと期待される。

第三に、少々価格が高くても社会課題解決に熱心な企業からの購入を行う消費者が社会には一定割合おり、シグナリング効果によるブランディング価値が生じます。

第四に、社会課題解決に取り組む企業であることが社会に認知されることにより、質の高い人材を惹き付け、保持しやすくなります。特にミレニアル世代、Z世代は消費のみならず勤務先の選択においても社会性を重視する傾向が他世代よりも高いといわれており、若年層の人材獲得競争で有利に働きます。

ただ、英国CICの経験から分かるように、認証によるシグナリング効果だけでは社会課題解決への資金誘導策としては十分ではなく、既述のように投資減税策が導入されました。シグナリング効果に加えて政策的意図を持った経済的インセンティブ付与が必要なことが読み取れます。

4.日本への示唆

(1)日本の社会文脈、慣行に合った制度検討を

一方日本では株主資本主義が行き過ぎているというレベルではなく、現行の会社法の範囲内で定款自治により配当制限や社会的利益の追求を標榜することは可能、という考えもあります。

「グランドデザイン」において、市場志向型の社会課題解決を拡充するという方針は明らかにされたので、関連法制度の検討や新機関設置に伴うコストを勘案しながら、米英のコピーではない、日本の社会文脈に合った法人形態の検討を進めることが重要ではないでしょうか。

(2)制度設計上の柔軟性が必要

公共セクターの組織拡大や財政支出拡大に頼ることなく社会課題を効果的に解決していくには、言わずもがなですが、インパクト投資と社会企業が車の両輪となって民間セクターの活力、創意工夫を活かす必要があります。

ただその際、株主と、(社会、環境を含む)その他のステークホルダーの間のバランスを取ることがアプリオリ(先験的)には困難である点を想定しておく必要があります。

元々米国も英国も程度の差はあれど株主の利益が尊重される社会文脈のなかで、株主の利益最大化という資本主義のテーゼを抑えつつ社会的利益の実現を優先させるためには、法制化というプロセスが必要でした(英CICの場合はさらにアセット処分の制限にまで踏み込み、公益に供する資金を確保しようとしています)。ただ英国の例を見ても分かるように制度変更が必要なケースは当然出て来ることを想定し、柔軟な制度設計にすることが肝要です。

インパクト投資を行う金融機関や社会企業の現場に近い位置にいるSIIFとしても、日本における今後の議論に様々な情報提供をインプットできれば幸いと考えています。

この記事が気に入ったらサポートをしてみませんか?