【TSLA/Q2-2021決算速報】米総合エネルギー・テクノロジー企業Tesla(テスラ)、2021年第2四半期の結果は売上◎、EPS◎。市場予想を上回りAHで株価上昇。今後数年で販売台数が年平均50%の成長を続ける見通しを維持。CANSLIM定点観測。

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

(テスラの会社概要・歴史・ビジネスモデル考察は「【TSLA/米国株銘柄分析】2020年にテスラ株を買えなかった君へ。「テクノキング」率いる総合エネルギー・テクノロジー企業の概要・ビジネスモデル・今後の株価見通し(将来性/成長性)を決算とCANSLIMの観点から考察。」を参照。)

「Tesla, Inc.(ティッカーシンボル:TSLA)」のQ2-2021の結果が出ました。

$TSLA Tesla, Inc.(テスラ)Q2-2021決算:

— 秀次郎@戦国のバレンティン (@hidejiromoney) July 26, 2021

・売上:$11.958B/YoY+98%(予想$11.21B)◎

・EPS:$1.45/YoY+229%(予想$0.96)◎

・生産:206,421台(YoY+141%)

・納車:201,250台(YoY+121%)

数年は年平均50%の納車台数増加を見込む。ベルリン/テキサス新工場建設進捗維持。

AH +1.75% pic.twitter.com/q96R0wl4Sh

After Hourで株価は上げています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Tesla, Inc.(テスラ)Q2-2021決算:

※YoY = year over year(前年同期比)

・売上:$11.958B/YoY+98%(予想$11.21B)◎

・EPS:$1.45/YoY+229%(予想$0.96)◎

・生産台数:206,421台(YoY+151%)

(モデルS/X:2,340台、モデル3/Y:204,081台)

・納車台数:201,304台(YoY+121%)

(モデルS/X:1,895台、モデル3/Y:199,409台)

ガイダンス:数年は年平均50%の納車台数増加を見込む。ベルリン/テキサス新工場建設進捗維持。EVトラック『セミ』納入時期を2022年にシフト。サイバートラックはモデルYに続くオースティン(テキサス州)生産を計画。■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年第2四半期決算結果

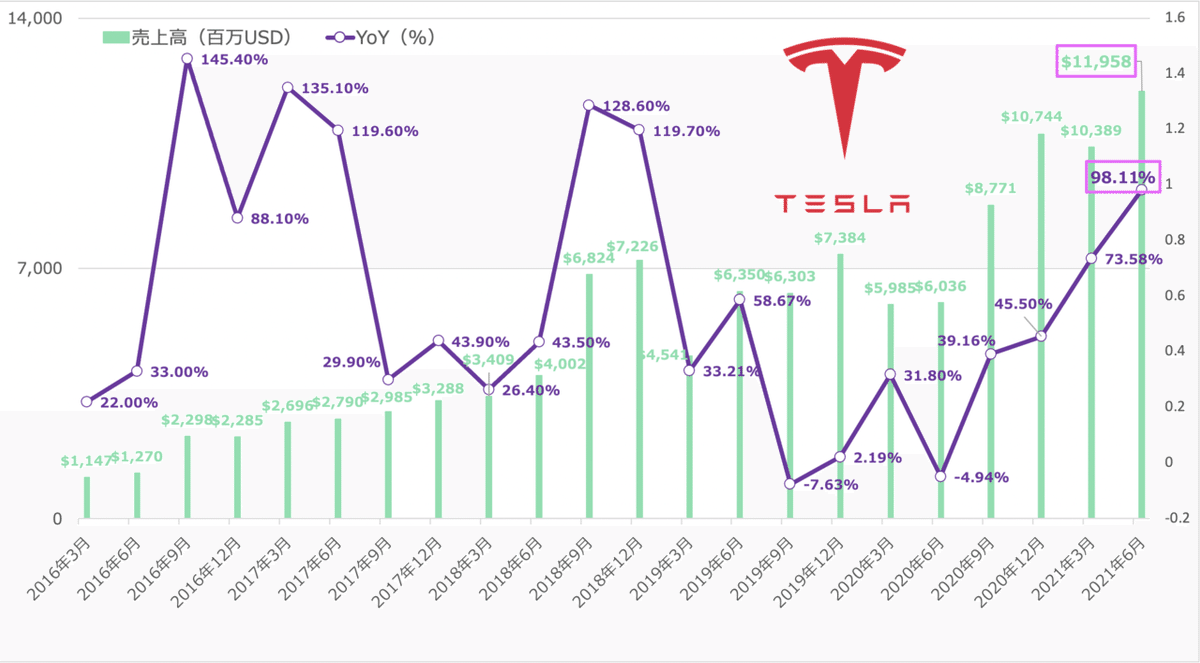

■ Revenue(売上高)

Q2-2021:$11.958B/YoY+98%(アナリスト予想:$11.21B)。

2021年第2四半期のテスラの売上はアナリスト予想もしっかりクリアしました。前年同期比の成長率は加速しています。

(アナリスト予想)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q1-2019:$4.541B

Q2-2019:$6.350B

Q3-2019:$6.303B

Q4-2019:$7.384B

Q1-2020:$5.985B(YoY +32%)

Q2-2020:$6.036B(YoY -5%)

Q3-2020:$8.771B(YoY +39%)

Q4-2020:$10.744B(YoY +46%)

Q1-2021:$10.389B(YoY +74%)

Q2-2021:$11.958B(YoY+98%)←New!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

恐るべき右肩上がりです。

自動車関連売上は以下の通りです。

自動車販売(ブランド力含む)の力強さを感じさせる成長率です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 自動車関連売上推移

Q1-2019:$3.724B

Q2-2019:$5.376B

Q3-2019:$5.353B

Q4-2019:$6.368B

Q1-2020:$5.132B(YoY +38%)

Q2-2020:$5.179B(YoY -4%)

Q3-2020:$7.611B(YoY +42%)

Q4-2020:$9.314B(YoY +46%)

Q1-2021:$9.002B(YoY 75%)

Q2-2021:$10.206B(YoY+97%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

自動車メーカーが規制による罰金を回避すべく、テスラより購入する「クレジット」の推移は以下の通りです。Q1より減少しております。クレジットに頼らない経営へのシフトが進捗しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ クレジット関連売上推移

Q1-2019:$0.216B

Q2-2019:$0.111B

Q3-2019:$0.134B

Q4-2019:$0.133B

Q1-2020:$0.354B(YoY +64%)

Q2-2020:$0.428B(YoY +286%)

Q3-2020:$0.397B(YoY +196%)

Q4-2020:$0.401B(YoY +202%)

Q1-2021:$0.518B(YoY +46%)

Q2-2021:$0.354B(YoY-17%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

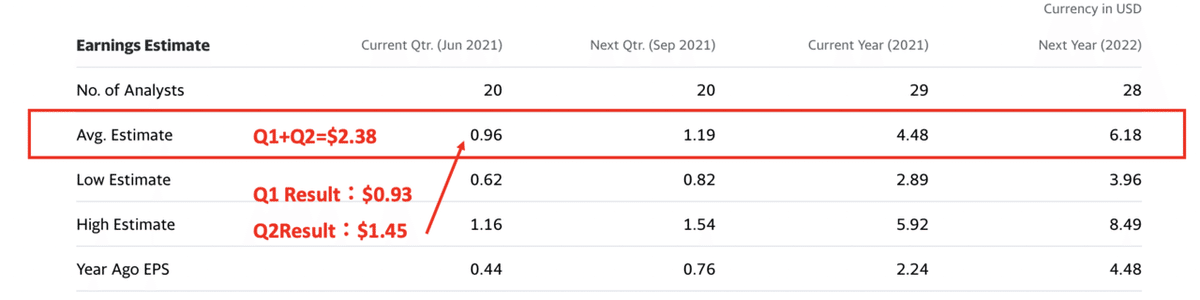

■ EPS(1株当たりの当期純利益)

Q2-2021:(non-GAAP)$1.45/YoY+229%(アナリスト予想$0.96)

EPSもアナリスト予想はクリア。EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

90日前予想からEPSが上昇していると、非常に良い傾向なのですが、今回のテスラに対するアナリスト予想は大きなアップグレードはありませんでした。

過去のEPS(non-GAAP)とYoYの推移は以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ EPS推移

Q1-2019:$ -0.57

Q2-2019:$ -0.22

Q3-2019:$0.37(YoY -36%)

Q4-2019:$0.41(YoY +5%)

Q1-2020:$0.23(YoY +140%)

Q2-2020:$0.44(YoY +300%)

Q3-2020:$0.76(YoY +105%)

Q4-2020:$0.80(YoY +95%)

Q1-2021:$0.93(YoY+304%)

Q2-2021:$1.45(YoY+230%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q2-2021も非常に高い水準のEPS成長率を維持しています。今後テキサス、ベルリンで生産が計画されているモデルYの動向、2022年より生産が開始されるEVトラック「セミ」、サイバートラックの動向に引き続き注視が必要です。

■ 営業利益率・調整後EBITDA

Q2-2021:営業利益率は11%(Q2-20は5.4%)。調整後EBITDAは2.487B/YoY+106%。

利益効率をしっかりと向上。

■ フリー・キャッシュフロー

Q2-2021のフリーキャッシュフローは$0.619B/YoY+48%。前年同期のFCは$0.418B。

Q2-2021の営業CFが$2.124BYoY+120%。前年同期の営業CFは$0.964B。

企業の血液ともいえるキャッシュフローも改善に向かっています。

企業KPI

■ 生産台数・納車台数

現在のテスラで最も重要な指標は「生産台数」と「納車台数」です。これは自動車会社を分析する上ではマストです。トヨタ自動車の分析をする上でも真っ先にこの指標を見にいくべきです。

Q2-2021:

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・生産台数:206,421台(YoY+151%)

(モデルS/X:2,340台、モデル3/Y:204,081台)

・納車台数:201,304台(YoY+121%)

(モデルS/X:1,895台、モデル3/Y:199,409台)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

モデルS/X(アップデート)の生産台数は2,340台(YoY-63%)。納車台数は1,895台(YoY-82%)。1Qは0でした。モデルSの車種アップデートを行い新たに生産、納車しています。

モデルY/3の生産台数は204,081台(YoY+169%)。納車台数は199,409台(YoY+148%)。

合計の納車台数は事前プレスリリースで201,250台と発表されていましたが、Q2-2021は201,304台と業績が上振れしました。

モデルY/3の生産台数、納車台数をしっかり伸ばしており、自動車カンパニーとしての成長は著しいものと判断できます。

■ スーパーチャージャーステーション・チャージコネクタの数

Q2-2021のスーパーチャージャーステーションの数は2,966/YoY+46%です。

スーパーチャージャーコネクタの数は26,900/YoY+49%です。

日本ではまだステーションは32ヶ所です(Q1では28ヶ所なので4ヶ所増加!)。世界全体の1%。東京日比谷、神戸、金沢などにステーション開設中。東京代官山は開設完了!

■ 太陽光発電システム導入ボリューム/エネルギー貯蔵システム導入ボリューム

太陽光発電システム導入ボリューム(Solar deployed (MW))は85(YoY+215%)。

エネルギー貯蔵システム導入ボリューム(Storage deployed (MWh) )は1274(YoY+204%)。

自動車事業以外も順調に伸びていますね。エネルギー貯蔵システム導入ボリュームは毎年年後半に向け導入が増加する傾向がありましたが、今回はQ2の時点で1,000を超えています。自動車領域のみではないテスラのエネルギー会社としての本領が発揮されています。

こちらも成長が楽しみですね。まだまだ化ける会社なのではないでしょうか。

財務状況(在庫水準/資本配分/自社株買い/M&A)

■ グローバルベースでの在庫台数

自動車在庫供給日数(新車の期末在庫を四半期の販売台数で割って75日の取引日で算出した供給日数)は2020-2021年は以下の推移となっています。今は落ち着いた水準ですね。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2020:25日

Q2-2020:17日

Q3-2020:14日

Q4-2020:11日

Q1-2021:8日

Q2-2021:9日

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

自動車企業は市場の需給をしっかり読み、在庫が積み上がらないよう可能な限り正確に生産台数を計画する点が肝です。

2020年のQ1、Q2は新型コロナの影響で一時的に在庫が積み上がりましたが在庫レベルは縮小。昨年はコロナ禍で急激な需要の減退、増加でサプライチェーンマネジメントが問われる年でしたが、しっかりと乗り越え自動車産業でお馴染み「ジャスト・イン・タイム」がしっかりしています。

※在庫増加=倉庫費用が嵩み、製品も劣化=安値で買い叩くか処分に迫られ利益率が圧迫されてしまいます。在庫が増加するということは、企業が想像した以上に需要が減少していることの裏返しでもあります。

テスラの需給マネジメントは今回のような特殊ケースも沈静化しており、素晴らしいと思います。

■ 資本配分

テスラは2020年に、株高を背景に公募増資を3回行い資金調達を実施しました。

公募増資とは、広く一般の投資家(不特定多数)を対象に株式を新たに発行し資金を調達することです。株式数が増加するということはつまり、既存株主の一株あたりの持分が減少する=EPSは縮小してしまう動きです。

2021年に入ってから、公募増資の動きはありません。

2020年は株高もあってだけど、えげつない公募してましたからね。At the Market Offeringで個人投資家ボコボコにしてましたから。それでも株価上がったのほんと草だったんですけど。この時のことについて詳しくは、「【TSLA/米国株銘柄分析】2020年にテスラ株を買えなかった君へ。「テクノキング」率いる総合エネルギー・テクノロジー企業の概要・ビジネスモデル・今後の株価見通し(将来性/成長性)を決算とCANSLIMの観点から考察。」で解説しています。

![]()

■ 設備投資額

Q2-2021時点で$1.505Bとなっています。昨年同期は$0.546Bですので、2.8倍となっています。Q1-2021は$1.35Bでした。設備投資額が大きくなっています。

テスラの成長戦略の肝となる現地生産・現地配送。

ベルリン、テキサスギガファクトリー建設後のモデルY生産や、EVトラック生産などに向けてこの投資額は増加を続けるでしょう。

フリーキャッシュフローは改善しておりキャッシュマネジメントはとてもうまく言っているように映ります。

ガイダンス

今回も明確なガイダンスはありませんでしたが、納車台数は今後数年で年平均50%増の伸び続く見通しとの発表でした。これはQ1-2021から変更はありません。

その他、EVトラック『セミ』納入時期を2022年にシフト。サイバートラックはモデルYに続くオースティン生産を計画しているとの発表がありました。半導体不足問題は第2四半期も継続しているとのこと。

CANSLIM定点観測

ここでは、以前にCANSLIM判定を行った2021年第1四半期からアップデートがあった部分を付け足していきます。

【TESLA/Q1-2021決算速報】米総合エネルギー・テクノロジー企業テスラ、2021年第一四半期の結果は売上◎、EPS◎。市場予想を上回る。CANSLIM定点観測。

筆者が今回行った判定結果は以下の通りでした。CANSLIMは残念ながら満たしていません。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C:◯

A:△

N:X

S:△

L:X

I:◯

M:◯

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

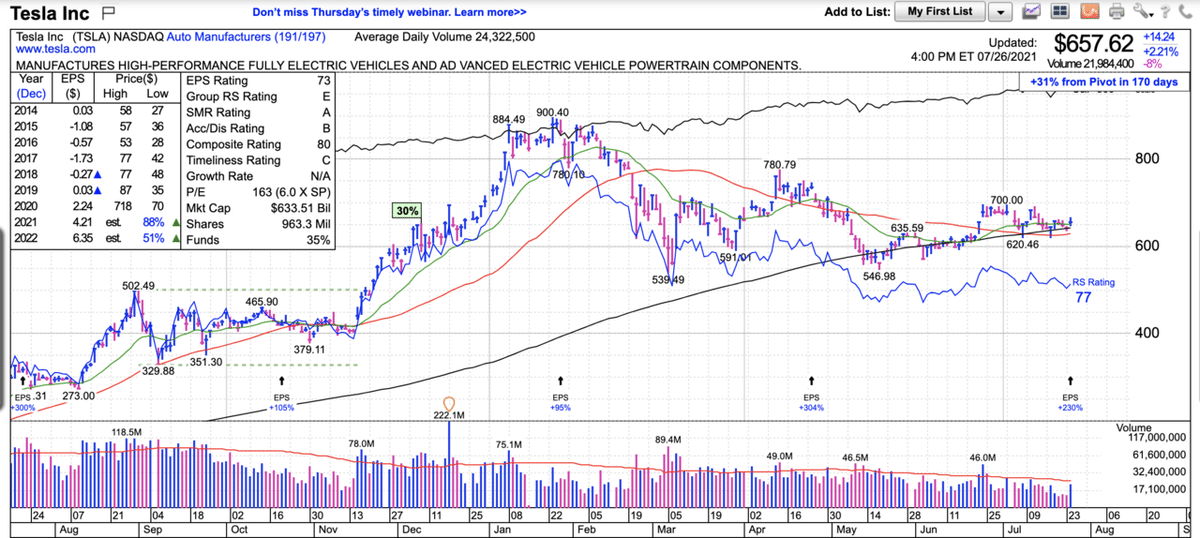

株価水準的にもテスラは待ちですね。動機付が必要です。成長株投資家であれば、急いで買いにいく銘柄ではありません。魅力溢れる最高の企業なんですけどね。

(2021年7月26日時点株価チャート)

■ C(=当四半期のEPSと売上) ◯

C(=Current Quarterly Earnings)を見ていきます。

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

当四半期のEPSが前年同期比で大きな伸び率を示しているかどうかを見ます。

最低目標は25〜30%です。より保守的に見るのであれば40〜500%です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ EPS推移

Q1-2019:$ -0.57

Q2-2019:$ -0.22

Q3-2019:$0.37(YoY -36%)

Q4-2019:$0.41(YoY +5%)

Q1-2020:$0.23(YoY +140%)

Q2-2020:$0.44(YoY +300%)

Q3-2020:$0.76(YoY +105%)

Q4-2020:$0.80(YoY +95%)

Q1-2021:$0.93(YoY+304%)

Q2-2021:$1.45(YoY+230%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

テスラのQ2-2021のEPSはYoY+230%でした。大幅にクリアしているので「◯」です。

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

売上が25%(または直近3四半期で伸び率が加速)以上伸びているという条件を見ていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ 売上推移

※YoY = year over year(前年同期比)

Q1-2019:$4.541B

Q2-2019:$6.350B

Q3-2019:$6.303B

Q4-2019:$7.384B

Q1-2020:$5.985B(YoY +32%)

Q2-2020:$6.036B(YoY -5%)

Q3-2020:$8.771B(YoY +39%)

Q4-2020:$10.744B(YoY +46%)

Q1-2021:$10.389B(YoY +74%)

Q2-2021:$11.958B(YoY+98%)←New!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

テスラのQ2-2021は売上11.958B、YoY+98%でした。直近3四半期で伸び率も加速。「◯」です。

⑴EPS、⑵売上双方の条件をクリアしているので、C(=Current Quarterly Earnings)は「◯」です。

■ A(=年間EPSの増加) 前回と同様 △

次はA(=Annual Earnings Increase)です。

年間EPSが過去3年連続で増加しているかどうか、増加率が25〜50%以上の銘柄かを見ていきます。

2年目のEPSが下がっている銘柄は除外されます。また、企業のROEが最低でも17%を超えているかどうかをチェックします。

ここでは以下の2つを見ていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

⑵ 企業のROEが最低でも17%を超えているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

3年間のEPS(Slide No.32)を確認します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2017年(参考):$ -1.80

2018年:$ -0.27(NA)

2019年:$0.03(+900%)

2020年:$2.24(YoY+7,367%)

2021年:$2.38(第2四半期Close時点)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

3年連続増加である点は「◯」。2021年も増加はほぼ確実と予想できるペースです。

アナリストのコンセンサス予想(2021年4月10日時点)は翌年EPSの上昇を見込んでいます。以下は7月26日の決算前の予想。実績が予想を上回っているのでさらに上方修正される見込みです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2021年:$4.48(YoY+100%)

2022年:$6.18(YoY+38%)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑵ 企業のROEが最低でも17%を超えているか?

次にROEです。最低でも17%を超えているかどうかをチェックします。

テスラの直近12ヶ月(=ttm)のROEは7.16%です。EPS成長率はokですが、A(=Annual Earnings Increase)は「×」ですね。

⑴⑵を総合的に考えるとA(=Annual Earnings Increase)は「△」でしょうか。

■ N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値) 前回と同様 X

Q1-2021から判定に変更はありません。正しいベースを抜けて新高値を更新した時点で「◯」となります。

現状は、ベルリンギガファクトリー(新型モデルSの最初の納入開始)、上海ギガファクトリー(Tesla Semiの納入も2021年に開始予定)建設中。すでに建物内に機械の搬入を開始しており順調。

EVトラック『セミ』納入時期を2022年にシフト。サイバートラックはモデルYに続くオースティン生産を計画しているとの発表がありました。

(2021年7月26日時点株価チャート)

3月5日につけた安値$539からまだ20%程度しか上昇しておらず、良いベースを形成できていませんね。

$700水準に到達後、押し目を作り売り枯れたところで強い出来高が入るのが第一フェーズの狙い目。さらに保守的に買いにいくのであれば、$900水準まで上昇後に押し目を作り売り枯れたところで強い出来高を伴い新高値になったところが買いのタイミングになります。

N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)はファンダメンタルズは素晴らしいですが、チャート基準を満たしておらずまだまだ「×」です。

■ S(=株式の需要と供給) △

Sは以下の複数項目があります。一つずつチェックしていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率

Q1-21から大きく変更なし。Q2-21は公募もありませんでした。◯です。経営陣がテスラ株を握っており、今後も期待して良さそうです。

テスラの総発行株式は963.3百万株です。(9億6千330万株)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・Shares Outstanding(総発行済株式数):963.3百万株

・Float:(浮動株式数):775.06百万株

・浮動株比率:80.4%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑵ 自社株買いをしている企業かどうか?

実施していません。Xです。

「自社株買いをしている企業が望ましい」という点については、テスラは満たしていません。アップルやペイパルのように積極的な自社株買いは行わず、まだまだ公募増資のステージです。

とはいえ、2020年2月公募時にマスク氏が1000万ドル、テスラ役員のラリー氏が100万ドルと規模は大きくないものの、経営陣が自社の株を積極的に購入している点は好感が持てます。

⑶ 企業の負債比率が低く推移しているかどうか?

こちらは年間で見る指標です。Q1-21まで財務健全性は高まっているので◯です。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

こちらは、本日決算を発表したばかりなので、後日、相場を終えたタイミングで更新します。機関の買いがしっかり入ったのを確認してから株は買っても問題ありません。

⑴「◯」⑵「×」⑶「◯」⑷後日更新。取り急ぎは「△」でしょうか。

■ L(=主導銘柄か、停滞銘柄か) X

業界内で最高の業績を記録しているかどうかを測る「L(=Leader or Laggard)」を見ていきましょう。

これは、レラティブストレングス指数が80〜90代かどうかで判断をします。

テスラは77なのでL(=Leader or Laggard)「×」。

Q1までは90を超えていたのですが、ここ3ヶ月は他銘柄に完全に出遅れています。GAFAMにも置いてけぼりをくらっていますよね。

(2021年7月26日時点株価チャート)

■ I(=機関投資家による保有) ◯

I(=Institutional Sponsorship)を見ていきます。

株価を押し上げるには大きな需要が必要です。投資信託、年金基金、ヘッジファンド、保険会社など。

機関投資家に保有されている銘柄であるかどうかが非常に重要になります。

また、その機関投資家は高いリターンを出す優秀な組織体(ファンド)なのか?という点も大切です。

見極め方として、最近の四半期で保有する機関投資家の数が着実に増加しているか、株主数が著しく増加しているか。

また株主となった機関投資家は誰なのかまで詳しく調べます。

「優秀なファンドが大人買いしているか」を満たさなければならないのでかなり高度な判定です。

まずはテスラの機関投資家保有株数の直近の動きです。

(引用:Fintel「Institutional Ownership and Shareholders」)

機関投資家のポジションが激減している動きはありません。引き続きテスラを保有している投資家はやはり多いですね。

以下はMarketSmithで確認できる、テスラに投資をしている機関投資家の数です。テスラを保有するファンド自体は2021年に入っても増えていることがわかります。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Mar-20:1,412

Jun-20:1,678

Sep-20:1,938

Dec-20:2,449

Mar-21:2,665

Jun-21:2,715

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Top Institutional Holders

Top Mutual Fund Holders

ベンチマークを超えるリターンを超えることが使命とされるのがアクティブファンド。

テスラ保有筆頭アクティブファンドである「Growth Fund Of America Inc(AGTHX)」。そして優良ファンドである「Vanguard Growth Index Fund」も引き続き保有中です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

□ ファンド名(保有数良順)・・・10year Performance(Before Tax)

・Growth Fund Of America Inc(AGTHX)・・・15.28%

・Vanguard Growth Index Fund・・・17.46%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

S&P500の過去30年の換算1yrリターンの10%程度を上回っているため、優秀ファンドといえるでしょう。

直近四半期(1-3月)で機関投資家の保有数量も以前と同水準、優秀なファンドの保有も継続されているので、I(=Institutional Sponsorship)は「◯」という判定になるでしょう。

■ M=(株式市場の方向) ◯

M=Marker Directionはテスラ株に関わらず全銘柄に関わることですので、週刊でレポートを作成していますのでそちらを参考にしてください。

米国大返し〜US Stock Market Magazine

7月26日時点では「Confirmed Uptrend(確固たる上昇相場)」です。今週はGAFAM決算、FOMC、ロビンフッドのIPOとイベント続きです。

マーケットを注視していきましょう。マーケットがダメならどんな優良銘柄も瞬殺されます。

2021年7月26日時点の株価チャート

N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)の項目でも触れましたが、現在の水準では「成長株投資」を積極的に行っていく場面ではありません。

株価が底値から+30%程度の$700、または新高値付近の$900までは待機です。昨年は株式相場の主役でしたが、今年はGAFAMを始めとした人気株に大きく遅れをとっていますね。

ファンダメンタルは素晴らしい企業ですので、後は株式市場での注目を浴びる順番待ちと言えるかもしれません。

ーFINー

ここから先は

¥ 400

この記事が気に入ったらサポートをしてみませんか?