ワンルームマンション投資論争を斬る

ご挨拶

最近、不動産関連のYouTube動画でワンルームマンション投資を目の敵されているのをよく見ます。「儲かった人を見たことがない」「持っていたら1秒でも早く売れ」などと罵詈雑言の嵐です。

ワンルームマンション投資は絶対するな!販売会社の巧妙な手口とは…? - YouTube (不動産Gメン滝島)

第31-1回 不動産投資成功法 ワンルームマンション投資に手を出すな【お金の勉強 初級編 】 - YouTube(両学長 リベラルアーツ大学)

【20代で300万の損失】新築ワンルーム投資で失敗した若手投資家たちが、購入から売却までのリアルを激白! - YouTube(楽待)

いっぽうで、悪質な業者がいることを認めつつも、ワンルームマンション投資でも利益が生まれると主張する人もいます。

本記事では、本当にワンルームマンション投資が「絶対に」もうからないのかをデータ解析の視点で検証してみました。早急な結論を出す前に、まずはシミュレーション(試算)してみましょう、というのが本記事の目的です

予め宣言しておきますが、私自身での不動産投資は未経験で、儲かった実績もありません。私の投稿に従って行動した結果は自己責任でお願いします。

誰かが正しい・間違っているということではなく、「投資をするなら、このくらいの試算が必要でないか」という問題提起です。

ワンルームマンション投資について

そもそも「ワンルームマンション投資」って何?

ワンルームマンション(1R)や1Kくらいの小規模な不動産物件を購入して賃貸や売却で利益を得ることです。建物全体ではなく一部を購入することから「区分投資」とも言います。物件価格が安いので、少ない元手でも始められるメリットがありますが、家賃が低いので高い利回りが期待できないといったデメリットもあります。

ワンルームマンション投資の儲け方

不動産に限らず、投資で利益を出すにはインカムゲインとキャピタルゲインがあります。

インカムゲイン:家賃など定期的に入ってくる収入を目的とした稼ぎ方

キャピタルゲイン:物件の売買による差益を目的とした稼ぎ方

家賃を高く設定できないワンルームマンション投資では「インカムゲイン」が期待できないので、「キャピタルゲイン」を狙います。そのためには、表面利回り(日々の収益性)よりも、高値で売却しやすい条件(立地・設備、など)が重要になります。

なんでワンルームマンション投資は嫌われているの?

少ない初期投資で始められるので、不適切な勧誘に従って素人が熟考せずに始めてトラブルになるケースが多いようです。ワンルームマンション投資に不適切な例・被害者の声なども多々紹介されていますが、ワンルームマンション投資そのものに根本的な問題があるように思えなかった、というのが私の感想です。

ワンルームマンション投資は本当に儲からないの?

それが本記事の命題です。不動産投資の経験はないのですが、長年データ解析を生業としてきた経験を生かして数値による検証を行っていきます。もちろん、何事もシミュレーション通りにいかないのが人生ですが、「絶対にダメなのかどうか」くらいの見通しは立てられるかと思います。

不動産投資シミュレーションのやり方

利用するツールと手法

計算内容を明らかにするためにスプレッドカード型のアプリを利用します。無料なので、Googleスプレッドシートを使いますが、Excelでも問題ありません。

高度な関数はローン計算くらいで、あとは小学生の算数(もしくは中一の数学)程度の知識と、IF文などプログラミング初級程度の知識で十分です。

ネットには不動産投資のシミュレーションツールが多々公開されています。

不動産投資サイト「楽待」のCF(キャッシュフロー)シミュレーション

計算方法を理解しないでツールに頼ってしまうと、誤ったシミュレーションに基づいて投資を進める恐れがあります。ましてや、処理内容がブラックボックス化されているAIは尚更危険です。スプレッドシートを使って自分で計算できるようになってから、便利なツールを使うようにしましょう。

実際のスプレッドシート

次のリンクで公開しています。読み取り専用なので、シートを自分のドライブにコピーして、いろいろと条件を変えてみてください。

ワンルームマンション投資 - Google スプレッドシート

シミュレーションは、次のシートで構成されています。

投資条件の確認

とある動画に出ていた投資条件のサンプルを次のようにまとめます。

ローン条件

借入金額・年利・返済期間・開始日、を入力します。諸費用をローンに含めると、物件価格よりローン金額のほうが高くなります。

物件条件

物件価格と利回りから想定家賃を計算します。この金額が市場価格と比べて妥当かを調べます。相場と比べて家賃が高すぎると入居者がつかない可能性が高くなります。

また、物件が古くなると人気がなくなるため、家賃の下落が予想されます。立地によっては家賃が維持できるケースもありますが、家賃は下がるものと考えておくのが無難です。だいたい、年間あたり0.5から1%くらいが目安となります。

区分投資の場合は、建物全体のメンテナンス費用を負担する必要があるため、管理費・修繕積立金などが発生します。家賃の回収代行を依頼するなら手数料もかかります。他にも固定遺産税・火災保険料・リフォーム費用など、想定費用を入力しておきます。

ローンの概要

ローンの借入条件に従って毎月の返済額をPMT関数で計算します。返済額が高すぎると利益が出なかったり、キャッシュフロー悪化によって運用が困難になります。

物件価格下落予想

キャピタルゲインを狙うワンルームマンション投資では、物件価格の予想が非常に重要になります。話をシンプルにするため、ここでは次の通り計算しています。

物件価格は4500万円

購入直後に90%の下落(=4050万円)

ローン償還の35年後には60%まで下落(2700万円)

実際のところ、物件価格の下落率は一定でなく、物件の状態や市場状況によって変わります。業者から提案された金額を鵜呑みにしないで、不動産ポータルで市場価格を調べていきましょう。

シミュレーションの使い方

早見表

運用期間における収支や評価額などを1ヶ月単位でまとめた一覧表で、シミュレーションの肝となります。自動計算に頼り切らないで、自分で電卓で検算したり、実態と異なる点をアップデートしていきましょう。

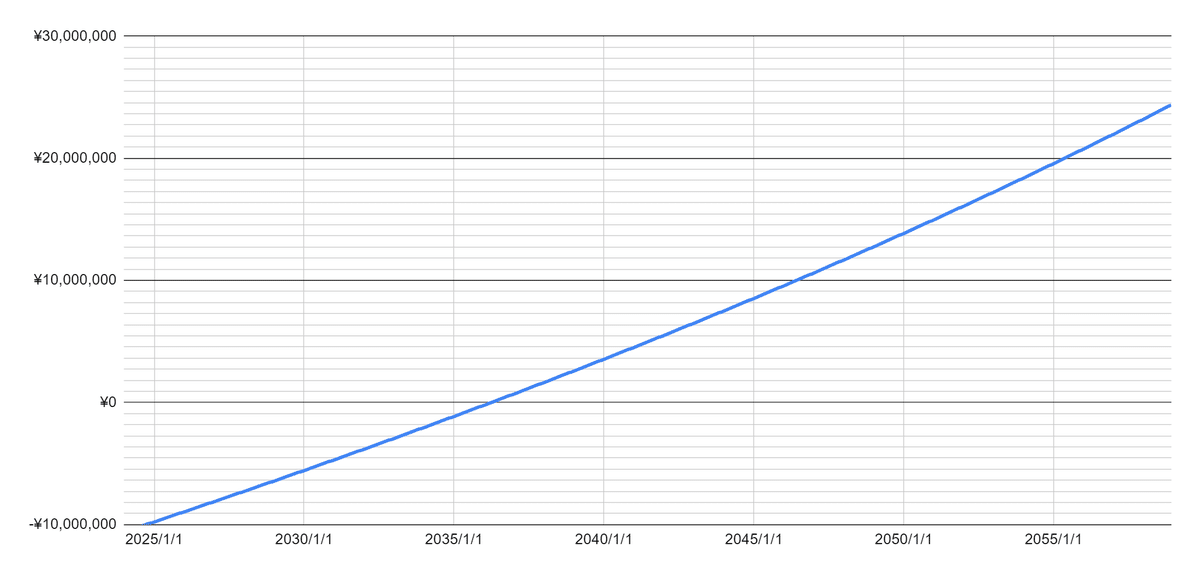

損益分岐

青い線が採算ライン(収支とローン残高の合計値)、赤い線が物件価格の予想値です。横軸は時間で、下記の例だと2024年から始まり、2025年から5年刻みで線が入っています。

採算ラインを上回る金額で物件を売却できれば収益が発生します。

青い線が赤い線の下に来ているときが、その「収益を生み出している状態」となります。その交わっているポイントが左に近いほど、収益化までの時間が短いということです。

下記の例では、開始から11年後の2035年に収支が逆転し、その後は収益の幅が広がっていくことになります。この図の通り、物件価格が上昇しなくても、その下落率がローン残高の減少を上回れば利益が生まれます。

累積収支(手出し)

10年後に儲かるとしても、手持ち資金が枯渇すれば運用は破綻します。物件の売却による利益確定前にキャッシュフローが破綻しないよう、物件の運用益(インカムゲイン)の累積金額(残高)も確認します。

線が0より低い位置にある場合は手出しが発生している状態なので、資金の投入が必要となります。下記の例では、残高が約100万円まで増えた後、段々と残高が減ってマイナスに転ずることがわかります。

残高がプラスだからと浪費せず、発生した収益は将来の支出に備えて残しておきましょう。

着地予想

物件を手仕舞い(売却)した際に残った利益(損失)を表しています。線が0より高い位置にあるということは、利益が出ているということになります。

試算の結果だと、損失なしでの売却まで12年、利益700万円まで19年と予想できます。

シミュレーションからいえること

物件価格が下がっても利益は生まれる

ワンルームマンション投資の反対派は「物件価格が上がらないと利益は生まれない」と主張します。が、シミュレーションを見る限り、物件価格が下落しても利益が生まれる可能性は十分にあります。

「新築は投資に向かない」とは言い切れない

新築の物件価格には、建築費や広告宣伝費などのコストが「新築プレミアム」として上乗せされることが一般的です。そのため、新築マンションは投資に向かない」という意見も耳にします。

しかし、前述のチャートが示す通り、購入時に10%の下落、つまり450万円の新築プレミアムと、500万円の諸費用・3%の売却手数料が発生しても利益を生みだせることがシミュレーションでわかりました。

新築であればメンテ費用の抑制や家賃金額の維持が期待できます。逆に中古とくに10年を過ぎた物件だと初期投資は抑えられますが、リフォーム費用の発生・家賃金額の減少が想定されます。

新築だから悪い・中古だから良い、と単純に決めるのではなく、様々なパターンを試算したうえで現実的なシナリオを選びましょう。

結局、ワンルームマンション投資は儲かるの?

「利益が生まれる可能性」はありますが、利益が生まれるとは限りません。投資である以上、様々なリスクが考えられます。

物件の状態により維持管理にコストがかかる

市場が悪くなり高値で売却できない

物件を市場価格よりも高値で購入したので損益分岐まで時間がかかる

入居者がつかなくなった、家賃が回収できなかった

そういったリスクを洗い出して、最悪の場合を想定するのがシミュレーションの目的です。

物件価格や利回りは適正か?

管理費はいくらが妥当か

未入居期間が発生したら? 入居者募集の広告を出した場合は?

最悪のケースを想定した保険の金額は?

諸条件を色々と変えてみて、「うまくいったケース」「最悪のケース」「その中間」といったパターンで比較してみましょう。

次のステップ

スプレッドシートを1から自分で作ってみましょう。自動計算された結果を妄信せず、自分で数式を指定することで理解度が高まります。

また、投資条件は人それぞれです。自分の運用条件に合うように、どんどんと改造を加えましょう。

リフォーム費用を計上(例:10年に1回に壁紙を変える、など)

金利上昇を反映(例:10年目に0.2%あげる)

未入居期間を想定(例:3か月の家賃収入がゼロ)

最後に

ここまで読んでいただきましてありがとうございます。このように、ワンルームマンション投資は、思ったほど非合理なものではないというのが私の結論です。

ただし、悪徳な業者に騙されないためにも、自分で正しくシミュレーションできないなら手を出すべきではないです。それは、すべての投資に対していえることでしょう。

この記事が、皆様の投資活動の一助になれば幸いです。

この記事が気に入ったらサポートをしてみませんか?