個人投資家と機関投資家の戦略的対決

1.信用取引と貸株のメカニズム

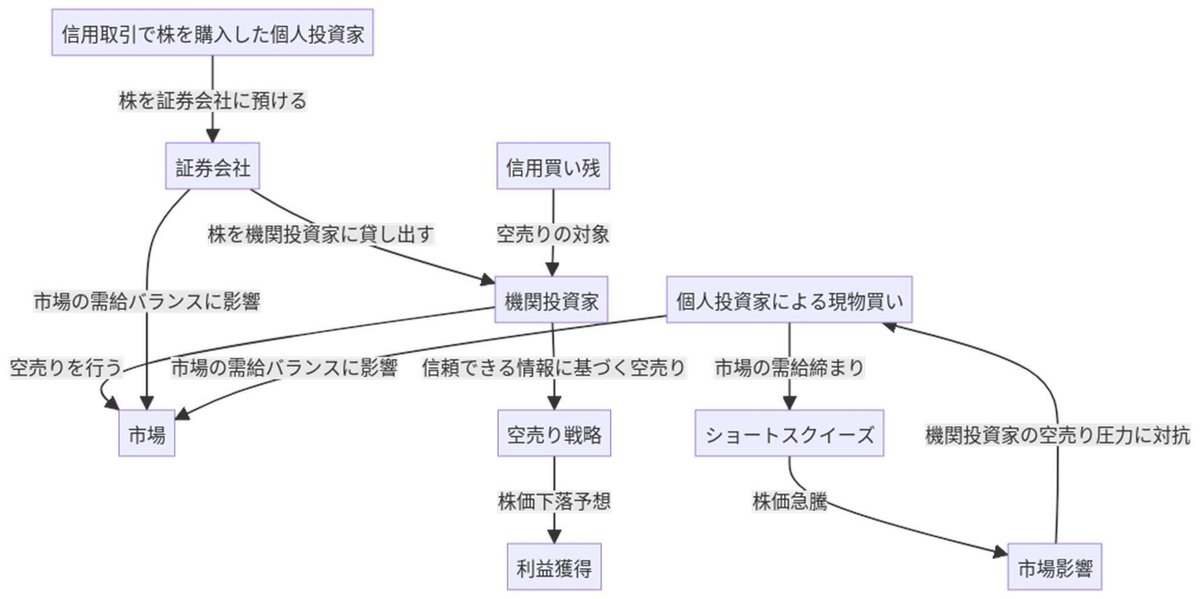

要点: 個人投資家が信用取引で購入した株は、証券会社に預けられ、機関投資家に貸し出される。

詳細: このメカニズムにおいて、証券会社は個人投資家が信用取引で購入した株を一時的に保管し、それらを機関投資家に貸株します。機関投資家は、これらの株を利用して空売りを行うことが多いです。空売りとは、株価が下がることを予測して株を売り、価格が下がった後に安価で買い戻し、差額を利益とする取引です。しかし、このプロセスは市場における株価の不安定化や下落の要因となることがあり、特に小規模な銘柄では影響が顕著になることがあります。

結論: 信用取引と貸株のメカニズムは、市場の不安定化や株価の下落を引き起こす可能性があるため、個人投資家はこのリスクを理解し、慎重に投資戦略を立てる必要があります。特に、信用取引を利用する際には、自己の株が他者の空売りに利用されることを意識しておくべきです。

2.機関投資家の空売り戦略

要点: 機関投資家は、株価が過大評価されていると考える場合に空売りを行う。

詳細: 機関投資家は、株価がその実質的な価値よりも高く評価されていると判断すると、空売りを実施します。これは広範なリサーチとデータ分析に基づく決定であり、市場の短期的な過熱を冷ます効果があるとされています。しかし、過度な空売りは市場の過度な不安定化や株価の過度な下落を引き起こす可能性もあります。このような状況は、特に小規模な銘柄や成長途上の企業にとっては深刻な影響を及ぼすことがあります。

結論: 機関投資家による空売りは、市場の価値調整メカニズムとして機能することがありますが、その一方で市場の健全性を損なうリスクも伴います。したがって、市場の健全性を維持するためには、空売りに対する慎重な監視と適切な規制が必要です。

3.信用買い残と空売りの関係

要点: 信用買い残が多い銘柄は空売りの対象になりやすい。

詳細: 信用買い残が多い銘柄は、将来的に高い売り圧力にさらされる可能性があります。信用買い残とは、投資家が信用取引によって購入したがまだ売却していない株式の量を指します。これが多いと、将来的な売却圧力が高まり、株価が下落しやすくなります。機関投資家は、このような銘柄を空売りのターゲットと見なすことが多く、市場の売り圧力が増大すると株価はさらに下落します。このような過剰な売り圧力は市場のバランスを崩し、株価の急激な下落を引き起こす可能性があります。

結論: 投資家は、信用買い残が高い銘柄に投資する際には、市場での売り圧力の増加とそれに伴う株価の不安定化に注意する必要があります。投資戦略の見直しやリスク管理を行い、市場の動向を注意深く観察することが重要です。

4.個人投資家による現物買いとショートスクイーズ

要点: 個人投資家による現物買いは、市場の需給バランスを締め、ショートスクイーズを引き起こす可能性がある。

詳細: 個人投資家が積極的に株式を現物で購入することは、市場の買い需要を高めることに繋がります。この買い圧力が増すと、空売りポジションを持つ機関投資家は損失を避けるために買い戻しを行う必要があります。この結果、株価の急騰を引き起こすショートスクイーズ現象が生じることがあります。ショートスクイーズは、市場の調整機能として機能し、公正な価値に株価を戻すことがあります。

結論: 個人投資家による現物買いは、市場の適正化に寄与し、株価の健全な上昇を支えることがあります。市場の健全性を維持するためには、個人投資家のような市場参加者の積極的な参加が鍵となります。投資家は市場の動向を理解し、適切な投資判断を行うことが重要です。

この記事が気に入ったらサポートをしてみませんか?