サラリーマン必見!個人間カーシェア「Anyca(エニカ)」の確定申告をやってみよう

サラリーマンの節税にはいろいろあるが

NISA: 小額投資非課税制度。利益が非課税に。

iDeCo: 個人型確定拠出年金。税制優遇の老後資金作り。

ふるさと納税: 寄付で地方支援。税額控除を受けられる。

医療費控除: 多額の医療費で税額控除が可能。

生命保険控除: 生命保険料の支払いで税額控除を受けられる。

住宅ローン控除: 住宅ローンの利息が税額控除の対象。

このように様々な節税控除があるが。。。

実質、無料で車に乗る時代がやっとやってきた!

「無料で車に乗れる!」と聞くと胡散臭いですが、エニカを利用すると合法的に節税が可能となります。

念のために節税可否を税務署に行って確認してきました

2024年2月16日から税務署での確定申告相談会がスタートしました。

早速、近所の税務署に行ってきました。

訪問の目的は以下の3つです

①エニカの少額事業は雑所得扱いか?事業所得にできるのか?

→ これはサラリーマンの節税において大きなポイントです。

サイトや書物によっては年間300万円以下は雑所得扱いである、

といかいている文献がたくさんあったので。。。

②個人所有の車をシェアする際に経費をどこまで落とせるのか?

→ 駐車場代、車検代、任意保険、オイル交換、タイヤ交換など、

車を維持するには様々な費用が必要となります。

プライベートでも利用する人がどれだけ経費にしてよいか税務署で

質問してみました。

③2年前に中古購入し、2年間プライベート利用した車両をエニカ登録した場合の減価償却の落とし方は?損益通算可能か?

→ 簿記に明るくない人を悩ませるのが減価償却の仕組みです。

しかし減価償却費をどう取るかで節税額が大きく変わります。

残価を考慮すると減価償却効果が出やすい車、出ずらい車も存在

します。

ここでは減価償却の計算方式も含め、エニカに向いてる車、不向きな

車についても詳しく説明します。

この3つはエニカをやっているサラリーマンの人が最も興味を持っている疑問点だと思います。

後ほど詳しく説明しますね!

年収800万円の人の手取り額は約591万円

年収800万円の会社員の天引きの内訳はこんな感じです。

所得税 462,500円

住民税 455,000円

健康保険 400,000円 ※加入健康保険組合による

厚生年金 713,000円

年間に約210万円も控除されてしまいます。

当然ですが、10年間で2,000万円以上です。

サラリーマンはみんなそんなもんだから仕方ない!

と思っている人は絶対に、一生涯お金が貯まりません。。。。

サラリーマンでローンを組んでワンルームマンションを購入している人もいるでしょう。そんな私もそうですが、毎年20-30万ほどの節税ができています。節税できた上にいずれマンションそのものが自分のものになるので、総利益で考えると莫大な老後の資産になると思います。

マンションはちょっと・・・と考えている人には「エニカで節税」することはお手軽かと思います。

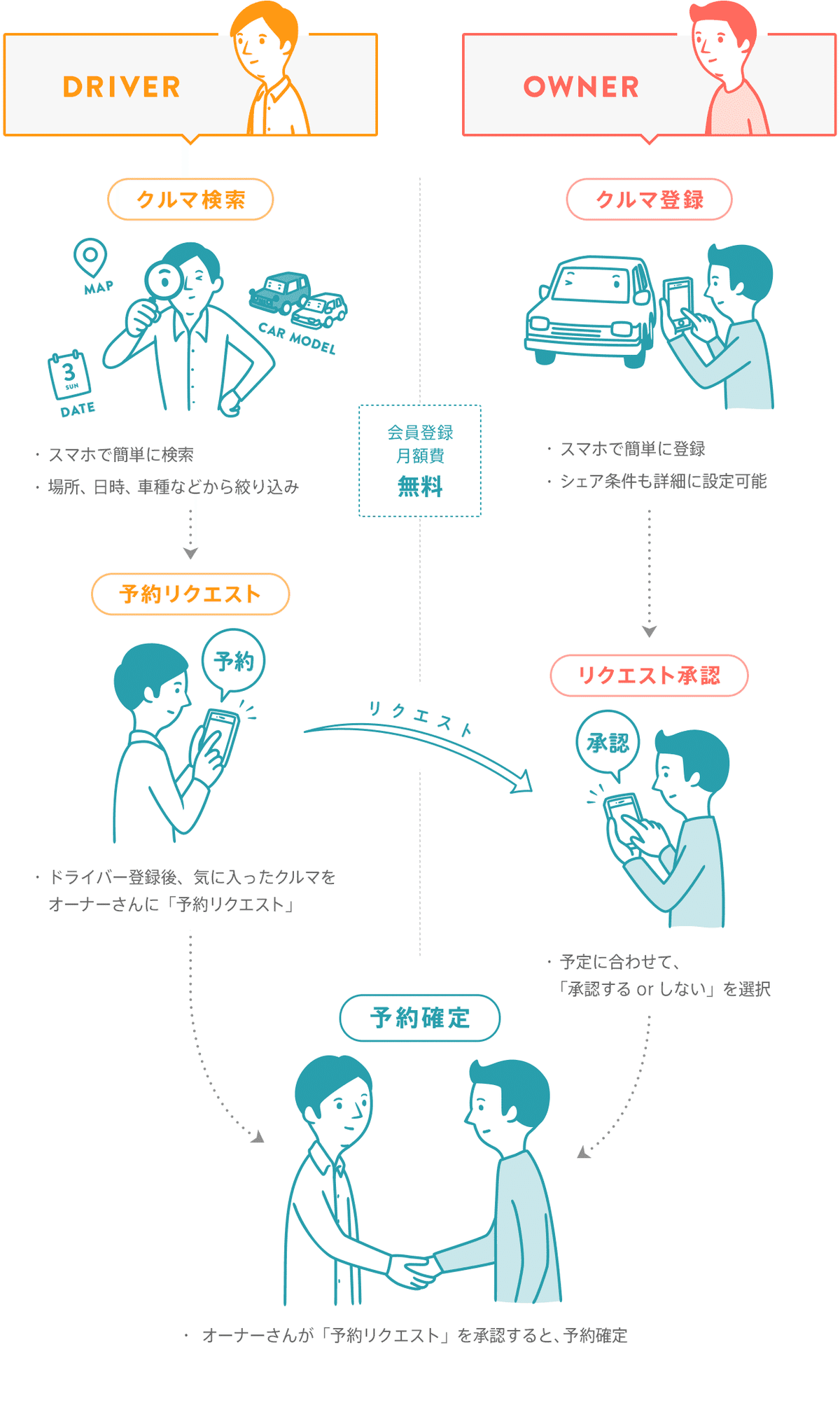

個人間カーシェア「Anyca(エニカ)」とは

エニカは、個人所有の車を他のユーザーとシェアすることができるカーシェアリングサービスです。このタイプのサービスは、車を持っていない人が必要な時に手軽に車を利用できるようにすることを目的としています。また、車の所有者にとっては、使用していない時間に車を貸し出すことで収入を得ることができるメリットがあります。

エニカの特徴

個人間のシェアリング: 車の所有者と利用者を直接結びつけることで、フレキシブルなカーシェアリングが可能になります。

オンラインプラットフォーム: エニカはオンラインプラットフォームまたはアプリを通じてサービスを提供します。ユーザーはアプリを通じて車を予約し、支払いを行うことができます。

収入の機会: 車の所有者は、自分の車を他人に貸し出すことで収入を得ることができます。これは、車を持っているが日常的にはあまり使用していない人にとって魅力的なオプションです。

柔軟性と利便性: 利用者は必要な時に、必要な期間だけ車を借りることができます。これにより、特定の用途や旅行に合わせて車種を選ぶことができるなど、高い柔軟性が提供されます。

サラリーマンでも節税できるの?

サラリーマンにとって節税は難しい課題とされています。給与所得者は収入の源泉が会社からの給与に限られ、控除できる項目も限られているためです。自営業者やフリーランサーと比較して、経費として認められる範囲が狭く、節税の幅が限られます。例えば、通勤手当や社会保険料は一定の控除が可能ですが、それ以外に自由に節税策を講じる余地は少ないのが現状です。また、所得税や住民税の計算は自動的に行われ、納税の手続きも会社を通じて行われるため、税金に対する意識が低くなりがちです。節税を考える上で、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)などの税制優遇制度を利用することが一つの手段ですが、これらの制度にも投資に関するリスクや資金の拘束期間などの考慮すべき点があります。サラリーマンが節税を行うには、こうした制度の理解を深め、自身のライフプランに合わせた適切な利用が求められます。

しかしエニカを上手く利用すれば賢く正当に手取り額を増やすことができます。

損益通算ってなに?

損益通算とは、税務上、一定期間内に発生した収入と損失を相殺することで、課税所得を計算する手法です。具体的には、投資や事業などで得た利益と、他の事業や投資で生じた損失を合算し、最終的な利益(または損失)を算出します。このプロセスを通じて、実際に手元に残る収益のみに税金が課されるため、税負担が公平になるとされています。例えば、ある年に株式投資Aで100万円の利益が出たが、不動産投資Bで50万円の損失があった場合、損益通算により税金がかかる利益は50万円に減少します。この制度は、投資家や事業主にとって重要な節税策の一つとなり得ます。

この株式投資Aを給与C、不動産投資BをエニカDに置き換えると分かりやすいと思います。

また損失が実質の損失ではないことが節税のポイントとなります。

この損失額の最大のポイントが減価償却費です。

減価償却って

車の減価償却とは、車両が経年劣化や使用によって価値が下がることを会計上で表現したものです。このプロセスは、車両の購入価格をその使用可能年数にわたって分配し、各会計期間における費用として計上することにより、車両の価値減少を反映します。今回のエニカにおいてもっとも重要な数字になります。

<ご注意点>

※本サイト情報は参考提供のみで、内容の誤りに対する責任は負いかねます。ご不安な方は必ずお住まいの税務署相談室でご確認ください。

では実際にどうやって節税するのか詳しく説明します。

ここから先は

この記事が気に入ったらサポートをしてみませんか?