黒岩さん講演会 内容・感想(2024.04.13@IMY貸会議室)

概要

兼業投資家であり、中長期投資を行っている黒岩さんの講演。

大学時代にバイトで貯めた資金を元手に株式投資を開始し、何度か退場や苦しい冬の時代を経験するも、細かな企業分析を軸に現在は造船、食料品、医薬品・バイオ、物流セクターを主力に資産を増やしている。

黒岩さんの考える「テーマの見つけ方・掘り方」について学ぶことができる講演会でした。

印象に残った内容

悪いニュースに注目する

悪いニュースと良いニュースは紙一重。

悪いニュースの裏を考えることが大事。

(例)

・○○が不足している

→ 提供できる企業は儲かる?、設備投資が増える?

・△△のせいで☆☆が売れない

→ △△が解消して元に戻れば再び上がる?

良いニュースは織り込みが早い、悪いニュースは織り込みが遅い

・良いニュース

→ 織り込みが早い

高値で掴めば含み損となるため、掴むのが難しい。

・悪いニュース

→ 織り込みが遅い、ダラダラと下がる。

一過性の材料が過ぎ去ってヨコヨコになれば買いやすい。

元に戻れば儲かる。

ストーリーを立てて、パターンを考えて期待値を計算する

悪いパターン(倒産など)のストーリーAと、良いパターン(業績回復)のストーリーBを考える。

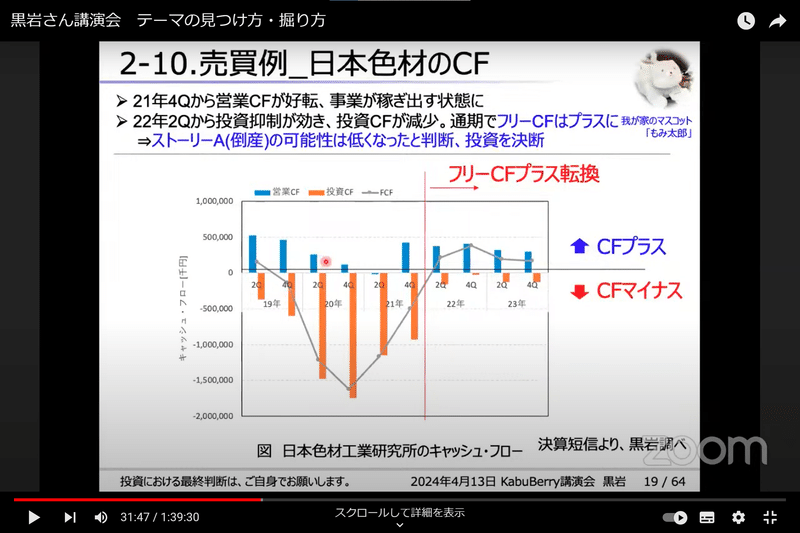

現在赤字の場合はキャッシュフロー計算書の内容に注目する。

フリーCFがマイナス圏内でなければ、支払いはできるため赤字でも倒産は免れる。

ストーリーAが実現する可能性が限りなく低くなるタイミングを狙う

一見よさそうなアイデアを持っていても、100%勝つことはありえない。

ストーリーを考えても、絶対勝つことは不可能。

相場を張るというのは、下記のような図の構造。

不動産投資家などと違い株は匿名での取引であり、同じ土俵のなかで猛者たちが全力で殴ってくる。

株は「敗者のゲーム」と呼ばれる。上手く負けた人が生き残り、利益を持ち帰る。

期待値がプラスのゲームで勝負することが重要。

問題は誰よりも早く問題を作ってそれを解くこと。

問題を自分で作れれば、優等生の答案をカンニングしてもOK!!

誰が詳しいのか見つけ、そこから調べていくことも大事。

ただ取引を考えずにパクるだけではだめ。

M&Aされた企業の共通点を探る

直近のM&A で買収が行われるというのは、買われた企業が安いということ。高かったら買えない。

買収された企業の事業領域でどこが被っているかを調査する。

一次情報を取りに行く。SNSのポジショントークは片耳程度に。

買収された企業を調査したら、国のHPなどの一次情報を取りに行く。

国との事業検討会では各企業は適当なことは言わないため、信憑性がかなり高い。

一方でSNSなどの投稿については、投稿者の意図が反映されていることも多く、ポジショントークに騙されないことが大事。

自分と同じ意見だと嬉しく思ってしまうが、発言者は責任を持たずに発信しているため、注目を集めるためだけに言っている可能性もあるという認識を持っておくこと。

国の規制は容易に後戻りしないため、投資テーマとして手掛けやすい

法改正などに関わる規制は殆ど後戻りになることはないため、投資テーマとしては手掛けやすく、そのためにも一次情報を取りに行くことが大事。

一番詳しいのは、現場の人間

一番早く詳しい情報を持っているのは、最前線で働いている現場の人。

現場の人からのタイムリーな情報を聞き、自分の調査の裏付けをとることが大事。

特許を調べてみる

特許について「特許情報プラットフォーム」に社名をいれて調べてみる

事業の信頼性があるかをチェックしてみる

景気サイクル投資は「全体の景気」と「個別業界の景気」の2パターンを読む

基本はどちらも景気の悪い時に安く株を買い、景気が回復したら売る

不景気の出口で株価が上がり、好景気の出口で株価が下がる

【全体の景気に変動するセクター例】

例:素材株(鉄鋼・化学・繊維など)

コロナでモノが売れない → 素材が売れないため、真っ先に景気が悪くなった。

生産活動の回復は川上から川下へ波及する

→ 素材株を利確したあとはより加工度合いの高い部品株などの購入を検討することで、連続して利益を取れる。

【個別業界の景気に変動する銘柄例】

・例:耐久消費財など

→ 工場がとまったとき、株は買い(いつかは買い替えるため)

・例:半導体

→ 10-15年に一度の周期で何かをきっかけに相場が発生する

・例:海運業

→ 需給が崩れて船舶数がタイトになると、何かをきっかけに運賃が吹き上げ相場が発生

・例:造船業

船は耐久消費財、いつかは買い替える。

海運業者が儲かった時に買い替えが発生するため、海運業績に左右される。

つまり船の老朽化(寿命:14年くらい)と海運バブルが同時に発生した時、造船相場の可能性がある

→ 相場は記憶で動く。過去に何がおきたのか、知っているか知らないかが勝負を分ける。

感想まとめ

自分がまさに真似したい投資手法と被っていることもあり、非常に勉強になりました。

今回個人的に刺さった部分としては、1つ目が赤字企業を調査する場合は、自己資本比率だけではなくキャッシュフロー計算書の内容・動きにも注目する必要がある点。2つ目は物流2024年問題のテーマを深堀する際の手法として、「M&Aされた企業の共通点を探る」という点でした。

自分自身ファンダメンタルズ分析がまだまだ足りてないと感じたとともに、今後このような考え方を自身に取り入れることでより視野が広がるため、とてもワクワクしながらプレゼンテーションを聞いておりました。

また、景気サイクルを読むという重要性は今回の海運・造船の大相場で特に気づかされた点であり、私自身は投資を再開したタイミングでは既に乗り切れなかったことから、しっかりと今後に向けてどのセクターが何がトリガーとなってどのような動きをしたのかといった歴史を辿る作業をしていきたいと思います。

恐らく億り人になった方々達もそのような相場で爆発的に資産を増やしてチャンスを掴んできたからこそ、その積み重ねで今の結果があると思うので・・・

そのような意味では先日井村俊哉さんが言っていたような、今後の相場では「森ではなく木を見よ」という言葉通りの相場の動きをしてもおかしくはないのですが、今後の景気サイクルをウォッチしながら、個別銘柄で強みを持っているところもリサーチを続けていきたいと思います。

その後のおしゃべり会や懇親会でも様々な投資家さんとお話することができ、非常に勉強になりました。

今後もまたKabu Berryさん主催の講演会に参加したいと思います。

黒岩さん X(旧Twitter)アカウント

Kabu Berry(参加型IRセミナー&投資家交流会)URL

この記事が気に入ったらサポートをしてみませんか?