2023年 月次レポートに注目したいアクティブファンド 後編 #月次レポート研究所のポッドキャスト 2023年1月 テキスト版

前編に引き続き後編のテキスト版です。

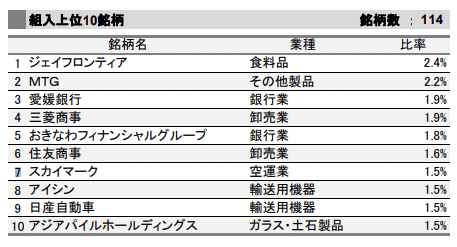

renny:前編の最後にご紹介した「明治安田セレクト日本株式ファンド」について、吉田さんが10月の月次レポートをご覧になって、JDSCに投資されたというお話を伺いました。12月の月次レポートではウィルプラスホールディングス、11月はプロパティエージェントという会社が紹介されていて、あまり聞いたことがない会社なので、おそらくベンチャー企業なんでしょうね。あと、このファンドの投資先の上位の会社を見ていると、バラエティーに富んでいます。総銘柄数は114社となっていますが、これをご覧になっていかがですか?

吉田:114社はちょっと多いかなとは思うんですよね。でも結構小さい会社に投資しているから仕方ないのかな。

renny:流動性の問題とかもあるのかもしれないですけど。

吉田:ただ毎月上位10社が変わってるような気もするんですよね。

renny:そうですね。たしかに入れ替えが激しいのかなと少し感じます。ファンドによっては、会社にそれぞれ目標株価を設定して、そこに到達したら利益確定をさせるファンドもあると思うんですよ。そのあたりの管理の仕方が詳しく書かれていませんね。

吉田:そうですよね。説明されないと、このバタバタした感じはなんだか不思議。

renny:12月のレポートを見てると、上位10社ではない時価総額の大きな企業が買付銘柄・売却銘柄に登場していて、入れ替えが激しいのかなと思いましたね。

吉田:10月~12月分の3ヶ月分を見ていくと、10月には組入上位1位だったソニーが、11月には主な売却銘柄に登場して、上位10社からは消えて、12月にはまた買付銘柄に登場している。

renny:ちょっと忙しい感じがしますよね。このファンドのパフォーマンスの良さは、我慢強く持ち続けるというよりは、機微に動いて鞘を取っていくところにあるのかなと感じたりしますね。

吉田:そうですね。相性が「初くん」なので、なんとなく初心者向けなのかなと思ったら、どうもそうではないようで。

renny:いや、実は昔は初心者向けという位置づけだったみたいですよ。(※補足:以前は「よくわかる投資入門ファンド(日本)」という名称だった)以前の月次レポートでは、投資先の紹介とともに、ROE等の用語の説明をされていた記憶があります。それを去年3月に切り替えて信託報酬も下げたんです。でも信託報酬が税抜きで1.25%だと、積立NISA適格にはならないんでしょうね。ただレポート等は良い内容なので、もう少し運用方針をクリアに説明してもらえると理解が深まるかもしれないですね。

吉田:読み物として面白いので、これが書けるってことはちゃんとやっている証拠なので、もう少し説明してくれるといいですね。

renny:続いて6本のうち3番目のファンドに行きます。三井住友DSアセットマネジメントの「アクティブ元年日本株ファンド」を挙げさせていただきました。理由は三井住友DSアセットマネジメントさんの投信直販ネットでのみ売られているファンドで、すごい力入れられてるんだな、と感じていたファンドです。しょうもないことを言うと、アクティブ元年ってこれもう設定されても結構年数経ちますが、いつまで元年なのかな?と。まだ元年来てないのかもしれないですが。吉田さんはこちらをご覧になっていかがですか?

吉田:まず月次レポートがPDFではなく、普通のウェブサイトになってるのが珍しいなと。だいたい大手のファンドはPDFで決まりきった書式に埋め込んでいく感じのが多かったので。

renny:そうですね、ひふみ投信が一部だけそういうふうになっていますが、メインはPDFですね。このファンドはこのWebページがメインなのかな。「ファンドマネージャーに聞きました」というコンテンツがあって、インタビュー形式で書かれていますが、ここらへんはどう思われますか。

吉田:シンプルにまとまっていて、初心者向けにはわかりやすくていいんじゃないかな。

renny:なるほどそうですね。どんな企業なんですか、なぜ投資を決めたんですか、今後企業価値が高まっていくと期待される理由は?と個別の投資先について書かれていて分かりやすい。このファンドも投資先が113社でちょっと多めですよね。

吉田:うーん、100ね、日本株で100社も投資する価値のある会社が本当にあるのかなぁ…

renny:僕も100は多すぎるなという気はするんですけれども、吉田さん的にはどれぐらいが、ファンドの場合は1人でやってるわけではないと思うんで、チームでやられてることを考えて、どれぐらいの数だったらっていうイメージがありますか。

吉田:どうなんですかね。でもトップのファンドマネージャーが、何にどのくらい投資しているのか把握できる数、って考えるとやっぱり30、40社が限界なんじゃないかな。

renny:運用チームに最高投資責任者のようなポジションがあって、その人に責任を集約するのだったら、基本はその人が投資しているすべての会社がどうなってるのか把握しておくべきだろう、というところは確かにありますね。

吉田:たとえばお客さん向けのセミナーで質問されて、すぐに答えられるのかとか。

renny:それこそこの月次レポートのインタビューで答えてるような三つのポイント、どんな会社で、なんで投資したのか、これからどういう期待ができるのか、が立て板に水で喋れるかということですよね。

吉田:100社は1人では絶対無理じゃないかな。

renny:たとえば5人のアナリストがいて、1人20社ぐらい受け持っていたとして、誰がどの投資先を担当しているか覚えていて話を振るという方法もあるでしょうが、100社だとそれも覚えているのが大変かもしれないですね。セクター別にしていたら分かるのかもしれないですが。理想は100社に投資していたら、最高責任者が100社スラスラと答えてくれることですが、そうじゃなかったら、どういう対応をするのか興味はありますね。

(補足;こういう疑問が生じてくるから、運用チームの組織体制等も情報開示するのが大事なのかもしれないなぁと。)

renny:このファンドはどうなのかなと感じているのは、ベンチマークに対してアウトパフォームしているのは、投資先を頻繁に入れ替えて、それがうまくいった面があるんじゃないかと見えるところです。だから自分が投資したいかというと、ちょっと微妙かなと。あとこのファンドはたぶん積立NISAを意識しているのかなと思いまして。あと信託報酬が税抜き0.98%なので、積立NISA適格を意識しているのだと思います。ファンドの設定が2019年なので、運用開始から5年以上の要件を満たすには、もう少し時間がかかりますが。

吉田:へぇー、積立NISAの適格ファンドは、5年経たないと入れてもらえないのですか?

renny:実はね5年でも駄目だったっていう話もありました。「農林中金<パートナーズ>長期厳選投資 おおぶね」が2017年設定で、去年で5年経っていましたが、資金流入の要件は満たしていたはずですが、まだ適格を得られなかったそうです。今年は適格を得られると思いますが。

renny:次は4本目のセゾン投信の「セゾン共創日本ファンド」を取り上げます。こちらはいかがでしたか?

吉田:まず交付目論見書の対話を大事にすると掲げているところで、企業との対話を掲げる運用会社は多いですが、その中に受益者との対話と明確に書いてあるのはめずしいな、めずしいというか初めて見たかな。

renny:実際に対話の機会は積極的に設けられている印象はありますね。受益者との対話はたしか大事だと思うので、本気でやっていらっしゃる意思や意向があるのなら他のファンドも目論見書に書いた方がいいのになぁと思いますよね。セゾンさんは実際に共創日本会議やファンドセミナーをやられていますね。ただ日本企業との対話がファンドの目的に掲げられているので、そこがとりあえずどんな感じなのかっていうのが一番大事ですよね。月次レポートをご覧になっていかがでしたか?

吉田:月次レポートは意外にも、かなりつまらない。動画を見てねということなのかなと思っても、動画は長くてちょっと…

renny:たしかに、動画は時間に余裕がないとね。月次レポートはあっさりしてますよね。投資先の紹介も最新のものでは、ヤクルトさんの紹介さですが、さきほどの「アクティブ元年日本株ファンド」のレポートのように、どこを評価したのか、これからどうなのか、という部分が弱いですよね。

吉田:独立系の運用会社のレポートなら、こうじゃないだろう!って印象で。

renny:そうですよね。もうちょっとエッジがないと、それは動画でということなのですかね。でも動画まで見てられないというのが正直なところで。このファンド自体、去年に設定されたばかりでそんなに時間が経ってないですし、手探りのところもあると思うので、今後、月次レポートの内容が充実するかもしれないな、ということで注目しておきたいファンドです。

renny:ここまで4本ご紹介して、残りの二つは海外企業に投資するファンドで「ウォルター・スコット優良成長企業ファンド」と「ファンドスミス・グローバル・エクイティ・ファンド」。時間の関係もあって、二つまとめて紹介しますが、僕が選んだ理由としては、投資先が非常に絞り込まれていて、長期で保有するスタンスが見て取れたからです。また、以前紹介したベイリー・ギフォードさんのファンドを基準にして発信するのでは、という意味で注目しておきたいと思いました。足元の月次レポートはいかがでしたか?

吉田:いやぁ、ベイリー・ギフォードのファンドの情報発信を見た後だから、ちょっと物足りなすぎて。これは日本の運用会社が自分たちの仕事は翻訳業者であると割り切れていないから、もの足りないんだと思うんです。

renny:そうですよね。たとえばファンド・スミスの方は11月に四半期レポートが出てはいますが、これはベイリー・ギフォードさんに比べると、内容がちょっと…という感じはせざるを得ないというか、

吉田:そうですね。とりあえずベイリー・ギフォードの真似をして作ってみましたみたいな。

renny:ファンド・スミスは投資先を27社に絞っていて、投資先の入れ替えもそんなに頻繁ではなさそうなので、翻訳できるネタがありそうな気がするんですけどね。もうひとつのウォルター・スコットの方は2022年8月に公開している全組入銘柄レポートで投資先は5月末時点で48社。おそらくベイリー・ギフォードを意識した作りになっていますが、頻度が少ないですね。

吉田:月次レポートもあんまりパッとしないんですよね。

renny:月次レポートで今後の展望とか運用方針が書かれていたりしますが、株式相場は引き続き金融政策や景気動向などに左右されると見ています…なんて当たり前のことしか書いていない。投信会社によってはもう少し踏み込んで、来月の相場は下げると見ていますと予測を書いているところもあって、そんなのもいるのかなと。仮にその予想が当たったとして自身のファンドの基準価額が下がってたらどうするの?とか、もうちょっと書く内容とかっていうのをしっかりとさせなきゃいけないのかなと思うんですよね。

吉田:まぁ結局、この二つと比較すると、投資するならベイリー・ギフォードの方がいいんじゃないの?っていう結論になっちゃう。

renny:そうですね。面倒見がいいって思いますよね。あのファンドの対抗馬を意識するなら、情報発信の頻度も近づけていってほしいですね。こういうふうに月次レポートいろいろ見ていますが、投信ブロガーが選ぶファンドオブザイヤーの結果を見ていても、ブロガーといえども月次レポートをしっかり読まれる方は少ないんだろうなと。僕や吉田さんはこういうレポートを見て、これはなんだろう?という部分は基本的にないですよね。でも投資をはじめて間もない人が、レポートを見て興味を持てる内容かとか、あるいは疑問を持つような箇所とか、これ何なの?というようなところがあるんじゃないかと思うんです。だから月次レポートをしっかりと読みたい、という方のお手伝いができたらいいなと思っています。でも、その前に僕らにはどこに疑問をお持ちになるのか、分からないポイントが分からない状態なんです。

吉田:たしかに投資始めて20年以上経っちゃったので、初めの頃を思い出して、というのは難しいですよね。

renny:だから、このポッドキャストを聞いてくださっている方に、教えていただけたら嬉しいなと思っています。そういう声を届けていただけたら、今後のポッドキャストで積極的に取り上げていきたいと思っていますので、よろしくお願いします。

この記事が気に入ったらサポートをしてみませんか?