「円安」が「円高」を呼ぶ ー 「キャリートレード」だって本当は怖い

「円高」が「円安」を呼ぶ

これは20年程前「損切丸」が勤め先のロンドン本社で行ったプレゼンの中の一節。当時はドル円が@80円を割れたり「円高」がまだ当り前の時代で、聞いている方は何だかキョトンとしていたが「円高」圧力で日本企業が生産拠点の海外移転を余儀なくされていた事が主題

実際自動車なら販売先のアメリカやそれに近いメキシコ、それ以外の産品の工場は中国へと次々と移転。結果日本国内は労働力が余りデフレに突入した。幸か不幸か物価がマイナスだったため「ゼロ金利」でも「実質金利」が下がらず@110円程度の「円高」が保たれていた

それが「コロナ危機」に端を発する「米中対立」で急反転する

「コロナ危機」で一気に供給力が落ちた所に中国からの安い商品の輸入を制限。2022年以降中国が負っていた労働を日米欧が肩代わりする事になったが「需要」に「供給」が追い付かなくなった。ここで「ベビーブーマー」(日本では「団塊」)の大量離脱もあって一気に「人手不足」に。「インフレ」圧力が急速に高まった

その後アメリカの急速な「利上げ」に伴って今の「円安」に至っている

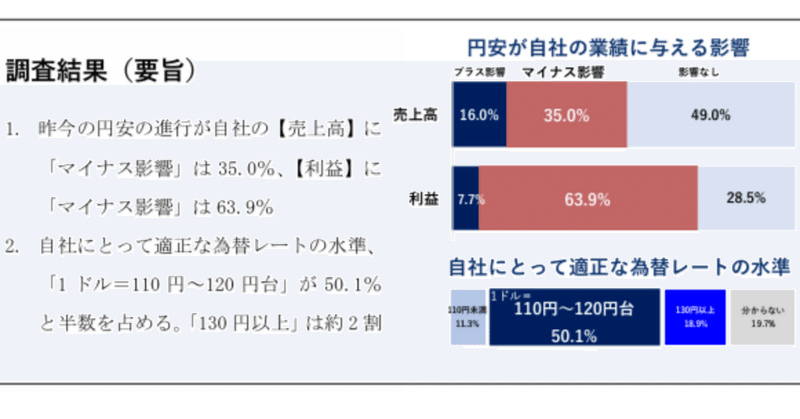

2024/5 帝国データバンク:「円安に関する企業の影響アンケート」

対象1,046社( ↑ 標題グラフ添付)

「売上高」 マイナス影響 35%

「利益」 マイナス影響 63.9%

もはや多くを海外で生産をしている日本の製造業にとって「円安」はかつてのような「利益」をもたらさない。国内経済は完全に「内需主導型」に移行しており、こうなると「円資産減価」による消費の落ち込みの悪影響の方が大きい。アンケートはその事を如実に物語っている

そんな事は「XXノミクス」「XXバズーカ」が推し進められている時もこの国の中枢、特に財務省は理解していたわけで、今の「円安」は当然予測できたはず。それでもそのような政策を放置したのは「省益優先」に他ならない。「財政健全化至上主義」の御旗の元①低金利による利払い抑制②「インフレ税」による借金減価を目論んでいたことは明らか

まあそれもドル円が@130円台に留まっていれば許容範囲だったかもしれないが*マーケットはそう言う "隙" を逃さない。@150円、@160円なんてレベルは想定外。まあ市場は得てしてオーバーシュートするもの

*為替の素人を100人集めて①ドルを買った人には+5円②円を買った人には何もあげない、という条件の元、各々に10,000円渡して100円単位で「ドル円」を売買させたらどうなるか。おそらく+5円を狙って@100円から@110円、@120円と値が上がっていくのは火を見るより明らか。100人の内80人が買い終わるまでは「買い相場」が続くだろう。もっとも90人が「買い」に傾くと次第に頭が重くなり相場は崩れ出す。売りたい人ばかりになるからだ。これを「需給」と呼んでいるが、今のマーケットも理屈は同じ

「R+」(アールプラス)=@0.6% +CPI ≓ 「中立金利」

FRBではこういう議論がある。直近のCPI+3.4%を用いれば「中立金利」は@4%、TIPS(物価連動債)のBEI(予想物価率)@2.33% ↓ を用いれば@3%程度。米国債の「イールドカーブ」はこれに準じて動いている

日本の10年物価連動債BEIは@1.4~1.5%なので「R+」を用いれば「中立金利」は@2%程度。そこまで「利上げ」すれば「ドル円」を買う "ご褒美" はなくなる。それで初めて「適正値」に回帰するだろう

アメリカの立場で考えて見よう

1985年の「プラザ合意」で半ば強制的に「ドル安」に誘導したのは米国内産業が衰退して雇用が守られなくなったことに起因する。ある意味現在の「円安」日本と通ずる所があるが「主要通貨ドル」があればこその政策

その後自動車など製造業の復活は適わなかったが、代わりに「GAFA」等デジタル産業の台頭で状況は一変。莫大なソフトの使用料等を徴求するには「ドル高」が有利になった。シェールガスの開発で輸出が有利になったエネルギー産業然りで、”デジタル赤字” に加え「ロシア」からガスを買えなくなった欧州からもガス代を取り立てている。これが今の「ドル高」の背景

ただ ”やり過ぎ” はいつも「毒」に転嫁する

「ドル高」「高金利」の弊害はアメリカ経済を蝕みつつあり、行き過ぎた「ドル高」は世界的「通貨危機」へ伝播する懸念も増してきた。特に「金利差」を背景とする「キャリートレード」が過剰に積上がっており、現在の異常な「円安」のほとんどを占めていると推定される

確かに「円」「JGB」の「実質金利」は異常に低い。「マイナス金利」は ”お金持ち国家” スイスと日本ぐらいだが「円」は異常値といっていい。だから まるで ”蜜に群がる蟻” ー AIは「円安」パターンを学習してしまった(?)|損切丸 (note.com) なのも仕方がない面もある

だが「キャリートレード」だって本当は怖い。特に ↑ アンケートのように日本国内で「利上げ」気運が醸成されれば "転換点" は近付く。「ドル円」ロング(買い)が90%を超えてくればいつ "自壊" するかわからない

筆者は6/13,14の決定会合で政策金利が+0.10%→+0.50%に「利上げ」があっても驚かないが、まあそこまでは思い切れまい。保有しているJGB600兆円の平均利回りも@0.20%そこそこで「キャリーロス」が出てしまうし、+0.25%「利上げ」+国債買取減額が妥当な線

ただ「正常化」に一歩踏み出すのは間違いなく、巨額の「円買い介入」と共に「キャリートレード」への脅威は高まる。あとは「需給」次第。今後注意して見ていく必要があろう

この記事が気に入ったらサポートをしてみませんか?