Qualcomm(QCOM)2024/Q4決算発表(2024/11/6)

1.売上と収益

・EPS 予想 2.56 → 結果 2.69 〇

・売上 予想 9.905B → 結果 10.244B 〇

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

クアルコム(Qualcomm)は、1985年にアーウィン・M・ジェイコブスとアンドリュー・ビタビによって設立された、アメリカ・カリフォルニア州サンディエゴに本社を置く多国籍企業です。社名の「Qualcomm」は、「Quality」と「Communications」を組み合わせた造語です。

主な事業内容:

半導体設計・開発: スマートフォン向けの「Snapdragon」プロセッサをはじめ、無線通信技術を活用した半導体の設計・開発を行っています。

通信技術の研究開発: 3G、4G、5Gなどの無線通信技術の研究開発に注力し、業界をリードしています。

特許ライセンス: 保有する多数の特許を通じて、他社へのライセンス供与を行い、収益を上げています。

競合企業: クアルコムの主な競合には、以下の企業が挙げられます。

ブロードコム(Broadcom)

インテル(Intel)

エヌビディア(NVIDIA)

AMD(Advanced Micro Devices) これらの企業は、半導体や通信技術の分野でクアルコムと競合しています。

最近の動向: 2024年7月、クアルコムは第4四半期の売上高が市場予測を上回る見通しを発表しました。これは、高性能なAndroidデバイスやAI機能を強化したスマートフォンの需要増加によるものです。しかし、米国政府がファーウェイへの輸出ライセンスを取り消した影響で、収益に影響が出る可能性があると警告しています。

財務情報: クアルコムの株式はNASDAQに上場しており、ティッカーシンボルは「QCOM」です。2024年11月7日時点での株価は172.99ドルで、前日比7.12ドル(約4.29%)上昇しています。

クアルコムは、無線通信技術と半導体設計の分野で世界的に重要な役割を果たしており、特に5G技術の開発と普及において業界をリードしています。

3.決算概要(FORM10-K)

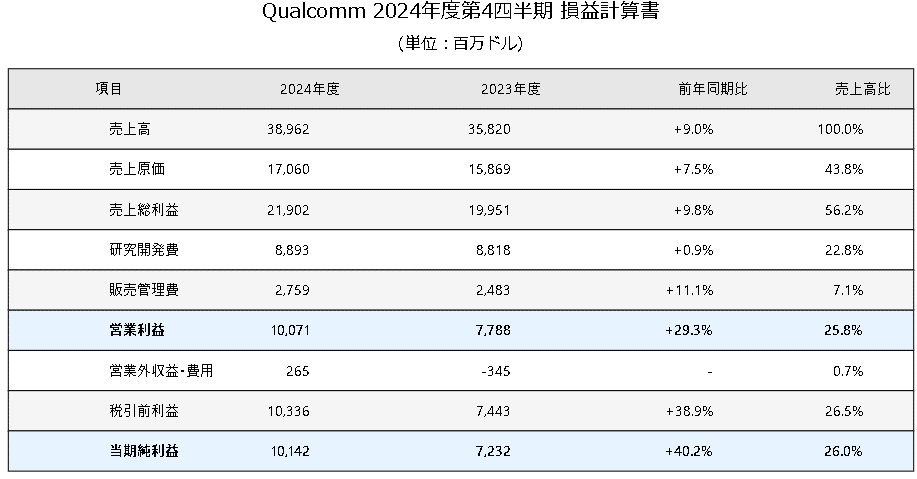

1. 損益計算書

(1) 売上高は389.6億ドルで、前年比9%増加

- 製品・サービス売上: 327.9億ドル(前年比9.2%増)

- ライセンス収入: 61.7億ドル(前年比6.5%増)

(2) 営業利益は100.7億ドル(前年比29.3%増)

- 売上総利益率は56%で前年と同水準を維持

- 研究開発費は88.9億ドルで前年比微増

- 販管費は27.6億ドルで前年比11.1%増加

(3) 純利益は101.4億ドルで前年比40.2%増加

- 実効税率は2%と低水準を維持

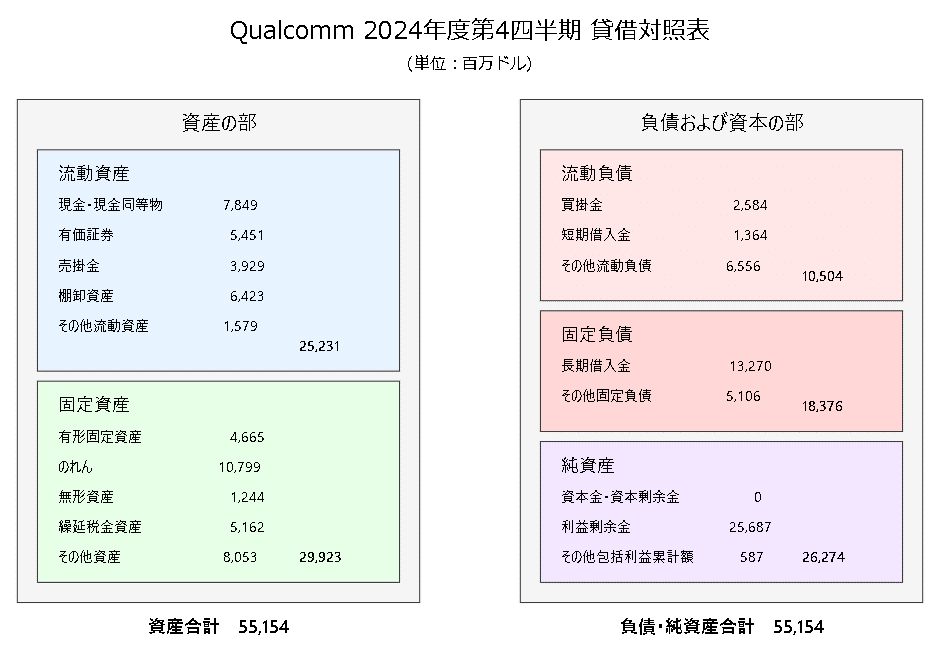

2. 貸借対照表

(1) 資産合計は551.5億ドルで前年比8.1%増加

- 現金・現金同等物は78.5億ドル

- 売掛金は39.3億ドルで前年比23.4%増加

- 棚卸資産は64.2億ドルで前年と同水準

(2) 負債合計は288.8億ドルで前年比2%減少

- 長期借入金は132.7億ドルで前年比8.4%減少

(3) 株主資本は262.7億ドルで前年比21.7%増加

3. キャッシュフロー計算書

(1) 営業キャッシュフローは122億ドルで前年比8%増加

- 税金支払いの増加が主な要因

(2) 投資キャッシュフローは△36.2億ドル

- 設備投資10.4億ドル

- 有価証券投資の純増加が主な要因

(3) 財務キャッシュフローは△92.7億ドル

- 配当金支払36.9億ドル

- 自社株買い41.2億ドル

4. 特記すべき事項

(1) QCTセグメントの好調

- ハンドセット収入が248.6億ドルと前年比10.2%増加

- 自動車向け収入が29.1億ドルと前年比55.4%増加

(2) 研究開発投資の継続

- 5G技術やAI関連の研究開発に注力

- 研究開発費は売上高の23%を維持

(3) 株主還元の強化

- 新たに150億ドルの自社株買いプログラムを発表

- 四半期配当を0.85ドルに増額

(4) Armとの訴訟問題

- プロセッサー技術に関する訴訟が継続中

- 2024年12月に裁判開始予定

4.決算発表資料(抜粋)

5.カンファレンスコール要約

■決算発表内容マインドマップ

■財務ハイライト:

• 第4四半期の非GAAP売上高:102億ドル

• 非GAAP EPS:2.69ドル

• チップセット事業(QCT)売上高:87億ドル

• ライセンス事業(QTL)売上高:15億ドル

■2024年度通期の実績:

• 売上高:390億ドル

• 非GAAP EPS:10.22ドル(前年同期比21%増)

• フリーキャッシュフロー:過去最高の112億ドル

■生成AI関連の主要な取り組み:

1.エッジAIへの注力:

• オンデバイスAIによる即時性、信頼性、プライバシー、セキュリティの強化

• MetaのLlama 3.2(11億、3億、1億パラメータモデル)のSnapdragonプラットフォームでのサポート

• AmazonとのクラウドからエッジへのAIソリューション開発協力

2.新製品発表:

• Snapdragon 8 Elite:第2世代Orion CPU搭載、57%の消費電力削減で30%性能向上

• 新アーキテクチャのhexagon NPU:45%の性能・電力効率改善

• 自動車向けプラットフォーム:AI性能を12倍に向上

■ARMとの訴訟関係:

• カスタム設計CPUに関する「広範で確立されたライセンス権」を保有していると主張

• 12月に予定される裁判でARMの主張に対応する姿勢

• 自社の権利が確認されることに強い自信を示す

■市場展開の特徴:

1.PC市場:

• 5月の発表時点で20プラットフォームから58プラットフォームまで拡大

• 700ドル価格帯までカバーする新製品投入

2.自動車分野:

• 5四半期連続で過去最高売上を更新

• 前年同期比68%増

• Mercedes-BenzやLi Autoなど主要自動車メーカーとの協力

3.スマートフォン市場:

• Android収益が前年同期比20%以上成長

• 中国OEMからの収益が第1四半期に40%以上の成長見込み

• Huawei向け収益の喪失を克服

■将来見通し:

• 2024年のグローバルスマートフォン市場:一桁台前半から中盤の成長を予想

• 2025年度第1四半期の見通し:

o 売上高:105-113億ドル

o 非GAAP EPS:2.85-3.05ドル

NVIDIAについての直接的な言及はありませんでしたが、エッジAIとオンデバイスAI処理に関する強い注力が示されており、これはNVIDIAのクラウドベースのAIアプローチとは異なる戦略を示唆しています。

大手顧客(暗にAppleを示唆)の内製化リスクについても言及があり、2026年までに段階的にシェアが20%まで低下する可能性を想定していることが明らかになりました。

全体として、Qualcommは従来のモバイル通信企業からAI時代のコネクテッドコンピューティング企業への転換を進めており、特にエッジAI、自動車、IoT分野での成長に注力していることが明確に示されました。

6.カンファレンスコール詳細

オープニング

司会: ご参加の皆様、お待たせいたしました。

Qualcommの2024年度第4四半期決算説明会にご参加いただき、ありがとうございます。

現在、すべての参加者は聴講モードとなっております。

後ほど質疑応答の時間を設けさせていただきます。

質問がある方は、電話機のスターキーを押した後に1を押してください。

質問を取り下げる場合は、スターキーを押した後に2を押してください。

スピーカーフォンをご利用の方は、番号を押す前にハンドセットをお取りください。

質問は1問とフォローアップ1問に制限させていただきます。

本日の会議は2024年11月6日に録音されています。

プレイバック番号は877-660-6853です。

国際電話の方は201-612-7415におかけください。

プレイバック予約番号は137-49366です。

それでは、投資家向け広報担当副社長のマウリシオ・ロペス=ドヤン氏にお渡しいたします。

マウリシオ・ロペス=ドヤンさん、どうぞよろしくお願いいたします。

マウリシオ・ロペス=ドヤン氏の発言

ありがとうございます。皆様、こんにちは。

本日の説明会では、クリスチャン・アモン氏とアカシュ・パラカワラ氏が準備したプレゼンテーションを行います。

また、質疑応答にはアレックス・ロジャーズ氏も加わります。

決算発表資料およびプレゼンテーション資料は、当社の投資家向けウェブサイトでご覧いただけます。

また、本説明会はQualcomm.comでウェブキャストされており、後ほど当社ウェブサイトで録画配信も予定しております。

本日の説明会では、Regulation Gで定義された非GAAPベースの財務指標を使用いたします。GAAPベースとの調整表は当社ウェブサイトでご確認いただけます。

また、将来の事象、ビジネスや業界のトレンド、事業や財務結果に関する予測や見積もりを含む将来予想に関する発言を行います。

実際の事象や結果は、予測された内容と大きく異なる可能性があります。

最新の10-Kを含むSEC提出書類をご参照ください。これには、実際の結果が将来予想と大きく異なる可能性のある重要な要因が記載されています。

それでは、Qualcomm社長兼最高経営責任者のクリスチャン・アモン氏からご説明いたします。

クリスチャン・アモン氏の発言

ありがとうございます、マウリシオ。皆様、こんにちは。

本日はご参加いただき、ありがとうございます。

2024年度第4四半期において、当社は非GAAPベースで売上高102億ドル、1株当たり利益2.69ドルを達成いたしました。

チップセット事業の売上高は87億ドル、ライセンス事業の売上高は15億ドルでした。

2024年度第4四半期において、当社は成長と多角化戦略の実行を継続し、Qualcommのテクノロジーの新規市場開拓を進めてまいりました。

当社の差別化された技術と製品ロードマップは、参入するすべての業界でリーダーシップを発揮しており、事業全体でエッジAIの勢いに非常に期待を寄せています。

そのため、当社はワイヤレス通信企業からAI時代のコネクテッドコンピューティング企業への変革を継続してまいります。

現在の環境下において、これまで以上に戦略と目標の実行に注力し、事業規律を維持しながら株主価値の創造に努めてまいります。

それでは、事業全体の主なハイライトをご紹介いたします。

AIイノベーションの力強い進展に伴い、オンデバイスAIが新機能を実現し、人とコンピュータのインターフェースを変革する機会があるという認識が広がっています。

オンデバイスAIは、コンテキストを提供し、即時性と信頼性を高め、プライバシーとセキュリティを確保しながらパーソナライゼーションを可能にします。

さらに、生成AI対応のデバイスやアプリケーションは、自然言語、画像、音声、周囲の世界を理解できるよう進化しており、AI優先の新しい体験を生み出しています。

これには、新しいイノベーションとコンテンツのサイクルを生み出す可能性があり、Qualcommはエッジのデバイス全体でこの機会を活用する優位な立場にあります。

先日のSnapdragonサミットでは、Microsoft、Meta、Amazon、OpenAI、Mr. AI、IBMなど主要業界リーダーの支持を得て、このビジョンを共有いたしました。

エコシステムパートナーとともに、生産性、エンターテインメント、創造性、利便性などを向上させることで、消費者と企業に力を与えるAI対応エッジコンピューティングへの移行を推進しています。

特筆すべき点として、Metaと提携し、11億、3億、1億パラメータのマルチモーダルモデルを含むLama 3.2をSnapdragon搭載デバイスでサポートしています。

また、Amazonとはクラウドからエッジへのソリューションを構築し、開発者がSageMaker上でモデルをカスタマイズし、AI Hubを通じてQualcommとSnapdragonプラットフォームにデプロイできるようにしています。

AI Hub上のモデル数は前四半期比50%以上増加し、オープンソースと独自モデルの両方が含まれています。

ハンドセットでは、最新のフラグシップモバイルプラットフォームであるSnapdragon 8 Eliteを発表しました。これには第2世代のカスタムOrion CPUが搭載されています。

このCPUは、1年未満で第1世代から57%の消費電力削減で30%高速な性能を実現し、大きな進歩を遂げました。

Snapdragon 8 EliteはAndroidエコシステムに性能リーダーシップを取り戻した、世界最速のモバイルプロセッサです。

さらに、Snapdragon 8 Eliteは新しいアーキテクチャのhexagon NPUを導入し、Snapdragon 8 Gen 3と比較して性能と電力効率の両面で45%の改善を実現しています。

改良されたCPUとGPUと組み合わせることで、Snapdragon 8 Eliteは動的にAIワークロードを管理し、マルチモーダル生成AIの複雑さをリアルタイムで処理できます。

Xiaomi、Honor、OPPO、Vivoでの成功発売に続き、Samsung、ASUS等での追加発売も予定されており、Snapdragon 8 Eliteの設計採用状況に非常に満足しています。

短期間で、当社のSnapdragon Xシリーズプラットフォームはパーソナルコンピューティングを再定義しました。

初期発売の勢いを活かし、Snapdragon X+ 8コアコンピュートプラットフォームを追加してポートフォリオを拡大しました。

X+ 8コアは性能とバッテリー寿命でリーダーシップを維持しながら、OEMがより手頃な価格帯で変革的な妥協のないオンデバイスAIとCopilot Plus PCを提供することを可能にします。

これにより、次世代AI PCをより多くのユーザーが利用できるようになり、対象市場が拡大します。

Dell、HP、Lenovo、Samsung、Acer、ASUSなど主要OEMすべてがX+ 8コアプラットフォーム搭載デバイスを展開することを非常に嬉しく思います。

現在、Xシリーズポートフォリオ全体で58のプラットフォームが発売済みまたは開発中です。

Snapdragon Xシリーズ搭載ラップトップは、10月1日に発表された新しいCopilot Plus PC機能を最初に搭載します。これには、リコール、クリックツードゥ、改良された検索、写真のスーパーレゾリューション、ジェネレーティブフィルとイレース、ペイントが含まれます。

XRにおいては、Metaと共にスペーシャルコンピューティングの未来を実現し続けています。

最近発表されたSnapdragon XR2 Gen2搭載のQuest 3Sは、混合現実と没入型体験を初めて体験するユーザー向けに、より手頃な価格のヘッドセットを提供します。

これは、この機会の規模を拡大する重要なマイルストーンです。

さらに、Snapdragon AR1 Gen1搭載のRay-Ban Metaglassesは、位置情報とナビゲーションのアシスト、リアルタイム音声翻訳、環境に関する質問への回答、ユーザーのデジタルライフへのハンズフリーアクセスなど、新しいAI機能を搭載しています。

また、SnapはデュアルSnapdragonプロセッサを搭載した次世代Spectaclesを発表しました。これは、高度なAR体験を探求するクリエイター向けです。

産業用IoTは高度なエッジコンピューティングとインテリジェンスで進化しており、当社の技術への需要を促進し、Qualcommに大きな将来の機会を提供しています。

そのため、次世代産業用エッジアプリケーションのニーズに特化して設計された新しい産業用ソリューションファミリー、Qualcomm IQシリーズを発表しました。

最大100 TOPSのオンデバイスAI性能、極限環境での動作能力、組み込みの安全機能を備えたQualcomm IQシリーズのチップセットは、検査と自動化、ロボット工学、ドローン、高度なコンピュータビジョン、エッジAIボックスとゲートウェイなど、幅広いソリューションを提供するために特別に設計されています。

さらに、Qualcomm IoTソリューションフレームワークを導入しました。これは、エンドツーエンドアプリケーションの簡単な開発、実装時間の短縮、運用効率の向上を可能にするソリューションの構築を支援します。

このオールインワンフレームワークには、推奨チップセットとコアソフトウェア、Android、Linux、Windowsなどの複数のオペレーティングシステムのサポート、カスタマイズされたリファレンスデザイン、ソフトウェアライブラリ、SDK、補完的なクラウドベースサービス、マイクロサービス、成長を続けるチャネルパートナーネットワークへのアクセスが含まれています。

エッジネットワーキングでは、エッジAIでエンタープライズおよびホームネットワーク接続を革新する初の商用プラットフォーム、Networking Pro A7 Eliteプラットフォームを発表しました。

このプラットフォームには、Wi-Fi 7、5G、10ギガビットPON、イーサネット、40 TOPSのNPU処理能力を備えたAIコプロセッサが含まれています。

ネットワークへの接続性とコンピューティング能力の革新的な統合により、オペレーターと企業がセキュリティと監視、エネルギー管理と自動化、パーソナライズされた仮想システム、健康モニタリングなどの分野で革新的なアプリケーションとサービスを展開する機会が生まれます。

エッジAIはまた、機密情報をゲートウェイで処理することでプライバシーを強化し、環境の文脈的理解と即時性による個別化を可能にします。

最後に自動車分野では、最近、当社最強のプラットフォームであるSnapdragon Cockpit EliteとSnapdragon Ride Eliteを発表しました。

両者とも、自動車の安全基準に最適化され、前世代の3倍のCPU性能を実現するよう設計された、カテゴリーをリードする当社独自のOrion CPUを搭載しています。

これらのプラットフォームは、現在および将来のマルチモーダルAIと運転支援ワークロードにも対応するよう開発されています。

前世代と比較して最大12倍のAI性能向上を実現する専用Hexagon NPUを搭載しており、大幅な性能向上を達成しています。

Snapdragon Cockpit Eliteは、ゲーミングや高度な3Dグラフィックスなどの堅牢なマルチメディア機能、完全統合されたEdge Orchestratorを備えたオンデバイスAI、最適化された安全性とセキュリティ、長期的なソフトウェアサポートを含む高度なデジタル体験を提供します。

Snapdragon Ride Eliteプラットフォームは、ビジョン認識、センサーフュージョン、経路計画、位置特定、完全な車両制御などの高度な機能を備えたエンドツーエンドのADASシステムを提供します。

さらに、これらのプラットフォームは、自動車メーカーがデジタルコックピットと自動運転機能を同じSoC上で組み合わせることができる、独自の柔軟なアーキテクチャを採用しています。

Li AutoやMercedes-Benzを含む主要自動車メーカーが、将来のソフトウェア定義車両向けにSnapdragon Elite自動車プラットフォームを採用していることを嬉しく思います。

複数のエンドマーケットにわたる製品ロードマップと顧客エンゲージメントにおいて、今年度大きな進展を遂げたことを非常に喜ばしく思います。

11月19日にニューヨークで開催予定の成長と多角化に焦点を当てた投資家向け説明会で、当社の戦略と進捗についてさらにお話しできることを楽しみにしています。

それでは、アカシュに発言を譲ります。

アカシュ・パラカワラ氏の発言

ありがとうございます、クリスチャン。皆様、こんにちは。

まず、第4四半期の業績についてご説明いたします。

売上高102億ドル、1株当たり利益2.69ドルという、ガイダンスの上限を上回る非GAAP業績を発表できることを嬉しく思います。

QTLは、四半期のハンドセット出荷台数が若干上回ったことから、売上高15億ドル、EBTマージン74%とガイダンスの上限となりました。

QCTは、IoTと自動車の両方で好調に推移し、売上高87億ドル、EBTマージン28%を達成し、売上高はガイダンスの上限となりました。

QCTハンドセット売上高は61億ドルで、四半期の予想通りでした。

QCT IoT売上高は17億ドルで、新製品の発売効果とチャネル在庫の正常化が継続したことにより、前四半期比24%増加しました。

QCT自動車売上高は5四半期連続で過去最高を更新し、8億9,900万ドルとなりました。新車への搭載拡大により、前四半期比11%増、前年同期比68%増を達成しました。

最後に、株主還元として22億ドルを実施し、内訳は自社株買いに13億ドル、配当に9億4,700万ドルを充てました。

ガイダンスに移る前に、2024年度の業績をまとめさせていただきます。

2024年度の業績は、実行力と財務パフォーマンスの面で非常に満足のいく結果となりました。

売上高は390億ドル、非GAAP EPSは10.22ドルとなり、前年同期比21%の成長を達成しました。

この結果は、財務規律を維持し、非GAAP営業費用を2023年度とほぼ同水準に抑制したことによる事業レバレッジの効果を反映しています。

QTLでは、年間を通じて多くのライセンス契約を更新し、売上高とマージンの規模を維持する能力を大きく向上させました。

QCTハンドセットでは、プレミアム層Snapdragon製品の技術リーダーシップとチャネル在庫の正常化により、Android売上高が前年同期比20%以上成長しました。

年度初めに示した見通しに沿って、QCT IoT売上高はその後の四半期で順調に成長しました。

厳しい業界環境の中、QCT自動車は通期で売上高55%増を達成し、自動車用コンピューティングおよび接続プラットフォームでのリーダーシップを拡大しました。

最後に、事業は112億ドルの過去最高のフリーキャッシュフローを生み出し、133億ドルの現金および市場性のある有価証券を保有し、バランスシートは引き続き健全です。

ガイダンスに移りますが、2024年の世界の3G/4G/5Gハンドセット出荷台数は、前年同期比で一桁台前半から中盤の伸びを予想しています。

2025年度第1四半期については、売上高105億ドルから113億ドル、非GAAP EPSは2.85ドルから3.05ドルを予想しています。

QTLは、2024年度第4四半期の追加1週間を調整したハンドセット出荷台数の通常の季節性を反映し、売上高14.5億ドルから16.5億ドル、EBTマージン73%から77%を見込んでいます。

QCTは、売上高90億ドルから96億ドル、EBTマージン29%から31%を予想しています。

QCTハンドセット売上高は、前年同期比で一桁台半ばの成長を見込んでいます。

この予想には、中国OEMからの40%以上の順次売上高成長と、最近発表したSnapdragon 8 Eliteプラットフォームを搭載したフラグシップAndroidハンドセットの発売加速が含まれます。

QCT IoT売上高は、コンシューマー、産業、ネットワークにわたって前年同期比20%以上の成長を見込んでいます。

第4四半期の好調な業績を受けて、この予想は過去2会計年度と同様の季節的な順次減少を反映しています。

QCT自動車売上高は、前年同期比50%の成長を見込み、四半期ベースではほぼ横ばいとなる見通しです。

最後に、非GAAP営業費用は約22億ドルと予想しています。

最後に、業界をリードする製品を提供しながら、実行に注力し続けていただいた従業員の皆様のご尽力とご献身に感謝申し上げます。

ここ数週間は、当社の多角化戦略に向けた進展が大きく加速し、いくつかの重要な製品発表がありました。

まず、IFAカンファレンスでSnapdragon X Plusプラットフォームを発表し、パーソナルコンピュータの700ドル価格帯まで性能リーダーシップを拡大しました。

次に、Embedded World North Americaで、AI対応産業用IoTソリューション向けに最も包括的なチップセットとソフトウェアポートフォリオを発表しました。

そして3番目に、Snapdragonサミットで、世界最速のモバイルCPUを搭載したSnapdragon 8 Eliteハンドセットプラットフォーム、およびデジタルコックピットとADASでパフォーマンスリーダーとしての地位を確立するSnapdragon Cockpit EliteとSnapdragon Ride Elite自動車プラットフォームを発表しました。

最後に、11月19日にニューヨークでお会いできることを楽しみにしています。そこでは、IoTと自動車の多角化戦略に関するアップデートとともに、これらのエキサイティングな製品発表についてさらに詳しくご説明いたします。

以上で準備したコメントを終わります。マウリシオ、お返しします。

質疑応答

マウリシオ: ありがとうございます、アカシュ。オペレーター、質疑応答に移りたいと思います。

オペレーター: ご質問のある方は、スターキーを押した後に1を押してください。質問を取り下げる場合は、スターキーを押した後に2を押してください。スピーカーフォンをご使用の方は、番号を押す前にハンドセットをお取りください。最初の質問をお待ちください。

最初の質問は、Morgan StanleyのJoe Moore氏からです。

Joe Moore: ありがとうございます。自動車事業の好調についてお聞きしたいと思います。四半期ベースで素晴らしい数字を出されていますが、この事業には逆風もあります。パイプラインの勢いはあると理解していますが、環境が与える影響と、この軌道に対する visibility についてお聞かせください。

クリスチャン・アモン: Joe、ご質問ありがとうございます。以前にも申し上げましたが、当社の自動車収益は、市場の動向よりも、Qualcomm テクノロジーを搭載した新モデルの発売とシェア拡大に連動していると考えています。シェアを獲得し、新モデルが発売されるにつれて、それが財務数値に反映され始めています。そのため、四半期ベースでも前年同期比でも成長を続けています。

Joe Moore: ありがとうございます。ARM の係争について言及されませんでしたが、何か状況をご説明いただけることはありますか?

クリスチャン・アモン: はい、Joe。ARM に関しては、当社の立場からすると、カスタム設計 CPU をカバーする広範で確立されたライセンス権を持っています。そのため、これらの権利が確認されると確信しています。裁判は12月に予定されており、その時点で ARM の主張に対応することを楽しみにしています。

Joe Moore: ありがとうございます。

オペレーター: 次の質問は、JP Morgan の Samir Chatterjee 氏からです。

Samir Chatterjee: ご説明ありがとうございます。非常に好調な業績ですので、おめでとうございます。まずIoTについてお聞きしたいのですが、年初の3四半期は前年同期比でマイナスが続いていましたが、第4四半期でIoTが加速し、さらに第1四半期も前年同期比で成長する見通しです。従来のIoT事業の回復と、PC市場からの貢献をどのように分析されていますか?また、産業用IoT、コンシューマーIoT、新製品と既存製品の内訳についてもご説明いただけますでしょうか。

アカシュ・パラカワラ: はい。Samir、第4四半期と第1四半期のIoTのパフォーマンスについては、コンシューマー、産業、ネットワークの3分野すべてで恩恵を受けています。第4四半期は、PC、XRなどで新製品が発売され、その効果が数字に表れています。チャネル在庫の正常化も一部ありますが、主に新製品の発売効果が第4四半期と第1四半期の両方に寄与しており、これが年度の残りの期間も良好な出発点となります。

Samir Chatterjee: マクロ環境が厳しい中で第1四半期は約10%の収益成長を見込んでいますが、特にAndroidの発売加速もあり、3月期についてもこの2桁成長が持続可能かどうか、スマートフォン以外の分野での印象的な実績と合わせて、お考えをお聞かせください。

アカシュ・パラカワラ: はい、Samir。第4四半期の実績と第1四半期のガイダンスの軌道には非常に満足しています。第1四半期以降のガイダンスは現時点では控えさせていただきますが、ご存知の通り数週間後に投資家向け説明会を予定しており、そこで多角化戦略と成長についてお話しし、財務フレームワークもご説明する予定です。その時点でこれらのトピックについてお話しさせていただきます。

オペレーター: 次の質問は、Bernstein Research の Stacey Raskin 氏からです。

Stacey Raskin: 皆様、ご質問ありがとうございます。まず、チップセット事業の粗利益率について、第1四半期のガイダンスで100-150ベーシスポイント低下しているように見えますが、これはTSMCのコスト増加の影響なのでしょうか?あるいは出荷製品のミックスなど他の要因があるのでしょうか?粗利益率に関する情報と、今後48%前後を中心に考えるというフレームワークは依然として適切なのでしょうか?

アカシュ・パラカワラ: はい、Stacey。第4四半期は低めのガイダンスを出しましたが、ミックスが良好だったため若干上回りました。第1四半期のガイダンスは基本的に第4四半期と同水準で、これが今後のビジネスモデルとして妥当だと考えています。製品ミックスについては、事業全体とハンドセット内の両面で現在の状況に満足しています。これは今後も引き続き要因となるでしょう。

Stacey Raskin: ありがとうございます。次にPCについてお聞きします。第4四半期に新製品の発売があったとのことですが、PC部門の規模感をお教えいただけますか?また、第1四半期のIoTが季節的に減少する見通しとのことですが、PCやその他の要因がどのように影響しているのでしょうか?これらの製品の初期発売における貢献をどのように考えればよいでしょうか?

アカシュ・パラカワラ: はい、Stacey。ご存知の通り、PCのロードマップには非常に期待しています。Windowsデバイスのパフォーマンスリーダーとしての地位を確立し、この四半期には新しいSnapdragon X Plus 8コアチップを発表し、PC市場の700ドル価格帯にもアクセスできるようになりました。これにより、NPUの性能を妥協することなく、PCのすべての価格帯でパフォーマンスリーダーシップを獲得しています。初期の反応は素晴らしく、非常に満足しています。OEM各社の採用状況や長期的な目標については、投資家向け説明会で詳しくお話しさせていただきます。

クリスチャン・アモン: Stacey、補足させていただきます。11月19日に財務的な見通しをお話しする予定ですが、PC事業について1点注目していただきたいことがあります。5月の発表時点では約20のプラットフォームでしたが、今回の発表では設計採用されているプラットフォームが58に増加し、約3倍になっています。これは当社のプラットフォームが市場で評価され、OEMから支持を得ていることを示す自信につながっています。

オペレーター: 次の質問は、TD Cowen の Joshua Buchalter 氏からです。

Joshua Buchalter: 皆様、ご質問ありがとうございます。先ほどの Joe の自動車に関する質問に関連してお聞きしたいと思います。特に自動車分野の好調は中国市場が牽引していると思われますが、現在の自動車市場における中国市場へのエクスポージャーについてデータポイントをご提供いただけますでしょうか?また、インフォテインメントと ADAS の内訳、特に Snapdragon Ride Elite で 1つの SoC 上でインフォテインメントと ADAS の両方の機能を実現できるようになったことについて、採用状況や今後数年間の立ち上がりについてもお聞かせください。

アカシュ・パラカワラ: Josh、まず地理的な多様性については、当社のポートフォリオは非常に多様化していると考えています。グローバルなOEMから非常に強力な設計採用を獲得しており、特定の地域に依存しているとは考えていません。この点については今後さらなる開示を予定しています。

クリスチャン・アモン: 1点補足させていただきます。すべての地域のほぼすべてのOEMから設計採用をいただいているだけでなく、Snapdragon Ride Elite と Cockpit Elite の両方で達成したことに非常に期待しています。特筆すべき点は、AIの性能が約12倍という大幅な向上を実現したことです。以前にも申し上げた通り、車載向けの生成AI用途、特に異なるアプローチによる実現は、ソフトウェア定義車両向けの設計を将来に向けて準備することになり、多くのOEMから高い関心を集めています。公表された2社以外にも、このチップセットの設計採用は実際には非常に活発です。

また Josh の2つ目の質問、コックピットと ADAS の組み合わせについては、今年は主にコックピットソリューションを搭載した車両の発売が中心です。ADAS も一部展開が始まっていますが、今後数年かけて本格的に立ち上がり、収益成長の新たな変曲点になると考えています。

Joshua Buchalter: ご説明ありがとうございます。ハンドセット市場について、上位2社を除くと前年同期比で約50%の成長となっていますが、台数とASPの内訳についてお聞かせいただけますか?昨年は在庫の影響もありましたが、特に中国市場について、2025年に向けてこの成長率の持続可能性をどのように考えればよいでしょうか?

アカシュ・パラカワラ: はい、Josh。まずハンドセット市場全体について、実売ベースでは2024年に一桁台前半から中盤の成長を予想していますが、当社にとって大きなポイントはコンテンツの増加です。チップセットの性能が大幅に向上し、先月発表したX8 Eliteでご覧いただいた通り、チップに搭載される機能が増えています。これらのソリューションが採用されることで、ASPの恩恵を受けています。2つ目の要因は価格帯別のミックスです。ハンドセット市場でも価格帯別のミックスが継続的に改善しています。過去3-4年を振り返ると、400ドル以上の端末は市場の21%から30%に増加しており、これは当社にとって明らかにプラスです。

クリスチャン・アモン: 最後に1点、12月四半期のガイダンスには Huawei 向けの製品収益は含まれていません。1年前の四半期には Huawei 向けの製品収益がありましたので、それを克服した上でさらに成長を達成しています。

オペレーター: 次の質問は、Wolf Research の Chris Caso 氏からです。

Chris Caso: ありがとうございます。こんばんは。ハンドセットについてもう1点お聞きします。Qualcomm は上期にプレミアム層のハンドセット市場で回復あるいは正常化が見られましたが、現在の状況は中級層での追随なのか、あるいは上期の流れの継続なのか、ご説明いただけますか?また、中国での発売加速について、これは中国市場あるいは中国OEMの改善を反映したものなのか、それとも単なるタイミングの問題なのでしょうか?

アカシュ・パラカワラ: はい、Chris。当社のハンドセット事業は、プレミアム層のロードマップの頂点で間違いなく非常に強いポジションにあります。先ほど申し上げた通り、新しいフラグシップチップセットを発表し、OEMがそのチップセットで発売を開始しているところです。これは他の価格帯というよりも、新しいプレミアム層チップセットを発表し、OEMが発売を加速し、規模を拡大していることが数字に表れています。

Chris Caso: ありがとうございます。ライセンス事業について、12月四半期の順次増加幅が小さいのは追加1週間の影響だと思われますが、このライセンス事業について、今後想定すべき市場構造の変化はありますか?それとも通常の状態と考えてよろしいでしょうか?

アカシュ・パラカワラ: はい、非常に通常の状態です。追加1週間の影響を除いた通常の四半期ごとの順次成長です。

オペレーター: 次の質問は、Bank of America の Tal Liani 氏からです。

Tal Liani: 皆様。他社は御社の説明とは逆の傾向を報告しています。一部の企業は中国の弱さや低価格帯へのシフトを報告し、Apple も期待を下回る数字を発表しました。他社の報告と御社の好調さをどのように結び付けて考えればよいでしょうか?また、新製品発売に向けた顧客の在庫積み増しという可能性を懸念されていますか?グローバルな最終需要とその構成についてコメントいただけますか?

クリスチャン・アモン: ご質問ありがとうございます。他社についてはコメントできませんが、当社の業績には非常に満足しています。いくつかのデータポイントをご紹介させていただきます。四半期ベースで見ると、2025年度第1四半期のガイダンスでは中国OEMのハンドセット収益が40%以上の順次成長となっています。2024年度のAndroid収益は、Huawei収益の喪失を含めて前年同期比20%の成長を達成しました。また、最も近い競合と比較すると、Androidのプレミアム層で5倍以上の収益を計上しています。これは、アカシュが説明した通り、コンテンツが増加し、市場が正常化する中でプレミアム層が拡大していること、在庫の影響もあまり見られなくなっていることを示しています。これは製品ロードマップの強さ、中国の顧客による新製品発売、そして何よりもミックスが本当に改善していることを示しています。

オペレーター: 次の質問は、UBS の Timothy Akurey 氏からです。

Timothy Akurey: ありがとうございます。アカシュ、ガイダンスを見ると、中国Androidが40%以上増加するということは、他の2大顧客が両社とも2桁のマイナスということになります。両社ともマイナスになるはずです。この点についてコメントいただけますか?少なくとも1社については非常に季節外れの減少に見えます。また、この要因についてお聞かせください。選挙結果を受けた関税の懸念から、これらの顧客が前倒しで調達を行っている可能性はありますか?

アカシュ・パラカワラ: はい。まず、質問の後半からお答えします。それは違います。関税や前倒し調達の影響ではありません。顧客の観点からの四半期トレンドについて、私たちが示しているガイダンスは、顧客の発売サイクルと需要に基づいています。これを実売と結びつけて考えるべきではありません。あくまでも当社からのチップセット購入に関するものです。そのため、場合によっては両者は一致しないかもしれません。しかし、OEM各社における当社のシェアポジションはご存知の通りで、シェアの問題ではありません。単に当社からの購入タイミングの問題です。

Timothy Akurey: ありがとうございます。

オペレーター: 次の質問は、Cantor Fitzgerald の CJ Muse 氏からです。

CJ Muse: はい、こんにちは。ご質問ありがとうございます。まず、IoT事業が前年同期比で好調に推移していることについてお聞きしたいと思います。私が見てきた他のほぼすべての企業が、特にコンシューマーと産業分野で課題に直面していると報告しています。まず、コンシューマー側で中国での採用が伸びているという話を聞いていますが、その点についてお聞かせください。また、産業分野について、在庫調整の影響を受けているのでしょうか?回復のタイミングについてどのようにお考えでしょうか?

アカシュ・パラカワラ: はい。コンシューマー側については、先ほど申し上げた通り、XRとPCでの新製品発売が業績に確実に寄与しています。産業分野については、Embedded Worldで、チップセットだけでなくAI対応ユースケースを推進するソフトウェアの対応も含めた新しい製品ポートフォリオを発表しました。この市場は変曲点を迎えており、処理能力、接続性、AI対応を備えたソリューションへの需要が大きく伸びると考えています。そのため、当社のソリューションに対する初期段階の需要が出始めています。これは投資家向け説明会で詳しくご説明する予定のトピックの1つですので、その時までお待ちください。

CJ Muse: 大変参考になりました。次に、10-Kで大手顧客が今後数四半期で内製化に向かう可能性があるリスクについて言及されていましたが、これは長年議論されてきた話題です。もし実現した場合、QCT全体のマージンへの影響をどのように考えればよいでしょうか?

アカシュ・パラカワラ: はい、特に新しい情報はありません。以前から説明してきたリスクの規模を把握できる十分なデータがあると思います。申し上げた通り、24年、25年、26年の携帯電話発売について3年間の契約があり、その契約の枠組みは前回と同様です。当社の計画前提は、シェアが26年の発売で20%まで段階的に低下し、その時点で契約が終了するというものです。したがって、過去に申し上げたことから変更はありません。これが当社の計画前提で、それ以上の改善があれば上振れとなります。

CJ Muse: ありがとうございます。

オペレーター: 以上で質疑応答を終了いたします。モハン氏、電話会議を終了する前に追加のコメントはございますか?

クリスチャン・アモン: はい、いくつかコメントさせていただきます。本日はご参加いただき、ありがとうございました。Qualcommの状況を見ると、非常に良好なポジションにあると感じています。これほど多くの市場でこれほど多くの産業の変革に向けて位置づけられている企業は少ないと思います。外部には様々な不安要素がありますが、私たちは気を散らすことなく、成長と多角化の実行に注力しており、11月19日に当社のストーリーをお伝えできることを楽しみにしています。

2024年度は素晴らしい年度となりました。従業員の皆様に感謝申し上げたいと思います。彼らは間違いなくQualcommの最高の資産であり、AI時代のコネクテッドコンピューティング企業への変革に向けて、引き続き実行と注力を継続してまいります。

ありがとうございました。次回の四半期決算発表でまたお話しできることを楽しみにしています。

オペレーター: これで本日の電話会議を終了いたします。ご参加ありがとうございました。

7.Earnings Call Proによる分析結果

🔥ポジティブ材料

売上高は予想を上回る102億ドルに達し、ウォール街予測の99億ドルを上回りました

調整後EPS(1株当たり利益)は前年同期比で30%以上増加し、2.69ドルとなりました

スナップドラゴン8エリート搭載スマートフォンの成功により、スマートフォン向け売上が61億ドルに達しました

自動車、IoT、PC向けの成長が継続しており、Snapdragon XシリーズはWindowsデバイスやMicrosoft Copilot AIの支援に役立っています

次期2025年第1四半期に関するガイダンスで、売上高105億ドルから113億ドル、EPSは2.85ドルから3.05ドルを見込むと発表し、投資家から好感を得ています

🥶ネガティブ材料

全体として依然としてスマートフォン向け依存が強く、今後の収益成長の多様化が課題とされています。

高性能SoC(System on a Chip)の提供は競争が激化しており、主要競合他社との市場シェア争いが続いています。

Qualcommの自動車部門の収益成長は堅調ながらも、依然として低い基盤からの拡大であることから、即時の収益寄与は限定的です

Q&Aセッションで、複数のアナリストが米中貿易摩擦の影響について質問。中国市場への依存度がリスク要因となりうることが指摘されました

🤖AIアナリストの分析と将来予測

Qualcommの2024年第4四半期は堅実な成長を示し、特にスマートフォンとPC向けチップセット分野でのSnapdragon製品の需要増が業績を牽引しました。しかし、スマートフォン市場の成熟により、このセグメントの成長が鈍化するリスクがあり、自動車やIoT、PC市場での多角化が今後の成長の鍵となります。自動車分野でのSnapdragon RideやSnapdragon Cockpitの進展が期待される一方、競合が強化される中、差別化された製品展開と価格競争力が重要です。

Qualcommは次期四半期においても堅調な売上成長を見込んでいますが、中国の経済環境や米中関係の影響は依然として懸念材料です。中長期的には、次世代通信技術(5G/6G)およびAI対応技術の分野でリーダーシップを確保し、IoTや車載市場での地位拡大が収益性を支える可能性があります。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。