日銀ETF問題③ 保有長期化なら“最大株主”の責任を

“短期集中連載”と大見えを切った日銀ETF問題。浅学の身には手に余る大きなテーマで時間がかかってしまった。申し訳ない。①では当初の想定をはるかに超えて日銀ETF購入が巨額化、長期化してしまった様子を、②は“出口論”について、いろいろなアイディアはあるものの、出口へ向かう道は相当な困難を伴い、いずれにしても長期保有化することは避けられない――という見通しを述べてきた。今回の③では、保有が長期化するのであれば、日銀が巨大な株主として相応の責任を果たし、市場と日本経済の未来に向けて積極的な役割を担っていただこう――という論を展開する。

まずはガバナンスの問題について。このところの日銀、黒田東彦総裁の会見などでは、この問題についての答え方は判で押したようなものになっている。例えばこれは“点検”後の3月19日(金)の記者会見の一コマだ。ひとりの記者が、今回の見直しの背景について「コーポレー トガバナンス面への影響とか、いわゆる一部の銘柄の間接保有比率が高まり過ぎているとか、日銀の財務の健全性の問題といった留意点を指摘されていますが、やはりこういう問題が大きいから買入れを見直さなくてはいけないということなのでしょうか」――と問うた。ガバナンスに関する黒田総裁の答えは以下のようだった。

ETFは諸外国にもありますが、日本と同様に資産管理会社が適切に株主権を行使していますので、それ自体として問題になるということはないと思います。それから、現時点で日本銀行の保有しているETFを通じて、東京証券取引所の時価総額 7%程度を保有していると思いますが、それによって、株式市場の機能が損 なわれていることはなく、むしろ、従来から申し上げているように、機動的な ETFの買入れによってリスク・プレミアムが拡大するのを防止して、株式市場が健全に機能するようにしているということかと思います。

ガバナンス問題については、僕自身もコロナ渦以前、総裁会見に出席していた時には、折に触れて持ち出したことがあるのだが、このところはこのような返答が決まり文句のようになってきた。「総裁、この手の質問にはこれでいけますよ」という企画スタッフの考え方に乗っかっているかのようだ(このあたりは僕の想像、妄想ですよ)。

しかし、本当にそれで済む問題なのだろうか?2010年、年間4500億円を目安に買い始めたころとは違い、今や日銀はETFを通じて日本株式会社の最大株主になっている。“点検”を経て、新たに買う量は、市場が大きく荒れない限りにおいては少なくなりそうだが、保有が減るわけではない。大きな株主としてそれ相応の責任の重みというものがあるのではないか――。折しもここ数年、株式市場では企業経営の責任を問うコーポレート・ガバナンス・コードと、株主の積極的な関与を求めるスチュワード・シップ・コードが車の両輪のように市場の活性化を促すエンジンとして期待されている。東京海上アセットマネジメントの執行役員運用本部長、平山賢一さんは、4月8日(木)の日経CNBC出演の際、「このところのグローバルな議論では、運用会社に資金を委ねる主体、アセットオーナーも運用会社に対して方針をはっきり示すべき」と指摘している。平山さんは著書『日銀ETF問題』(中央経済社)で以下のように指摘している(P136-137)。

日本銀行の場合には、2002年末以降、信託銀行を通じて金融機関から買い入れた信託財産株式についての「議決権行使の指針」はあるものの、ETFを組成・運用しているアセットマネジャー等のスチュワードシップ活動について、深く関与している姿勢が明示されていない。日本銀行は、株式関連資産を2つの勘定(形式)で保有するものの、保有額が急増しているETFについては、スチュワードシップ活動への関与が鮮明に打ち出されていないわけだ。

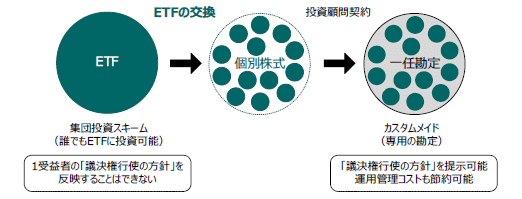

なぜ、このような違いが生じるのか?平山さんの指摘を要約すると以下のようになる。ETFは幅広い多様な投資家が投資する集団投資スキーム。運用会社はETFを保有している受益者に不平等が生じることを避けなければならないために、日銀が株主としての姿勢を明示することがやりにくい――。他の少数株主の意見も尊重しないわけにはいかないからだ。この問題を解決するには、例えば以下のような“手間”をかける必要がある。ETFという集団投資スキームを個別の株式を集めた投資一任契約に転換(これで日銀以外の株主と区別された専用の勘定となる)したうえで、すでにある議決権行使の指針を使うこともできるようになる(下記が平山さんによる概念図)。

日本では年金積立金管理運用独立行政法人(GPIF)がスチュワード・シップ・コード重視の流れの中で議決権行使に関する指針を明確にし、ESG(環境、社会、ガバナンス)投資の面でも機関投資家をリードする役割を果たしている。日銀もGPIFをも超える最大株主になっている以上、相応の責任を果たすべきではないのか?GPIFが運用会社とのせめぎ合いの中で運用コストの低下圧力をかけ続けているように、日銀によるETF保有のコストも現状より劇的に引き下げることが可能になる。

日銀が(図らずも)持ってしまった株主の力を、日本全体、国民にとってより積極的に、建設的な方向に用いることは考えられないか――。中央大学の原田喜美枝教授はかねて「日銀が保有するETFとその運用収益、分配収入を大学ファンドの資金として生かすことができないか――」と提案している。大学ファンドとは、政府が大学の国際競争力強化に向けて創設を決めた10兆円規模の研究支援ファンドのことだ。日本の大学の研究力底上げが必要なことは理解できる。しかし、ファンドといっても、今想定されている大学ファンドの主な財源は、財政投融資だ。要は「国の借金で、株を買う」というこの発想自体が適切なのか?という疑念が根強くある。この点を考えても「日銀が保有する巨額のETFを大学ファンドを通じて国民の将来のために使う」という考え方は“あり”ではないのか――。

もちろん、このように日銀が保有するETFの力を有効に使うには、GPIFがそうしてきたように株式市場や運用業務、ガバナンスに関する専門人材を広く募ることが不可欠だ。正直言って、日銀にとってこうした考え方がそもそも“筋がよい” とは僕には考えられない。しかし「こうなってしまった以上、こういう方策がベターではないか」という議論はあってよいと思う。

直居のおまけ(中間的総括)

日銀ETF問題を巡る連載を通じて、いささかの未消化感が残っています。自分自身の今後の課題、問題意識を整理する意味も含めて、いくつか雑感(中間的総括)を。

① 日銀自身のガバナンス、政治との距離

ETF問題にとどまらず、安倍前総理が展開してきたアベノミクスに、日銀の金融政策は大きく影響を受けてきました。ETF購入の巨額化はその象徴的な一部分。1998年施行の改正日銀法で「独立性」が前面にうたわれたことを考えると、何とも皮肉な展開です。多くのセントラルバンカーは良心に従って懸命に働いているものと思いますが、なぜ組織として政治との距離感に翻弄されてきたのか――。『日銀漂流――試練と苦悩の四半世紀』(西野智彦著、岩波書店、20年11月)からは大きな示唆を得ました。ご興味の方にお勧めしたいです。

② メディアや専門家との関係

ETF問題は、日銀にとっては“アウェイ感”のあるテーマです。そしてそれはメディアや専門家にとっても同様のところがあり、金融政策を専門とする記者や専門家でも株式やETFのことはあまり詳しくはない――ということがよくあります。というか、それが普通です。そもそも日本のメディア企業のローテーション的な人事制度では、専門記者そのものが育ちにくかったりします。ほんと、僕がこんなことを言うのは生意気なのですけれども、メディアや専門家は専門性を鍛え、幅広い視野を持ち、そのうえで取材対象との良い緊張関係を保つことが大切だと改めて思います。

③ 広い国民の理解

②とも関係するのですが、日銀や世界の中央銀行が扱っている領域は、はっきり言って専門的で理解が簡単ではないです。しかし、広く国民の生活に関わる分野で、選挙で選ばれる政治家とは違う立場の専門家集団が責任を担う仕組みです。中央銀行がどうして、何のために一生懸命難しい仕事をしているのか――ということに関して、広い国民の理解を得るための不断の努力は欠かせないと思います。

この記事が気に入ったらサポートをしてみませんか?