(未完)Orderflow/Volume profileのお勉強

初noteです!物書きデビュー!!w

私、最近Twitterで「orderflow(とVolume profile)分析」なるものを見かけまして、ちょっと調べてみたところなにやら面白そうというか、クリプト市場を俯瞰する良い材料になりそうだなあと感じたので善は急げとばかりにとりあえず勉強してみることにしました。

備忘録みたいな感じで使用できるインジケーターの基礎知識、使い方とか検証データとかとかをアウトプットしていけたらなあと思います。

かなり拙い内容になりそう。

※(本稿を全体を通じて)そもそも私はトレーダーとしてもひよっこなのでorderflow/volume profileに限らず記述内容に色々と誤解を招く表現や間違っている点が多々あると思いますが、ご容赦くださいw

(指摘していただけたら泣いて喜びます🥺🥺🥺)

※講義中とか講義の合間とかに加筆していきます。

使用するサイト↓

Tradinglite

トライアル版だとbtcデータ表示できないのでゴールド版課金しました(19.99$)

シルバー版と悩んだんですが、シルバー版だとBinanceFutureとかのデータを表示できないのでゴールド版にしました。

※1年分買った方がお得です。

とりあえず開いてみたはいいものの、UIがトレビューに似てるなあってこと以外は何一つわからないので公式のチュートリアル見たりネットサーフィンしたりしながらひとつひとつ噛み砕いて理解していきたいと思います。

1章は現物のデータ使ってます。2章から先物のデータ使います。

説明に現物データ使ってますが、orderflowのデータを使う時は先物の方が良いっぽいので実運用の際は現物は適さないかもです。

気力があったら後で全部先物のデータに変えますね。

書いてるうちに全体のレイアウトを変える可能性があります。

0章.用語や理論、クリプト市場特有の知識

この章ではorderflow/volume profileに関連した用語や理論、他にOIやFRといったかそつーに特有の知識について概説します。

0-Aを除いて1章以降をみた後でまとめて見返すための章です。

各用語や理論、知識にはそれが登場した章番号をつけます。

※ある程度完成してから書き加えていく予定です。

0-A.Aggressive buy/sellとpassive buy/sellについて

aggressive buy/sellは成行買い/売りを指します。

一方でpassive buy/sellは指値買い/売りを指します。

後述するインジケーター(指標)をみてもらえればわかるかと思いますが、この2つの注文の違いはorderflowにおいて重要です(重要だと私は感じてます)

(多分)現時点ではorderflowは主にaggressive playerの動きから生まれたデータを分析する手法だと考えています。

aggressive playerの動きは観測しやすいですが、passive playerの動きはやや観測しにくいです。

何を言いたいのか自分でもわからなくなっちゃった。。。

※後でちゃんと校正します。

0-B.クリプト市場特有の知識について

B-1.OI,FR,liquidation

この記事に辿り着いてOIとかFRとか精算あたりの概念を知らない方がいるのかはわかりませんが、tradingliteでも扱える(ユーザーがインジ作ってくれてる)ので軽く触れます。

正直この辺についてはこの記事よりはるかに優れた解説がたくさんあるので、詳しくはSNSやwebで検索かけて調べてみてください。

tradingliteではやや見にくいので上の3つのデータが見やすくて、かつ無料で見ることができるcoinglassやTwitterのBTC Status Alert(@btc_status)さんを参考にすることをおすすめします。

まずはOI。OIは未決済建玉といい、先物取引においてまだ決済されていないポジションの合計を表しています。OIの変動と取引の関係は以下の通りです。

OIの増加 =新規成行買い&新規指値売り

=新規成行売り&新規指値買い

OIの減少 =決済成行買い&決済指値売り

=決済成行売り&決済指値売り

OIの無変化=その他の注文の方向が重複(買いと買い,売りと売り)しない成行と指値の組み合わせ

未決済ポジションは圧力というか、価格変動の燃料になるので数量や積まれた位置は重要です。

(FRも精算データもそうですが)単体で使うよりもFRや精算データと組み合わせることでことで真価を発揮するイメージです。

次にFR(funding rate)。FRは資金調達率です。

雑な言い方をすると資金調達率は無期限先物取引(デリバティブ)の価格と現物の価格が乖離しすぎないように乖離を広げる方のポジションを持っている人が乖離を縮める方のポジションを持っている人に定期的にお小遣いをあげる仕組みのことです。

なぜ乖離が広がってはいけないかは私はふわっとしか理解できてないので自分で調べてみてください。無期限の先物取引という決済を無期限化する仕組みの上でやりにくくなるからってイメージですけど合ってるかわからないです(後でちゃんと記載するかもです)

FRは取引所とかコインによって変わりますが基本8時間毎の発生です。

FRはどっちのポジションが想定的に加熱しているかなどを示してくれる指標です。FRも単体で見る指標ではなく、OI等とセットで見る事でどの辺でロング/ショートが積まれているかを把握し、相場を俯瞰するための指標だと私は考えています。

最後にliquidation。

→liquidationは精算です。

→精算とはロスカットです。

→ロスカットとはポジションを持っている人からすれば持っているポジションを裏付ける証拠金が消える事で、相場からすればロングorショートのポジションが消えることを意味します。

雑な言い方ですが、すごい下落するとロングの精算がたくさん入りますし、すごい上昇するとショートの精算がたくさん入ります。

こちらもまたまた他のデータと一緒にみることで真価を発揮するデータだと私は考えています。

0-C.用語や理論

C-1.Auction Market Theory(オークションマーケット理論)

オークションマーケット理論(以下AM理論と記載)は明確な定義のある理論ではありません。

人によって定義が異なる考えですw

なので何人かが提唱しているいくつかの定義をみて最もらしいと感じたことを記述します。

早速ですが、市場における価格は買い手と売り手の売買によって常に変動しています。

ある価格帯で需要が供給を上回っている、つまり買い手が売り手より優勢なときは、その価格帯を相対的に「安い」と市場参加者が捉えていると考えられます。

反対にある価格帯で供給が需要を上回っている、つまり売り手が買い手よりも優勢なときは、その価格帯を相対的に「高い」と市場参加者が捉えていると考えられます。

1章.公式インジケーター

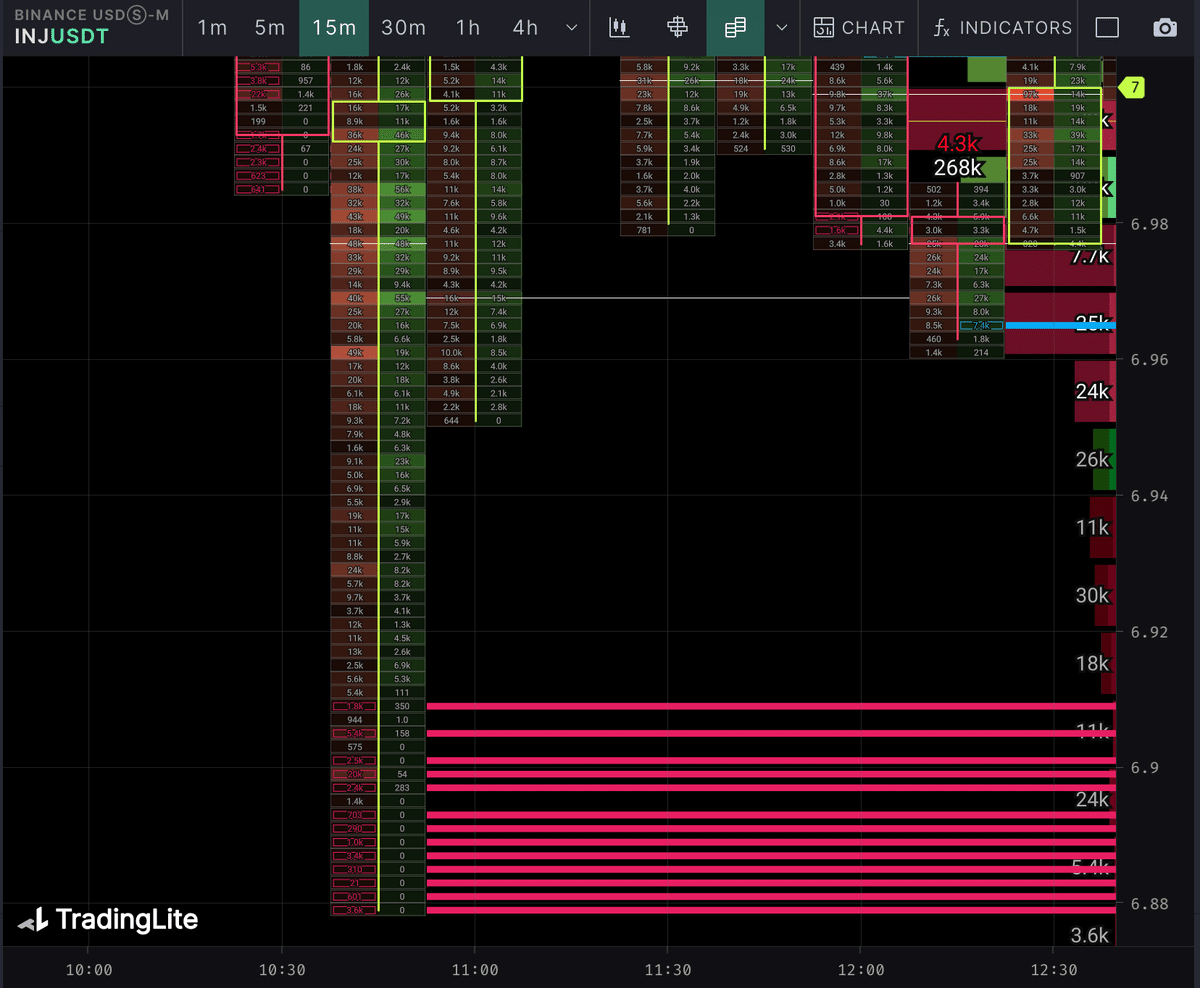

1-1.Heatmap

ヒートマップは買い板と売り板の累積を表示するインジケーターみたいです。

ロウソク足の上下にたくさんある数字がそれですね。

各ロウソク足の上側が売り板、下側が買い板になっています。

上の画像にたくさん表示されている数字は25$幅ごとの指値の枚数です。設定で多分幅は変えられます。見つけたら記載。

ヒートマップはロウソク足の更新と同時に板情報を取得して更新されてるみたいです。

また指値枚数が少ないほど紫、多いほど黄色で表示されます。初期設定だと黄色に表示されるピークの枚数が900枚とかなので上の画像だと全部紫になってしまっていますw黄色表示されるまでのピーク枚数の設定は右上のバーをいじれば調整できるみたいです。

最初の画像だと分かりにくかったので↑に4時間足で遠巻きにみたチャート画像を置き直しました。遠巻きに見ると数字が表示されなくなり色情報だけが残るので視覚的に指値が多い位置を把握しやすくなります。黄色表示されるピーク枚数はとりあえず400にしました。

画像を見ると直近では11日にレンジを上にブレイクするまでレンジ上限付近の29000$、キリ番の30000$付近が黄色い、つまり多くの売り指値が置かれていたことがわかります。

ヒートマップはこのようにわかりにくい板情報を視覚的にわかりやすくするインジケーターみたいです。

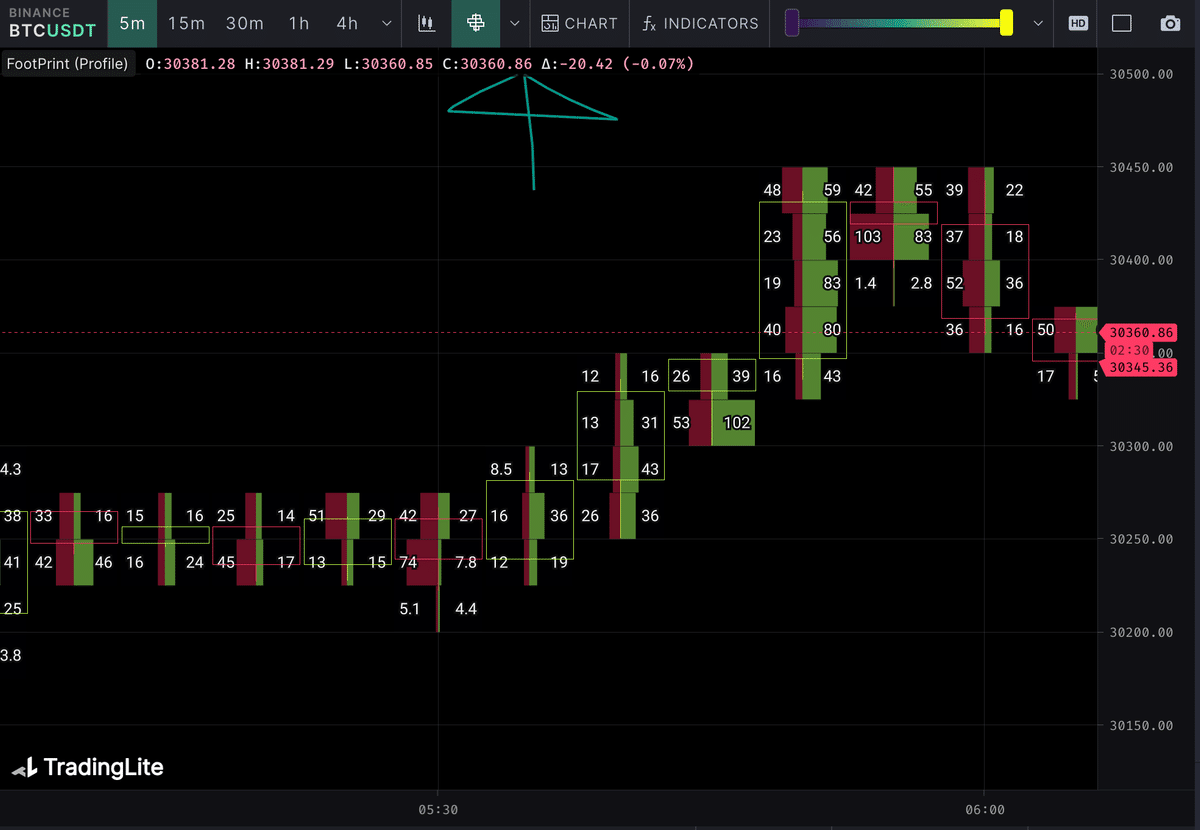

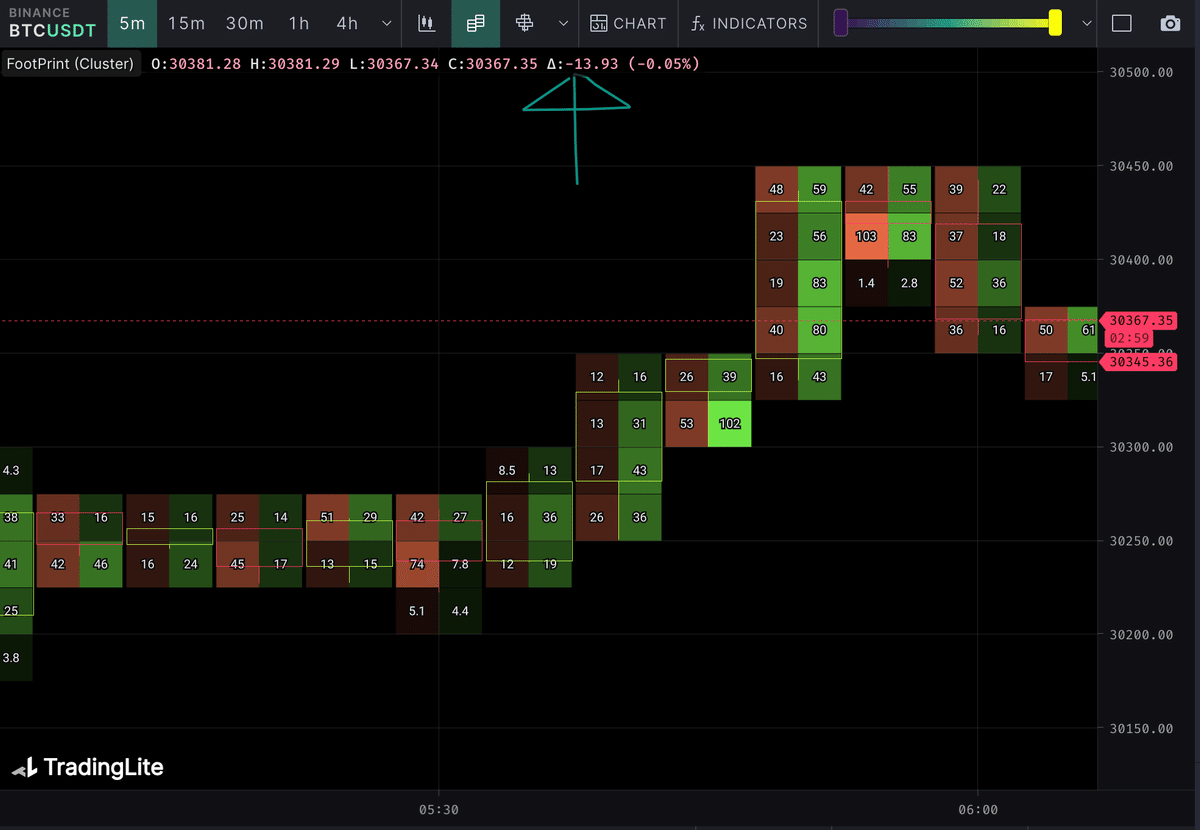

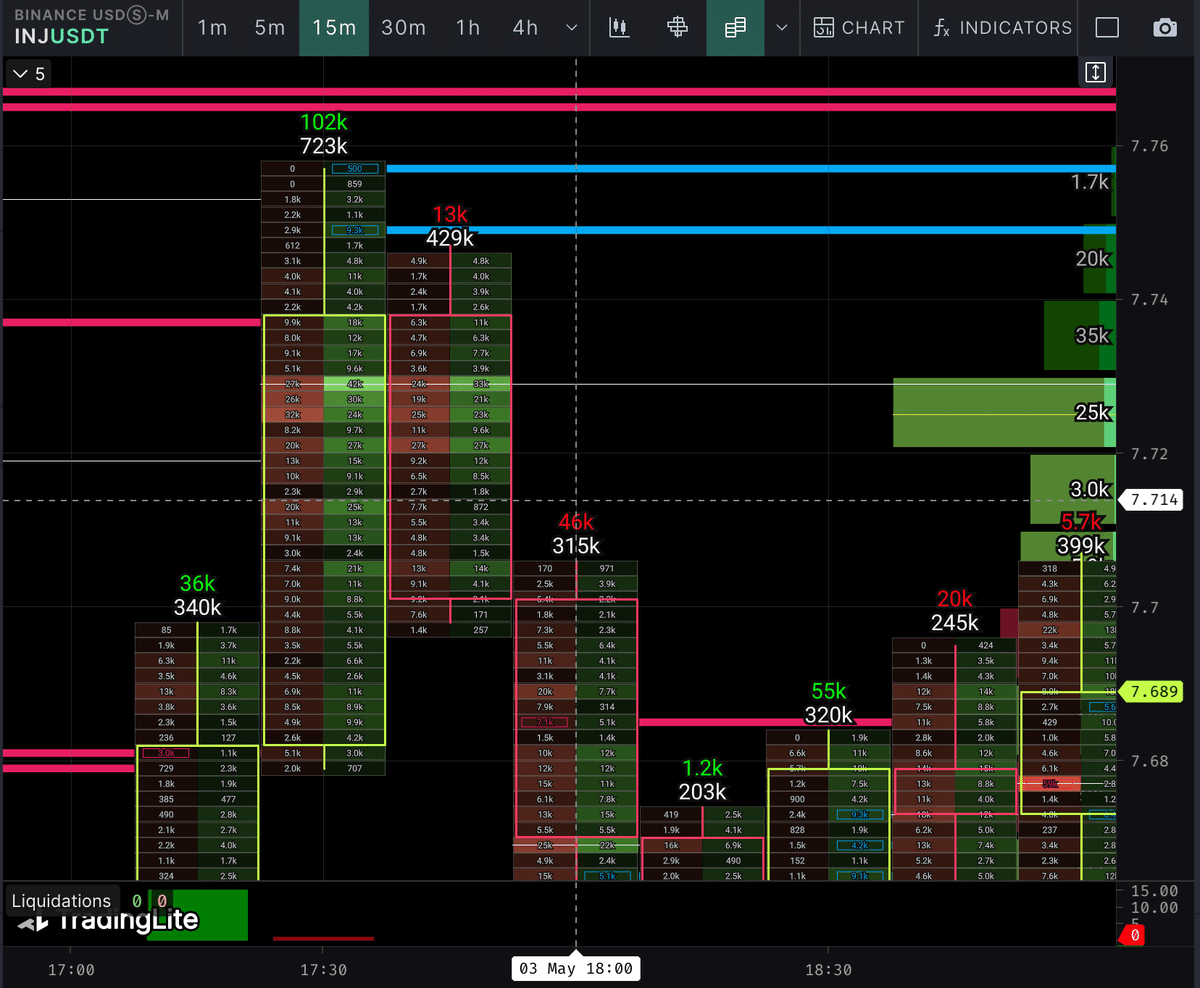

1-2.Footprint ProfileとFootprint Cluster

フットプリントは各時間足内で、設定されたティック幅ごとの買いと売りの注文量を表示するインジケーターみたいです。

ロウソク足の真ん中から右側が買い注文量、左側が売り注文量になってます。

初期設定のティック幅は5ティックなので、BTCUSDTだと25$幅ということになりますね。

またtradingliteだと標準でfootprint profileとfootprint clusterの2つの表示形式があります。最初の画像がfootprint profile表示で2枚目の画像がfootprint cluster表示です(青色上矢印のvの部分からいずれかを選択できます)。

注文量の大小をprofileの方は形で、clusterの方は色で表現しています。

ここは好みなので好きな方を使うのがいいと思います。

以下ではprofileの方を使います。

設定でデルタをオンにすることで↑のようにデルタ(買いと売りの差)だけを表示できます

緑が買い優勢(買い注文量>売り注文量)で赤が売り優勢(買い注文量<売り注文量)です。

ただデルタだと買いと売りの差分を表示することになるので各ロウソク足の注文量の多い帯域感の情報が消えてしまう可能性がありそうですね。

通常表示はボリューム帯、デルタ表示は買い売りの優勢側を読み取るのに適している感じなのかな?

以上のようにフットプリントを見ることでohlc(高値安値始値終値)のデータしか表示されないロウソク足からは読み取れない、読み取りにくい細かな注文情報を読み取ることができそうです。

※補足として注文とフットプリントの関係についてより正確に記述します。

上では買い/売り注文の量がフットプリントに表示されると説明しましたが、これは半分正しくて半分間違っていますw

half-rightってやつですw

(orderflowに行き着く人には説明不要かもしれませんが)そもそも成行注文が指値注文とぶつかることで相場の価格は変動しています。

つまり成行注文が約定するということは成行と逆の方向の指値注文も約定したということになります。

つまりフットプリントと注文の関係を正確に記述すると「フットプリントのask(買い)側には成行の買い注文(指値の売り注文)、bid(売り)側には成行の売り注文(指値の買い注文)が表示される」になります。

1-3.Footprint Profile+とFootprint Cluster+

ここではfootprint profileとfoorprint clusterに追加機能がついたfootprint profile+とfoorprint cluster+について説明します。

基本的な見方は1-2で書いた通りになります。

まずはprofile+について説明します。

footprint profile+の追加機能として

①各ロウソク足内で最も取引量が多いティックを強調表示する機能

②各ロウソク足内で買いと売りの量に歪みが生じたティックを強調表示する機能(緑が買い多/薄赤が売り多)

③設定した%の取引量が行われた範囲を強調表示する機能(初期設定70%)

の3つが挙げられます。

上の画像でいうと青矢印で示した黄色の横線が①、赤矢印で示した緑の横太線が②になります。

※②の買いと売りは上の画像のように斜めにみます。買い/売りの歪み=Imbalanceです。

③はちょっと分かりにくいんですけど、各ロウソク足内で取引量の数字が濃い部分が設定した%分の取引量が行われた部分になってます。色、線の太さ、買い売り歪み%、取引量%は全て左上の設定からいじれます。デルタ表示も可能です。ここはお好みで。

次にcluster+です。

profile+の機能に加えて

④各ロウソク足の取引量の合計

⑤買い/売りの多い方のデルタ量(買い多のときが緑色/売り多のときが赤色)

を表示する機能があります。

profile+の説明と上の画像の矢印がそのまま対応しています。

④は各ロウソク足の白い数字、⑤は白い数字の上の色付き数字に対応しています。

profile+とcluster+も好みで選ぶものな気がします。お好きな方を使ってください!

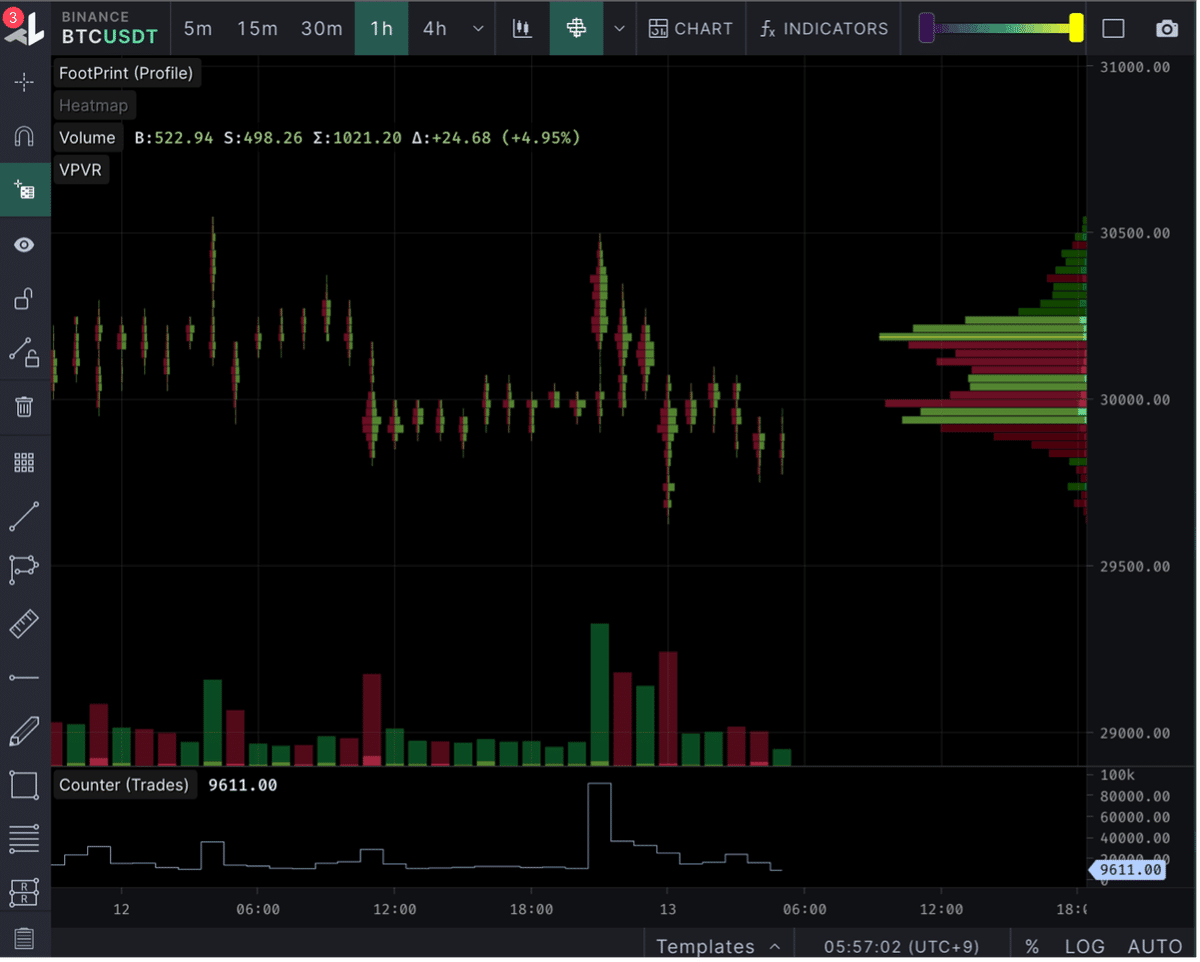

1-4.VPVR

VPVRは時間で区切った通常の出来高(お馴染みの画像の下の方にある棒)とは異なり、価格で区切った出来高を表すインジケーターみたいです。

右上の方にある横棒の集まりです。

チャート上に表示される範囲の全ての期間・範囲の出来高を表示してくれているみたいです。

緑の部分が買い出来高、赤の部分が売り出来高を表しています。

初期設定だと5ティック(25$)幅です。これも左上の設定からいじれます。

またVPVRの上の方の棒の中にある黄色の横線が入った部分はPOCを表しています。

POCはチャート上に表示されている部分の中で一番出来高が多い(取引量が多い)価格帯のことを指すみたいです。

VPVRもデルタ表示があり、設定でオンにすると買い出来高と売り出来高の差分のみを表示してくれます。緑が買い優勢で赤が売り優勢です。

VPVRを見ることでどの価格帯に注文が溜まっているかを把握しやすくなりそうですね。

どこがサポート/レジスタンスラインになりそうか推測することもできそうです。

オンチェーンデータと組み合わせればツッコミロング/ショートの存在や揉みやすい価格帯の発見、サポ/レジ帯なんかを推定しやすくなりそうです。後の章で過去データ見ながら検証します。

1-5.VPSV

VPVRとVPSVはほぼ同じものと考えて良さそうです。

VR(volume range)の方は前回で説明したようにチャートに表示されている全ての期間・価格範囲の出来高を表示してくれます。

一方でSV(session range)の方は24時間で区切った範囲の出来高を表示してくれています。

deltaはその日の買い出来高と売り出来高の差を表しており、緑が買い優勢、赤が売り優勢です。

totalはその日の合計出来高を表しています。

POCはVPVRのそれと同じなんですけど、VPSVでは日で範囲が区切られている点には注意です。

正直使い方というか、VPVRとVPSVの使い分け方がよくわからないです。通常のvolumeやVPVRと差別化されている情報が「日毎のPOC」「日毎の価格帯別出来高」なのでこれをうまく活用するんですかね?

使い方が思いつかない。。ついったーとかコミュニティで海外勢のポロを調べるしかないですね。

1-6.TPO

リンク

↑TPOについて解説してあるpdfあったので貼っておきます。TPOの概念については上のpdfで必要にして十分感あるのでそちらをご参照ください。

軽く説明するとTPOは24h区切(日本時間で9:00-9:00まで)で上のサイトみたいにがっちゃんこしたものらしいです。初期設定では上のpdfに記載されているように30分区切りのロウソク足をがっちゃんこしてあります。設定で変えられます

各TPOにある白い横線はPOCです。TPOにおけるPOCはVPVRのPOCとは違って、一番長い時間取引された/通過した価格帯のことを表しているみたいです。

VAHとVALは各TPOのバリューエリア(取引量全体のn%を占めるエリア。nは設定で任意に変えられます。初期nは70)の上限と下限を表しています。VAHがvalue area highで上限、VALがvalue area lowで下限です。

IBHとIBLはinitial balanceのhigh/lowを表しています。Initial balanceはTPOを更新して最初のロウソク足(日本時間で9:00-9:30)と2つ目のロウソク足(9:30-10:00)をがっちゃんこした時の上下範囲を表しています。IBHはこの範囲の高値、IBLはこの範囲の安値を表すことになりますね。ほんとわかりにくいんですけど、画像でいうと各TPOの一番左にある縦の白線がIBエリアを表してます。24h365d動いてるかそつーに必要な情報なのかはちょっとわからないです。日足更新に関連した戦略とかには使えるのかもしれないですね。

TPOを見ることで1日の中で意識されている時間帯を把握することが容易になりそうですね。意識されている価格帯への回帰性とかは後の章で扱います。

2章.ユーザー作成インジケーター

↓ここからBinanceの先物BTCUSDTのデータを使いインジケーターの説明をしていきます。

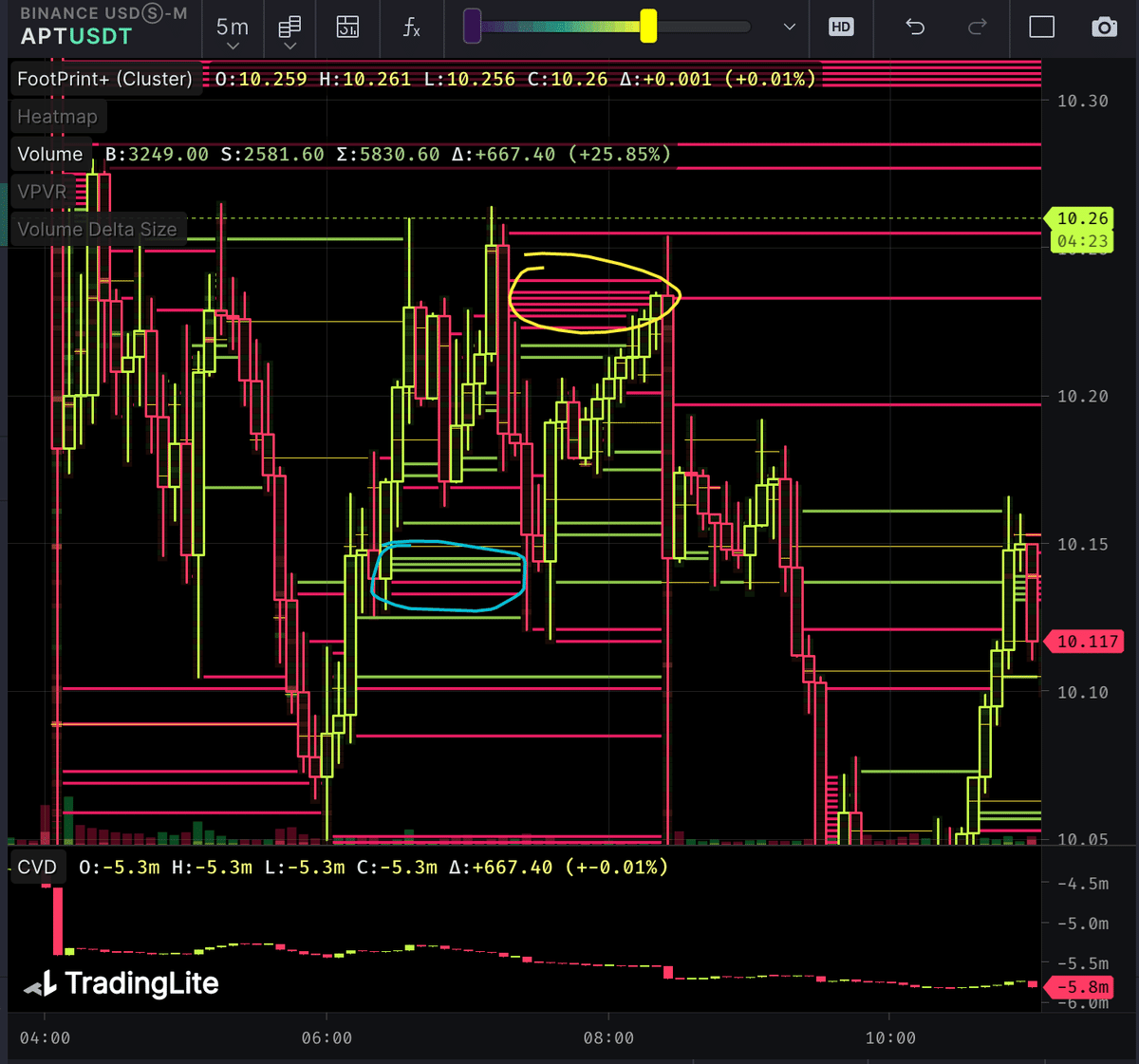

2-1.VDS(volume delta size)

VDSは買い出来高と売り出来高の差を円で表すことで注文の歪みをわかりやすく表示するインジケーターみたいです。

緑が買い出来高超過、赤が売り出来高超過です。円が大きいほどその色の方向に注文が傾いていることを示すようになっているっぽいです。

上の画像の青と赤の水平線はここ数日で意識されていそうなサポート/レジスタンスラインです。

パッと見の印象ですけどVDSが点灯している部分が短期天井/底になっていることが多そうですね。12日更新直後と13日更新直前の天井と13日更新時の底はツッコミでクソポジ掴まされてそうだなって印象です…

かといって緑円が発生したらショート❗️赤円が発生したらロング❗️と脳死でポジっていいわけではなさそうです。左端の11日を見ると上昇圧力が強く、緑円発生でショートしてたら確実に焼かれてます。

ただレンジで上下で挟まれている相場状況ではレンジを継続するかブレイクするかを判断する一助になりそうですね。要検証。

次にアルトコインの場合のVDSの反応について書きます。BTCよりも極端な反応しててそのままじゃ使えなさそうだったので…

上の画像はbinanceのテザー建SOL(アルトコイン)の15分足チャートとVDSです。

SOLを選んだ理由はなんとなくです()出来高あって響きが好きなので選びました。

青はど短期で意識されてそうだった持ち合い線です。

BTCのVDSと比べて円の多さや大きさが目立ちますね。

流動性が低くてポジションの偏りの比率が大きくなりやすいからだと思いますが…

アルトコインはだいたいこんな感じに爆心地が大量発生してしまうので設定をいじって最適化します。

左上から設定を開いてsize balanceをいじります。

上の画像範囲内でのSOLの15分足では、触った感じ400ぐらいがちょうど良かったので400に設定します。初期設定は100です。数値と円の大きさは反比例しています。

distanceは歪みが発生した価格帯から円の表示位置をどれだけずらすかという項目なのでとりあえずいじる必要はない気がします。数値を大きくするほど価格の正の方向に、小さくするほど価格の負の方向に円が移動します。

size balanceをいじったらちょうどよくなりましたね。

volumeをみると上の2個目の黄色囲み位置は上の1個目の囲み部分と同じ価格帯ですが、上の2個目の囲み部分の出来高は減少している&VDS点灯なので持ち合いになりそうだなあと考えてとりあえず持ち合い線が引けると思います(昨日tradinglite触りながら実際に引きました)

持ち合いが発生していると仮定してチャートを見ると、上限や下限付近でVDSが点灯していることが読み取れます。

一方で13:45前後の持ち合い上限付近では緑の点灯がないことが読み取れます。ここで持ち合いを上にブレイクし、18:00頃に持ち合いの上線でローリバ/1度だけタッチして価格は上昇していきました。

持ち合い線の上限/下限付近で買い/売りのVDSが点灯する限りは持ち合いを継続する可能性が高く、持ち合いの終点付近ではVDSが反応しなかった側に抜けていく可能性が高い!みたいな傾向がもしかしたらあるのかもしれません。

他の指標やBTCやETHの動きも見ないと方向感の確度はあまり高くないかもしれませんが…ともかくこちらも要検証です。

2-2.CVD(commulative volume delta)

CVD=commulative volume delta(累積出来高デルタ)です。

読んで字の如く、買い出来高と売り出来高のデルタ(差)を、表示しているロウソク足ごとに積み重ねたものです。緑がそのロウソク足で買い出来高が超過していること、赤がそのロウソク足で売り出来高が超過していることを示しています。

同じことですが、買い出来高の超過が連続すれば右肩上がりで買い注文が売り注文より優勢であること、売り出来高の超過が連続すれば右肩下がりで売り注文が買い注文よりも優勢であることを示します。

…ここで少しだけそもそもの出来高の話をします。

既にいくつか出来高を前提にしたインジを扱ってるのにここで出来高の話をするんかい!って感じですよねごめんなさいw

CVDの使い方を書く前に出来高の考え方を整理したいなあと思ったので!

ではさっそく出来高の話に入ります。

出来高は一定の期間内で約定した注文の量を指します。出来高が多い時は相場が活発でよく価格が動くし、出来高が少ない時は相場が閑散としていてあんま価格が動かないってイメージですよね。

そんな出来高ですが、基本のOHLCVの中ではやや特殊な存在だと私は考えています。

具体的には、個人的にはマーケットにおいてロウソク足の挙動が相場の心を表現していて、出来高の挙動が相場の体を表現している(ように感じています)点で特殊だと考えています。

相場を観察しているとよくあることですが、例えば基本スラストダウンしながら価格が下落している(心はヨワヨワ)一方で、出来高をみると売り出来高が減少傾向にある(体はそんなにヨワくない)とか、逆にスラストアップしながら価格が上昇している(心はツヨツヨ)一方で、出来高をみると買い出来高が減少傾向にある(体はそんなツヨくない)とかとか。

こうなると前者の例だと下落、後者の例だと上昇し始めることが割とありますよね。

上の画像は下降→反発上昇の例です。

みる時間軸が違えば上昇トレンドへの転換だとか下降トレンドの調整だとかレンジだとか、色々な見方ができちゃうので単に下落から上昇への転換と表記します。

下落を始めてから売り出来高は増加傾向にあることがわかると思います。価格も順当に下落。

下落帯の最大の売り出来高を記録しているロウソク足は下ヒゲ陰線となっており、出来高だけみるとわかりにくいですがここから売り出来高が減少し始め、ダブルボトム気味に価格が一旦反転上昇しています。

上の例だと分かりにくいんですけど、まあ結局何を言いたかったかというと、出来高はロウソク足に先行して、あるいは単独でトレンドの転換や終わりを示唆する炭鉱のカナリア的な存在だよなあということです。

CVDの話に戻ります。

CVDはそんなわけで相場の体の部分というか、実態の時間推移を視覚化できるツールだと考えることができると思います。

後述する戦略にも応用しやすいインジケーターなのではないでしょうか。

2-3.Open interest,Funding Rate,Liquidations

お馴染みの3つの指標です。tradingliteでも出せます。見方も他の取引所やツールと同じです。

それぞれの用語がわからない方は0章の記述をみた上で検索して調べてみてください。クリプトを触る上でかなり重要な存在です。

tradingliteではcoinglassと違って複数取引所のOIデータを同チャート上に表示させることは(多分)できません。

右上のカメラマークの左の四角からチャートをスプリットして4つとかにすれば同じ画面で複数の取引所の価格チャートとOIデータを表示できます。

OI,FR,liquidationsはorderflow特有の概念でもないのであまり書くことがないです。。

逆に書こうと思えばそれだけで1本の記事でも収まらなくなりそうですが。

とりあえずこの3つはこのぐらいにしておきます。

orderflow/volume profileのデータとのうまい組み合わせとか見つけたら3章以降で書きます。

2-4.Z score volume(sigma volume)

sigma volume(以下SVと表記します)はz score volumeという名前の通り、統計におけるz値に近い指標です。

zスコアの計算式は

z=x-μ/σ

x=着目データ,μ=平均,σ=標準偏差

です。統計学の記事じゃないので数学的な説明は省きます。上の式は一応載せただけなので読み飛ばしてもらっても大丈夫です。

式の意味を簡潔に言い表せば数値が大きいほど普通の状態じゃない!みたいな感じです。トレード的にはいきすぎてるからそろそろ一旦反発するor勢いとまるよね?って感じです。

ただソースコードから具体的な式をみてみると、式は

volume/期間24h volumeの標本標準偏差

となっており、着目する標本である分子のvolumeから平均値を減じていないため純粋なzスコアではないみたいです。

意図があって調整したのだと思います。

実際に正しくzスコアを計算するスクリプトを記述して表示してみました。

確かに数値は変わりますが、グラフの挙動はまあ変わらないのでより数値が尖りやすいSVにしたのかな?と推測しました。

さて、SVの使い方ですが、結構シンプルに使えると思います。

グラフがギュインと上に尖った瞬間に着目してもらいたいです。下に尖った部分を強調した画像を載せ直します。

いくつも引いた縦棒に着目してもらえれば、SVが上にギュインとなったタイミングと価格が天井/底をつけるタイミングはほぼ一致していることがわかると思います。

リアルタイム運用では天井をつけてSVが下落を確認したら一旦の天井/底判定をするといった使い方になると思います。

また上の画像は15分足表示ですが、表示する足を変えることで挙動が変わるので(式のvolumeが変動するため)最適な時間足を見つけられたらいい指標になる気がしてます。

あと式からわかるように、デフォルトでは分母の標本標準偏差は計算期間が対象の足から過去24時間のデータを元に計算されています。これも調整の余地があると思います。

//@version=1

study("Sigma volume period X")

var period = input("period",X)

//上のXに任意の時間を入力(分,4時間なら240)

seq volume =vbuy+vsell

seq zscr =volume/stdev(volume,period)

plot(zscr,color=#FAF00F)↑一応コード置いておきます。Xに好きな時間(分)を入れて実装してみてください。

※独自の言語らしいですけど、ほぼpineスクリプトです。

2-5.Order book delta

order book delta(以降はOBDと省略します)は各足で積まれるaskとbidの推移を表示する指標みたいです。

緑がask(買い)デルタの推移、赤がbid(売り)デルタの推移を表しています。

基本のaskデルタとbidデルタの計算式は

ask_delta=(注目する足の合計ask-1つ前の足の合計ask)/askとbidの合計(depth)

bid_delta=(注目する足の合計bid-1つ前の足の合計bid)/askとbidの合計(depth)

となっています。

設定でbid,ask分割表示か合成表示かを選べます。合成表示がわかりにくいと私は感じたので、以下では分割表示の画像を使って見方の例を説明してみます。

画像を時系列順に(左から)みていきます。

まずは最初の赤の縦棒のあたりを見てください。

赤棒あたりからask_deltaが急激に下落し、反対にbid_deltaが急激に上昇していることがわかります。

この辺りがほぼ下落トレンドが始まる分水嶺となっていますね。

次に2つ目の青の縦棒のあたりを見てください。

青棒のあたりからask_deltaが異常に上昇しています。

他のデータと組み合わせてみていないので断言はできませんが、相当aggressive buyが突っ込まれていることが見て取れます。

買いは続かず、その後すぐにask_deltaは急騰前の水準まで下げています。価格も同じタイミングで下落しています。

次に3つ目の青の縦棒のあたりを見てください。

青棒のあたりからask_deltaが上昇、bid_deltaは下落し関係が逆転しました。

今回は2つ目の縦棒とは異なりask_deltaはbid_deltaより上を継続しています。

価格はここから大きく上昇しています。

次にの青のボックスのあたりを見てください。

このあたりはask_deltaとbid_deltaの数値が拮抗していて関係の逆転が何回もみられます。

ボックスの帯域では価格も上下を繰り返しレンジになっています。

最後に赤の縦棒のあたりを見てください。

赤棒のあたりからask_deltaはbid_deltaを上に抜いています。またbid_deltaが急激に下落していることもわかります。

このことからaggressive sellが少なく、相対的にaggressive buyが強いことがわかります。

価格は強い陽線をつけて上昇しています。

以上がOBDを使ったチャートの見方の一例です。

これは色々な組み合わせが考えられますね。

2-6.Volume Delta Divergence

ソースコード非公開だったので詳細な計算式等は不明です。

見た感じだとVolume Delta Divergenceは赤の三角マークで売りサイン、緑の三角マークで買いサインを出してくれるインジケーターみたいです。

名前にダイバージェンスが入っているので、価格とvolume deltaのダイバを計算しているのだとは思うのですが。。

後でコード書いて対応しているか確かめます(追記します)

めちゃシンプルなインジケーターなのでそのまま使う時の勝率/RR、他の指標と組み合わせた時の勝率/RRの計算にすぐ取り掛かれそうですね。

3章.使えそうな組み合わせや戦略tips

3-0.この章について

ここでは他の方が紹介しているor自分で見つけた組み合わせや戦略のtipsを紹介したいと思います。

為替や株式の先物市場で確認できた戦略も含まれます。再現性、クリプト市場で有効かどうか,勝率と平均RR,選択する時間足,トレードスタイルなどは完全に未検証の段階です。4章で検証結果について記述する予定です。

検証段階では複数の戦略を組み合わせたり、微調整したりする可能性が高いです。

あと一番大事な具体的なエントリー条件やエグジット条件はこの章では記載できないですww

こればっかりは検証しないと適当なことしか書けないので。。。

tipsとしてみてください。

※この章では説明の都合上、BTCUSDT以外にもアルトコインのデータも扱います。載せてる画像のキャプションを確認してください。

3-1.Footprint deltaとVolumeの逆行

この戦略は各footprint内の各ティックのaskとbidのdeltaの合計とロウソク足の挙動の逆行を元にした戦略です。

ロング:ロウソク足陰線,合計delta+

ショート:ロウソク足陽線,合計delta-

上の画像でショートの場合を具体的に説明します。

画像を見ると青丸で囲まれた足は陽線であり、その時間ではbuyerが優勢であったようにみえます。

しかし合計deltaは-47kでありaggressive sell(passive buy)が優勢であることが見て取れます。

このデータからロウソク足の挙動と取引実態に逆行が見られると判断し、ショートエントリーします。

3-2.Stacked Imbalance順張り(?)

この戦略は同じFootprint内で複数ティックでbuy/sellにimbalanceが発生した価格帯に価格が回帰した際に押し目エントリーする戦略です。

ロング:買いのimbalanceが複数発生しながら価格が上昇、imbalanceが発生した価格帯に回帰

ショート:売りのimbalanceが複数発生しながら価格が下落、imbalanceが発生した価格帯に回帰

上の画像でロングとショートの場合を説明します。

ロングとショート条件が連続しているので同時に説明します。

青丸をみると3本の買いのimbalanceが重なっていることがみて取れます。ここに価格が回帰した時に買いでエントリーします。

ここから価格は上昇し、ダブルトップの右肩で5本重なった売りのimbalanceが発生しました。ここに価格が回帰した時に売りでエントリーします。

この後に価格は買いのimbalance帯に回帰したので、ロングエントリーします。

この後に価格は上昇し売りのimbalance帯に到達しました。ここでショートエントリーします。

これが成り立つ理由としては2つ考えられます。

1つ目は買い/売りのimbalance帯はポジション追加の押し目と考えられ、買い/売りが追加されやすいという理由です。意識され守られやすい価格帯になるのではということです。

2つ目はimbalance帯は他の市場参加者も意識する価格帯であると考えると、上/下からimbalance帯に価格が回帰した時に上/下から仕込まれたショート/ロングポジションが決済され、結果として価格がimabalnce帯で反転しやすいという理由です。

※これは綺麗にロングとショートが連続しているのでロング→ショートのドテンを決めることができますが、こんな綺麗な例はあまりないと思います多分。

3-3.Unfinished Business回帰狙い

まずUnfinished Businessとは何かについて説明します(以下UBと省略します)。

UBは各Footprintの一番上のティックのbidが1以上or各Footprintの一番下のティックのaskが1以上である状態を指します。

下にaskのUBパターンとbidのUBパターンの例を置いておきます。

UBという概念はオークションマーケット理論からきています(オークションマーケット理論については0章参照)

上限ティックでUBが発生した場合は価格が下落してもUB価格帯に価格が引き寄せられる可能性があるというものです(下限ティックの場合は逆)

以上の性質を

ロング:上限ティックUB発生

ショート:下限ティックUB発生

のようにそれぞれエントリーに活用します。

いくつかの時間足でUBをみた印象ですが、正直にいうとUBは単体でトレードに活用するのは難しいと思います。

他の戦略を補強する目的で使用するのがいいのかなあ?

※正直現段階でUBの理論というか、背景がちゃんと理解できてないです。

これからもちょくちょく調べて理解に努めますが、どなたか理解できる頭のいい方がいらっしゃったら教えて頂けると助かります。。。

3-4.価格とCVDのダイバージェンス

価格とCVDのダイバージェンスをみてロング/ショートエントリーする戦略です。

ロング:CVD安値切り上げ、価格安値切り下げ

ショート:CVD高値切り下げ、価格高値切り上げ

上の画像でショートエントリーの場合を説明します。

チャートを見ると、1つ目の黄丸の高値よりも2つ目の黄丸の高値の方が高くなっています(高値の更新)

一方でCVDをみると、1つ目の青丸の高値を2つ目の青丸の高値は更新できていません(高値更新失敗=ダイバージェンス発生)

ダイバージェンスの発生を確認して売りでエントリーします。

(これが成り立つ背景)ロングの場合は上昇する価格にCVDが追いついていないということはaggressiveな買い手が価格の挙動の印象よりも少なく、上値が重くなるということが背景として考えられます。

ショートの場合は逆で下落する価格ほどCVDが下げていないということはaggressiveな売り手が価格の挙動の印象よりも少なく、売り圧が少なることが背景として考えられます。

この戦略は組み合わせやエントリー/エグジット条件が比較的考えやすいですね…

Heatmapで多くの指値が置かれている地点やImbalance帯、大volume帯でS/L(サポート/レジスタンス)を決めることで確度の高いトレードを行えそうーなど色々思いつきますね。

検証が捗りそうな戦略です。

3-5.Volume Clusters(順張り/逆張り)

VPVRで縦(価格)のvolumeをみて、POCを含む大volume価格帯をサポート/レジスタンスとしてみて順張り/逆張りエントリーする戦略です。

A.ロング(順張り):上昇局面で大volume帯まで調整で下落

B.ショート(順張り):下降局面で大volume帯まで調整で上昇

C.ロング(逆張り):下降局面で大volume帯に到達

D.ショート(逆張り):上昇局面で大volume帯に到達

上の画像でいうと、A=青丸2,B=赤丸1,C=青丸1,D=赤丸2に該当します。

ただこれは正確な例と説明ではありません。この点については4章の検証で詳しく説明します。

この戦略が考えられる背景は3-2の戦略の背景とほぼ同じです。

順張りロングの場合は上昇局面でbuyerが相場を支配しています。局面のどこかでロングが追加され価格は上昇しますが、どこかで調整の下落がきます(当然こないこともあります)。

調整の下落で大volume地帯まで回帰した時、buyerはこの価格帯を押し目と捉えて買いが追加されやすいと考えられます。また調整反転した価格帯付近からのショートポジションが大volume地帯で反対決済されやすく、上昇圧力が発生しやすいと考えられます。

順張りショートの場合は逆です。

逆張りロングの場合は下降局面でsellerが相場を支配しています。その後以前に取引が大量に発生した大volume地帯に到達するとショートポジジョンが決済されやすいと考えられます。また広い時間軸でみて押し目と捉えた市場参加者はロングを新規/追加で詰む可能性が高いと考えられます。

逆張りショートの場合は逆です(背景の説明も正確ではありません。これについても後述します)。

S/Lをみる上で使えそうな戦略ですね。

メイン戦略に構築できそうな要素の1つだと個人的には感じています。

3-6.V,逆V形成とVPVRのPOC順張り

価格がV字/逆V字に下落/上昇を否定、かつその底/頂点付近が大volume帯であったとき、その後に価格が大volume帯に価格が回帰したときに順張りでエントリーする戦略です。

V字/逆V字は一例で、プライスアクションで強い上昇/下落が発生した地点でVPVRのPOC(大volume帯)があるときも成り立ちます。

ロング:強い上昇プライスアクションと大volume、価格の回帰

ショート:強い下落プライスアクションと大volume、価格の回帰

上の画像はV字ロングエントリーの例です。

1枚目の画像からダブルボトムで価格が上昇しつつ底付近でvolumeが積まれていることがチャートとVPVRから分かります。黄色の水平線がVPVRのPOCの線です。

2枚目の画像を見ると価格が下落しPOC帯に回帰、ここでロングエントリーします。

エントリーの背景を考えます。

出来高を伴う強いプライスアクションの発生は、プライスアクションが発生した価格帯が強力なS/Lラインとなることを示唆していると考えられます。

そのためその価格帯に価格が回帰したときはポジションの追加位置として考えられ、また反対ポジションの決済位置としても意識され二重に反発しやすくなるためエントリーポイントとして有効だと考えられます。

3-7.Auction Market Theoryとimbalance反発(買い)

この戦略はオークションマーケット理論とbidのimbalanceをみたスキャ戦略です。

ロング:下落時にbid_imbalanceが重なる&ask0(AM理論通りのオークションの終了)&ヒゲ戻し

確度の高いエントリー位置とイグジットの条件は模索中です。

背景を考えます。

bid_imbalanceが重なり、ask0が発生してから下髭をつけているということは、足の下方でpassive buyに多くのaggressive sellが吸収され、そこからaggressive buyが積まれたことを意味します。

このとき安値付近には安値ツッコミのショートポジを持ったショーターがいるため、そのうち幾らかは反対決済(ロング)を行うことが考えられます。

このように新規と決済のaggressive buyによってそのロウソク足は長い下ヒゲをつけて上昇する可能性が高いと考えられます。

このリバをスキャで狙う戦略になります。

3-8.Auction Market Theoryとimbalance反発(売り)

1つ前の戦略の逆バージョンです。この戦略はオークションマーケット理論とaskのimbalanceをみたスキャ戦略です。

ショート:上昇時にask_imbalance&bid0(AM理論通りのオークションの終了)&ヒゲ戻し

確度の高いエントリー位置とイグジットの条件は模索中です。

背景を考えます。

ask_imbalanceが発生し、bid0が発生してから上髭をつけているということは、足の上方でpassive sellに多くのaggressive buyが吸収され、そこからaggressive sellが積まれたことを意味します。

このとき高値付近には高値ツッコミのロングポジを持ったロンガーがいるため、そのうち幾らかは反対決済(ショート)を行うことが考えられます。

このように新規と決済のaggressive sellによってそのロウソク足は(長い)上ヒゲをつけて下落する可能性が高いと考えられます。

このリバをスキャで狙う戦略になります。

ロング戦略とは異なり、頻度が多くなくbuy imbalanceも頻発しない印象です。

これはtipsの段階ですが、実運用レベルの戦略にするには色々調整が必要ですね。

3-9.Volume z scoreを利用した反発(買い/売り)

volume z score(sigma volume)を利用した戦略です。

一定の閾値を設定し、ある時間足でその閾値をscoreが超え、次の時間足で閾値を下回り急角度でscoreが減少した際に逆張りエントリーします。

ロング:価格下落時にsigma volumeがn足で閾値超え&n+1足で閾値下

ショート:価格上昇時にsigma volumeがn足で閾値超え&n+1足で閾値下

上の画像はショートとロングが連続した例です。

なんか使えそうだなあと考えて書き出したのであまり書くことがないですね。。

各コインで最適な時間軸や閾値が見つけられたら主要ツールとして活用できるかなあと今は考えています。

4章.クリプト市場でのorderflow/volume profile戦略の構築,検証

N.見させて頂いたnoteやサイトや論文などなど(レポートじゃないので形式適当です)

見たり参考にさせて頂いた諸々をここに置きます。

記述内容に含まれないものも一応置きます。私は知見を得られなかったけど、これを見た人は何か学びがあるみたいなこともあると思いますので…

※サロン/講座に繋がるサイトも載せていますが、購読を推奨する意図はありません(私はサロン/講座系は入っていないです)。

※twitterのつぶやきとか(載せたらキリがない)、たまたま開いたwebサイトでサイト名も忘れちゃったーみたいなのは載せてないです。

※noteはリンクを貼ると記事主に通知がいってしまうらしいので、迷惑をかけないように記事の名前だけ書きます。

書籍

https://www.amazon.co.jp/ORDER-FLOW-Trading-Trader-Dale/dp/B08SB75BZC

note

EGGさん『Orderflow_Market Profile』

せん。さん『Exocharts取説』

ダッツさん『ダッツ、テクニカル分析やめるってよ。』

この記事が気に入ったらサポートをしてみませんか?