米国上場企業分析|Shopify Inc.(SHOP)

今回はShopifyについて調べていこうと思います。6月末くらいから株価としては伸び悩みしており、もう流石に限界かなとずっと思っていたのですが、欧米でのコロナ再拡大も受け、もう一段伸びる可能性もあるのではと思ったりもしています。(好決算&TikTok提携の発表があったにも関わらず、ガイダンスの発表が無かった事や、大統領選前の調整も大きく入り900ドル台前半にまで落ちていますが…)

店舗での販売が難しい状況が再び訪れるとなると、3~4月時点ではEC販売にも舵を切っていなかった店舗も更にECサイト立ち上げに動くはずで、購入者側もECの利用率が再び上がってくると思いますので、EC業界全体として再度大きな追い風が吹くことになります。

先日の決算では、90日間の無料トライアル期間終了後の売上の伸びが加算されSubscription RevenueがYoYで47%増加、またGMVが1年で2倍になったこともあり売上全体としては97%成長と引き続き力強い決算となりました。

ShopifyはAmazonなどのプラットフォーマーとは異なり、あくまで中立性を保ったソリューションベンダーである事が特徴です。

Amazonや楽天などのオンラインモールに商品を出品する場合、自社の商品が多くの人の目にとまることは大きなメリットですが、出店者としてはAmazonのルールを守って運営せざるを得ないのがデメリットです。

一方でShopifyの場合はあくまで「自社のサイト」であり、プラットフォーマーにとやかく言われる事無く店舗運営ができるのが良い点だったりします。10~15%くらい(?)の手数料を取られることも無い訳です。

また中立性を保っているが故に、色々なプラットフォーマーと提携ができることも強みだったりします。最近のShopifyの大きな提携の一つはWalmartですね。

ShopifyでECサイトを構築した出店者はWalmart Marketplaceアプリをインストールする事で、そのままWalmartのECサイトに商品を出品することができます。これは大きなメリットですね。

もう一つ大きな話としてはつい先日発表されたTikTokとの提携です。これによりShopify上の出店者はTikTokも販売チャネルとしてダイレクトに使うことができる様になります。

ここであまり書きすぎると後々のネタが枯渇してしまうので、前置きはこの辺にして本題に入っていきたいと思います。

1.プロダクト/ビジネスモデル

1-1.プロダクト:Shopify

今更説明も不要かと思いますが、ShopifyはECサイトを自社で立ち上げる為のプロダクトをSaaSモデルで展開している企業です。Shopifyは日本でも事業展開をしており日本語のWebサイトもありますので、詳しく知りたい方はこちらを一通りご覧になっていただくと良いかもしれません。

Shopifyは対象となるビジネスサイズごとに異なるパッケージプランを用意しており、Basic/Shopify/Advancedの3プランはセルフサーブ型のサービスとして、Shopify Plusは大企業向けの個別見積りプランとして販売しています。

Shopifyの機能リストというのも公開されていますので一度ご覧になってみてください。ここまで細かく機能リストを公開している会社は初めて見た気がします。

正直細かすぎて全然説明しきれないのですが、ECサイト構築はもちろん、マーケティング施策の管理や在庫管理、販売管理/分析、顧客管理だったり、各種決済サービスとの連携などなど、ECサイト運営に必要なあらゆる業務がShopify上で完結できるように設計がされています。

1-2.フルフィルメントネットワーク

Shopifyは独自の配送拠点を保有しており、ShopifyユーザーがShopifyの倉庫に在庫を保管し、注文があった場合はその倉庫から出荷することができるというサービスも提供しています。

現状ではカナダとアメリカ限定ではありますが、昨年には物流テックの6 River Systemsを買収し、その物流網の強化を推し進めています。Amazonでも同様のフルフィルメントサービスがありますが、完全に対抗する姿勢ですし、6月のWalmartとの提携からしても対Amazonの姿勢を強めていっていることが分かりますね。

1-3.Shop Pay

Shopifyは独自の決済サービスShop Payというサービスも提供しています。Shop Payの特徴としてはPaypalなどと同様に毎回毎回口座情報やクレカの情報を登録する事無く決済ができるとの事で、Shop Payの導入有無でコンバージョン率が1.72倍も異なるというデータも発表しています。

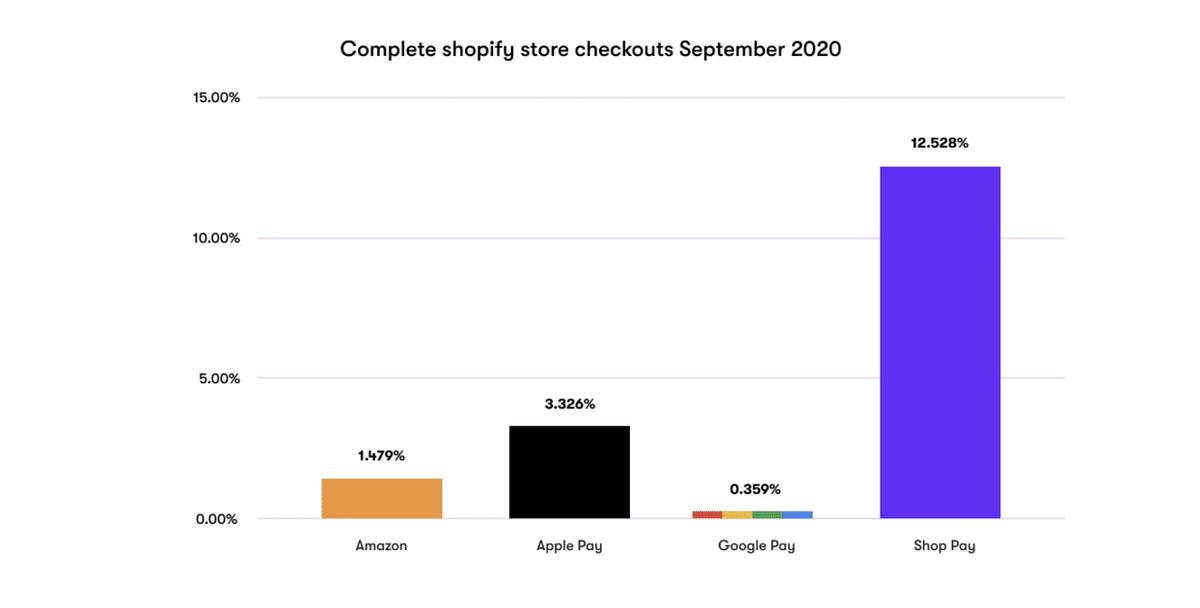

またShopifyで構築されたECサイト上での支払い方法を比較すると、Apple PayやGoogle PayなどよりもはるかにShop Payが活用されているとのことの様です。Shop Payがより使われるようになると、他社の決済サービスに対してShopifyが支払うマージンが少なくなって利益がより多く残る様になりますので、これは非常に良い傾向なのかなと思います。

1-4.Shopify Capital(小規模事業者向け融資)

ファイナンス系のサービスとしては、小規模事業者向けの融資サービスというものも行っています。こちらはSquare Capitalと似たようなサービスなのですが、Shopifyのプラットフォーム上で融資の申請を行うと数日で融資を受けられるというサービスになります。

Shopify上に日々の取引データが溜まっているからこそ融資審査を自動化できるという事ですね。Square Capitalと全く同じ仕組みです。

いわゆる運転資金分の補填を目的として短期貸付なんだと思いますが、この辺が進んで行くと今銀行が個別に審査をしている運転資金分の貸付などはこう言ったテックベンダーに取られていくのかなと思います。

【補足】

運転資金とはざっくり言うと「売掛金+在庫-買掛金」で計算されるもので、ビジネスを運営するために最低限持ち出しが必要となるお金のことを指します。

在庫を作って売り売掛金を回収するサイクルが、仕入をして支払うまでのサイクルよりも長いことにより生じる必要資金ですが、在庫がしっかりといつも捌けている事が取引履歴から確認できれば、自動計算により「間違いなく回収できる貸出金額」をある程度計算できるわけですね。

また小規模事業者は銀行の審査なんぞ通らないことも多い訳で、ローリスクミドルリターン位なのにも関わらず、極めて需要の大きいサービスがこのShopify CapitalやSquare Capitalだったりするわけです。

1-5.Shopify Balance

ShopifyはShopify Balanceという小規模事業者向けの銀行口座サービスも提供をしています。

Shop PayやShopify Capitalなどと合わせ、Shopifyは本当に金融サービスにも進出を進めてきているなという印象があります。

Shopifyはオンラインとオフラインを統合して使えるPOSレジサービスも展開していますし、Squareとかなり競合するサービスになってきているなという印象があります。

POSの分野ではまだまだSquareの方が全然強いと思いますが、ECを持つことが必須になりつつある現在では徐々にShopifyのシェアも増してくるのかなと思います。

1-6.プロダクト/サービスの拡張

以下はShopifyの決算説明資料からの引用ですが、Shopify創設からのサービス拡張の歴史です。決済に融資に配送にSNSとの連携にと本当にサービスの幅が広がってきているなと思います。

また上記以外にも5,300以上の外部ベンダーのアプリとShopifyを連携させ、業務の一部自動化や、日々のタスク管理、会計処理などなどShopifyだけではカバーできない領域のサービスについてもシームレスに活用することができる様になっていることも一つの特徴です。

ちなみにQ2の決算説明資料ではアプリの連携数は以下の様な数字でした、3ヵ月で連携アプリ数が700個増えるというのは中々な勢いだなと思います。

2.アライアンス

さてShopifyの今後を予想してい上では他社とのアライアンスという部分にも目を向ける必要があります。

ShopifyはAmazonなどとは異なり、他社に対する中立性というのは一つの特徴だったりしますので、その特徴をレバレッジしてどう活かしていけるのかが将来性を占ううえでのキーにもなってきます。

2-1.Walmart

Shopifyのアライアンスについてはいくつか大きなものがありますが、その内の一つがWalmartとの提携です。Walmartは自社でもECサイトを持っていますが、その中でWalmart Marketplaceというサードパーティが販売する為のサービスも展開しています。

Amazonも同様ですが、ファーストパーティのAmazonやWalmartの販売額よりもサードパーティの売上の方が大きいというのが現状の様です。

そのためWalmartもサードパーティの売上増加も狙っておりその施策の一つがShopifyとの提携になります。

この提携によりShopifyユーザーはWalmartアプリをShopifyにインストールする事でShopify上でWalmart Marketplaceへの販売申請を行うことができるようになります。Shopify上で登録していた商品をそのまま販売できるのは便利ですね。いちいち商品の情報を再入力する必要がなくなります。

米国のECの販売額を見ると以下の通りAmazonが圧倒的な訳ですが、Shopifyは2位、Walmartは4位に位置付けられています。両社Amazonに対抗する為に手を組んでいるというわけですね。

2-2.Facebook/Instagram

続いて、FacebookやInstagramとの提携です。こちらもWalmartとの提携と同じ様なの内容のものになります。FacebookやInstagramはFacebook shopなどのEC機能の開発を行っており、米国内では既にFacebook/Instagram上でそのままチェックアウト(支払)をする事が出来る様になっています。

FacebookやInstagramは業種によっては非常に強力な販売チャネルになります。このような販売チャネルにShopifyから直接商品を登録できるのはオペレーション上はかなり便利になるのかなと思います。

ECを運営する場合は自社のECサイトもそうですし、使えるチャネルはできるだけ増やして面を取っていくことは重要になると思うのですが、WalmartやFacebookなどの大規模なチャネルにイチイチ登録し直す事なく販売できるというのは非常にメリットが大きい様に思います。

商品の登録は結構手間が掛かると思うのですが、出品者もそんな暇でも無いですし、商品が多くなると複数のチャネルに登録していくのは相当面倒ですよね、その辺がなくなるのは非常にメリットが大きい気がします。

2-3.TikTok(ByteDance)

私がShopifyを購入するきっかけになったのはこちらのTikTokとのアライアンスに関するニュースです。(その後暴落していますが…)

この提携によりShopify上でECを展開する事業者がTikTok上に動画広告を打てるようになり、TikTokのエンドユーザーは動画広告をクリックすることでそのままECサイトに飛んで商品を購入するということが出来る様になるそうです。

現在は米国国内でのテスト中の様ですが、来年初頭には北米、欧州、東南アジアなどで利用することが出来る様になるそうです。

クリスマス商戦には米国以外の国では提携は間に合わない様ですが、米国内でのクリスマス商戦での更なるGMV拡大が期待できるのかもしれません。

FacebookやWalmartとの提携はあくまでFacebookやWalmartのECへの出品が簡単になるという話で、Shopifyに直接的なリターンがどこまであるのかは不明ですが、TikTokとの提携の場合は購入自体はShopify上で行われるため、Shop Payなどの手数料があればそれは全てShopifyにリターンとして落ちてくることになります。

この提携の結果がしっかりと出てくるのは来年以降になる気もしますが、少なくない効果となって業績に表れてくることを期待したいなと思います。

3.業績

3-1.売上

まずはShopifyの売上の推移について見てみます。薄い緑色がMerchant Solutionsという売上セグメント、濃い緑色がSubscription Revenueという売上セグメントとなっています。

Merchant Solutionsはその売上のほとんどがShopify Paymentの売上となっています。フルフィルメントネットワークの売上やShopify Capitalなどの売上も含まれている様ですが、メインとしてはShopify Paymentの売上となっている様です。

Shopify Paymentの売上はGPV(Gross Payment Volume)に概ね比例し、GPVはGMVに概ね比例しますので、Merchant SolutionsはShopify上のGMVに概ね比例して増加することになります。Merchant Solutions売上はYoYで132%成長している訳ですが、これは世の中のEC化が一気に進んだことに起因しています。

Subscription RevenueはShopifyのリカーリング売上が主な構成要素となっています。内訳は以下の様になっており、YoYで45%と一気に加速しています。これは以下の表の通りMRRがQ3で一気に増えたことに起因しています。Shopifyはコロナ禍当初90日間の無料キャンペーンを展開していたのですが、8~9月にかけて無料キャンペーンが終わり一気に有料ユーザーへのコンバージョンが進んだ事に起因します。

両セグメントごとに少し掘り下げてそれぞれ見ていきたいと思います。

3-2.Merchant Solutions

Merchant Solutionsは売上の大部分がShopify Paymentの売上であると先ほどご説明しました。Shopify PaymentとはクレカやApple Pay、Shop Payなどを通じて支払いを行うサービスの総称です。詳細は以下をご覧ください。

この様な支払いサービスの場合、ざっくりとですが、3%をShopifyが手数料として受け取り、実際の支払手段になるクレカ業者などに半分ほどの1.5%位の手数料を支払うことが通常となります。Squareなども同様の構造です。

その為、基本的にはGross Profitが50%を切ってくるといった収益構造になります。その推移は以下の様になっています。

この推移を見ていくと、基本的には38%前後の粗利率で推移していたものの、2020年のQ2に急に粗利率が大きく上昇していることに気付くかと思います。

Merchant SolutionsのセグメントはShopify Payment以外にもフルフィルメントサービスやShopify Capitalなどが内訳として含まれています。

フルフィルメントサービスは基本的にはShopify Payment同様にGMVやGPVに比例して推移するハズで、Shopify Paymentに対する構成比はあまり大きく変化せず粗利率に影響はあまり与えないと思われます。

という事で恐らくShopify Capitalの利用が2020年Q2に急増したという背景があるのではないかなと想像しています。

2020年Q2がロックダウン最盛期であり、小売業者としては最も資金繰りが厳しかったハズで、運転資金の融資ニーズが高まったことは想像に難くないかなと思います。Shopify Capitalの売上原価はあまり高くならないハズですので、Shopify Capitalの売上が増えたことで利益率が一時的に上昇しているものと思われます。

Q3に入りロックダウンも緩和し、ECによる売上も安定してきたタイミングでShopify Capitalの需要が減り、利益率が再び38%に戻りつつあるというのが今の状況かなと思います。

GMVとGPV(Shopify Payment上で行われた支払の総額)の推移を見てみると以下の様になっており、GMVとGPVはほぼ比例して増えていることが分かります。GPVは直近四半期では125%成長とあまり見た事のない水準で増加しています。

GMVとGPV、Merchant Solutionsの売上の成長率を比較すると以下のグラフになります。直近半年でGPVがGMVの上昇率を上回っているのは、Shopify Payment経由で支払が処理される割合が増加した事にあります。

新規の事業者がECを立ち上げる際にはより簡単に設定できるShopify Paymentを支払手段として使う傾向にあるということでしょうか。

また2019年Q4まではGPVの成長率とMerchant Solutionsの売上の成長率はほぼ近似している事が分かります。これが意味する所としてはやはり2019年まではShopify Paymentが売上の大半だったことを意味しているのかと思います。

一方でMerchant Solutionsの売上成長率は2020年Q2に入ってから明らかにGPVの成長率と乖離が生まれており、Shopify CapitalなどのGPVに比例しないサービスの売上が急増していたという事が分かると思います。

細かい計算方法は省きますが、Shopify Capitalなどのその他サービスの売上は恐らくYoYで売上が$35Mnほど増加しており、粗利率は80%程度になっているものと思われます。

これまでの傾向としてQ4のMerchant Solutions売上はQ3と比較して40~45%ほど増加する傾向にあります。

EC化率が一定かつShopifyからの大幅な離脱がなければ、QoQで最低でも35~40%ほどは売上が増えると思われ、2020年Q4のMerchant Solutionsの売上高は$700~730Mnくらいは最低限超えてくる可能性があるかと思っています。TikTokやWalmart/Facebookとのアライアンスの効果次第では更に上振れしてくる可能性もあると思いますが。

3-3.Suscription Revenue

続いてSubscription Revenueについてです。こちらは普通にソフトウェアのサブスク売上なので分かりやすいですね。

2020年Q3に売上が急激に伸びているのは、90日間の無料キャンペーンが終了して有料ユーザーが一気に増えたことに起因しています。

Subscription Revenueの売上はYoYで45%成長している訳ですが、コアとなるサブスク収入は40%成長程度にとどまっています。

売上増加の貢献が大きいのは下の図の赤色の部分の売上となっています。Shopify Plusユーザーに対するオプションサービス等の追加売上となります。

月20万円以上を支払うShopify Plusユーザーの利用が更に加速しているという事だと思いますが、この機能拡張をベースにShopifyのGMVが更に増えてくる可能性があれば次は中々凄い決算を出してくる可能性もありそうです。

QoQではQ3からQ4に掛けては過去実績ベースでは10~15%程度の売上増加となっていますので、Q4の売上は$270~280Mnほどになってくるのかなと思います。

一つ一つ数字を積み上げていくと、売上全体として現状のQ4の売上コンセンサス予想$893Mnは軽く上回りそうで、売上成長率の再加速の可能性も十分に想定できそうだなと思っています。

3-4.Operating Cost(販管費)

売上がここまで伸びているのにも関わらず販管費はあまり増加せず、営業利益率が大きく上昇してきているのが特徴です。

上記のグラフの通り、昨年時点では53%ほどあった販管費率は2020年Q3には大きく低下し、37%にまで下がってきています。粗利率は40%ほどですのでしっかりと利益も出せる事業構造になってきているといった格好です。

3-5.Net Income/Loss

以下のグラフの通り、2020年Q3には大きく利益率が改善し、純利益ベースでは$191Mn、純利益率24.9%となっています。

一つ注意点としては、$191Mnのうち$133MnについてはShopifyが行っているマイノリティ出資の評価替えであり、キャッシュインは特段発生していないという点になります。$133Mnの評価替えによる利益を控除すると以下の様なグラフになります。

それでも純利益ベースでは$58Mn残り、純利益率でも7.6%ほどとなる為、成長フェーズの企業としては非常に良いPLになっているなという印象です。

4.財務状況

ShopifyのBSについても簡単に見ておきましょう。BSとしてはその殆どが現預金であり、現預金と短期投資(安全性の高い債券など)を含めると、$6,100Mnほどの投資余力がある事になります。

以下の$2,000Mnの増資により現金が大幅に増えている訳ですが、元々現預金は大量にあったにも関わらずこのようなアクションを取っているという事は何か大きなM&Aを検討しているのでは無いかなという気もしてきます。

特段借り入れもありませんので、Debtによる調達も追加で$2,000~3,000Mnほどはできそうな財務状態で、本気を出せば1兆円規模のM&Aもやれないことは無いといった財務状況となっています。

Shopifyは6 River Systemes以外にも多くのM&Aを行っており、非常にM&A慣れしている会社の部類に入ります。

今後どの様なM&Aを仕掛けてくるのか、ゆっくりと見守っていきたいなと思っています。早ければ今年中に何か大きなアクションが出てくると思います。

5.バリュエーション

Shopifyの株価についても最後に少し見てみたいと思います。10月末の調整を諸にくらい、直近の高値から15%ほど下落し10月末の取引を終えているのが現状です。これがどの程度の水準感になるのか見てみます。

5-1.マルチプル

10/30の終値ベースの時価総額は凡そ$119Bnです。私が普段比較に使うNTMベースのPSRでどの程度の水準になるのかを見てみたいと思います。

コンセンサス予想は以下のようになっており、NTMの売上高は$3,347Mnと見積もられています。ちなみにアナリスト予想の最大値だけを取っていくと$4,010MnがNTM売上高となります。

※NTM=Next Twelve Month

上記をベースに考えるとコンセンサス予想をベースにしたPSR(NTM)は35.5xと計算されます。アナリスト予想の最大値を取っていくと29.7x程度の数字となります。直近で成長率100%近い数字を出している会社にしては高すぎるとも言えない水準感かなと思います。

わざわざアナリスト予想の最大値でも計算をしているのは、アナリスト予想の最大値付近が個人的な予想に比較的近いためです。

5-2.過去の決算

ちなみにShopifyの直近の決算の履歴は以下の様になっています。2019年Q3だけEPSを大きくミスしていますが、これは大規模な組織再編を行ったことによる一時費用や税金が発生したことが要因ですので、正直気にしなくて良いかなといった印象です。

2019年Q3のEPSのミス以外は、2015年の上場以来一度も決算をミスしておらず、今後も引き続き市場やアナリストの期待を上回る成長性を維持していけるのでは?と期待しています。

いいなと思ったら応援しよう!