マクロ経済の原理では、「民間部門の貯蓄超過=政府の財政赤字+経常収支の黒字」です。これを貯蓄投資バランス、あるいはISバランスといいます。

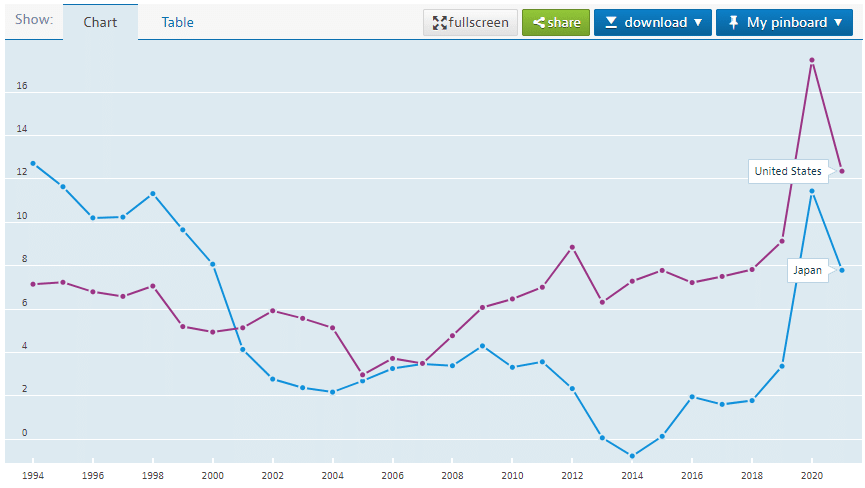

日本は1994年には12.7%だった貯蓄率が2014年にはマイナスに落ち込んだ時期があり、コロナで急激に増えましたが、再び減少しており、2021年には7.5%、2022年には2.5%(内閣府)にまで落ち込んでいます。

日本の貯蓄率は2000年代に入り、米国とも逆転しています。

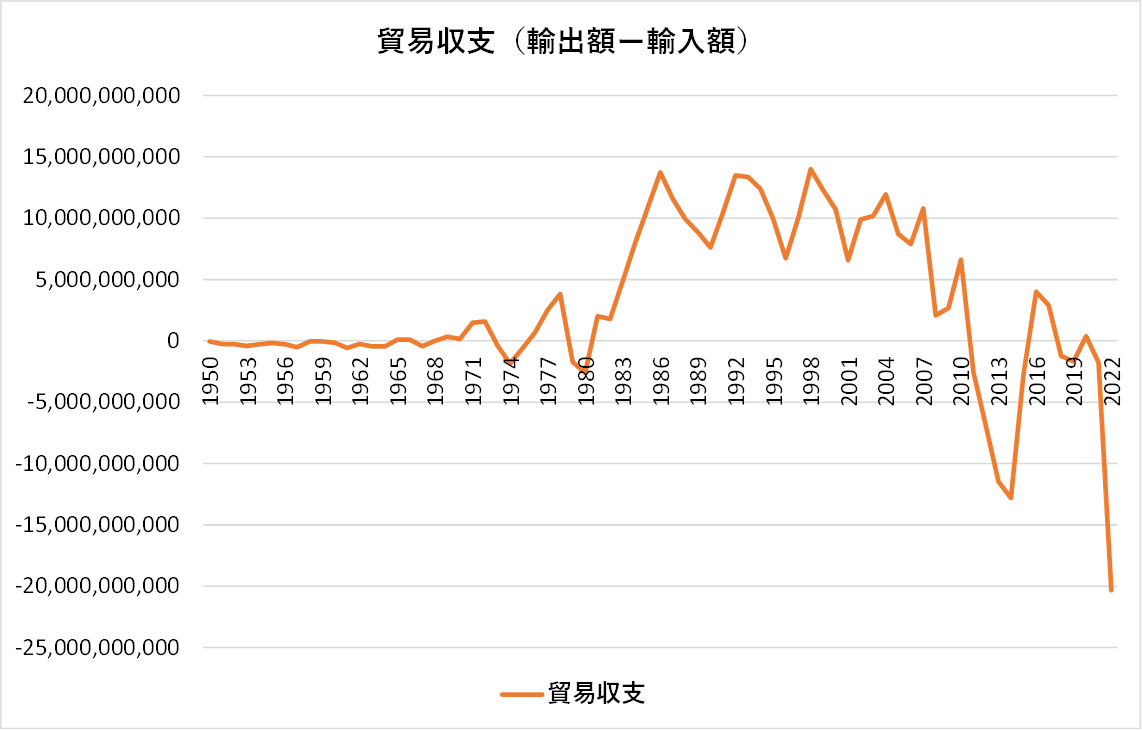

消費をせずにお金を貯める貯蓄の増加がなければ、マクロ経済の原理から、経常収支の黒字は増えません。日本は海外純資産からの収益、配当、金利が大きいので、経常収支の黒字は保っています。しかし、貿易収支は赤字基調です。いくら円安になっても貿易は黒字にはなっていません。逆に貿易赤字になっています。貿易赤字が始まったのは2011年の東日本大震災からの復興の財政赤字からでした。

これから先も、円安は貿易黒字を増やしてGDPを増加させることはないでしょう。逆に輸入物価を上げ、貿易は赤字になります。

1995年の輸出は45兆円、輸入は38兆円で貿易黒字は7兆円でした。2022年は輸出が98兆円、輸入が119兆円でした。貿易は21兆円という大きな赤字になっています。つまり、日本の支払い超過です。

貿易額は2倍超となっていますが、政府の円安の目的であった貿易黒字には全く貢献しておらず、逆にマイナス効果を出しているといえます。

日本はアベノミクス以降、異次元緩和を行い続けました。結果、通貨発行量が増え続けました。GDPに対して通貨発行量の多い通貨は1単位の期待価値は下がります。

このため、日本の通貨発行が経済の規模(GDP)に対して最も大きかったので、日本の円が米国の利上げが始まった2022年3月から売られていったのです。そして、外為市場では円が売られた分、ドルが買われ、1ドル=150円という円安になっていきました。これはドルに対して、1単位の日本円の価値が下がったことを意味します。

では、日銀は円安をなぜ止められないのでしょうか。

もし、日銀が594兆円も保有している日本国債を売却していき、金利を3%に上昇させれば、一瞬で円高になるでしょう。

しかし、日銀は金利を上げることも、国債を売ることもできない。仮に、金利が2%に上昇すれば発行金利が0~0.25%の既発国債1200兆円の価格が下落します。

(1200兆円÷(1.02-0.025)8^=1040兆円)※8^は8乗を意味する

こうなると、国債を保有している日銀と銀行に巨額の含み損が出て、自己資本が消失してしまいます。つまり、債務超過になるということです。

債務超過になると、銀行は信用創造(貸付金の増加)ができなくなります。信用創造とは、銀行が貸し出しを繰り返すことによって、銀行全体として最初に受け入れた預金額の何倍もの預金通貨を作り出すことをいいます。

上図をもとに、信用創造の仕組みを説明していきます。

例えば、支払準備率が10%の時、銀行Aが100万円の預金を受け入れると、支払準備金(預金者への払い戻しに備えて手元に残す資金のこと)10万円を残して、残り90万円をXさんに貸し出します。

Xさんがその資金(90万円)をYさんへの支払いに充てると、Yさんは90万円を自分の取引銀行Bに預金します。

すると、銀行Bは受け入れた預金の10%の9万円を支払い準備金として残し、81万円をZさんに貸し出します。

このように銀行が貸し出しを繰り返すことで、銀行全体として預金総額が膨れ上がり、預金総額は当初の預金額の1/支払準備率倍、すなわち100万円×1×0.1=1,000万円にまで達します。

最初の預金額が100万円だったので、900万円が信用創造されたことになります。

債務超過になると、この信用創造ができなくなり、貸付金は回収しなければならなくなります。そのため、国への貸付金である国債を買うことができなくなります。国債では1年に発行される「借換債157.6兆円+新規債48.2兆円=205.8兆円」が買えなくなります。

国債は、政府の借金です。1年に200兆円の借金ができなくなれば、すなわち国債の買い手がいなくなれば、日本政府は支払をデフォルト、又は期限の延期をせざるを得なくなります。

1年に150兆円発行される「借換債の買い手の銀行」が市場から消えると、国債の満期償還ができません。国債の償還ができないことはデフォルトです。

これは、日本政府のデフォルトが金利が2%に上昇しただけで起きてしまうということを表しています。この為、日銀は長期金利の上昇をYCC(イールドカーブ・コントロール)で抑えてきました。2022年12月19日までは0.25%、それが上昇してきて今は0.9%程度。1%を超えても容認といっていますが、それでもまだ低いといえます。

しかし、日銀が米国金利の上昇、そして高金利維持に対して、円安を抑えようと金利を上昇させると、デフォルトが待っているのです。金利を2%にまで引き上げて円高への誘導をするという政策をとることはできない。

このため、日銀は徐々に上がってきたとはいえ、金利1%に固執します。しかし、円高にしたければ、YCCを止めるか、FRBがインフレの低下から利下げに転換して、金利が3%程度にまで下がらなければ、1ドル=110円台への円高は難しいでしょう。

しかし、民間銀行が債務超過になって国債の購入ができなくなっても、無限信用の日銀が買えばいいという論があります。現代貨幣理論がそうです。

民間銀行が購入できなくなった時、日銀だけが購入するとなるとどうなるでしょうか。

そうなると、1年に200兆円の国債を日銀が購入することになります。毎月16.7兆円、3カ月で50.1兆円、1年で200兆円の円の増発です。円の通貨量は膨大となり、円は猛烈に売られるでしょう。こうなれば、トルコリラのようになりかねません。

国債を日銀が100%買えばいいという論は、通貨の売買市場のない閉鎖経済を前提にしなければ成り立ちません。1990年の崩壊前のソ連、1994年の改革開放前の中国経済です。通貨交換が可能な自由な世界では現代貨幣理論は成立しないといえます。

この根底の理由は「バランスシートの日銀資産の信用=国債の信用=円の信用」だからです。国債が下落することと、円が下がることは通貨の信用では等価です。

ここまで見てきたように、日本は高齢化により貯蓄率が低下しており、いくら円安になったとしても、経常収支の増加は見込めません。「民間部門の貯蓄超過=政府の財政赤字+経常収支の黒字」から、貯蓄が増えなければ、経常収支は増えないからです。経常収支の黒字は海外純投資の黒字であり、貿易は赤字基調です。それは、円安だからです。

つまり、円安の恩恵はないということ。

では、円安を止めればいいじゃないかとなりますが、円安を止めるには金利を上げなければならず、金利を上げれば、日銀の債務超過、国家財政のデフォルトが待ち受けています。したがって、金利を2%にはできない。

ということは、円安を止める手段はありません。円安を止める手段がなければ、輸入物価は上昇し、貿易赤字となります。円安はすなわち輸入物価の上昇をもたらし、インフレ基調が続くことになります。国民は苦しい家計を強いられます。

それでも、国家財政のデフォルトを回避するためには、金利を上げすぎることはできません。

何か良い手があるのか?

なさそうです。

植田日銀総裁の金融政策の少しずつの変化も、ズルズルと市場に引きずられるようにした変化で、漂流しているように見えます。確固たる方針は見えてはこない。

植田日銀総裁の手腕ではなく、黒田前日銀総裁の元に行ってきた異次元金融緩和が度を過ぎたため、日銀も政府も、進むことも戻ることもできず、ただ漂流しているのではないでしょうか。

ただ、米国はもっと酷い。

リーマンショック以降、米国、日本、欧州がとってきた金融政策は金融システムの延命措置だった可能性が高い。これから先は、西側金融システムの終末期を迎えるのではないでしょうか。

金のことをしっかりと見ておく必要があると個人的には思います。

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m