サロンセッション動画まとめ【2022年7月15日分】

ご覧いただきありがとうございます。アカウント中の人です。

ツイートでは文字数制限があって要約するのに時間がかかりそうだったので続きはこちらでまとめます。

(日本語のおかしい部分があるかもしれませんが、ご了承ください。。)

記事は全て無料で読めます

100円となっていると思いますが、全て無料で公開しています。

もし記事作成、翻訳にあたりサポート / 記事購入という形で応援してくださる方がいらっしゃいましたらとても励みになります。

いつもサポートしてくださる読者の方、そしてフォロワーの皆様本当にありがとうございます🙇🏻

元の動画はこちら🔼

動画まとめ

この記事以前の内容に関してはこちらのツイートをご参照ください。

以下セッションまとめ⬇️

— ミネルヴィニ先生の米国株🧙🏻♂️ (@minervinimatome) July 16, 2022

🧙🏻♂️リスクは未だ高いまま。良いラリーは今日あったもののボリュームが十分ではなかった。

個別銘柄に基づくSTEMモデルはニュートラル(下図オレンジ部分)のまま変更なし。

赤の部分ほど難しい局面ではないが、簡単でもない。

総資金の25%以内でお試しでトレード。 https://t.co/kCZNriYtTV pic.twitter.com/wyNAs77vjs

以下続きです。(画像は動画からの切り抜きなので画質が悪いです。)

🧙🏻♂️良いラリーが起こるとは思っているが、まだ高値からこんなにも離れているし、安値はすぐ近くにある。

下向きに角度の鋭い50日移動平均線の下にまだいるし、200日移動平均線も下向きのままだ。

長期的なトレンドはまだ下向きだし、まだ弱気相場にいる。

ナスダックを見ても私が売りシグナルを出した2021年11月22日からかなり離れている。

まだまだダウントレンドの中だ。

次のチャートをみてほしい。

ここで興味深いのは、ナスダックが天井(2021年11月)をつける前にFEDは「インフレは一過性」との見解を示していたおり、

もちろんこれは振り返ってみると大間違いだったわけだが、パウエルがこの「インフレが一過性」という見解を変えた時期にちょうどナスダックが天井をつけた。天井をつけたのはインフレが急激に上がったときだった。(21年9月から10月)

インフレが市場をコントロールしてきた。

なぜこれを言っているかというと、つまり直近の高いインフレ率の発表があったのにも関わらずその割に意外と良く耐えていることは良い兆候であるからだ。

だから今の問題は、

いまどちらのステージにいるのか、ということ。

金利がどのように経済に作用するのか、

リセッションなのであればどれくらい深刻なものになるのか、

ということに左右される。

今の段階で言えば、テクニカルリセッション※入りする可能性は高いだろう。

※数四半期連続のネガティブGDP

歴史的にみるとS&P500は四半期で15%かそれ以上下落したあと(2年以内)を見ていくと2008年以外は全てポジティブになっている。

先程も言ったように深刻なリセッションがあればもっと下落するだろう。

ただそれでも10%かそれくらいのレベルで収まると思っているし、最悪なケースでもそこから5%ほどだろう。

その頃には弱気センチメント、恐怖がそこら中に漂っているだろうし、もしいま底入れしていないのであれば、それが底となるだろう。

これは第二次世界大戦後のデータなので、もちろん不景気だったデータを見ると結果は変わってくる。

いまから私達が不景気に突入するとは到底思えないけど、そうなればシナリオは根本から変わってくる。

これはサロンで何回も見せているチャートだけど、これが示しているのは

大抵の場合、リセッションがないのであれば20%も下がればそこが底だということ。(もちろん多少上下はする)

でもリセッションなのであれば高値から平均して35%下がる余地はあるし、回復にも時間がかかる。

いまはというと、多分この2つの間に位置していると思っている。

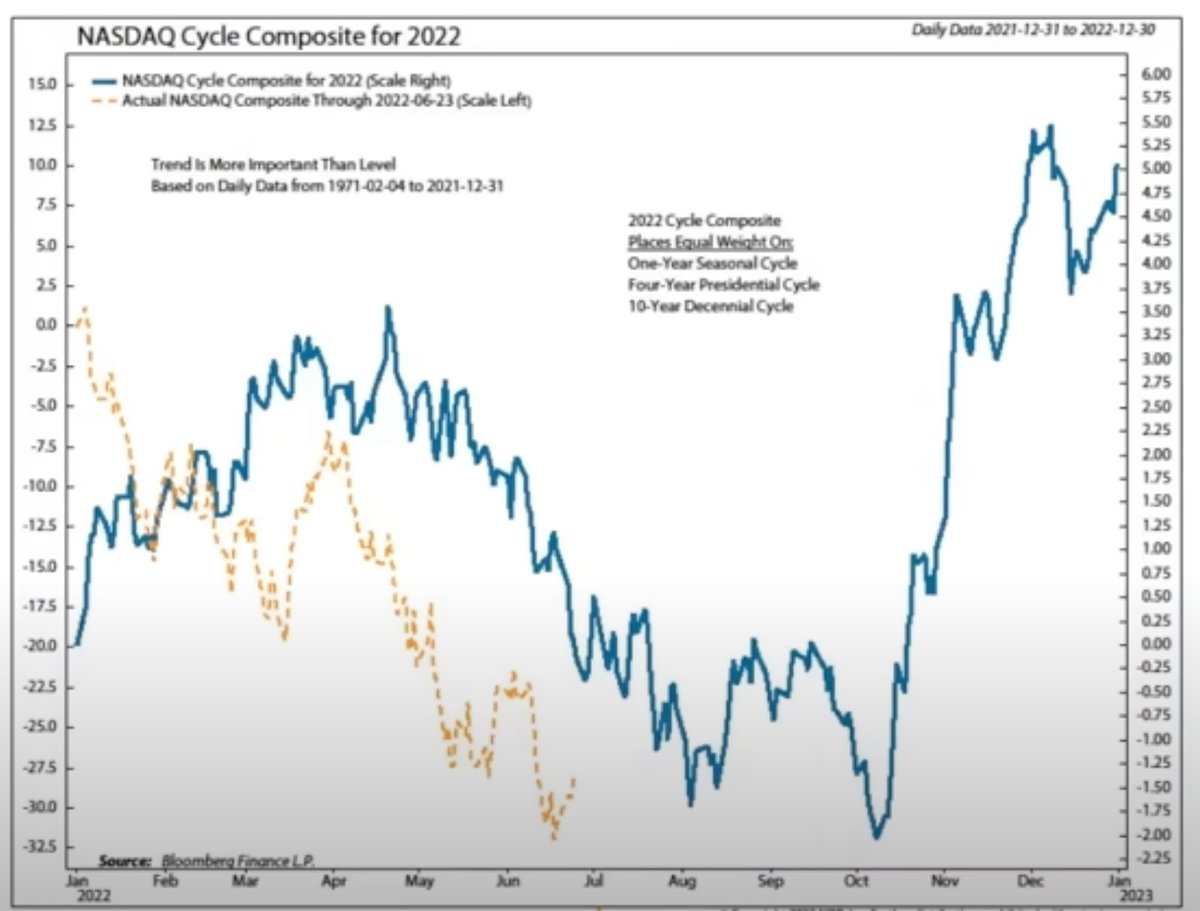

だから安値は更新するかもしれないが、そのシナリオであればナスダックの2022年Cycle Compositeが示す10月に底入れしてからの強力な上昇とも整合が取れる。

あとは4年プレジデンシャル・サイクルも10月が底、そこからの強力な上昇を示している。

1962年も今と比べる良い例。

ここから指数が安値を更新するかしないのかはそこまで問題ではなくて、

1962年にあったように弱気相場では底入れには時間がかかるし、プロセスを経て成り立つものだ。

アップトレンドにある強気相場であれば金利も経済も株価にとって好都合な環境だし、少し下落したとしても素早く回復することができるが、

弱気相場では金利やインフレ率が逆風であり短期間で状況が変わることは難しい。

1990年の弱気相場の底入れプロセスも参考になるかもしれないね。

チャートの右ではふるい落としがあって、皆はまた大きな下落がくるのではないかと心配するだろうね。

でも先導株はここで耐える。

市場の流れで少し押したとしてもブレークアウト水準に戻るといった具合に。

こういった場面ではよく目を凝らして銘柄の動きを見ないといけないよ。

もしセットアップを構築した銘柄が出てきて、こういう場面でそういった銘柄を保有しているのであればストップを使い、そして株価が上がればストップもそれに従って上げる(トレーリングストップ)などしっかりとダウンサイドを管理しつつ、アップサイドを取っていくチャンスだ。

銘柄が良い動きをしているのにまだ買う勇気がない人はいつまでたっても弱気相場で先導株は買うことはできないだろう。

先導株は先導するから意味がある。

買うことが怖い場面もあるだろうし、市場がさらに深堀りすることもあるだろうが、ルールに従って買うべき銘柄があるのであれば買わなくてはいけない。

S&P500にある銘柄で50日移動平均線よりも上にある銘柄の数(%)が直近では2%にまで落ちた。

つまりほとんど全ての銘柄が50日移動平均線よりも下に落ちたということ。

これくらいのレベルまで落ちると大抵の場合、それが底だ。

2008年を見ると50日移動平均線よりも上にある銘柄の数(%)はいまと同じ水準まで落ちた。

そこから一旦はラリーがあったもののその後に安値を切り下げて下落した。

ここで注目したいのはその安値を更新した際、50日移動平均線よりも上にある銘柄の数は増えたということ。

つまりダイバージェンスだ。

そしていま、もしかしたらこのダイバージェンスが市場には必要なのかもしれない。

ここでこのセッションを要約してみよう

市場は悪いニュースがあったのにも関わらず、上手く対処できた。

→短期的に見て良いサインセットアップを構築し、ブレークアウト銘柄が出現している。

→さらにここ数日間ボラティリティの高い中、比較的よく耐えていてチャンスとみなすべきだ。市場全体を見るとまだ暗闇から脱出はしていない。

→辿るべきプロセスがまだある。ここから強いラリーがくる可能性もある。強力なラリーはしばし弱気相場で発生する。覚えておくこと。それは最高の銘柄は先に底入れする。もし指数を気にした判断をまだしているのであれば個別銘柄ファーストにならなければいけない。

→センチメントが悲観的である今、先導株を探さなくてはいけない。

先導株は先導する。

おまけ

🧙🏻♂️先週話したことをちょっとだけおさらいしよう。

マーケットスミスで私のトレンドテンプレを使っている人ならわかるだろうが、ステージ2アップトレンドにある銘柄は大体いま100銘柄ほどある。

これが強気相場では900ほどあったのでいまはとても少ない数だ。

だからもっと多くのアップトレンドにある銘柄、ベースを作っている銘柄が見たい。

現段階では先導株にフォーカス

機関の買いか個人投資家の買いかどちら?

機関投資家の買いは銘柄を大きく動かす原動力だ。

個人投資家の買いは数分、数時間動かせて良いとこだろう。

つまり、

あなたの銘柄はテニスボールか卵か?

これはEAGLE SHIPPINGという会社だけど、5月から6月にかけてブレークアウトした。

このとき、この業種は環境的にも強かったよ。

オイル関連銘柄は良い動きだったし、海運・運輸関連も市場を引っ張っていた。

でもブレークアウトしたあと大きな下落がおこりラリーもなく安値を切り下げ、移動平均線をも下抜けていった。

これがいわゆる絶対に回避したい動きだ。

この銘柄をサロンメンバー用の分析ページでみてみる。

大きな下落のあった2日後(6月10日)までに大きな警告がたくさん出ている。

まず最初の下落があった6月8日。

警告は以下の通り。

128%の出来高の増加

10日移動平均線を下回る

20日移動平均線を下回る

11.63%の下落率

ワイドスプレッド

この時点ですでに大きなレッドフラッグが立っている。

次の日を見てみると、

50日移動平均線を下回る

売り圧がかかっており

4.84%の下落率

そしてその次の日には3回目の安値切り下げ&週足で最大の下落率を記録した。

もしかしたらまだこの時点でストップにひっかかっていないかもしれないが、少し軽くしたりするなど常に準備をしておかなくてはいけない。

それではこの動画は以上だ。

ーーーーーーーーーーーーーーーーーーーーー

ご覧いただきありがとうございました😌

記事を購入してもこの先はこざいません。

ここから先は

¥ 100

いただいたサポートはより充実したまとめができるよう使わせて頂きます!