私の株式選別方法ーイビデンのPEG計算

トレーダーズWEBにて、イビデンが取り上げられていましたので、

紹介します。

以下記事より引用

シティグループ証券が業績予想を修正。投資評価「買い」を継続し、ターゲットプライスを従来の6000円から10000円に引き上げた。

業績予想変更、マルチプルの変更(基準年度を接近に伴い24年3月期→25年3月期等)を反映させ、ターゲットプライスを6000円→10000円とし、投資評価「買い」を継続する。我々は、同社が生成AI向けGPUのパッケージ基板最大手であると推測している。下期以降のサーバ向け需要の回復に加えて、同分野の需要増加が来年度以降の利益成長を牽引しよう。PC向けの在庫調整も上期で終了と予想。足元の株価は、当社予想に基づくと、来年度予想PER18倍程に達した。しかし、同社の利益成長が顕在化した2020~2021年が同23倍程で推移していたことに鑑みれば、割安感は強い。同社は本決算発表時に中期経営計画を公表。今後の見通しについて、(1)今年度上期はPC在庫調整が続くが下期からサーバ向けが回復、(2)面積基準では来年度以降に年率+20%超の成長となる、(3)最大手向け2.5D基板は25年3月期に23年3月期比で需要が倍増する、という見方を示している。我々は、上述の点に加えて生成AI向けGPUの需要増が今来年度での追加要因になると考える。現在、生成AI向けのパッケージ基板の出荷数量は、サーバ向けのうち、1ケタ前半%程の構成比に留まる。ただし、単価は、2.5D基板が使用されていることから、通常のサーバ向け比で10倍弱の水準と想定。2.5D基板の構成比増加が会社計画比での利益のアップサイドになると予想する。

営業利益は24年3期予想を710→600億円(前年度比▲17.1%)、25年3月期予想を801→840億円(同+40.0%)に変更する。前回予想比では、今年度はPKG基板で▲90億円。PC向けについて、1~3月期が好調だった反動を加味し、在庫調整は7~9月期まで継続すると予想、▲60億円程とした。また、サーバ向けは全般的な下期の回復度合いを保守的に想定し、PKGで▲30億円程、PCBで▲20億円とした。来年度は、生成AI向け需要が今年度と同程度と想定、前回予想比で+80億円程引き上げた。なお、PCBは今年度並みと想定(▲20億円)、またPC向けでの価格下落も織り込んだ(▲20億円程)。ハイエンドGPU向けはサプライチェーン上にボトルネックが生じていると想定し、来年度まで各四半期4~6月期並みの売上が継続すると想定した。今後、出荷増が加速する報道等が出れば利益および株価の上振れ要因となろう、と指摘。

今2024年3月期連結営業利益を会社計画520億円(EPS236円)に対し従来予想710億円(EPS357円)から600億円(EPS302円)へ減額したが、来2025年3月期同801億円(EPS405円)から840億円(EPS424円)へ増額し、新たに2026年3月期連結営業利益を1200億円(EPS605円)と予想している。

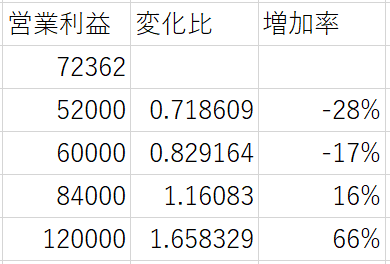

では、成長率を計算してみます。

72362は、2023/3の営業利益です。120000は2026/3の予想です。

今年を底に回復していくのが、いいですね。

目標株価も10000円と6/19の株価8103円より、23%上値余地があります。

PEGの計算です。ここでは、PERや信用倍率も表に入れています。(計算方法は、私の前の投稿を見ていただくか、WIKIを参照願います。)

PEGですが、0.52となり、だいぶいいですね。

総合評価です。

イビデンは、業績回復の途上にありますね。

生成AIのGPU向けパッケージ基板の再大手と推測されるのもポジですね。

以下に週足チャートを載せておきます。

今回は、PEGの計算を取り上げてみました。PERとか日々変化していきますので、数値は2023/06/19時点のものです。

参考程度に留めて下さい。

以下に引用先を載せておきます。

現時点の、半導体銘柄の星取表を参考に載せておきます。

イビデン、新光を引き上げました。