コタ(東1/4923)有報調査

東証1部上場のコタについて、有価証券報告書を見ていきます。

なお、私は経理のど素人です。そのため、稚拙な調査となる点、ご了承頂くと共に、様々なアドバイスをぜひお寄せ頂ければ幸いです。私のツイッターアカウントへ画像リンクを貼っておきますのでDM等ご活用下さい。

1.事業概要

事業概要からみていきます。

冒頭たった一文で終わっています。後に示す通り、同社の一番の特徴はコンサルティング×高品質店販であり、美容室、ひいては同社が示す「美容室とともに女性を髪から美しくする」というコーポレートスローガンが推し進める価値創造に高い意識を置いている会社です。この一文は確かに間違ってはいないのですが、とても汎用的でつかみとしてはちょっともったいない気がします。

まずは一つ目の拘りですが、販売チャネルを敢えて美容室専売品のみとしています。店販品との差別化を図ると共に、後に出てくる美容室が共存共栄していくためのキラー商材のような位置づけで投入されている認識です。徹底的な品質向上により顧客満足を高める商材を提供し、その美容室が信頼を得られるというモデルのためにブランディングされているものとなります。

販路を拡大し、デパートコスメとかドラッグストアコスメのように汎用化していかないところに拘りやビジネスモデルへの拘りを感じることが出来ます。

販売チャネルは代理店ルート直販ルートがあるようです。名称から営業第一部がメインと思いきや全国にある支店で運営される営業第二部の直販ルートがメインだと思われます。後述する役員構成でも営業第二部出身の方しかおりません。代理店は全国に57社あるようですが後述するコンサル機能を考えても注力しているのはこの直販ルートと思われます。

この会社の強みはこの部分ですね。コンサルサービスと店販戦略により、美容室の経営、その先にあるエンドユーザーである利用者の満足度の双方を両立させるビジネスモデルを有しています。同社の強みとなる部分、それがどう価値に繋がっているのか、そして競合との差別化要素やその優位性まで言及されており、ひしひしと事業への自信と誇りが感じられます。

このセクションは事業の内容として書かれているわけですが、この(4)に記載されていることは課題認識についてですね。有報では事業におけるリスクを記載項目が後で登場しますが、これが事業の内容に敢えて書かれているということは、それだけビジネスモデルの確立の前提条件になっているからです。

同業のアジュバンコスメではこの非正規販売が頻出したことで、一時その収集に追われたことがあったと記憶していますが(詳細記憶違いであればすみません)、それだけこのシステムは信頼に基づき構築されているということになります。

以上のことから、冒頭に記載のあるヘアケア商材を美容室向けに製造販売しているというシンプルな記載は正しいのですが、その売り方や見据えている世界に広がりと奥深さがあり、長年蓄積された信頼とノウハウにより構築された一連のシステムが素晴らしいなと思います。

2.事業セグメント

事業セグメントは単一事業となっていますが、商材毎に区分に分けられています。

美容にもまるで疎くて、正直な所、それぞれの商品がどう使い分けられて、何が重要なのか利用者目線では全く理解出来ません(笑)。数値でみておきます。

トイレタリーが圧倒的で7割強を占めており、これが直近期では2桁伸長しています。それ以外はまちまちですが、前期比では軒並みマイナスのようです。しかし、このトイレタリーを中心とした戦略を遂行しており、意図していることと、この区分の利ザヤが大きいことからここにリソースを割いているという事だと思います。

3.沿革

沿革を見ていきます。

社歴は40年位となりますが現社長の小田家が創業した会社なのですね。京都府と奈良県の町で創業されています。当時から一貫して今のトイレタリーの製品製造を続けてこられているのですね。創業の精神として「美容業界(美容室経営)の近代化」という使命をもっておられたということですが、この時代にそういう発想をした当時の創業者は優秀だなと思います。1970年代の日本はまだバブル前で、オイルショックに見舞われ、とりわけ創業の1979年には第二次オイルショックに見舞われた時代です。こういう時代にモノを売って自社を守るという発想ではなく、共存共栄というマインドの下で新規起業されるというのは容易い事ではないと思います。いや、そういう危機的な状況だったからこそ、本質的な価値をどう提供するかということに専念した結果なのかもしれません。

その後、認可を取り、京都に工場や物流センターを構築し生産ラインを整備します。そして東海、北陸地域に進出し、創業9年で東京支社を設立します。その間工場を一度増設しています。

主要都市に相次いで営業所を拡大しエリア拡大を進める中で株式を上場します。この頃から各地に研修センターを設置するようになります。人材への投資を本格化してきた流れでしょうか。

2012年に京都工場竣工とありますが、1988年の工場増設から24年の間を経ての竣工です。しかも京都に工場がありながら、リスク分散のために異なる地域に作るわけではなく、同じ京都に竣工します。通常の経営では地域的なリスクヘッジのため異なる地域に建てると思うのですが、そうしないあたりは株主目線からみると懸念も抱く所ではないでしょうか。経営サイドからみると相当の覚悟と拘りなど外部からみえない事情があるのかもしれません。

直近では各営業所を支店に格上げ(?)します。営業拠点としての強化と効率性のためということで体制強化をしていくということですね。これまでこんな一斉に支店化することはなかったので、社内で何かしらの変化があるのかもしれません。

沿革を見ていると、例えばM&Aの事例とかもないですし、海外進出というワードも出てきません。また代理店の事も一切出てきません。この辺りは策を講じてこなかったというより拘りを貫いているとみえます。よくいえば初志貫徹、悪く言えば変化することへの耐性が未知という事だと思います。

沿革からその企業のアイデンティティのようなものがみえてくるような気がしますね。

4.業績推移

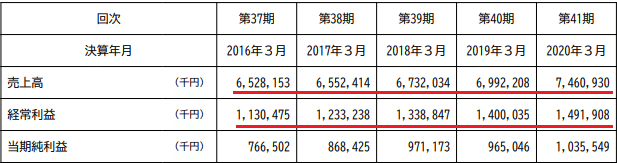

業績を確認していきます。

とても地味な伸長にみえますが、着実に増収増益を継続しています。22期連続増収、7期連続増益だそうです。7期前の減益となった際には、京都工場の竣工による償却費が先行したこともあったようです。一貫して成長を続けている、だけどそれはとってもマイルドです。事業内容を鑑みると、そもそも大きく会社が儲かろうというスタイルではありません。この緩やかさに昨今のグロース重視の個人投資家には退屈に映ってしまうかもしれませんね。(私はこういうの大好物なんですよね(笑))

経常利益率は17.3%→18.8%→19.9%→20.0%→20.0のように推移しています。近いところですとミルボンあたりも17%程度ですから概ね同水準ですが、コタの方が若干いいくらいですね。

PLでもう少し詳細をみてみます。

売上原価率は25.8%→24.8%と1%程度改善しています。また、売上高販管費率は54.2%→55.5%と1.3%高くなっています。結果、営業利益率はほぼ横ばいです。

売上原価について更に原価明細を見ます。

材料費の対売上高比率18.4%となっており、ミルボンと比較しても数%は低いです。外注加工費と共に変動費ですが、もう少し高いのかなと思っていました。とはいえ、前述の原価率25%程度は一般的な美容品メーカーにおいては標準的な水準かと思います。

次に販管費を見ます。

いわゆる販売費に相当する販売奨励金はざっくり4億で売上比でみると5%強です。ミルボンではこれが2%程度ですからコタの方が奨励金を多く拠出しているとみえます。

ミルボンの顧客は比較的大きなチェーン展開されている美容室が多い一方でコタの顧客は小規模美容室が多いです。チェーン展開されている規模の大きい方が交渉力は強いのかなと思っていましたが、数値は自分の感覚とは逆でした。恐らく美容室に寄り添うとか、共存共栄の精神がこういう所に出ているのではないかなと推測してみました。奨励金を出さないと売れないのではなく、奨励金を出すことによりモチベーションや共栄に資するという価値なのかもしれません。だとすれば、そんなに悪いものではないかなとも思います。実態がよくわかりませんが。

このほか受取賃貸料は金沢に保有する賃貸設備の収入でしょうか。何が目的かよくわかりません。また前期にあった支払手数料は、今期はなくなりました。前期の有報をみましたが、どのような性質のものかわかりませんでした。

5.従業員の状況

従業員数ですが、概ね増員が続いており、特にここ2期は結構増えていますかね。

![]()

平均年齢も若く、その割に勤続年数も長いと思います。年収水準も年齢からみると一般的には悪くない水準なのかなと思います。

6.経営方針

経営方針についてです。既にフライングで言及している所もありますが、相変わらず、くどくいきますよ(笑)。

1979年の創業の時に持続可能性のようなことを意識していたのは凄いなと思います。今でいうSDGsみたいなやつですよね。そしてステークホルダーとの関わり方がきれいごとのようにも聞こえますが、その理念は素晴らしいなと思います。

市場環境は今後美容室が淘汰されていくだろうこと、コロナ禍で経営の厳しさが増すという中にあり、むしろコンサル力が発揮できるというようなトーンで書かれています。ピンチの時こそチャンスということですかね。とはいえ、休業による売上機会の損失による短期的な収益減は不可避だとは思いますけどね。ただ、そういう事に惑わされずブレないというのは投資家サイドからみるとちょっとヒヤヒヤしますが(ヒヤヒヤしている時点で投資家ではないのかもしれませんが)、こういう機会を機会に出来るポテンシャルが本当に発揮できるのであれば素晴らしい事だと思います。

目標とする経営指標をみていきます。

採用しているのは経常利益率とROEです。経常利益率で収益の効率を測定し、ROEで資本効率を設定しています。どちらも率ですね。私の理解だと総量という側面と効率性という両面で設定するのが良いと思うのですが、そういうものではないのですかね。確かに総量という意味での売上が上がらないと利益の額そのものが積み上がらず、結果ROEの分子が目減りすることになるため、全く無関係というわけではないと思うのですが。ただROEは配当を増やすなど他の手段でも上げられる指標であるとも理解しており、この目標設定が妥当なのかなと感じます(私の疑問が全く見当違いならぜひご指摘頂いたいです)。

なお、過去の両指標をトレースしておりきちんと目標達成してることを表現しています。ただ、直近の予想ではROEがぎりぎりといったところですね。既に配当性向を上げて減益ながら配当を維持していますが、さて、どうなるでしょうかね。

このほか中長期的な方針や課題対処などとにかくこのシステムを堅持し、共存共栄を貫く宣言のような書かれ方をしていますね。その中でちょっと興味深い記述があります。

既に同社の株主は株主優待が人気であることから株主数は1万人を超えていますが、さらに株主数の増加、知名度の向上を図るそうですよ。そしてこの文言は決算説明資料の以下をみるとその狙いがよくわかります。

IRとPRの双方からファンを増やすという取り組みですね。ステークホルダーとの関係性をどう築くかという事に真摯なのだろうなと思います。

それから工場が京都にだけある事へのリスクも記載があります。

何らかの拘りにより沿革を見ても一切他の地域に竣工させる気を感じさせないわけですが、この場所はどんなところでしょうか。現地のハザードマップを確認します。

まぁなかなかの川に囲まれた地域ですね(笑)。赤丸が工場がある所です。よく見るとこのところだけ浸水時の水深が浅いですが、それでも甚大な被害になるでしょうね。もし一極集中させるにしても、もう少しこういう自然災害の心配がない所にする方が、昨今の災害多発の折、寄りように思いますけどね。

7.キャッシュフロー

キャッシュフローの状況を見ていきます。

営業キャッシュフローは12億から13億くらいの間で安定しています。あれ、売上高は直近で75億くらいあって、今期の営業CFは13億ってマージンが随分ありますね。それから投資キャッシュフローは16/3期に大型投資していたかなと思って遡ってみました。沿革には特になかったけどなと思ったら設備投資ではなく定期預金の預入による支出でした。随分と低金利でしょうね(笑)。

キャッシュフロー計算書をみてみます。

営業CFは売上債権が減少しています。回収が進んでいる又はそもそもボリュームが減っているかどちらかかなと思います。まぁインパクトのある数値ではないですけどね。

たな卸資産は増加となっています。3月末時点ですから、その後の休業要請などによってどの程度在庫が積み上がっているかですが、これは1Qである程度収益への影響もみえてくるかもしれませんね。

投資CFはこうみると毎年定期預入の再預入れをしているんですね。20億を払い戻して25億を預入するということを毎年ルーチンで続けているんですかね。配当金が年間3億くらいですから、設備投資などの用途がないのであればもう少し配当に回そうと思えば回せそうですがどうでしょうか。投資家サイドからみると、この定期預入の現金を漫然と保有し続けているのはやや残念な気もします。

8.B/S(貸借対照表)

貸借対照表をみていきます。まずは資産から。

まず、現金が約50億と資産合計の半分が現金です。更に売掛金までいれた当座性預金でみると60億超となり、これどうするんですか、という感じですね。ちょっともったいないなと思います。

また、土地が12億弱保有しています。

京都の本社と工場はいいのですが、金沢の賃貸物件が気になりますね。PLに受取賃借料がありましたから、その収入源だと思います。また本社の土地の役半分を賃貸に供しているようです。()数字は賃貸に出しているそうです。この辺りの経緯とかはちょっと気になりますね。

次に負債・純資産をみていきます。

流動負債が17億で流動資産が72億あって流動比率は437%ですね(笑)。もちろん固定負債に長期借入金もなく財務は岩盤です。というか岩盤過ぎて逆にもう少し・・・だと思います。それは役員退職慰労金も沢山引き当てちゃいますよね。まぁ優秀な経営層なのでしょうからどんどんもらえばいいと思いますけどね。

保有有価証券については、評価差額金がプラスとなっており、一応大丈夫なんでしょうね。まぁ社風からして無茶はしないでしょう。

9.役員の状況

役員の構成です。

まず役員の数多いですよね。取締役が7人、うち社外取締役が2人ということです。この規模の会社にしては厚い体制だなと感じます。そして営業第二部からの昇格が多いですね。

営業畑が2人、しかも社長自身が両営業部を所掌されており、営業体制が厚い一方で生産は1人です。確かに営業体制がキーな会社ではありますが、生産や技術の方がもう1人くらい入っていた方がよりよいのではないかなと思います。

また、女性が入っていればいいというわけではないですが、女性をメインターゲットにした事業ですので、社外取締役でようやく1人招聘されましたが、女性の意見を取り入れやすい体制に期待したいです。

10.株主構成

大株主の状況です。

筆頭は社長の資産管理会社で、個人持ち分と合わせると20%弱ですね。斎藤氏はフードプロデューサーでご活躍の個人ですかね。加藤氏はよくわかりませんでした。片山氏は元役員ですね。小田氏は現社長のご子息でしょうか。このほか取引先が2社ですかね。

これまで同社のことをみてきて、美容室との共存共栄という考え方がある時、取引先持株会のようなものがあってもいいと思うのですが、そういうのはないのでしょうかね。ファン株主を増やすという一貫でエンドユーザーの個人のすそ野は広がっていますが、美容室のオーナーや美容室の事業主としての法人が持株会に入るとよりいいのではと素人ながらに思うのですが、愚策なんでしょうかね(笑)。

大株主は4割にも満たず、多くの個人投資家に支えられてることがここからも窺えます。多くが優待目的かもしれませんね。

11.まとめ

拘りを貫き、共存共栄を意識した素敵なシステムを持っている会社だと思います。創業からの思いを大切にし、ステークホルダーへの関係性構築に理念があり惹きつけられます。実際に思いだけでなく、戦略面でも随所にやや頑なな面もあり、これがうまくいく時にはよいのですが、変わらなければならない事態が訪れた時の対応力は未知数ともいえます。財務面からも堅実な会社で大きくは期待をしないで、細々とその価値観の中で繁栄をしていってくれるものと期待できると思います。

最後に同社らしいなと思う部分が自社サイトのQA集にありましたのでご紹介します。

私が株式を保有している学習塾のステップでも同じような趣旨のことが掲げられています。投資家さんによっては漫然とした成長などダメだと烙印を押す方もおられるかもしれませんが、私はこういう会社に寄り添っていきたいなと思います。

これからも美容業界にあって、その理念を果たすべく邁進していただきたいと思います。

頑張れ!コタ。

【参考】各種リンク

・私のブログで同社を取り上げた過去記事(最新のものだけ)

・すぽさんのブログでの議論

・かもめさんのブログでの分析

この記事が気に入ったらサポートをしてみませんか?