資本コストや株価を意識した経営の実現に向けた対応の開示について

2023年3月、東京証券取引所が上場各社(プライム市場及びスタンダード市場)に対して、「資本コストや株価を意識した経営の実現に向けた対応」について要請を行いました。その後、各社が対応されていく中で、昨日、この要請に沿った対応をしている会社を一覧にして開示するという事をなされました。

この一覧を元に少しメモを残していきたいなと思います。元々noteの記事になんかするつもりもなかったのですが、X(旧ツイッター)でポストしたところ、なんかうまく画像が貼付できずでして、ここに乱雑にメモをしていくことにします。今後、UPDATEするつもりなのでこの記事をベースにして情報付加していける事があればしていこうと思っています。

そもそも、「資本コストや株価を意識した経営」ってなんだってことなんですが、小難しい話はボロが出るのでやめておきます(笑)。ただ、ポイントになるかなと思っているのは、これまで上場している事自体が目的になっているような会社さんなど無風だった中で、株主の方向を向いた経営に変わっていく可能性を見出せるかという事だと捉えています。往々にして株主還元の強化等のカタリストとしての期待で、昨年からもてはやされてきたわけですが、株主還元のカタリストという側面だけでなく、例えばこれをきっかけにこれまで内向きだった姿勢が外向きに変わる可能性などもあると思います。具体的にいえば、中計を新たに開示するなどですね。実際にそういう姿勢を醸し出している会社さんもありますね。

というわけで、開示された一覧を元に、個々の発行体さんがどういう開示をなされていくのか見ていこうと思います。

なお、資本コストとは何かという最も大事な所については、私が解説するより、はりねずみさんの記事を勝手に引用してしまいますが、こちらの記事に大変学びの多い記事がございますので引用しておきます(勝手に引用しているのでご迷惑になるようであれば取り下げます)。

東証からの開示の前提は以下の通りです。

・コーポレートガバナンスコード(CG)に関する報告書に記載の有無を判定

・12月末時点での判定で開示。今後毎月月末判定で翌月15日頃開示。

そしてここが一番の問題だと感じたのですが、CG報告書の記載有無の判定において、「【資本コストや株価を意識した経営の実現に向けた対応】」もしくは「【資本コストや株価を意識した経営の実現に向けた対応(検討中)】」のいずれかの文言の有無だけを機械的に判定しているわけです。

というわけで以下のような記載をする発行体さんが出てくるわけですね。本当にキーワードだけ書いておく手法ですね。

そしてしまいには、月末に一旦記載して削除をするような発行体さんもおられますね(どういう趣旨なのかはわかりませんが)。

神東塗料さんは12/28のCG報告書で「【資本コストや株価を意識した経営の実現に向けた対応(検討中)】」のキーワードだけ表記した上で、1/5のCG報告書ではこのキーワードを削除しているようにみえるのですが、どういう趣旨なんですかね。お電話してみようかな。

— まるのん (@marunon_invest) January 16, 2024

年末年始で検討やめる事にしたのかな。

というわけで、キーワードだけ挙げておけばいいとか、一言ひな形文章を付記しておけばOK的な事が蔓延すると、この施策も結局形骸化してしまうよなーという事を危惧しています。

こんなことを考えながら開示された一覧を見てみると以下のように本当に開示有無だけが列挙されています。(英文表示有無があるくらいですかね)

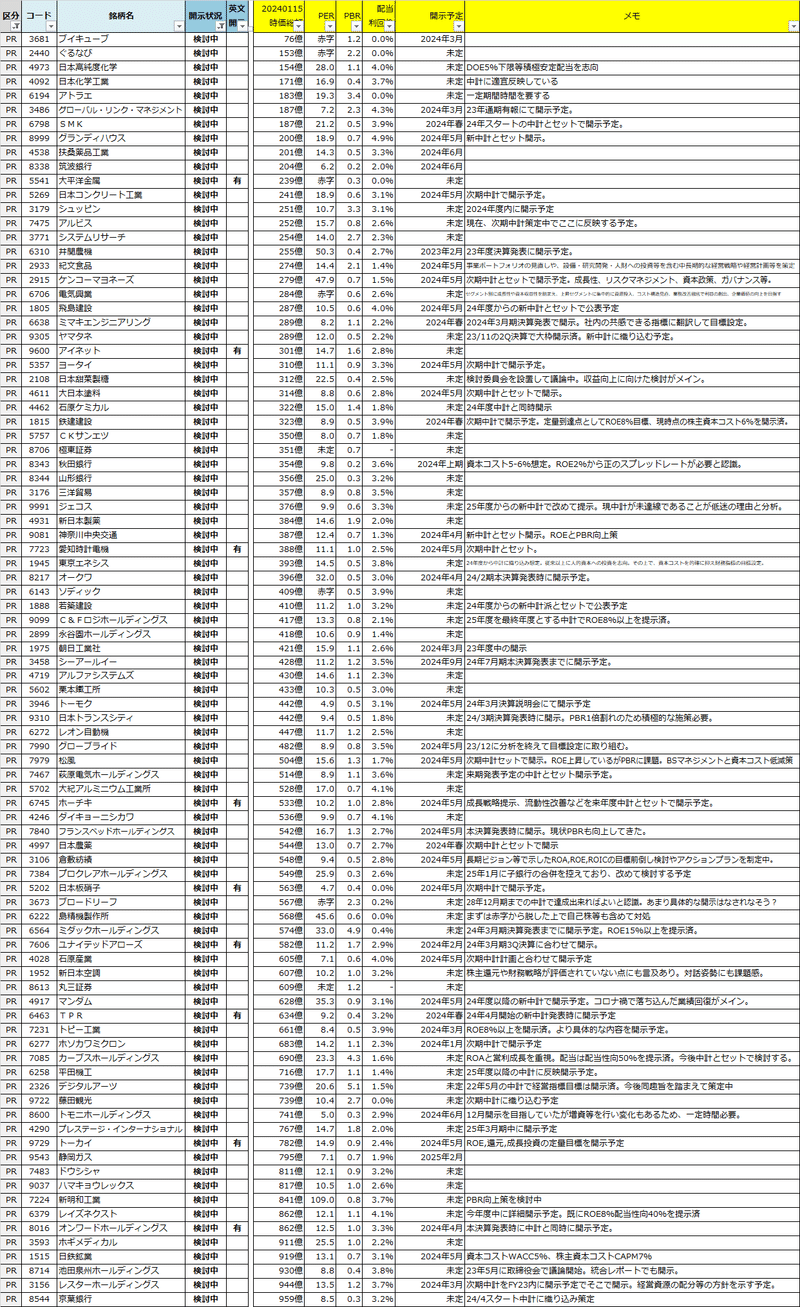

そして視座が高い方がみれば、これだけで何杯も飯が食えるくらいに楽しめるのかもしれませんが、私にとってはどうにもこれだけでは扱いにくいなーという印象でした。というわけで基本指標等を加えていくことにします。以下でまだ途上のデータですが、列挙してみようと思います。なお、各指標等は誤記等がある可能性がありますのでご留意ください。なお、開示済については劣後しています。

発行体の開示検討状況の一覧

■検討中×スタンダード(時価総額100億以下)

※2024/1/24更新

■検討中×スタンダード(時価総額100億超)

■検討中×プライム(時価総額1,000億以下)

■検討中×プライム(時価総額1,000億超)

この記事が気に入ったらサポートをしてみませんか?