構造計画研究所(JASDAQ/4748)有報調査

東証JASDAQ市場に上場している構造計画研究所の有価証券報告書を確認してみたいと思います。

なお、私は経理や企業分析において全くの素人であり稚拙な内容となる上、意図せず誤認している可能性もあります。やさしい読者の方がいらっしゃいましたら、やさしくご指摘・ご指導頂けますと幸いです。筆者のツイッターアカウントは以下となりますので、お気軽にコンタクト頂ければと思います。

■有価証券報告書

1.はじめに

社名からも建設に係る構造計算に特化したコンサル会社という認識の下、開示内容はIoTに係る内容も多くどういう会社なのかイマイチつかみどころがなく、とはいえ一度は中身を確認してみたいなと思っていた会社でした。数年来、監視銘柄群に突っ込んだまま気絶していたのですが、決算も近く、そういえばちょっと前から個人投資家からも名前を聞くようになったけど、株価は相変わらず鳴かず飛ばずのヨコヨコレンジが続いていて、どういう会社なのかなとふと思って、有報開いて読んでみようと思いました。

結論として、技術的なナレッジを活かしたコンサル事業を、自社の建設に係る領域から、DXの流れを取らまえるためのオープンイノベーションの活動にも積極的で、何より新技術に貪欲である点が面白い会社だと思いました。人材に対する考え方もとてもしっかりしており、実際に報酬面などでもよい取り組みをされていますし、KPIの独自指標にもその考えが示されています。

一方で、同社が掲げている、上場を通して各ステークホルダーへ適正な配分というポリシーはとても良いと思いますが、投資家に対して財務的な成長というより質的な体制強化を前面に出されていることもあり、今のご時勢、なかなか扱いが難しいというのが率直な感想です。確かに株主還元という意味では高配当ですし、その源泉にある組織力を向上させ、質実剛健な会社を創るという中で、多くのOB株主にも支えられているだろう中で、一般の個人投資家が今のグロースありきの価値観が多い中でどう評価されるのか、個人投資家から名前を聞くようになった中で、株価はそうそう買われないという中にある課題を見た気もします。

個人的には私はTwilioの株主でもありこういったツールをうまく使って国内で新たなCMSを生粋のSierではなく同社のような多面的な技術集団から発信されるのは興味深いなと思っています。

2.事業内容

構造計画研究所の事業内容は多岐に渡っていますが、メインはエンジニアリングコンサルティングであり、その中でも防災・耐震性の高度化を図るための構造物全般の設計シミュレーションに関する技術系コンサルティングサービスを主体としているようです。この他にも交通、通信、製造業等のあらゆるインフラや設備に関するコンサル、開発を手掛ける会社です。加えて、これらの構造計算や解析、各種シミュレーションを行うためのソフトウェアの販売をプロダクツサービスの領域で扱っているようです。

事業統計図です。構造計画研究所は非連結子会社や関連会社などから様々な領域の技術ソリューションをかき集めて、様々な業態の顧客に対してインテグレートしているという絵にみえます。では、ソフトウェアの代理店のような卸ビジネスに近いのかというと、少なくても利益率などからみて、到底単純な代理店ビジネスの構造ではないことはすぐに想像されます。つまり、これを使いこなし、最適な顧客価値を提供するためのコンサル色が強いものと思います。この絵では「ソフトウェアの販売等」が頻出していますが、この「等」の方に魅力があるのだと思います。これは後述する「工学知」をテーマに掲げる同社の価値観に通ずる所があるのだと理解しました。

3.沿革

では、同社がこんな事業を営んできた歴史を沿革を見て確認していきます。

ホームページにはもう少し割愛された沿革がありますが、こちらは上記にはないイベントも記載があります。

1961年にIBMのコンピュータを導入とあります。IBM1620といえばまだ何が実現出来ていたんだろうかという類のものと理解していますが、この当時から同社は先進的な要素を持ち備えていたことが窺えます。IBMのメインフレームの台頭が1964年だった事やこのIBM1620の派生機種でNASAにおいてテザー操作のシミュレーションに活用されるなど、まだまだ先進的なツールだったことがわかります。この時期に設立後まもない同社がコンピューターを導入することが当時どのようなマインドだったのかなとワクワクします。

その後はエリア拡大をしながら建設コンサルタントとしての登録をされました。この登録自体は別に特別意味があるものではなく、認可制のものではありません。まぁスタートラインに立ったくらいの感覚でしょうか。

海外については、1969年にサンフランシスコ、その後だいぶ時間を要して2007年に中国上海への駐在員事務所を進出しています。しかし、その後、積極的に広げていくという感じでもなく、おとなしい印象です。とはいえ、ボーイング社との提携やTwilioなどのCMSサービスへ繋がるソリューション会社との提携も着々と進められています。

2000年代に入ると沿革から読み取れる内容はおとなしいですが、IT分野を融合した対応など積極的に投資機会を探っている様子が垣間見れます。

4.経営方針

経営方針の部分です。まずは基本方針ですが、色々な事が書かれていますね。

「工学知」という言葉が出てきて、これは同社のWeb上などでも多様されているワードです。こういったニッチで技術的なナレッジと広くドメインを取っている印象です。同社は住宅やインフラ設備の構造物のシミュレーションといった印象を持ちますが、そこに閉じたナレッジではなく、より広い面で活かすべきナレッジを定義しているようです。ですから、建設に係るあらゆる技術はもちろんですが、例えば住宅設計時の鍵のソリューション一つとっても、スタートアップ企業から収集したナレッジを活かす、なんて行動もきっとこういう大方針に基づいてなされているものと思います。

また、産学連携についても重きを置かれているようです。東大の研究室と共同での研究活動も行われ、気象予測シミュレーションによる洪水対策インフラなどの建設系だけでなく、仮想空間を融合した生産技術分野の研究などにも参入しています。沿革でもあった超初期にコンピュータを導入していることもそうですが、そういう技術的な取り組みが盛んなような印象を受けます。

それから、将来に向けた新たな価値創造を「ステークホルダーの方々共有」とありますが、この姿勢はいいですね。決算説明資料にも以下のようなスライドがあり、とても配慮のある運営なのだろうと推測できます。

今後の抱負として、「着実な業績達成をしつつ、中長期的な視点から組織の質の向上及び所員の研鑽を高める」と記載されています。上場会社ですから示したガイダンスはきちんと達成をしながらも、内面の質と社員の質を高めていく事に注力するってことで、いいなと思います。但し、過去をみるとガイダンス未達となっている事も多いため、これが単なるスローガンではなくより前提事項として大事にしてもらいたいとは思います。それから質の向上や社員(社内的には所員と呼称しているのもなんかの拘りだと思いますね)の研鑽を高めるというのも質実剛健な体制作りを標榜されている中で、一方で人材は多様的だとも思いますので、そのバランスは注意を払った方がいいかなと感じます。

同社の採用に関して決算説明資料で以下のようなスライドがあります。同社はここでも拘りをもって、人材でも人財でもなく人才と表現していますが、その出身大学を掲げています。もちろん総じて優秀な学生さんを採用されているわけですが全員が技術的なマニア集団では困るわけです。また、ジェネラリスト志向やプロフェッショナル志向などそれぞれ個性に応じた志向も様々です。質実剛健の全社的な組織作りが逆に多様性を押し殺す事のないような運営を期待したいところです。なにせ、この会社の人に対する思いや組織作りについては結構ガチで面白いなと思う事も多く、拘りがある会社が好きな私としてはとても好感を抱くわけですが、行き過ぎた何かは歪みを生むこともありますので、バランスを大切にしながら、突っ走って欲しいと思います。

更に脱線しますが、同社の転職サイト上の評価は総じて高いです。Vorkersによるとスコアは4.26点と高いです。だいたい3点を超えていて欲しいないう印象ですからね。まぁあくまで参考程度なのですが。

いずれにせよ、経営方針の大前提として、技術的なナレッジを適合させて魅力ある未来創造を志向しており、そのために自社組織、人、そして産学連携を深めていきますという理解をしました。

続いて経営施策の実践についてです。

まずは品質保証が大切と謳っています。決算説明資料にもう少しわかりやすくかみ砕いてくれています。高いCSが収益の核になっていると認識している事は当然のことなのですが、改めて宣言されていて好感を持ちますし、その実現のための方策についても基本動作の徹底ではありますが記載されている事が実践されることにより取り組まれているようです。

更にいいのは、これを客観的な指標を用いて可視化してトレースしていることです。同社では品質管理における独自のKPIをもっています。過去には倒産の懸念を払しょくできないの水準を割り込み、危険水域へ突っ込んでおり倒産危機にあったわけですね。まぁ財務的にはそんなことはないのでしょうが、品質確保のKPIであるZスコアなるものがそういう危機へ直結するというメッセージングとしては大変よき運営方法だと思います。

顧客環境については6割が既存顧客からの既存案件で・・・と記載がありますが、以下の決算説明資料のスライドがコンパクトに纏まっています。

既存顧客に対する既存案件の6割の部分は生産性向上を図り価値提供を下げないことにより継続していくことに重きを置かれているようです。こちらは成長というより堅調なベース領域といったところでしょうか。

一方で新規顧客や新規案件については、オープンイノベーションを実践し、産学連携や米国スタートアップ企業との連携を探る中で、新たな技術ドリブンな商品やソリューション発掘を進めていく方針です。更に社内にもベンチャー制度をもち、それを人事制度できちんとした支えするようです。同社は経営者vs従業員という構図ではなく、全員が経営マインドをもって、ということを宣告されているようですが、こういった面からもそういった文化を感じることが出来ます。法務やマネジメント論についても言及がありますが、やはり技術ドリブンで進んだ際に、マーケット分析などニーズ側の視点が抜け落ちやすい面がありますので、シーズとニーズをうまくバランスさせる仕組みが期待されます。

これらの施策に向けた行動指針は以下のように掲げられています。多様性や機動性の辺りは組織がまだ小さいこともありいいことだと思いますので、今後組織が大きくなっていく過程においてもこの文化は大切にしてもらいたいですね。といっても既に600人を超える体制の中でこういったことが実践されているのはいいですね。一方で、組織としての力を発揮する上で、「人才」と呼ぶ個が強くなるだけでなく、それぞれのナレッジの横展開が求められるとも思います。コンサルティング会社では、それぞれの個が強すぎてしまうばかりに、個人事業主の集合体のような形で組織戦としての戦いに弱さがあったりもします。それぞれの工業知なるものの横連携を取り、よりよき活用に向けた体制にも注力してもらいたいですね。

これまで謳われてきた内容を確認するための目標指標についてです。

営業利益を重視すると共に、同社独自の指標である総付加価値なる指標を重視しているようです。総付加価値とは営業利益+人件費+福利厚生費ですから、人材投資を加算した営業利益みたいなものですね。よく減価償却費などを割り戻したEBITDAなんか有名ですが、同社の場合、設備やのれんといったものより人材投資が収益の源泉との考えからこれを割り戻しています。これは同社の特徴を生かした良い定義指標だと思います。

ただ、冒頭に掲げた営業利益と重複感があります。そもそも同社の場合安定的な顧客層に対するコンサルサービスを主体としたソリューション提供の他、新技術を適用したチャレンジングな案件も多く、個々に対して積極的な研鑽を促している中で、足元の売上とコストコントロールの結果である営業利益を指標として重複感出してまで押し出す必要があるのかなという気もしています。人にフォーカスを当てているのであれば、例えば1人当たり売上高とかをモニタリングしてもいいのかなと思いました。効率性という側面があまりないため、利益率とかを見てもなーとも思いますしね。

ちなみに文末にあるネット有利子負債、自己資本比率、ROEなどはよくわかりませんが、とりあえず並べただけですかね。ROEを改善するという意味では指標だけみれば借入金を増やしたり配当性向を上げれば改善しますが、そういった意図ではないでしょうし、そもそもどういう課題認識があってのことなのでしょうか。財務面で弱さがあるというのであればもう少しBSをシンプルにしても良いと思います。本社の土地や建物の勘定が大きなウエイトを占めていますからね。。。まぁこちらはスローガンかもしれませんね(笑)。

5.財務数値

まずはBSの資産の部からみていきます。

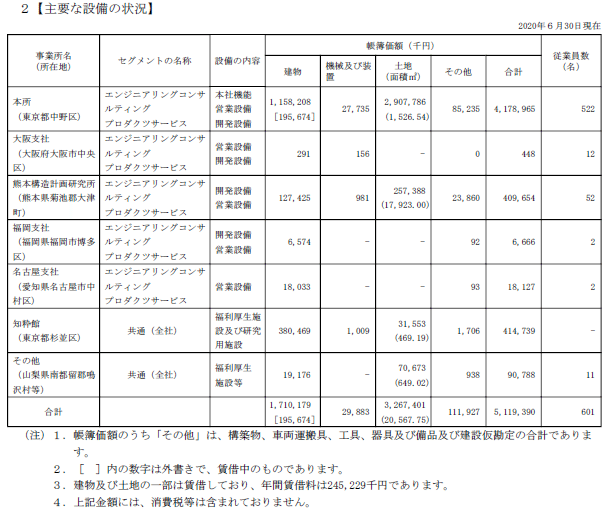

資産は150億、そのうち流動資産で60億、固定資産で90億といったところです。現金は20億と資産合計の10%ちょいと少なめですが、運転資金が少ないというより、固定資産が大きいですね。土地や建物が多いです。以下の通り主に本社屋でしょうか。直近で本社近くに別館を開設しましたが、こちらは賃貸のようですね。いずれにせよ、土地と建物でBSが大きく膨らんでいるという構図です。資産効率面でみるとどうしても低位になってしまいますね。特に本社は直接的に収益に貢献するものではありません。但し、同社の創造性や研究開発などの研鑽のための人材投資の一環とみる事も出来るので、評価は難しい所かなと思います。

また投資有価証券が多いですね。内訳は以下に記載があります。18億円のうち10億がNavVis GmbHという会社です。ドイツの会社のようですね。全く知らなかった会社ですからこれからもう少し見てみたいと思います。

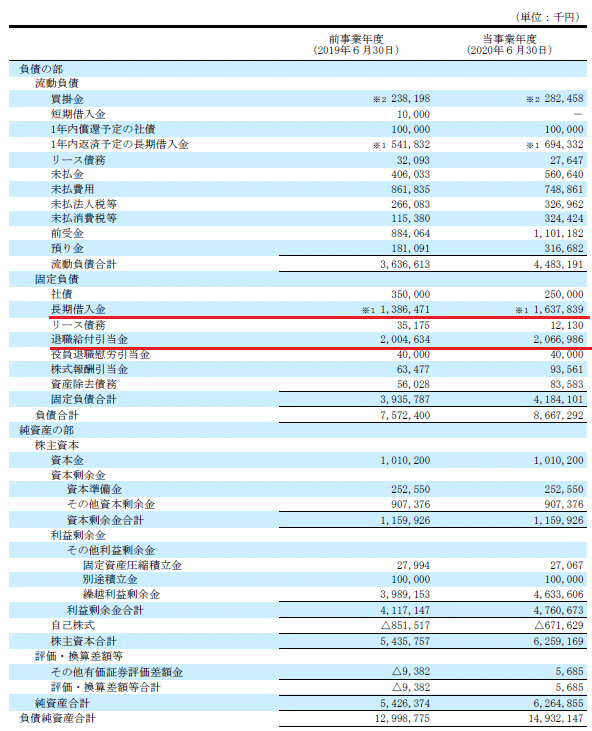

続いてBSの負債・純資産です。

長期借入金は20億弱ですが、退職給付引当金が20億オーバーです。利益剰余金の積み上げもされているようで、特段危うい感じはしません。

次にPLをみていきます。

売上、原価について、セグメント毎に入れて頂いており親切ですね。たいていは別掲されているセグメント情報を辿らないといけなかったですからね。

売上については、特に売掛金の上位などから主要顧客層を確認しておきます。やはり建設に係るゼネコンや設備投資系の会社に加え、住宅メーカーやIT機器の代理店などもあります。

各セグメントの粗利率を求めてみると以下の通りです。

エンジニアリングコンサルティング:59.3%

プロダクツサービス:40.2%

エンジニアリングコンサルティングの多くは請負契約での受注ですから、当然リスクを受容している分、利益率も製品販売に対しては高くないといけませんからこれは自然な事だと思います。感覚的な話ですが、逆に粗利率が60%あるって結構高い気がします。私は建設業界の人間ではありませんが、SI業界にいるものですからいわゆるシステム請負契約においてはこの水準は結構高い利潤だなという感覚があります。

販売費の内訳ではやはり人件費に係る費用が多いですが、ここは同社でいう付加価値らしいですし、人材投資に係る部分ですからよいのではないでしょうか。ただ、あくまでぱっと見ですが、役員報酬が前期比で増加しているのに対して、給料及び手当が微減となっていますね。社員の平均年齢が下がっているとかあるんでしょうか。と思って早速給与水準を確認します。

むしろ増えてますね。というか、平均年齢変わってないですが、5%程度増えています。凄くないですか・・・。しかも給与水準もまぁまぁ高い。

というわけで、恐らく原価稼働と販管費稼働のバランスの問題でしょう。

あとは気になるのは技術の会社ですから研究開発費ですね。エクセル手打ちしなくてもちょっとした確認であればマネックス証券さんの提供する銘柄スカウターが便利ですね。以下その抜粋です。(画面勝手に使っています、すみません。)

ここ最近は毎年3億円程度を拠出しています。対売上では2%程度ですからまぁ凄い積極的というわけではありませんが、そこそこ投下している印象ではあります。利益率に余裕があるので、もう少し積極的に投下してもよさそうですがどうでしょうかね。まあ、利益削ると投資家も煩いでしょうけど、中長期的な価値創造には欠かせない要素だと思いますし、いいんじゃないですかね。

あとは投資有価証券運用損益が毎年益になったり損になったりしています。この辺りは投資有価証券を比較的保有しているので仕方ないのですが、単なる財テクではなく、事業に結びつく投資であればいいなと思います。その結果として損益が凹凸するのは、まぁ仕方ないのかなとも思います。

ちょっと戻りましたが、売上原価の内訳もみておきます。こちらも各セグメント毎に分けて表記してくれています。親切ですね。

エンジニアリングコンサルティングについては、当期の製造費用のおよそ6割が労務費です。更に外部委託費も含めるとほぼ総原価になるという構造です。棚卸し処理が行われていますが、委託費はまだ変動要素ではありますが、労務費は固定費ですから、比較的売上が立たないと利益が出なくなる構造ということですね。まぁそりゃそうですよね。優秀なリソースを多数抱えていますから、適切な請負契約で食べていかないとならないってことです。

一方でプロダクツサービスについては、原材料費が4割強で労務費は2割強となっています。こちらはソリューション商品を仕入れて販売という構造ですから、その仕入に係る費用がメインということですね。

次にCFです。関係会社株式評価損を前期も今期も計上していますね。あと、売上債権は増加し、仕入債務は減少ということで、ありていにいえば、売上回収は早く、支払いは遅くがキャッシュフロー的にはよいわけですけど、その逆になっています。とはいえ、営業CFは十分な収入がありますけどね。また財務CFは前期に比べると投資有価証券の取得は控えめになっていますが、それでも2億強ですからそれなりですね。

長期借入も借り換えのような感じですね。今期はコロナ禍

なお、借入金の状況ですが、平均利率は1%を割れているため低位ですが、今のご時勢より低位な所もありますからまぁこんなもんかという感じです。

さて、単年度の状況をみましたが、過去数期についても簡単にみておきます。有報表紙の経営指標の推移から抜粋しています。売上高は横ばいから直近ではやや伸びたといった感じでしょうか。経常利益率は8.6%→7.6%→9.4%→10.4%→13.4%と改善傾向にあります。足元では固定費である人件費を伸ばしてますが、トップラインの伸長が優位で比較的高位になっています。

CFはやや営業CFに凹凸がみられますが、フリーCFも概ね安定しているかと思います。

更に楽をするためマネックス証券さんの銘柄スカウターを使ってみます。

過去をみるとだいぶ長いトンネルがあったのですね。経常利益まででみると赤字はないものの苦戦していた時間が長かったようです。2010年の純利赤字は特別損失に損害賠償金の計上を行ったためですが、当時のような品質問題に起因したリスクは顕在化するとでかいですね。今もリスク記載の1番目に記載がありますし、品質確保への取り組みに注力されている様子からも警戒されている様子が窺えます。

6.従業員の推移

同社は人才というくらいなので、従業員の推移についてもみておきます。

![]()

こうみると、直近ではそんなに増えていないような気もします。まぁ人を集めればいいというわけではないのですけどね。採用ページは独自に作っているようですが、特に定員のようなものは明記されていないようです。というか、採用ページもなんか独特の雰囲気で訴求しており、頭がいい人が読むと、色々感じる所があるのでしょう。私は無能なので、抽象的なものもふーんという感じでした(笑)。

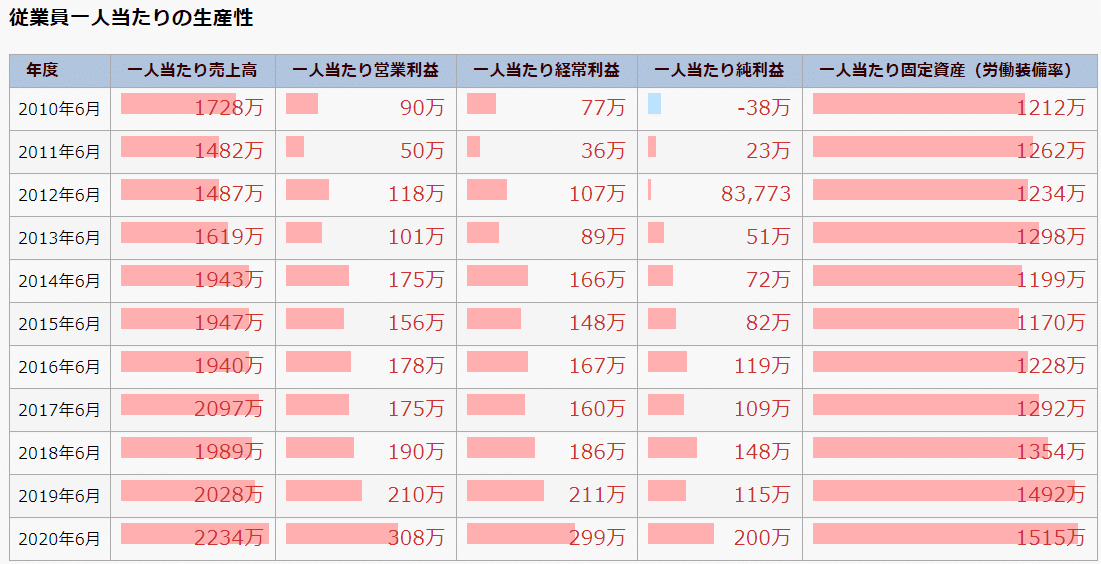

で、1人当たりの売上などを見たいと思ったのですが、手打ちでもいいのですが、ここもサボってIRBANKさんを活用します。IRBANKさんは1人当たり売上高とかも出せます。

「https://irbank.net/E05069/productivity」のように各企業のコードの後ろに/productivityをつけるとアクセスできます。便利なサイトに本当に感謝ですね。

この辺りはどのくらいの水準を目指されているのか、そもそもモニタリングしているのかよくわかりませんが、外部環境の恩恵もあるのか、実力なのか判断が難しいですが、より難しい案件を手掛けることで、付加価値創造に邁進してもらいたいと思います。

7.役員の状況

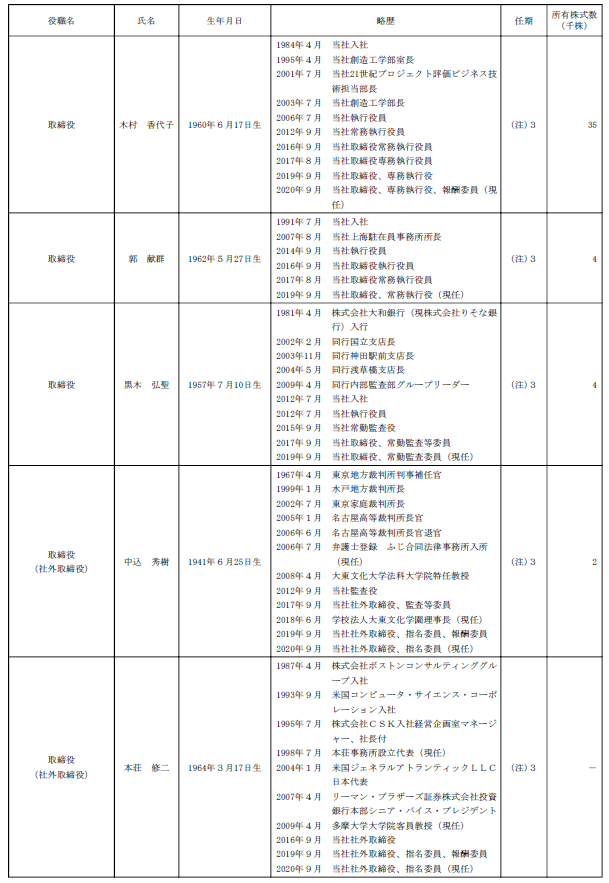

役員の状況です。取締役と執行役で分かれています。

社長はボスコンの出身ですね。といっても2年ですが、でもこのような会社は2年もいれば十分なんですかね。その後は一貫して同社でキャリを積まれて今に至っています。また社外取締役が5人おり、士業の先生だけでないようで、様々な知見を議論できそうではあります。

また、役員へは業績連動報酬制度を採用しており、それは総付加価値により決定するようで、かなり細かく規定されています。この辺りはものすごくシステマティックですね。

8.株主の状況

大株主の状況です。社員持ち株会が上位ですね。そして社長、年金などの金融機関、更に旧取締役らが連なっています。JASDAQで時価総額もまだ低いこともあり、機関投資家がどんどんという感じではありませんね。

さいごに

同社の事を調べる上でウィキペディアも参考になりました。何気に沿革のことなど、より詳細に書かれておりへぇーとなりました。

この記事が気に入ったらサポートをしてみませんか?