【バブルの兆候を掴め!】相場の過熱を見抜く10の指標

株式が順調に右肩上がりで上昇しているとバブルではないかと不安になることはありませんか?

そんな時いくつかの指標を確認して、相場の状況を知り、変化に備えましょう。

過熱気味の傾向がある場合は、近々株価下落するかもと覚悟を決めておけば、実際に下落した時に冷静な判断で対応できるかと思います。

今回はバブルの兆候を掴むための10の指標をまとめさせていただきましたので、最後までご一読いただけますと幸いです。

記事作成日:2024年9月23日

1. マージンデット(Margin Debt)

これは、投資家が株を買うために証券会社から借りたお金のことです。

株式市場では、借金を使ってレバレッジを効かせた取引が行われますが、この「マージンデット」が増えると、市場が不安定になるリスクがあります。

株価が少しでも下がると、借金を返すために投資家が株を売らなければならず、それが更なる株価の下落を引き起こす可能性があります。

適正な範囲:1.0%〜2.0%

過熱な範囲:2.0%以上

危険な範囲:2.5%以上

※株式市場全体に対する割合:マージンデット/市場時価総額

現在の値:2024年8月時点で、マージンデットは約7,970億ドルとなっており、米全体の株価の動向を示すWilshire 5000の総額は約56兆ドルです。

マージンデット率は1.42%のため、気にするほどの高さではありません。

2. VIX(ボラティリティ指数、恐怖指数)

VIXは、株式市場がどれくらい変動しそうかを示す指標で、「恐怖指数」とも呼ばれています。

この指数が高いほど、投資家は株価が大きく変動すると予想していることを意味し、通常、市場が不安定でリスクが高まっていることを示します。

適正な範囲:10~20(市場が安定している状態)

危険な範囲:30以上(市場が非常に不安定)

現在の値:2024年9月時点で、VIXは16.15と低めであり、投資家は市場が比較的安定していると考えている状況です。

3. Fear and Greed Index(恐怖と欲望指数)

この指数は、投資家の心理を「恐怖」と「欲望」に分類して測定するもので、投資家がリスクを取る姿勢なのか、それとも慎重になっているのかを判断するために使われます。

「欲望」が強いときはバブルが発生しやすく、「恐怖」が強いときは市場が過度に下落することがあります。

適正な範囲:40~60(市場がバランスしている)

過熱な範囲:60以上(投資家がリスクを軽視している可能性)

危険な範囲:75以上(過剰にリスクをとっている可能性)

現在の値:Fear and Greed Indexは、2024年9月22日時点で「63」とされており、投資家の心理はやや過熱気味になります。

4. 株価収益率(Price-to-Earnings Ratio, P/E Ratio)

これは、株価が企業の利益とどれくらい釣り合っているかを示す指標です。

PERが高いと、株価が利益に対して高すぎる可能性があり、バブルの兆候とされます。

適正な水準:15~20倍(株価と利益がバランスしている)

過熱な水準:20倍以上(株価が企業の実績を上回っている)

危険な水準:30倍以上(株価が企業の実績を大きく上回っている)

現在の値:S&P 500のPERは、29.77となっており、過熱気味の水準です。NASDAQ100のPERも25.78とやや過熱気味になってきています。

5. クレジットカード延滞率(Credit Card Delinquency Rate)

これは、クレジットカードの支払いが滞っている割合を示します。消費者が経済的に健全な状態であれば、借金の返済も順調です。

しかし、経済が悪化したり、個人の収入が減ったりすると、クレジットカードの支払いが遅れ始めます。延滞率が上がると、消費者の経済的なストレスが高まっているサインです。

適正水準: 3%前後 → 健全な経済状態。

危険水準: 4.5%以上 → 消費者の返済能力が低下し、経済が悪化するリスクが高まる。

現在の値: 最新のデータでは、2024年8月時点で延滞率は約3.25%で悪い値ではないですが、過去の推移をみると上昇してきているので、気を付ける必要があります。

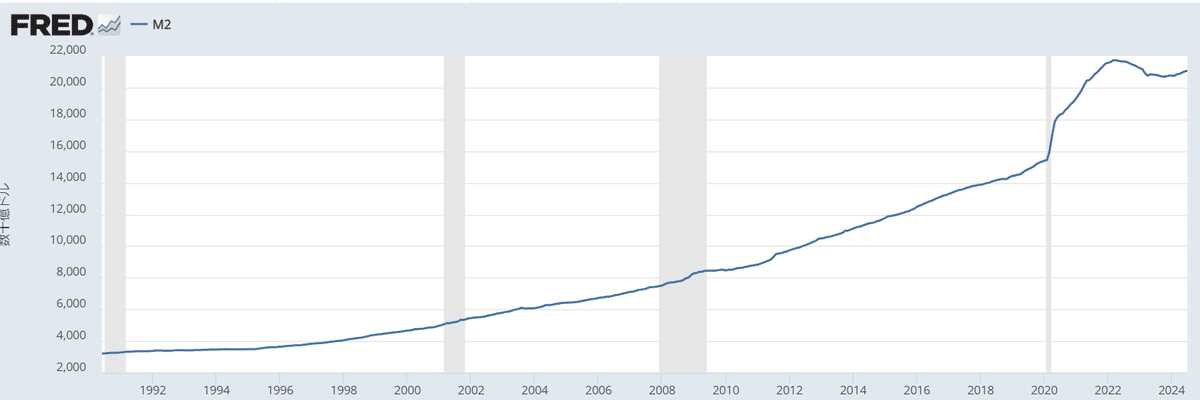

6. M2マネーサプライ(M2 Money Supply)

M2とは、現金や預金、短期預金を含む「流動性の高いお金」の総量です。

市場に流通するお金の量が急増すると、投資や消費が過剰になり、株価や不動産価格が急上昇し、バブルが形成されることがあります。

逆に、M2の増加が緩やかであれば、経済成長が持続的に進む傾向があります。

適正な範囲: 2%~4%の年間増加率 → 健全な成長。

危険な範囲: 10%以上 → 過剰な資金供給でバブルのリスクがある。

現在の値: 2024年9月時点では、M2の年間増加率は約**4.2%**で、やや高い増加率と言えるでしょう。

7. 債務対GDP比(Debt-to-GDP Ratio)

債務対GDP比は、国や企業が借金をどれだけ抱えているかを、経済規模(GDP)と比較する指標です。

借金が多すぎると、その返済が経済成長に悪影響を与えます。この指標が高いと、経済が借金に依存しすぎている可能性があります。

適正な範囲: 60%~70% → 借金が経済成長に見合っている。

危険な範囲: 90%以上 → 借金が多すぎて、経済が圧迫されるリスク。

現在の値: 2024年9月時点で、米国の債務対GDP比は約121%となっており、危険な水準を超えています。

8. 住宅価格対所得比(Price-to-Income Ratio)

これは、住宅価格が世帯の所得と比べてどれだけ高いかを示す指標です。

住宅価格が所得に比べて高すぎると、多くの人が住宅を購入できなくなり、特に不動産バブルの兆候が強まります。

適正な範囲: 3倍~4倍 → 住宅価格は世帯の所得に見合った範囲。

危険な範囲: 6倍以上 → 住宅価格が高騰し、バブルのリスクがある状態。

現在の値: 現時点での、住宅価格対所得比は7.16倍であり、危険な状態にあると言えるでしょう。

9. 住宅ローン延滞率(Mortgage Delinquency Rate)

これは、住宅ローンの支払いが遅れている割合です。住宅市場が健全なときは、延滞率が低いですが、延滞率が上がると、住宅ローンを抱える人々が返済に困っていることを示します。

これは、住宅バブルや経済危機の前兆となることがあります。

適正水準: 2%以下 → 住宅市場は安定。

危険水準: 5%以上 → 住宅バブル崩壊のリスクが高まる。

現在の値: 延滞率は約1.68%で、住宅価格は高騰しているもののまだローンの支払いは滞っていないようです。

10. 消費者信頼感指数(Consumer Confidence Index, CCI)

消費者信頼感指数は、消費者が今後の経済にどれだけ自信を持っているかを示す指標です。

消費者が自信を持っていると、消費や投資が活発になり、経済成長が促進されます。しかし、過度な楽観はバブルにつながることがあります。

適正水準: 98〜100 → 消費者は冷静でバランスが取れている。

危険水準: 101以上 → 過度な楽観が広がり、バブルのリスクがある。

現在の値: 消費者信頼感指数は98.91と、適正水準となっております。

まとめ

この記事では、経済や金融市場における重要な指標を取り上げ、それぞれの現状を分析しました。現在の状況を総合すると、いくつかの指標は注意が必要な水準に達しています。

マージンデットは適正範囲内にあり、市場のレバレッジは比較的安定していますが、P/E比率は高めで、株価が企業の実績を上回っていることを示しています。

VIXや消費者信頼感指数は安定しているため、短期的なリスクは小さいものの、Fear and Greed Indexが示す通り、市場の投資家心理はやや過熱気味です。

クレジットカード延滞率や住宅ローン延滞率は上昇傾向にあり、消費者の経済的なストレスが増している可能性があるため、今後の動向に注意が必要です。

これらの指標は、それぞれ短期的、長期的なリスクを評価するために有用です。投資や経済の状況を把握する際には、これらの指標の変動に注視し、過度なリスクを回避するために活用しましょう。

最後までお読みいただき誠にありがとうございます。

本記事が良いなと思っていただけましたら、以下のアソシエイトリンクより、Amazonにてお買い物をしていただけますと幸いです。

※Amazonアソシエイト申請中

この記事が気に入ったらサポートをしてみませんか?