新社会人にも分かる「年末調整」

こんにちは。

メタップスHDでre:shineと人事労務を担当しているイケダ(@m_ike)です。

今年も後2ヶ月を切りました📅

人事労務にとって年で一番の大仕事、年末調整の時期に突入しています。

今回は、初めて年末調整を経験する方にも分かるような年末調整のお話です。

そもそも「年末調整」って何?

「書類を出すと税金が戻ってくるんでしょ!」と思ってる方いませんか?

実はそうとは限りません。状況によっては徴収し足りない分を12月の給与から、いつもより多く徴収されるという事態も発生します。

国税庁の年末調整に関するサイトを見ますと👀

年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続です。

具体的には、毎月の給与・賞与支給時などで控除されている所得税(源泉徴収された税額)の合計額と、年末時点の1年間の給与・賞与総額、扶養家族の状況、保険料控除などその他の情報を元に改めて計算し直した所得税額(年税額)との差を算出して、多く控除していれば給与で還付、控除額が足りない場合は給与から徴収する。それが年末調整なのです。

給与から控除される所得税はどうやって計算しているの?

会社は皆さんへの給与や賞与支給時に、所得税を控除(源泉徴収)して納税をしています。この所得税は「支給時の状況が12月まで続く」と想定して算出しています。

例えば、月給50万円のAさんが6月に結婚し配偶者を扶養家族にした場合。

1〜5月の給与計算では、扶養家族はいなかったので所得税は18,710円。6月以降は配偶者控除発生し、所得税が15,480円に下がります。

扶養控除は、その年の12月31日時点で扶養であるかどうかで決定し、月割りはないので、年の途中で扶養家族に変動が合った場合は12月31日の状態で1年分を計算します。つまりAさんの場合は「1年間扶養家族が1名いた」として再計算をしますので、多く払い過ぎた分が還付されることとなります。

アルバイトは103万円を超えないで!と言われる理由

逆に年の途中で扶養家族が減った場合は、源泉徴収された所得税が年税額と比較して足りなくなりますので、12月給与で追加徴収が発生します。

学生の時に、親御さんから「アルバイトは年間103万円を超えないで!」と言われた事はありませんか? ちょっと超えてしまった為に扶養から外れてしまい、親御さんの所得税がボンっと上がり涙を流される😢のは、こういう仕組みになっているからです。

因みに、アルバイト額を親御さんに正確に伝えてなかった為に、後々(1年後や3年後)税務署からお尋ねを受け修正申告が必要となり、所得税・住民税共に追加で一括納付を求められることになってしまう場合があります。このように数年後に親御さんが号泣😭するケースもありますので、ご注意ください。

※配偶者を扶養にした場合(配偶者控除・配偶者特別控除)と、その他の親族を扶養にした場合(扶養控除)では、受けられる控除が異なります。

年末調整で提出する書類は何があるの?

年末調整で提出する書類には次のようなものがあり、各種控除(税金が安くなる)は、書類を提出しないと受けられません。

①「扶養控除等申告書」

②「基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書」

③「保険料控除申告書」

④「住宅借入金等特別控除申告書」

※太文字の申告書は、必ず提出してください。

① 扶養控除申告書

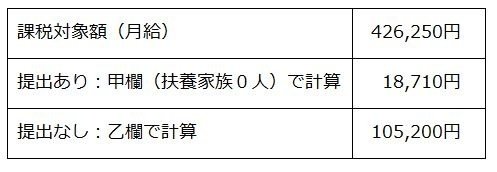

扶養家族がいない場合でも「扶養家族がいません!」と証明する為に提出が必要です。この申告書の提出がないと所得税の計算方法が変わってしまい、同じ給与額でも所得税が、次のように高額になります😲

前出のAさん(扶養なしのパターンで計算)の場合

扶養控除申告書は1社にしか提出できないので、もし、2つ以上の会社から給与を受け取っている場合は、主たる勤務先にのみ提出します。

主たる勤務先以外の勤務先の所得税は「乙欄」適用となり、所得税が高くなりますが、確定申告をすれば還付を受けることが出来ますので、忘れずに行いましょう。

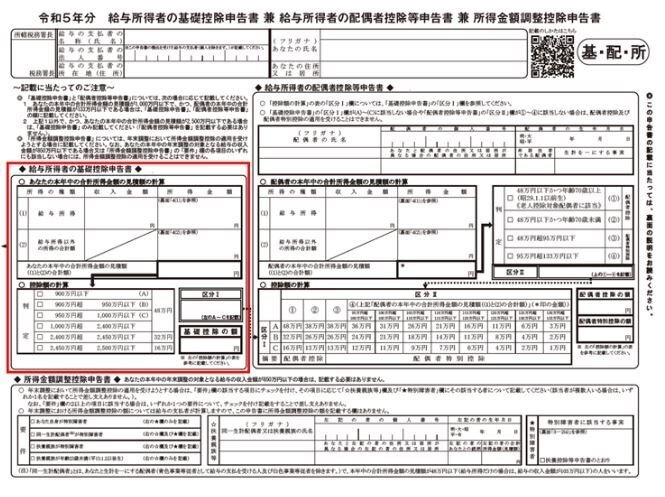

② 基礎控除申告書

基礎控除申告書と配偶者控除等申告書・所得金額調整控除申告書は1枚の書類にまとまっています。新社会人の皆さんは、配偶者がいる・年収850万円を超えるケースは少ないと思いますので、「基礎控除申告書」部分をしっかりと書いて提出しましょう。

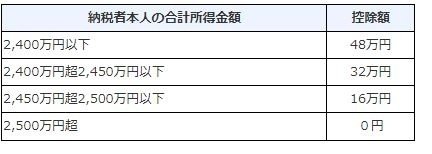

基礎控除は、所得から差し引きできるもので、合計所得金額によって控除額が決まっています。

令和元年までは、合計所得金額に関わらず一律38万円の控除を受けることができた為、この申告書は存在しませんでしたが、令和2年以降は合計所得金額により控除額が異なるようになった為、基礎控除申告書を提出しないと、基礎控除が受けられなくなりましたので、必ず提出しましょう。

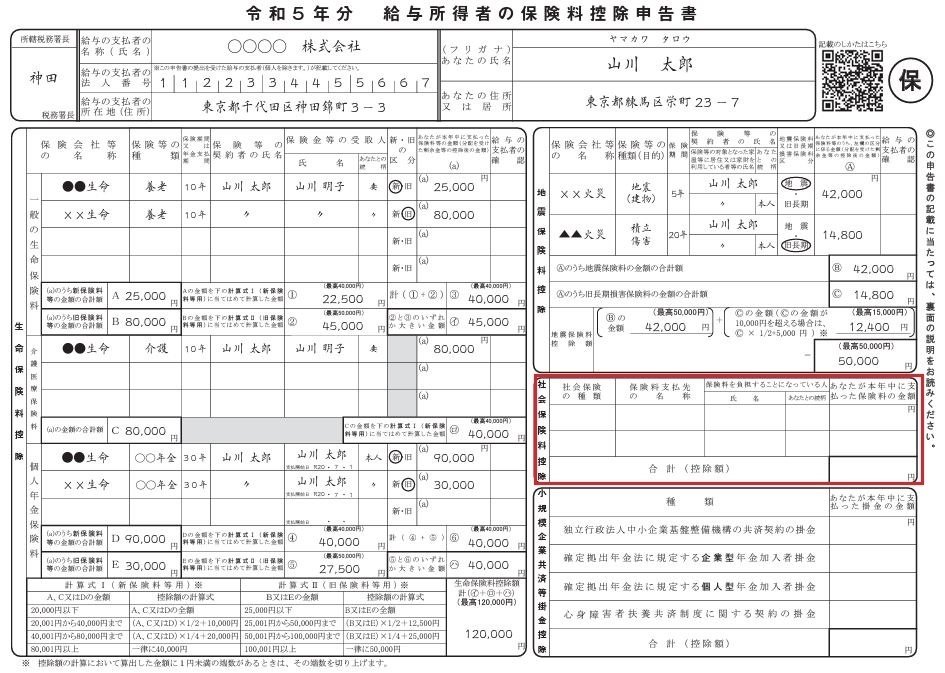

③ 保険料控除申告書

個人で加入している生命保険料などの金額によって、控除額が決定します。加入している保険会社から保険料控除証明書(紙や電子データ)を大切に保存して、申告書と共に提出しましょう。

どんな保険が控除対象になるかは、こちらを参考に👀

民間の保険料以外にも、社会保険(健康保険・年金保険・雇用保険)も控除の対象となります。給与から控除されている社会保険料は会社で自動的に控除計算をしますので、改めての申告は必要ありません。

但し、次のような場合は社会保険料控除の申告が必要になりますので、お手元にある控除証明書や領収書を見ながら、記入しましょう。

学生時代に免除を受けていた国民年金保険料を追納した。

入社前に国民健康保険に加入していて、自分で保険料を納めていた。

社会保険料は生命保険料控除と異なり、控除額の上限がありません。

該当年(毎年1~12月)に納めた額全額が控除対象となります。

もし、働き始めて収入に余裕があるのであれば、免除や未納になっている国民年金保険料を納付して、将来の年金額を増やすと共に社会保険料控除額を増やして節税をするという手もあります。

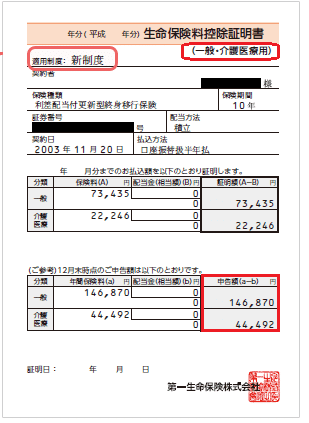

保険料控除証明書 どこを見ればいいの?

特にチェックするポイント👀

保険の種類を確認 → 一般・介護・年金、地震保険

申告書内の記載する場所が異なり、控除額もそれぞれ上限が決まっています。

適用制度を確認 → 新・旧の区分

一般と年金には適用制度が二つあり、新と旧で控除額上限が異なります。

保険料額を確認 → 二段書きされていることが殆ど

上段:証明書が発行された日までの払込済みを証明する金額

下段:その年の12月まで払込んだ場合の申告額

解約をせずに12月まで保険料を払込んだ場合は、下段に記載されている申告額を控除申告書に記載しましょう。配当金がある場合は、支払った保険料額から差し引かれた額が記載する額になります。

もし証明書を無くしてしまったら・・・

保険料控除証明書がないと控除は受けられません。加入している保険会社に連絡をして再発行を依頼しましょう。Web依頼やコールセンターへの電話依頼など、方法は保険会社により様々ですが、保険証券に記載されている「証券番号」が分かると、本人確認手続きがスムーズですので、問合せの前に準備しておきましょう。

また、最寄りの保険会社窓口に来店すると、即日再発行してくれるところが多いので、申告期限まで時間がない💦場合は、事前に電話で確認のうえ、窓口へ行ってみましょう。

もし、年末調整に間に合わなくても、確定申告で控除を受けることも可能ですので、紛失してしまっても諦めずに再発行を受けてください!

最近は、電子データによる保険料控除証明書を発行する保険会社も増えてきていて、年末調整手続きを紙ではなく電子化している場合は、ご本人は「電子的控除証明書」データのアップロードをするだけで細かな入力が省略でき、人事労務担当者もチェック項目が格段に減るので、どんどん進んでくれるといいな!と、毎年この時期になると心から願わずにはいられないのです。

さて、ここまで、この書類を出すとこんな控除が受けられるよ!とお伝えしてきましたが

そもそも「控除」って何?

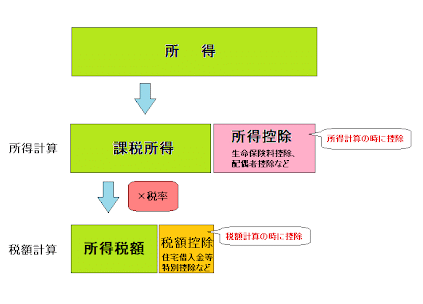

ここで言う控除とは、所得額や税額そのものから差し引くことで、納税額を減らすことができる制度を指します。控除は大きく「所得控除」と「税額控除」の2つに分けられます。

所得控除

課税対象となる所得金額を減らせる制度で、税額を算出する前に控除を行い課税所得額を決定します。先にあげた扶養控除、基礎控除、保険料控除などが該当します。

医療費控除も所得控除ですが、これは確定申告をしないと控除が受けられませんので、ご注意を。

ふるさと納税は所得控除の中の寄付金控除に該当します。ワンストップ特例を利用していれば確定申告は原則不要ですが、他の控除を受ける為に確定申告をする場合は、ワンストップ特例が解除されてしまいますので、ふるさと納税分も忘れずに確定申告をしましょう。

税額控除

課税所得額と税率から算出された所得税額から税額控除を差引くことで、実際の納税額をダイレクトに減らせる制度で、節税効果が高くなります。

会社員の場合は、住宅借入金等特別控除が一番馴染みがあります。こちらも初回は確定申告が必要で、2年目以降は年末調整で控除が受けられます。

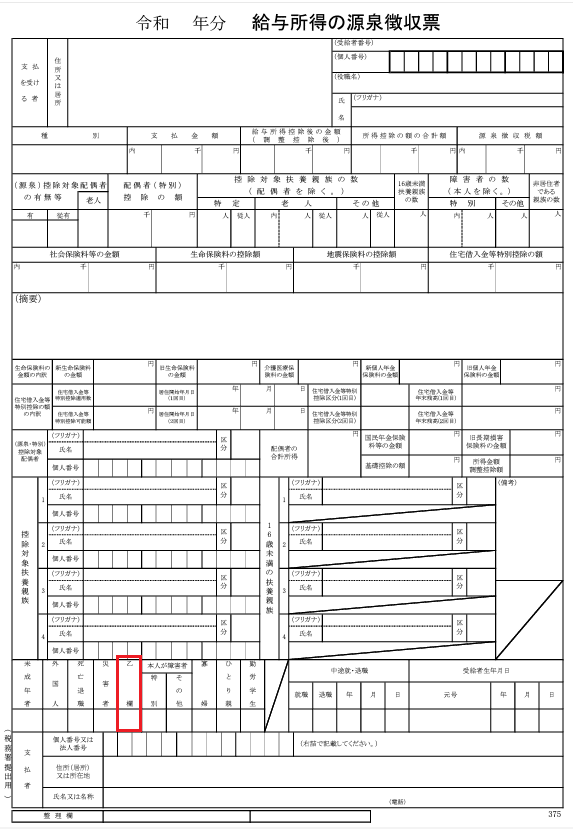

入社前のアルバイト(前職)収入はどうすればいい?

今年(1月以降)他社でのアルバイトを含む給与所得があった場合は、前職から「源泉徴収票」を受け取りましょう。それを現職の人事労務担当者に提出、若しくは年末調整時に提出することで、前職と現職の1年間の給与所得を合算して年末調整をしてくれます!

前職で納めた社会保険料や所得税も合算して、年税額の計算がされますのでご安心を。

但し! もし前職の源泉徴収票で「乙欄」に〇がついていたら、これは年末調整で合算することはできないので、自身での確定申告が必要となります。

源泉徴収票提出の前に、しっかり確認してください。

「副業」をしている場合でも、年末調整は必須!ですので、いつかは「副業!」と考えている方は、こちらを参考にしてください。

re:shine(リシャイン)というフリーランスや副業の方向けのお仕事のマッチングサービスを運営しています。ぜひこちらもご覧ください。 🙇🏻♀️

この記事が気に入ったらサポートをしてみませんか?