【簿記3級】商品を売ったとき

商品を販売したときの仕訳についておさらいしましょう。

商品の定義

仕入の記事と同様に商品の定義を再確認しておきます。

商品を購入した取引の共通点

商品を販売したことで受け取れる金額=収益の発生額として考えます。

収益カテゴリーに属する「売上」という勘定科目を用いて仕訳しますので、商品を販売したら貸方に「売上」と記入することは確定です。

<収益>

サービスや物品を提供したことで得られる対価。決済が完了していなくても、対価が発生した時点で収益として計上する。

借方科目は決済方法によって変わりますので、決済方法別に確認していきましょう。

決済方法ごとに異なる会計処理

①現金決済

現金という資産が増加するため、借方には現金が入ります。

これで取引は完結しますので一番かんたんです。

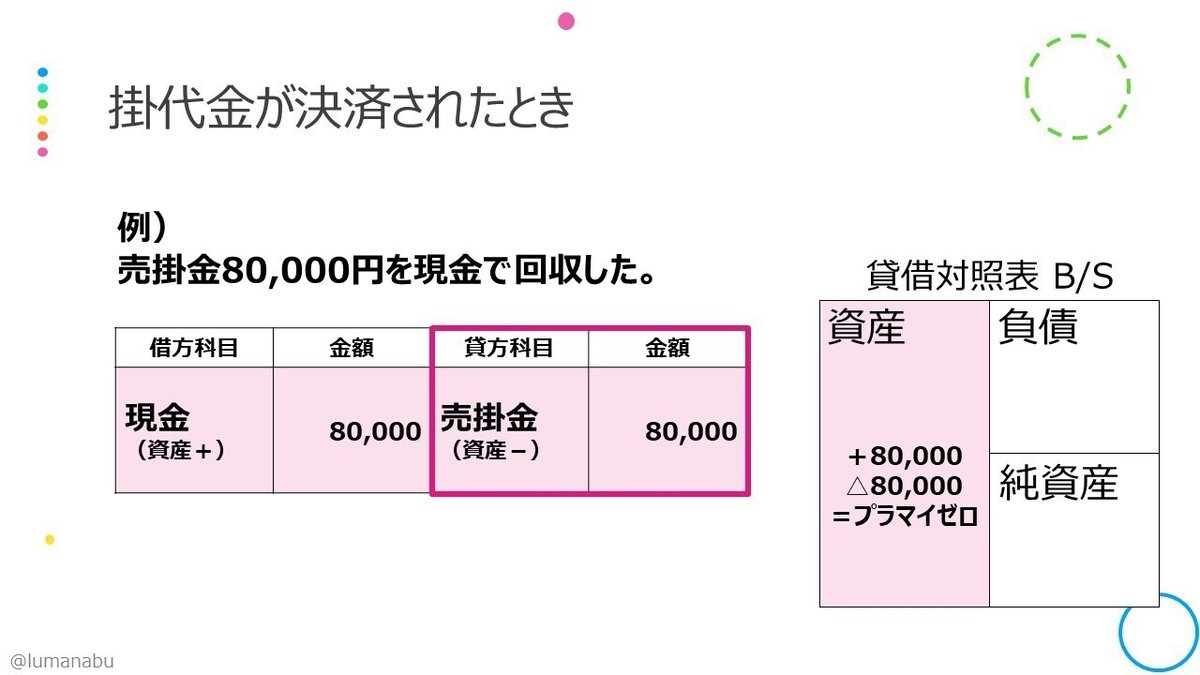

②掛け

(販売者側から見た)掛け=商品代金をあとで受け取るという意味ですが、「未収入金」勘定と間違えないように注意しましょう。

商品代金の未収額を意味する「売掛金」勘定で処理します。

あとで決済するということは、まだ取引は完結していません。

商品を売り上げたあと、代金の決済を行った日に以下の仕訳を行うことで一連の取引が完結します。

いやいや、売掛金を取引先ごとに管理して、入金確認するのめんどうだわぁ…という場合、「でんさいネット」を活用して業務の負担を減らすこともできます。

取引先の承諾を得た上で、取引銀行を通じて発生記録を行ったら、「売掛金」勘定から「電子記録債権」勘定に修正します。

そして、引落日には次の仕訳を行うことで一連の取引が完結します。

以上、掛け取引でした。

③小切手

もし取引先が振り出した小切手を受け取ったら、どの勘定科目で処理するか覚えていますか?

小切手は振り出した時と受け取った時で勘定科目が変わるため、現金なのか当座預金なのか迷いますよね…。

でも暗記する必要はありません!

小切手を受け取ったあとにどんなアクションを取るのか、これさえ知っていれば正しく処理できるはずです。

1.相手が振り出した小切手を受け取る

2.当社が銀行に持ち込んで呈示する

3.相手の当座預金口座から引き出された現金を当社が受け取る

というシステムですので、「小切手を受け取ったら…銀行に行くでしょう…現金と交換するでしょう…あ!現金が増えるのか!」と行動と紐づけて印象付けておくと忘れません。

小切手は「通貨代用証券」と呼ばれ、貨幣と同様に通貨として用いられるものなので他人が振り出した小切手を持っている=現金を持っているのと同じようなものです。

自社が振り出した小切手を持っていても現金にはなりませんからね!

自分で紙幣や硬貨を作って「わーい!お金持ちだーい!」と喜ぶのは子供のうちだけにしてください。

さて、会計処理は振り出した時と同様「1.小切手を受け取った時点」、つまり支払いが行われた時点で現金が増加したという仕訳を行います。

支払と決済にズレがある小切手取引では、小切手を受け取った相手は原則10日以内に銀行に持ち込まなければならず、支払から決済まで短期間で完結します。

そのため、

小切手を受け取った時(支払いを受ける時):現金を増加させる仕訳を行う

決済時:何も会計処理しない

という会計処理にした方が「どうせ短期間だし、支払時と決済時の2段階で処理しなくても問題ないじゃん?」「この方が楽ちんじゃん!」ということで決済に先立って仕訳を行うのがポイントです。

以上、小切手は受け取るだけで取引は完結します。

④クレジットカード

商品を購入したときには登場しなかったクレジットカード決済。

仕入時の決済方法としてクレジットカードが登場しない理由は、クレジットカード決済と掛け決済は同じ処理になるからです。

支払う相手が取引先かカード会社かの違いはありますが、どちらに支払おうと支払金額は変わりません。

しかし、売上時はクレジットカード決済と掛け決済どちらにするかによって受け取り金額が変わるため、「売掛金」勘定と「クレジット売掛金」勘定に分けて管理をします。

売掛金:顧客から直接受け取る

クレジット売掛金:信販会社(カード会社)から受け取る

クレジットカード決済で販売すると後日、信販会社から手数料が差し引かれた金額が入金されます。

手数料は平均3~10%で設定されることが一般的で費用負担は増えますが、カード決済を導入することで集客力UPにより売上増加が狙えたり、現金を管理するよりも業務の効率化が図れる等メリットがあります。

では、具体的な仕訳の方法をおさらいしましょう。

支払手数料をどのタイミングで計上するかによって仕訳が変わるのが特徴です。

パターン①手数料を「販売時」に計上

商品を販売したタイミングで手数料の費用計上を行う処理方法です。

販売時に手数料を計上すると、クレジット売掛金の金額は手数料を差し引いた入金予定額になります。

販売額80,000円-手数料2,400円=入金予定額77,600円

そして、信販会社から入金されたタイミングで次のような仕訳を行うと一連の取引が完結します。

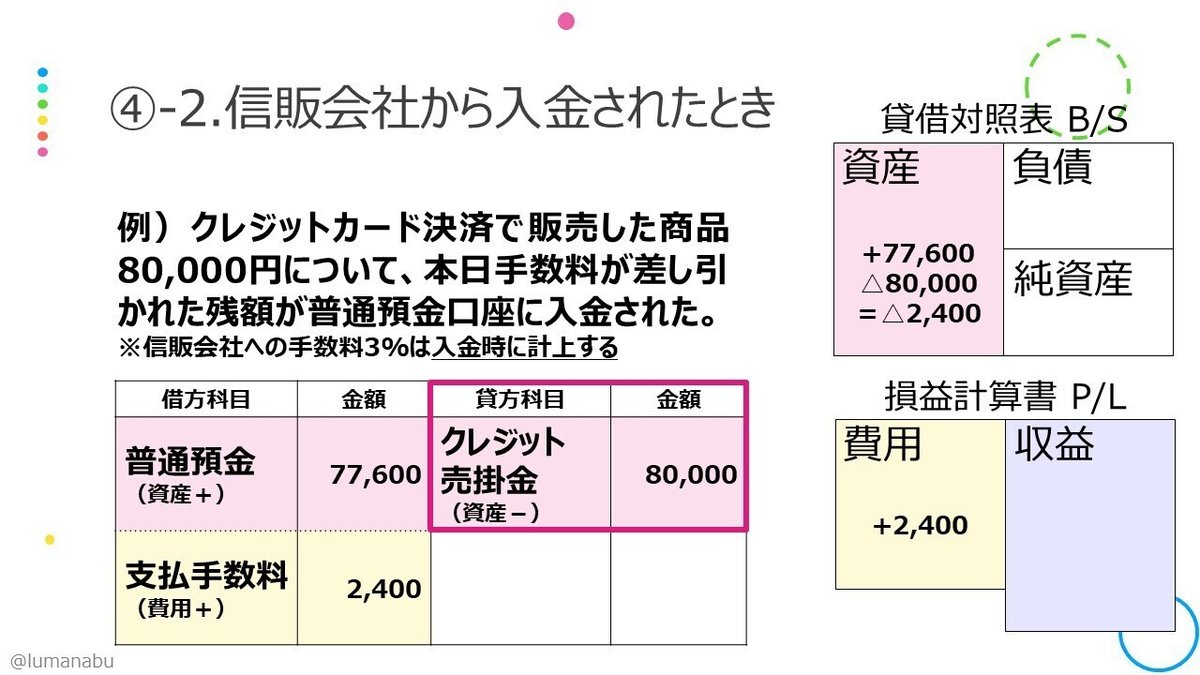

パターン②手数料を「入金時」に計上

信販会社から入金されたタイミングで手数料の費用計上を行う処理方法です。

販売時に計上するクレジット売掛金の金額は手数料を差し引く前の販売額になります。

そして、信販会社から入金されたタイミングで次のような仕訳を行うと一連の取引が完結します。

販売額80,000円-手数料2,400円=入金額77,600円

手数料を計上するタイミングが異なると「クレジット売掛金の金額」が変わるということです。

以上、クレジットカード決済の解説でした。

⑤約束手形

最後に約束手形ですが、「商品を購入したとき」に詳しく説明を書いています。立場が逆になるだけです。

「あとで受け取るよ~」という勘定科目として、販売時には借方に受取手形勘定を記入しておきます。

そして満期日を迎えて決済が完了したら次の仕訳を行います。

以上、決済方法別の仕訳処理でした。

返品された場合

販売した商品について、不良品や品違いを理由に返品された場合には、売上勘定をキャンセルします。

返金方法が現金なのか?掛けと相殺なのか?必ず指示がありますので問題文に従ってください。

問題を解く際のポイント

「商品を購入したとき」に記載した

・商品かどうかの判別

・時系列に注意

は売上時も共通のポイントですが、売上時のみ注意したいことについて最後に説明します。

発送費を支払った場合

・当社が負担すべき送料を支払った

Amazonのように送料無料をうたっている会社など「送料はこちらが負担しますよ~!商品代金だけ払ってね~!」という取引の仕訳は次のように処理します。

損益計算書に注目すると、収益である売上80,000円-費用である発送費(送料)1,000円=79,000円となります。

つまり、80,000円の商品を販売したけど、当社が負担するコストが1,000円かかってるので実質79,000円の売上だよねといった処理をしたことになります。

・先方が負担すべき送料を支払った

では反対に「送料はこちらが支払うけど、送料込みの金額をあとで支払ってくださいね~!」という相手が送料を負担する取引の仕訳は次のとおりです。

送料を翌月払いにした事例なので少々複雑に感じるかもしれませんが、一旦スルーしてください(なら現金払いでええやないか

送料を支払うのは当社ではありますが、顧客から送料込みの金額を受け取るため売掛金と売上の金額に送料を上乗せします。

そして損益計算書を見ると、売上81,000円-発送費(送料)1,000円=販売代金80,000円となっています。

パターン①と同じように送料を支払っているのですが結果的に負担していません。そのためパターン②では実質80,000円の売上だよね、といった処理を行うことになります。

このパターン②は2022年度~施行された改正ポイントですので、古いテキストを使っている方は「立替金」勘定で処理するか「売掛金」に含めて処理してねと記載されているはずです。

問題文に特別な指示がない限り、相手から送料を受け取るのであれば発送費用は「売上に含めて」処理してくださいね。

参考:商工会議所簿記検定試験出題区分表等(2022年度適用)の公表について

以上、商品を販売したときの仕訳でした。

この記事が気に入ったらサポートをしてみませんか?