【米国株10/17~10/21まとめ】ニック砲で利上げ幅の縮小示唆、Fedピボット期待

こんにちは、Kojiです。今週はなによりもニック砲によるFedピボット期待が印象的でした。トラス辞任や中古住宅販売件数など発表ありましたが、反応が大きかったのはFedピボット期待。これは「買いの大号令」なのか??

チャートとニュースを振り返っていきたいと思います。

マーケットサマリ

10/17(月)

英政府、減税計画をほぼ全て撤回。

🇺🇸10月ニューヨーク連銀製造業景気指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 17, 2022

前回 -1.5

予想-4.0

結果 -9.1⬇

NY連銀製造業は予想下振れ。

上記2つを買い材料に指数は金曜の下落を取り戻す上昇となった。

10年金利は4%をキープ。

10/18(火)

BOEの債券市場安定化策の継続により先物市場は上昇。

ドル円が一時149.39円に。10年金利は4%横ばいから徐々に上昇。指数は続伸。寄り天スタートからの引けは反発の動きもあり、プラス引け。

カシュカリ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

インフレは高すぎる。FRBは現在、積極的なキャンペーンを展開している。

供給側からもっと支援が得られれば、金利をそれほど上げる必要はないでしょう。供給サイドからの支援がなければ、Fedはもっと頑張らなければならない。

カシュカリはコアCPIが改善しなければ5%以上もあり得るような発言をしている。

10/19(水)

10年金利は4.1%を突破。4.13%まで上昇を続ける。

9月住宅着工件数は、予想147.5万件に対して結果143.9万件で予想下振れ。

指数は寄り天で下落するが、金利上昇ほど指数が大きく売り込まれるような展開ではなかった。

エバンス連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

FRBの中期的なインフレ目標は2%です。

FRBは政策の経済への影響を意識しているが、インフレが最大の関心事であることに変わりはない。

失業率を5%以下に抑えることができれば、稀に見る良いことだと思います。私の予想では、まだ軟着陸ですが、危ういところです。

エバンスは以下発言。

・政策金利4.5~4.75%が適当

・インフレリスクは依然として上向き

・FRBが政策金利を予想より大幅に引き上げれば、経済が悪化する可能性がある

10/20(木)

ブラードは「インフレ抑制につながるある程度有意に景気抑制的なレベルに動かしていくのが目標だが、それは永遠に引き上げることを意味しない」と発言。

🇺🇸10月フィラデルフィア連銀製造業景気指数

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 20, 2022

前回 -9.9

予想 -5.0

結果 -8.7⬇

フィラデルフィア連銀製造業は予想下振れ。

英トラス首相、辞任へ https://t.co/YUUvdoQy2V

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 20, 2022

株式にとってはポジティブニュース。

中古住宅販売件数は予想上振れ。

8ヶ月連続の減少。

クック理事が以下発言。

・インフレは高過ぎであり、下げなくてはならない

・利上げ継続、その後当面維持の可能性が高い

・インフレはデータで実際に減速しているかどうか確認したい

ハーカー連銀総裁が以下発言。

・金利を年内に4%を「大きく上回る」水準まで引き上げ、景気抑制的な水準で維持する可能性が高い

・データに基づいて、必要ならばさらなる引き締めもあり得る

10年金利は4.2%台に上昇。指数は上昇を試みたが、金利上昇に連動して続落となってしまった。

10/21(金)

The Fed is barreling towards a fourth straight 75-basis-point rate rise at the November FOMC meeting.

— Nick Timiraos (@NickTimiraos) October 21, 2022

⁰That meeting could serve as a critical staging ground for future plans, including whether and how to step down to 50 basis points in December https://t.co/vPMSXDjHL8

Nick砲。12月利上げ幅50bpに縮小示唆によりFedピボット期待。

デイリー連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 22, 2022

家賃のインフレ率は鈍化し始めている。

過度な引き締めにつながる可能性があるため、過度に反応したくありません。

FRBが発表した9月時点の予測は、現状を正確に表しています。予測によると、来年は4.5%〜5%に政策が引き締められるという。

デイリーもニックの50bp縮小を援護射撃するような発言。

「失業率とインフレ率の遅行変数が定常状態に戻るまで引き締めを続ければ、簡単に引き締めすぎになります。」

「一時停止ではなく、50bpsや25bps単位でステップダウンしていきます。利上げを減速させることが重要です。」

ブラード連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 22, 2022

雇用市場は依然として非常に好調です。強い労働市場があれば、FRBはインフレに対抗できる。

私は、米国が依然として低生産性成長体制に陥っていると見ています。私は、23年からディスインフレが始まることを期待しています。

ブラードも発言。「インフレに大きな下押し圧力となるような金利を希望する。そのレベルをどうするかは、11月と12月の会議で重要な議論になる。その時点で、今後の微調整が可能です。」

エバンス連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 22, 2022

さらに金利を上げる必要があり、しばらくは現在のスタンスを維持する。

正確な政策スタンスは、見通しとリスクによって決定されます。労働市場は引き続き堅調ですが、異常な強さが薄れつつある兆しもあります。

エバンスは「FF金利は2023年初頭までに4.5%強まで上昇し、しばらくはこの水準にとどまると見ています。」と発言。

FF金利の予想は4.75%のまま

5.0%予想に上がってる時期があったが、Fedピボット期待で4.75%予想に戻ってきたようだ。

実質金利はさらに上昇

高値圏を上抜けてきました。ここから低下するかどうか。

最新の10/14数値は1.69。

(チャートは1日遅れ)

10年金利が4.2%まで上昇

FF金利予想を織り込む形で金利は上昇。

10年-3か月金利差は0.715%まで低下

一時0.07%まで差が縮まったが、ギリギリ耐えて0.175%まで戻っている。

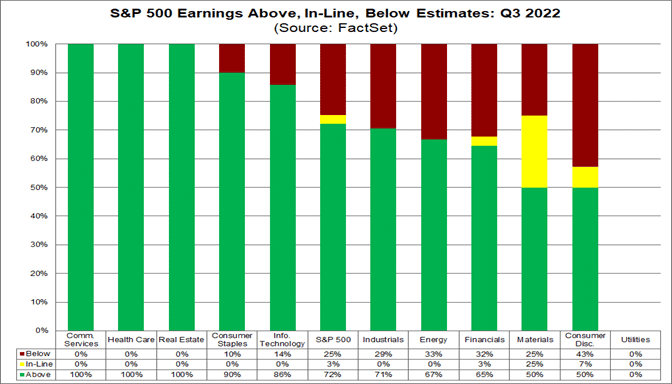

Q3決算は前週よりポジティブサプライズ増

S&P500の20%が決算発表おわり、72%の企業が予想を上回るEPS結果でした。ただし、5年平均(77%)・10年平均(73%)を下回っている。

思ったほど悪くない可能性がありそうですが、次週からGAFAMなど重要な決算が発表されるので、引き続き注視。

S&P500は200週SMA反発から上昇(週+4.74%)

週足

6/17安値からスタートして週終わりには上昇で引け。前週まで攻防していたSMA200は反発上昇となって切り抜けた模様。

ニック記事の利上げ幅縮小、デイリーの援護射撃が「買いの大号令」となったのだろうか?

前週比では安値切り上げ・高値切り上げと上昇示唆。2週前の高値3,806.9を上抜けると、上昇の勢いの強さを確認できる。

週足の一目均衡表では転換線(緑色線)には未到達。転換線を上抜けるには、もう少し時間が必要。

次週から注意したいのが点線のレジスタンスライン。レジスタンスラインのテストで上抜けできると、上昇示唆のサポートとなる。テスト失格で反落すると、市場から「まだダメ」と烙印を押される。

日足

6/17安値からスタートした後、一目均衡表の基準線まで到達。天井と思わせたが金曜に大陽線で火曜の天井付近まで上昇した。一目均衡表の基準線も実体で超えている状況まできた。出来高は9月下旬から徐々に増えてきている。

これまでEMA20(黄色曲線)付近が天井となっていた下落トレンドだったが、ようやくEMA20をしっかり上抜けて引けるようになった。

次はEMA40(赤色曲線)を上抜けることが上昇トレンド作りには大事なポイント。ちょうどレジスタンスライン(点線)と重なる箇所だ。近くにはフィボナッチ38.2%ラインがあり、10月上旬の天井だ。3,800付近を明確に上抜けることが上昇の条件と言えそうですね。

ちなみに一目均衡表からは以下のシグナルがあるので、次週の動きが上昇への大事な時期かもしれませんね。

・遅行線(紫色線)がローソク足を上回る「好転」もタイミングが近い条件

・雲のねじれが起きるタイミング(相場の転換点の可能性)

また、日足の長め期間設定のMACDがゴールデンクロス(下段グラフ)。デッドクロスしないなら、MACDは買いと見てよさそう。

次週はGAFAM決算への反応次第なところもあるかもしれない。

MA200より上にあるSP500銘柄

14.54%➡22.06%に低下(+7.52pt)。

こちらも安値切り上げ・高値切り上げのトレンド。

ナスダック100は6/16安値を上回って上昇(週+5.78%)

日足

ナスの日足チャート解説は上記リンクに投稿したので参考にどうぞ。

週足

ナス週足は、前週まで割り込んでたSMA200を今週は引けで上回るところまで回復した。こちらも安値切り上げ・高値切り上げ。

一旦の底打ちとなったのだろうか?

一目均衡表では、転換線・基準線にはまだ到達していないので、本格上昇はお預け。次週以降の値動きで、基準線を上回っていくことを確認したい。

MA200より上にあるナス100銘柄

13.72%→16.66%に上昇(+2.94pt)。

上昇だが、S&P500よりは弱い動き。

セクター

ディフェンシブセクターがアンダーパフォーム。

週間ベスト

1. エネルギー +8.3%

2. テクノロジー +6.5%

3. 素材 +6.1%

週間ワースト

1. 公益 +1.9%

2. 生活必需品 +2.0%

3. ヘルスケア +2.1%

サイズ・タイプ

・ベスト:大型グロース +5.4%

・ワースト:中型グロース +2.8%

1週間のセクター値動きは以下投稿を参考にどうぞ。

各種指標

Fear&Greed Index

Extreme Fear➡Neutralに飛び級(前週21➡今週45着地)

機関投資家センチメント NAAIM Exposure Index

前々週 38.11 ➡ 前週 19.84 ➡ 10月19日 43.28(前週差 +23.44pt)

今月は悲観域で上下してたが、徐々に上がってきている。

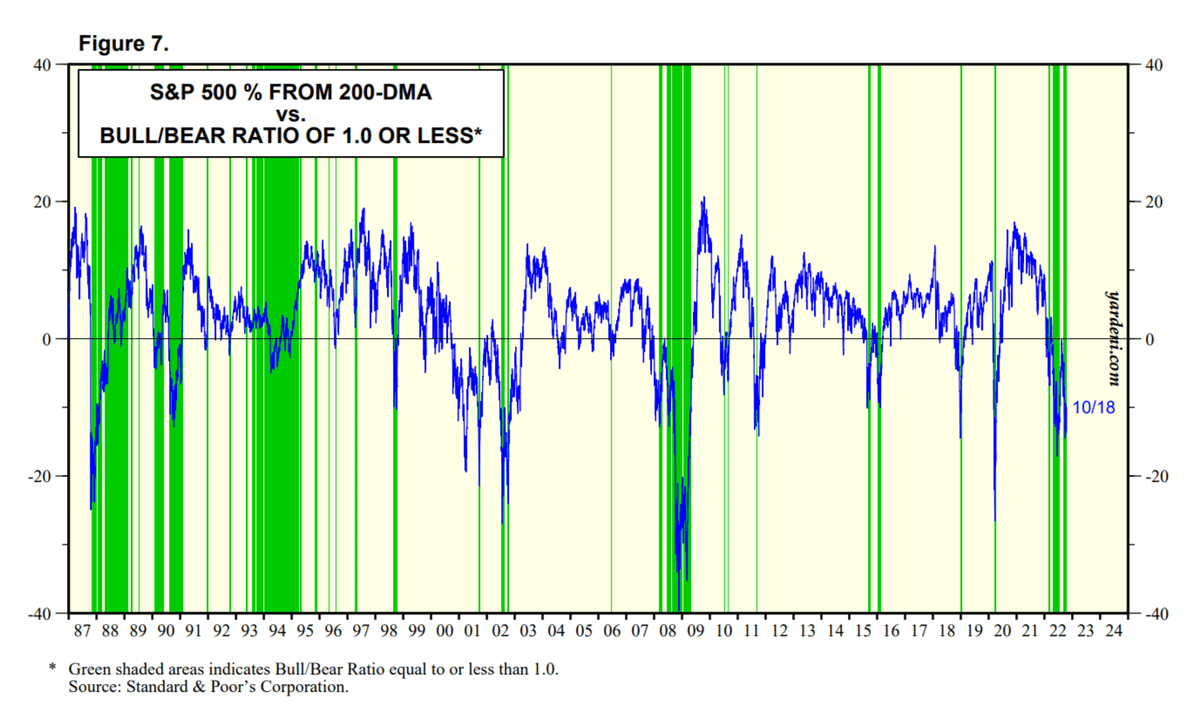

Bull/Bear Ratio

10月18日時点、やや上昇。

ヒンデンブルグオーメンは無点灯

10/21時点では無点灯。

個別株の決算発表

BAC バンク・オブ・アメリカ

クリア

🏦 $BAC Bank of America FY22 Q3(金融)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 17, 2022

⭕EPS: $0.81🆚$0.78

⭕売上高: $245億(+8%)🆚$234.58億

▶ハイライト

- Consumer Banking: $99億(+12%)

- Global Wealth: $54億(+2%)

- Global Banking: $55.9億(+7%)

- Global Markets: $45億(▲0.7%)

▶プレ +2.3%📈 pic.twitter.com/zW9EFJ3GwP

GS ゴールドマン・サックス

クリア

🏦 $GS Goldman Sachs FY22 Q3(金融)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 18, 2022

⭕EPS: $8.25🆚$7.51

⭕売上高: $119.8億(▲12%)🆚$115.27億

▶ハイライト

- Investment Banking: $15.8億(▲57%)

- Global Markets: $62億(+11%)

- Asset Management: $18.2億(▲20%)

- Consumer & Wealth Management: $23.8億(+18%)

▶プレ +3.75%📈 pic.twitter.com/8UBlVVxzZu

JNJ ジョンソンアンドジョンソン

売上ガイダンスミス

💉 $JNJ Johnson & Johnson FY22 Q3(ヘルスケア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 18, 2022

⭕EPS: $2.55🆚$2.49

⭕売上高: $237.91億(+2%)🆚$234.42億

▶FY22ガイダンス(売上下方修正)

⭕EPS: $10.02~10.07🆚$10.04

❌売上高: $930~935億(+2.1%)🆚$952.53億

▶プレ +0.2%📈 pic.twitter.com/5JsJDaiQZX

NFLX ネットフリックス

ガイダンスミス

📺 $NFLX Netflix FY22 Q3(動画)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 18, 2022

⭕EPS: $3.1(▲2.8%)🆚$2.17

⭕売上高: $79.26億(+5.9%)🆚$78.44億

▶Q4ガイダンス

❌EPS: $0.36🆚$1.22

❌売上高: $77.76億🆚$79.77億

▶ハイライト

- Q3有料会員 223M(+4%)

- Q4有料会員予想 227.6M(+2.6%)

▶アフター +14%📈 pic.twitter.com/XSyoWOjO9D

ISRG インテュイティブ サージカル

クリア

🏥 $ISRG Intuitive Surgical FY22 Q3(ヘルスケア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 18, 2022

⭕EPS: $1.19🆚$1.12

⭕売上高: $15.6億(+11%)🆚$15.18億

▶ハイライト

- daVinci手術数 +20%

- daVinci設置数 305(▲9%)

- daVinciインストール 7,464(+13%)

- 日本の厚労省がダヴィンチ認可

▶アフター +11.5%📈 pic.twitter.com/gJvdhoJF3Y

ASML ASML Holding

クリア

⚙️ $ASML ASML FY22 Q3(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

1€ = 0.97で換算

⭕EPS: $4.16🆚$3.39

⭕売上高: $56.05億🆚$52.83億

▶ガイダンス

⭕Q4売上高: $59.17~64.02億🆚$61.08億

⭕FY22売上高: $204.67億🆚$202.94億

▶ハイライト

- ネットブッキング: $86.5億

▶プレ +5.97%📈 pic.twitter.com/3tqC3OWK7z

ABT アボット

クリア

💉 $ABT Abbott FY22 Q3(ヘルスケア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

⭕EPS: $1.15🆚$0.94

⭕売上高: $104.1億(▲4.7%)🆚$96.49億

▶FY22ガイダンス(上方修正)

⭕EPS: $5.17~5.23🆚$5.04

▶ハイライト

- Nutrition $18億(▲15%)

- Diagnostics $37億(▲6%)

- Pharma $13億(+5%)

- Medical Devices $36億(▲0.5%)

▶プレ ▲2.8%📉 pic.twitter.com/cdOjFrcrwc

TSLA テスラ

売上ミス

🚗 $TSLA Tesla FY22 Q3(EV)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

⭕EPS: $1.05🆚$1.01

❌売上高: $214.54億(+56%)🆚$219.58億

▶Q3納車台数

- S/X 18,672(+101%)

- 3/Y 325,158(+40%)

▶アフター ▲5.3%📉 pic.twitter.com/B8JodAHN2J

LRCX ラムリサーチ

クリア

⚙️ $LRCX Lam Research FY22 Q1(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 19, 2022

⭕EPS: $10.42🆚$9.54

⭕売上高: $50.74億🆚$49.09億

▶Q2ガイダンス

⭕EPS: $9.25~10.75🆚$9.20

⭕売上高: $48~54億🆚$48.02億

▶アフター ▲1.54%📉 pic.twitter.com/oYvwBVtrvP

DHR ダナハー

クリア

💉 $DHR ダナハー FY22 Q3(ヘルスケア)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 20, 2022

⭕EPS: $2.56(+7%)🆚$2.25

⭕売上高: $77億(+6%)🆚$71.68億

▶ガイダンス

Q4コア売上: 1桁台後半の成長

FY22コア売上: 1桁台後半の成長

▶プレ +0.43%📈 pic.twitter.com/JQNlWp6XbO

SNAP Snap

売上ミス

📱 $SNAP Snap FY22 Q3

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 20, 2022

⭕EPS: $0.08🆚$▲0.008

❌売上高: $11.28億(+6%)🆚$11.36億

▶ハイライト

- DAU 363M(+19%)

▶アフター ▲26.8%📉

AXP アメリカン・エキスプレス

売上ミス

💳 $AXP アメリカン・エキスプレス FY22 Q3(金融)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 21, 2022

⭕EPS: $2.47🆚$2.42

❌売上高: $135.56億(+24%)🆚$135.83億

▶部門売上

- Consumer $62億(+27%)

- Commercial $35億(+23%)

- Card $23億(+19%)

- Mearchant & Network $17億(+26%)

▶プレ ▲5%📉

決算発表予定

10/24週の予定

イベント

24日 PMI

25日 リッチモンド連銀製造業景気指数

27日 GDP

28日 PCE

アノマリー

満月相場(10月10日~10月24日)

新月相場(10月25日~11月7日)

ブル:24日、28日

ベア:25日

おわりに

次週はFedピボット期待が続くか試される週。GAFAMなど重要決算への反応を見てトレード考えていきましょう。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。