【米国株8/19~8/23まとめ】パウエルが利下げ示唆するハト発言、PMIが堅調、住宅販売が好調に向かう兆し

こんにちは、Kojiです。この1週間で何が起きたか思い出していきましょう。

8/19(月)

デイリー総裁

最近の米経済データを受けてインフレは制御されており政策金利の調整を検討する時期に来ているとの確信を深めた

米経済は緊急を要する状態にはないとの認識だ

ブリンケン米国務長官

イスラエルのネタニヤフ首相はガザ停戦案を受け入れた

次の重要なステップはイスラム組織ハマスがイエスと言うことだ

▶ 中東情勢の安定化が進展すれば好材料

AMD、サーバーメーカーのZTシステムズを買収で合意

49億ドルの評価

AMDは同事業の設計および顧客チームを維持し、製造部門の売却を検討する

8/20(火)

イスラム組織ハマス

パレスチナ自治区ガザでの停戦についてイスラエルとの合意を成立させることに真剣だ。

ブリンケン米国務長官およびバイデン米大統領の発言は誤解を招くものであり、戦闘停止を真剣に考えている者の現実を反映していない

8/21(水)

雇用統計の改定値、年間81万8000人下方修正

FOMC議事要旨

最近のインフレでの進展と失業率の上昇は、同会合で政策金利を25ベーシスポイント引き下げる妥当な論拠を示したとの見解を幾人かは示した、もしくはそのような決定を支持しただろうとした

データが引き続きほぼ予想通りの内容となれば、次回会合での利下げは適切になる公算が大きいとの考えを大多数が示した

参加者の過半数は雇用の目標に対するリスクが高まったと発言したほか、多くの参加者はインフレ目標に対するリスクは低下したと指摘した

労働市場状況の漸進的な緩みがさらに進めば、より深刻な悪化に転じ得るリスクがあると一部の参加者は指摘した

8/22(木)

失業保険、新規⬆️継続⬇️

新規は予想より多いが低水準

継続は微減

🇺🇸失業保険、新規⬆️継続⬇️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 22, 2024

✅️新規失業保険申請件数

前回 22.7万件 (修正値 22.8万件⬆️)

予想 23.0万件

結果 23.2万件⬆️

✅️継続受給者数

前回 186.4万人 (修正値 185.9万人⬇️)

予想 186.7万人

結果 186.3万人⬇️

PMI速報値、総合⬆️製造業⬇️サービス⬆️

製造業は不調なままだが比率が高いサービスが好調で総合も好調

中古住宅販売件数、予想上振れ⬆️

住宅ローン金利も下がってきて住宅販売は好調になっていく兆し

シュミッド総裁

利下げを支持する前にもっとデータを見る必要がある。 雇用統計改定は私の政策に対する考え方を変えるものではない。大きな変化はない。労働市場は若干冷え込んでいるが、全体としてはかなり堅調だ。

インフレを持続可能な形で2%に戻すには、まだやるべきことがあると強く信じています。 失業率の弱気派はより注意深く見ています。私はデータが示す方向に従います。

直近2、3回のインフレ指標はかなりポジティブでした。インフレが2%に達する前に行動を起こすべきでしょう。

金利は過度に引き締め的ではなく、今後の方向性を検討する余地があります。率直に言って、決断する時間はあると思います。 バランスシートを今より早く縮小する余地がある。

コリンズ総裁

労働市場は全体的にかなり健全であり、それを維持したいと考えています。全体的なデータは一貫した状況を示しています。失業率はまだ低く、失業保険申請件数は秩序ある再均衡を示しています。

FRBは全体的に健全な立場にあり、それを維持することが重要です。雇用市場は修正にもかかわらず健全です。

インフレに関するデータは、インフレが2%に戻るという確信をより強めています。インフレと雇用はより良いバランスに落ち着いてきています。 近いうちに利下げを開始するのが適切でしょう。異なる政策スタンスに移行した後は、緩やかで計画的なペースでの利下げが適切である可能性が高いです。

消費者の間にはかなりの強靭さが継続して見られますが、ストレスのある部分もあります。消費データに赤信号は見えていません。

ハーカー総裁

ビジネス関係者は予測可能なペースでの緩和を好んでいます。緩和サイクルの終わりには、FF金利は3%前後になる可能性があります。

現在の金融政策は良い位置にあり、過度に引き締め的ではありません。

私は緩やかで計画的な利下げの道筋を望んでいます。利下げプロセスを開始する準備ができています。

商業用不動産部門の監視を続けています。

失業率は5%をわずかに下回る程度まで上昇する可能性があります。FRBの利下げは住宅部門の圧力を和らげるでしょう。

インフレは低下していますが、2%に到達するには時間がかかるでしょう。市場はすでにFRBの行動を織り込んで動いています。

バランスシート縮小の終了は市場によって決定されます。金融安定性の主要な懸念源はありません。

雇用市場はほぼ正常化しました。緩やかで計画的な利下げアプローチが最適です。データが予想通りであれば、9月の利下げに賛成します。

雇用市場は高水準から軟化し、正常に戻りつつあります。 雇用市場の修正は驚きではありませんでした。最新の雇用統計は予想をやや下回りましたが、大きな差ではありません。リスクのバランスはより正常になり、FRBは今後雇用をより注視する必要があります。

ビジネス関係者は計画的な利下げの道筋を望んでいます。利下げプロセスを開始し、継続すべきです。25ベーシスポイントか50ベーシスポイントの利下げ派ではなく、さらなるデータが必要です。住宅インフレについては引き続き懸念しています。

8/23(金)

植田総裁、答弁

アメリカの景気減速懸念が急速に広がったことがあった。これを契機に世界的にドル安と株価の下落が進んだ。日銀の政策変更もあってこれまでの一方的な円安の修正が進んだ

内外の金融資本市場は引き続き不安定な状況にあると認識している

経済物価の見通しが私たちが考えているとおり実現していくという確度が高まっていくことが確認できれば、今後、金融緩和の度合いを調整していくという基本的な姿勢に変わりはない

金融政策運営の考え方について私と副総裁の間で違いはない

(円キャリートレードの解消について)可能性は否定できないと思っている。ただ大きな動きを決定づけたのはアメリカの雇用統計が思った以上に弱く、アメリカの景気減速懸念を急速に広めたというのが大きかったのではないか

新築住宅販売件数、予想上振れ⬆️

前回 61.7万件 (修正値 66.8万件⬆️)、予想 62.3万件、結果 73.9万件⬆️

前月比 前回 -0.6% (修正値 0.3%⬆️)、予想 1.0%、結果 10.6%⬆️

パウエル議長

物価安定に向けてさらなる進展を遂げる中で、強固な労働市場を支援するためにできる限りのことを行います。労働市場の状況がさらに冷え込むことは求めておらず、歓迎もしません。

これまでのところ、失業率の上昇は、通常、景気後退の場合のように、レイオフの増加の結果ではありません。むしろ、この増加は主に労働者の供給の大幅な増加と、以前は必死だった雇用のペースからの減速を反映しています。

利下げの時期とペースは、データ、見通し、およびリスクのバランスに依存します。現在の政策金利水準は、労働市場のさらなる望ましくない弱体化を含む、リスクに対応する十分な余地を与えています。インフレが持続可能な形で2%に戻る道筋にあるという私の確信は強まっています。

労働市場の冷え込みは明らかで、もはや過熱状態ではありません。失業率の急激な上昇を避けながら、物価安定という目標に向けてかなりの進展を遂げました。

インフレは大幅に低下し、現在は目標にはるかに近づいています。我々のマンデートに対するリスクのバランスは変化しました。

▶ パウエルがハト発言で金利低下

ボスティック総裁

最初の行動を前倒しするのが適切かもしれない。(年内に1回より多い利下げを支持するか問われると)その可能性はある。

インフレは自分が想定していた以上に減速した。データを無視することはできない。データは、金利に関して行動に近づくことが適切になると示唆するような内容になってきている

グールズビー総裁

慎重な姿勢が望ましい。パウエル議長が述べたように、雇用サイドの責務にも注意を払いたい

今はインフレと闘っていない。インフレ率は2%に下がる途上にある。

過去1年のSEPからは、FOMCメンバーのほぼ全員がインフレ沈静化と失業率の段階的上昇および定着を予想していたことが非常に明白だ。今年と来年それぞれに複数回の利下げがあるとの見通しもはっきりと示されていた。今の状況からこの先はそうした道筋をたどるのではないかと、私には感じられる。

8/25(日)

ヒズボラは司令官が先月殺害された報復として、イスラエルへの第1段階の攻撃を実施。イスラエルはレバノン南部にあるヒズボラ拠点に先制攻撃も行った。

▶ 中東情勢の安定はまだ先のようです。

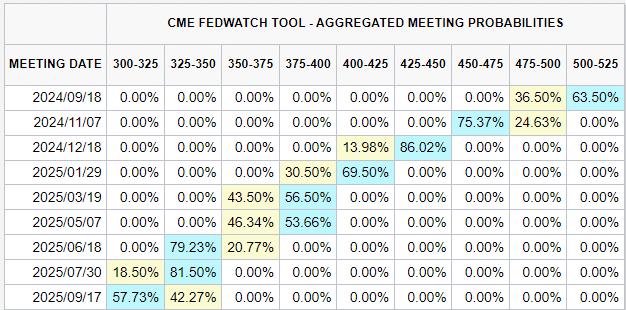

利下げ予想は9月0.25%→11月0.5%→12月0.25%が優勢

パウエルの利下げを進めていく示唆のハト派発言で週末を迎えた。利下げ幅はデータ次第だが、市場は11月0.5%を織り込んでいる。0.25%ずつ利下げすることを織り込み済みと見るなら、今後は0.5%・0.75%どちらの織り込みが進展するか観測していきましょう。

10年利回りは3.8%⬇️

実質金利が1.68%に低下⬇️

最新の数値は1.68%(チャートは1~2日遅れ)

ドル円

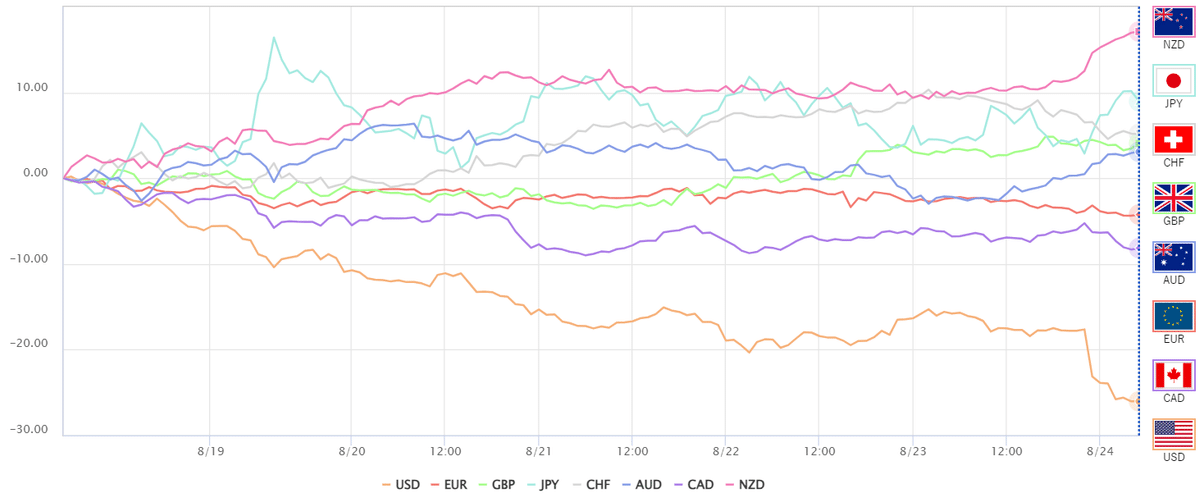

ドルインデックスは、利下げ織り込みで低下継続

ドル円は144円台に下落。1週間の円高傾向、またパウエル議長のハト発言によりドル安展開。

セクター

週間ではエネルギー以外のセクターが上昇。

10年利回り低下に伴い住宅ローン金利も低下したことで、中古住宅販売件数・新築住宅販売件数が上振れとなりました。そのため不動産セクターが今週は最も伸ばしました。

M7はマチマチだが、半導体は堅調。

各種指標

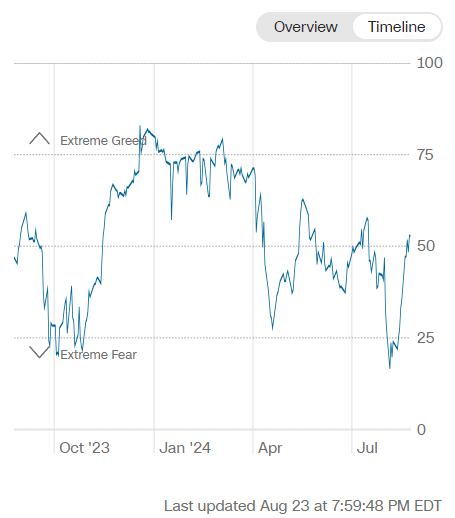

Fear&Greed Index

Fear ➡ Neutral(前週35➡今週53着地)

ニュートラルまで戻ってきました。Greedに近いニュートラル。

Put/Call Ratio(Equities)

パウエル議長のハト発言後にまた上昇しています。

機関投資家センチメント NAAIM Exposure Index

前週 56.57 ➡ 8月21日(水)時点 74.68

Bearishは増えたままだが、S&P500最高値が目前。適温。

炭鉱のカナリア ハイイールド債HYG

2022年8月高値を上抜けました。HYGは好調なのでマーケットは問題ない環境下。

個別株の決算発表

PANW パロアルトネットワークス

🛡️ $PANW パロアルトネットワークス FY24 Q4

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 19, 2024

⭕EPS $1.51🆚$1.41

⭕売上高 $21.9億(+12.8%)🆚$21.6億

FY24

⭕EPS $5.67(+27.7%)🆚$5.57

⭕売上高 $80.2億(+16.4%)🆚$80.0億

▶ガイダンス

Q1

⭕EPS $1.47~1.49(+7~8%)🆚$1.42

⭕売上高 $21.0~21.3億(+12~13%)🆚$21.0億

FY25

⭕EPS… pic.twitter.com/ev94F1bg9H

SNPS シノプシス

⚙️ $SNPS シノプシス FY24 Q3

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 21, 2024

⭕EPS $3.43🆚$3.29

⭕売上高 $15.3億(+13.3%)🆚$15.2億

▶ガイダンス

Q4

⭕EPS $3.27~3.32🆚$3.24

⭕売上高 $16.14~16.44億🆚$16.1億

FY24

⭕EPS $13.07~13.12🆚$12.96

❌売上高 $61.05~61.35億🆚$61.3億

▶アフター +1.38%📈

▶CEOコメント… pic.twitter.com/AGi4Nm9eMH

SNOW スノーフレーク

❄️ $SNOW スノーフレーク FY25 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 21, 2024

⭕EPS $0.18🆚$0.16

⭕売上高 $8.69億(+28.9%)🆚$8.50億

Product売上 $8.29億(+30%)

▶ガイダンス

Q3 Product売上 $8.50~$8.55億(+22%)

FY25 Product売上 $33.56億(+26%)

▶ハイライト

- $1M以上売上顧客 510

- NRR 127%

- RPO $52億(+48%)

▶アフター ▲7.8%📉… pic.twitter.com/wEGBg665hV

ZM Zoomビデオコミュニケーションズ

👩💻 $ZM ズームビデオコミュニケーションズ FY25 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 21, 2024

⭕EPS $1.39🆚予想$1.22

⭕売上高 $11.6億(+1.8%)🆚予想$11.5億

▶ガイダンス

Q3

⭕EPS $1.29~1.31🆚予想$1.24

⭕売上高 $11.60~11.65億🆚$予想11.6億

FY25

⭕EPS $5.29~5.32🆚予想$5.06

⭕売上高 $46.30~46.40億🆚予想$46.2億

▶ハイライト

-… pic.twitter.com/UaG1awOxF2

BILL bill.com

💹 $BILL bill com FY24 Q4

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) August 22, 2024

⭕EPS $0.57🆚$0.47

⭕売上高 $3.437億(+16%)🆚$3.28億

▶ガイダンス

Q1

❌EPS $0.48~0.51🆚$0.51

⭕売上高 $3.46~3.51億(+13~15%)🆚$3.369億

FY25

❌EPS $1.36~1.61🆚$2.21

❌売上高 $14.1~14.5億(+10~12%)🆚$14.4億

▶アフター +5.0%📈

▶CEOコメント… pic.twitter.com/1UJ2R0Ikkn

決算発表予定

主な経済指標・イベント予定

指数のチャート振り返りと来週のシナリオは後編に続きます

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。