【米国株7/8~7/12まとめ】CPIが下振れの鈍化、先行するPPIは上昇。年内3回利下げ織り込みへ

こんにちは、Kojiです。この1週間で何が起きたか思い出していきましょう。

7/8(月)

NY連銀調査、1年先インフレ期待が2か月連続低下⬇️

5月3.2%➡6月3.0%

7/9(火)

パウエル議長

インフレが持続的に2%に向かっているという確信が高まるまで、政策金利の引き下げは適切ではありません。高インフレは我々が直面する唯一のリスクではありません。

さらなる良好なデータがインフレに関する我々の確信を強めるでしょう。2%のインフレ目標に向けて大きな進展を遂げており、最近の月次データはさらなる緩やかな進展を示しています。

引き締めの緩和が遅すぎたり少なすぎたりすると、経済や雇用市場を過度に弱体化させる可能性があります。一方、緩和が早すぎたり大きすぎたりすると、インフレの改善を逆行させるリスクがあります。

引き締め的な政策はインフレに下押し圧力をかけるのに役立っています。米国経済は堅調なペースで拡大しています。雇用とインフレの目標達成に関するリスクはよりバランスが取れてきています。労働市場の状況は冷え込みつつも依然として強く、過熱していません。最新の労働市場データは、労働市場が大幅に冷え込んだことを明確に示しています。労働市場はほぼパンデミック前の水準に戻っています。

次の政策行動が利上げになる可能性は低いでしょう。

我が国では重大な住宅問題が存在しています。パンデミックは住宅市場に新たな歪みをもたらしました。我々のより引き締まった政策は、住宅部門の活動に影響を与えています。インフレを供給要因と需要要因に分けて考えることはできません。

7/10(水)

パウエル議長

バランスシートの縮小にはまだかなりの道のりがあります。現在のFEDの政策は制限的だと考えています。

中立金利は少なくとも短期的には上昇したはずです。

FEDはインフレについてより確信を持ちたいと考えています。経済は約2%で成長しているように感じられ、インフレと雇用の数字を考慮すると、これらは良好な数字です。

FEDはインフレに関してかなりの進展を遂げています。政策緩和のために、インフレ率が2%に完全に到達するまで待つべきではありません。 私たちはより大きな確信を持ちたいと考えており、それはより多くの好ましいインフレ指標を意味します。

利下げのための特定のインフレ数値を念頭に置いているわけではありません。インフレ率が低下傾向にあるという点については、ある程度の確信を持っています。 インフレ率が低下しているという点についてはある程度の確信がありますが、持続的に2%まで低下するという点については、まだ十分な確信を持っていると言える段階ではありません。

私が以前から述べているように、現在の失業率を維持しながら物価安定を達成する道筋はあります。労働市場に注意を払う必要があります。私はそこでかなりの軟化を見てきました。

政策は制限的であるように感じますが、極度に制限的ではありません。これは中立金利が以前よりも少し高くなっていることを示唆しています。私はシュリンクフレーションが主要なインフレ要因だとは考えていません。

7/11(木)

CPI、総合⬇️コア⬇️

失業保険、新規⬇️継続⬇️

🇺🇸失業保険、新規⬇️継続⬇️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) July 11, 2024

✅️新規失業保険申請件数

前回 23.8万件 (修正値 23.9万件⬆️)

予想 23.6万件

結果 22.2万件⬇️

✅️継続受給者数

前回 185.8万人 (修正値 185.6万人⬇️)

予想 186.0万人

結果 185.2万人⬇️

デイリー総裁

現時点において物価安定と完全雇用という当局が責務を負う目標へのリスクは、一段とバランスが取れてきており、金融政策が機能しつつあるのは明白だ

雇用やインフレ、GDP、景気見通しに関するデータなど、これまでに得られた情報を考慮すると、何らかの政策調整が正当化される可能性が高い

7/12(金)

PPI、総合⬆️コア⬆️

ミシガン大学消費者態度指数・速報値、予想下振れ⬇️

1年先インフレ期待、前月3.0%➡2.9%⬇️

5-10年先インフレ期待、前月3.0%➡2.9%⬇️

🇺🇸ミシガン大学消費者態度指数・速報値、予想下振れ⬇️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) July 12, 2024

前回 68.2

予想 68.5

結果 66.0⬇️

年内3回利下げを織り込み

CPI低下により市場は年内の利下げが2回から3回に増える予想を織り込み始めている。

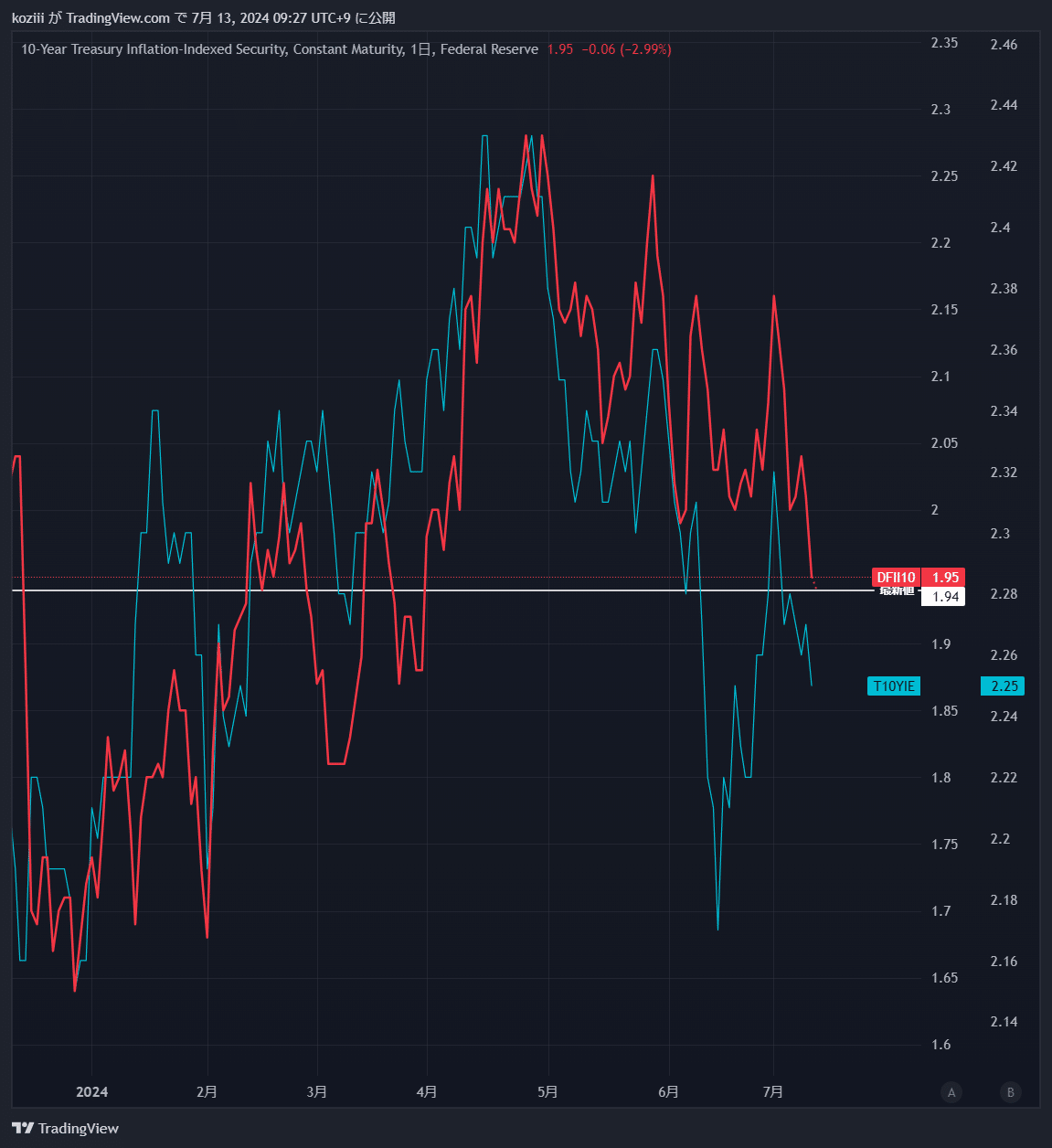

10年利回りは利下げ期待をさらに織り込み4.2%を下回る

実質金利は2%を下回る水準に低下

最新の数値は1.94%(チャートは1~2日遅れ)

ドル円

ドルインデックスは利下げ期待を織り込み低下継続。6月上旬の水準まで低下しました。

ドル円はレートチェックの観測で157.8円の円高へ。162円から4円ほどの変化。

セクター

週間ではM7から他セクターへのシフト。指数下落は大型下落による影響。それでもNVDAは上昇。

今週は通信が下落。不動産上昇はローン金利低下による期待か(?)

各種指標

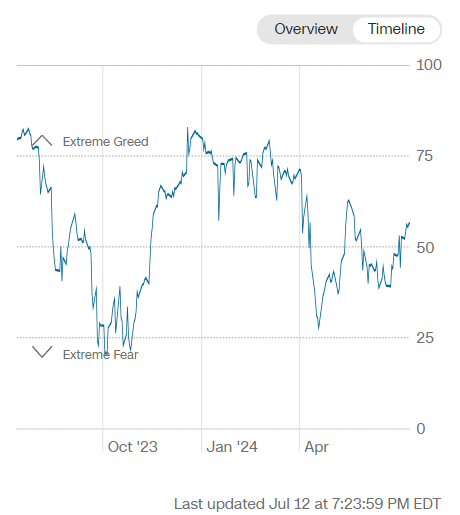

Fear&Greed Index

Neutral➡Greed(前週54➡今週56着地)

Put/Call Ratio(Equities)

この2年の最低値水準に低下。

機関投資家センチメント NAAIM Exposure Index

前週 103.66 ➡7月10日(水)時点 93.84

Bearish200積まれてます。

炭鉱のカナリア ハイイールド債HYG

指数は7月11日に大きく下げたが、HYGはボックス圏(黄色の長方形)の上部に上昇している。利下げ期待による金利低下の影響と見られる。

個別株の決算発表

JPM JPモルガン

🏦 $JPM JPモルガン FY24 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) July 12, 2024

❌EPS $4.40🆚$4.51

⭕売上高 $502億(+21.5%)🆚$456.6億

▶部門売上

- CCB $177億(+3%)

- CIB $179億(+9%)

- AWM $52億(+6%)

- Corporate $101億(+172%)

▶プレ ▲0.4%📉 pic.twitter.com/Qjk5cXoSLf

C シティグループ

🏦 $C シティグループ FY24 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) July 12, 2024

⭕EPS $1.52🆚予想$1.41

⭕売上高 $201億(+3.6%)🆚予想$201億

▶部門売上

- Services $46.8億(+3%)

- Markets $50.8億(+6%)

- Banking $16.2億(+30%)

- Wealth $18.1億(+2%)

- USPB $49.2億(+6%)

- Other $19.8億(▲22%)

▶プレ +2.5%📈

▶CEOコメント… pic.twitter.com/F830txoHtk

WFC ウェルズ・ファーゴ

🏦 $WFC ウェルズ・ファーゴ FY24 Q2

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) July 12, 2024

⭕EPS $1.33🆚$1.28

⭕売上高 $206.9億 (+0.8%)🆚$202.3億

▶プレ ▲5.5%📉

▶CEOコメント… pic.twitter.com/tVSC5IofSM

決算発表予定

主な経済指標・イベント予定

指数のチャート振り返りと来週のシナリオは後編に続きます

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。