テンバガー候補?銘柄分析【5137】スマートドライブ

ビジネス自体は素晴らしくて、買いたいけど他のガチホ銘柄と比較して相対的に安くはないので迷います。

(こうやって買い渋った銘柄が上がっていくのはアルアル)

記事投稿日の株価終値

2870円

主な参照資料

2023年9月期第1四半期決算説明資料_20230209 (buffett-code-archives.s3.amazonaws.com)

会社概要

車に後付可能なIoTデバイスと、SaaSプラットフォームを提供。

SaaSによって、顧客はデバイスで集めた各種データ(位置情報など)を活用し、法人車両の運用管理の最適化、運転する従業員のサポートを行うことが可能。

提供する価値は、IR資料内で下記のように一覧化されている。

事業

現時点では国内のビジネスが売上のほとんど。

・フリートオペレータ事業

・アセットオーナー事業

2つの事業の詳細を本パートで説明する。

新規事業の海外事業については、成長余地のパートで説明。

フリートオペレータ事業

フリートオペレータというのは、簡単に言うと、

車を買って業務に使う会社のこと。

・配送

・営業

・保守メンテナンス

・その他出張業務

など、車を使った業務は多岐にわたることから、日本の会社のうちフリートオペレータに該当しない会社のほうが少ないと思われる。

これらの会社への、車載デバイスの販売と、デバイスから収集するデータを活用したSaaSの月額課金で売上をつくる。

デバイスは、自社製のものから他社製のものまで存在している。

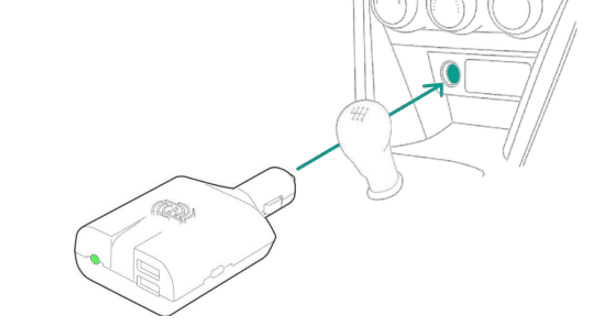

シガーソケットに挿すタイプのものや、ドライブレコーダータイプなど、搭載方法も複数用意されているようである。

これらのデバイスからは、

・位置情報

・加速度情報

→運転挙動(アクセル、ブレーキの踏み方など)が分かる

・動画(ドラレコから取得)

など様々なデータ(上記では網羅できていないと思われる)を取得し、

SaaSでユーザが分析、可視化などを簡単に行える。

分析、可視化を行うことによって、下記のような項目が

可能となると主張されている。

◎ペーパーレス化、作成自動化

・車両管理帳票

・運転日報

◎安全向上

・安全スコアによる安全運転の見える化

・運転者へのポジティブフィードバック

・安全ポイント、保険割引などのインセンティブ機能

◎データベースによる管理

・車両情報

・免許情報

◎最適化、シミュレーション

・営業、配送ルートの最適化

・車両保有台数、保有形態の最適化

・EV車への切り替え検討

アセットオーナー事業

アセットオーナーは車メーカ、保険会社、リース会社など、

車もしくは関連する商材をフリートオペレータに販売する企業。

アセットオーナーのデータドリブンな開発の推進を、

スマートドライブ社がデータ、SaaSの提供により支援する。

例えば保険会社なら、収集した走行データから事故リスクを推定し、

保険ラインナップの拡充、マーケティングに活かすなど。

また、データは事業開発のヒントと成ることに加え、

常時顧客接点を持つきっかけとすることも可能。

例えば、リアルタイムの運転状況のデータから、

車両の使用頻度の高いユーザを抽出し、

保険やリースの見直しや、車両のメンテナンスを提案するなど、

顧客満足度の向上のための施策を打つことができる。

成長余地

台数でいうと、法人車両は日本国内に約2000万台ある。

現在、スマートドライブ社に限らず車両管理サービスを導入済みの台数は、わずか5%の100万台とのこと。

海外事業

マレーシアに現地法人を有しており、

デバイスレスなテレマティクスサービスを提供している。

こちらのリンクや、こちらのリンクの記載などから、

車両データ取得の方法がスマホとなっていたり若干の違いはある。

根幹となる付加価値は、

「データ活用による、車での移動と付随するオペレーションの最適化」

ということで同じ?

↓EV充電ステーションの最適化

↓運転評価の福利厚生サービス(デバイスないので参入障壁低い?)

人口が日本の5倍程度あり、かつ欧米企業との競争が限定的となる

東南アジア市場にチャンスを見出している。

競合

競合は、国内で10社程度存在していると思われる。

しかし、顧客満足度、事業規模など諸々の観点で首位級であることが、

IR資料の下記の記載から確認できる。

買いかどうか

売上成長

2022/9/1Qから2023/9/1Qでは、YoY+76%の成長を実現している。

2021と2022の1Qを比較すると、YoY+78%で同程度の成長である。

直近では、SaaSによるリカーリング収益が売上の過半である。

利益

現時点では営業利益率が-7%と赤字であるが、

売上の高い成長でSaaSのスケールメリットが出てきており、黒字化は近い。

前述のようにSaaSによるリカーリング収益が売上の過半であって、

粗利は60%を超えていることから、2030年ごろにおいて、

成長投資の度合いによって利益率は10~20%程度と想定可能。

割安判定

'23/9期の売上予想:1.78(十億円)

'23/3/26時点の時価総額:17.7(十億円)

PSR:9.9

上記の売上予想は、

1Qの成績からはかなり保守的な状態であると考えられるが、

いったん仮置きしておく。

’23年~'30年までの間、

売上の20%成長が7年間継続可能、と仮定すると、

'30年にPER15となる理論PERは 54 程度。

'30年の利益率15%で試算する現在のPERは 66 程度。

現時点で割安かどうかは、上記の仮定の精度次第。

向こう数年の決算では上記予想を大きく上回るポテンシャルがある、

と考えるため、個人的には数日前に打診買いを入れたところ。

もう少し下がってくれたら買い増しを検討したい。

読者の皆様はどう思いますか?