年金追納か積み立てNISAか

年金機構から届く年金のお知らせにて追納できる期間が結構あることを見落としていた。

そういえば20代のころはフリーターでかつかつで国民年金を払っていない時期があったので未納の時期は長かった。→いや働けよ

母親の助言で免除申請していたものの、今余裕があって追納できる経済力はないのが本音。

未納期間が10年近いためかなり減額されそう。。。

20歳から60歳までのすべての人に加入が義務付けられている国民年金(基礎年金)は文字どおり、日本の公的年金の「基礎」を成す年金です。老後に老齢基礎年金として受給できるのは保険料の納付期間が10年(120か月)以上ある人。受け取れる額は保険料の納付月数に応じて増減され、40年間支払った場合の満額は月額6万6250円、年額79万5000円です(2023年4月分〜・67歳以下)。

1年未納なら約2万円減額。

10年なら約20万円か。。

きつい。。。

色々調べていくうちに国民年金への追納か、それともつみたてNISAでの資産運用かシミュレーションしてみます。

どちらを優先すべきかは個別の事情によって異なりますが5月23日に開かれた経済財政諮問会議で、高齢者の定義を65から70歳以上へと引き上げるべきとの提言がありました。

これからコロコロ変わりそうですね。。。

プロフィールとお金データ

【プロフィール】

・年齢:30前半

・職業:会社員(昇給去年実績2千円程度)

【免除申請経緯】

「大学中退後に20代の頃はボートレーサーを目指しており、アルバイトをしながらボートレースになるための学校に入るための試験を受けていました。その際、“保険料免除制度 ”なるものを知り、全額免除申請をしました。

国民年金保険料追納の案内を見ると10年近く免除期間があります。

全額免除された分は1部追納期限が過ぎてしまい結構な額が減額決定してしまいました。→計算したくない。。。

10年経ってない一部の月は追納できそうですが、追納はしたほうがいいのか、はたまた、追納したらそこそこキャッシュが出ていくので追納はしないで、そのお金を月々のNISAにあてるか迷います。

我ながら人生設計ミスったって感じです。

【お悩みの論点】

①残りの総免除月数29か月分を追納すべきか?

②逆に追納しないで、手元の資産運用(投信や株)を頑張ったほうが得策だったりするか?

トータル81ヶ月未納月数があった。。

↓

その後、就職し厚生年金に加入。今に続く。加入月未カウント

資産状況や月々の収支内訳

金融資産額:約300万円未満

内訳

預金:日本円

投資信託(つみたてNISAにて、S&P500インデックス投信を運用)

仮想通貨:ビットコインメイン

過去に美味しいビジネスの話(実際は全然おいしくなく尻の毛までごっそりいかれました)にのってしまい貯金の大半がなくなったけど平均以下くらいまでもってこれました。

収支内訳

<収入>

・毎月の手取り収入: 20万円→トホホ

・手取りの年収:300万円未満

<支出内訳>

住居費5万円

(ありがたい反面お恥ずかしながら実家暮らしさせていただいてます)

つみたてNISA3万円→もっと増やしたい

先月5月だとクレジットカード決済額がかなり多い(交際費や4月分の旅行代あとは我慢できなかった買い物代)

・毎月の支出:20万円オーバーしたりしなかったり→おい

交際費と日々のコンビニ代を抑えたい。ストレスでどうしても買ってしまうのが難点。

手取り低いと支出を抑えるしかないが限界があり、コントロールしないと散財してしまう。

積み立てNISAについて

積み立てが旧NISAから新NISAとなり、積み立て額が一気に増えました。

ただ私みたいに手取りが低いと積立できる額が少ないのが難点。(月10万円積立したい。。。)

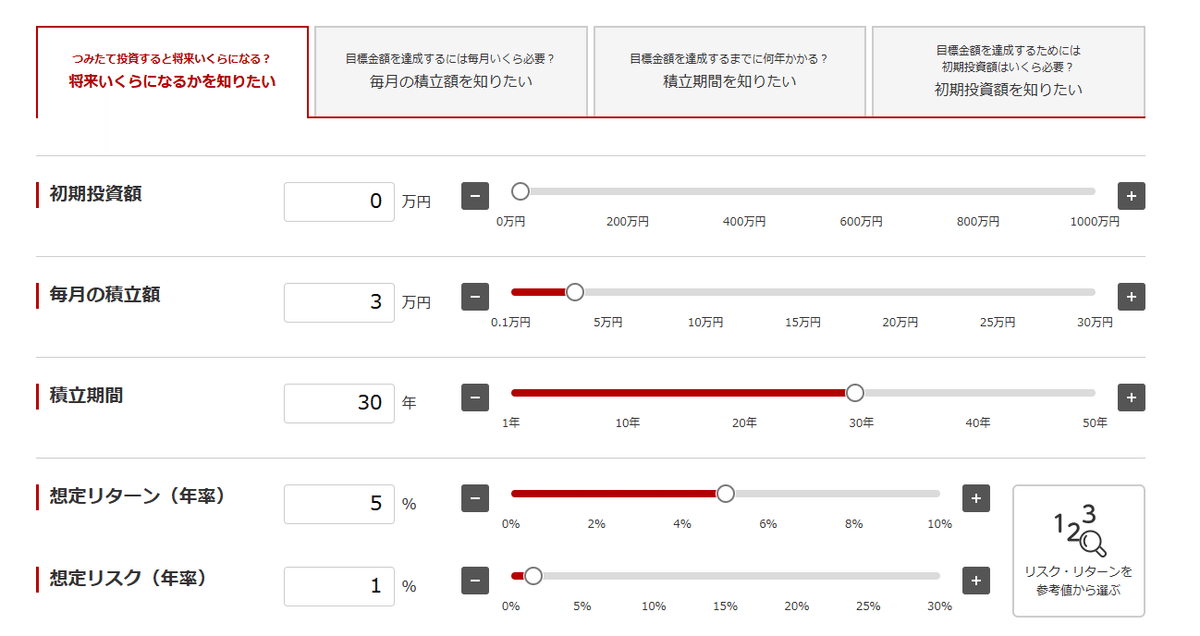

現状積立できている額で積立シミュレーションしてみました。

積立額:3万円

積立期間:30年

想定リターン:5%(銘柄で5%設定シミュレーションをしている人が多いので5%とします)

積立銘柄:eMAXIS Slim 米国株S&P500

少し古い資料参照ですが、、S&P 500の過去の終値水準を示しています。過去に合計11回の弱気相場があり、弱気相場と弱気相場 の間には、見通しの改善を反映して指数の水準が回復しています。全体として、S&P 500は過去64年間にわたり 約7.2%の年率価格リターンを計上しました。

つみたて投資シミュレーション | 投資信託なら三菱UFJアセットマネジメント (mufg.jp)

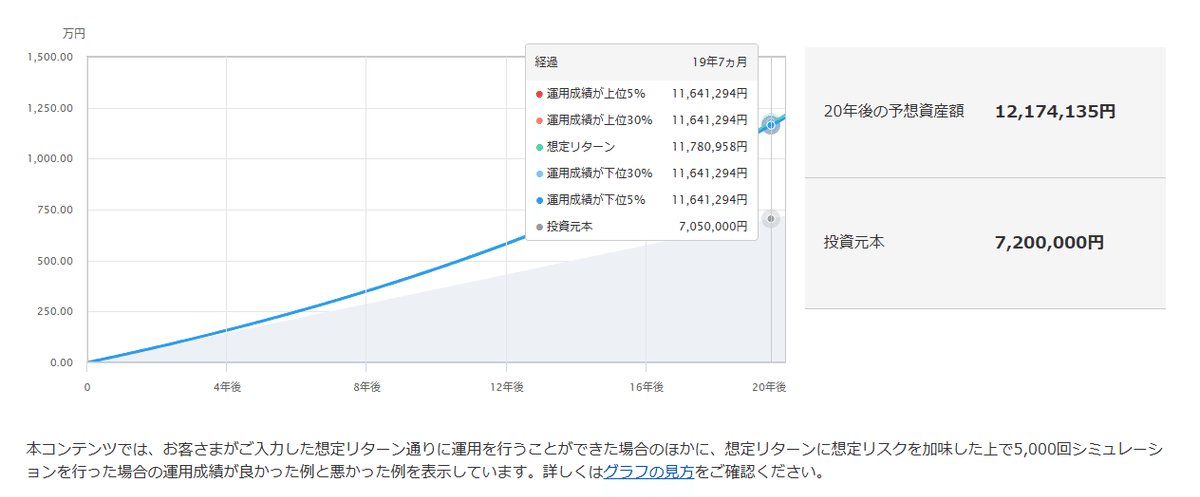

30年後の予想資産額は24,461,277円。

いわゆる老後2000万円問題はクリアしている。

ただ老後2000万円問題って2019年に発表されたから年々老後に必要な金額上がっていくとしか思えない。。

・税金

・円安影響で日用品諸々値上がり

・給料あがらない問題などなど

・頂きりりちゃんなどによるお金取られちゃう問題→これはなんか違う

2019年6月に金融庁の金融審議会市場ワーキング・グループの報告書「高齢社会における資産形成・管理」が公表され、それを基にした報道により、老後は2,000万円必要だと騒動になりました。国会でも問題となり、当時の麻生金融担当相は「表現が不適切だ」と報告書の受取を拒否するなど波紋を広げました。

NISAは元本割れする可能性もあるし、上記のシミュレーションはかなり楽観的なものでそもそもいつまで実家暮らしできるかもわからないし(ローン残高がなかなかのボリュームである)積立できる年数も絶対30年できるとは限らない。

同じ積立額とリターン数で年数だけ変えてシミュレーションしてみます。

10年積立だと全然足らないし、20年後には大台の1000万円に乗るけど(あくまでシミュレーション)老後2000万円問題にはほど遠い。

しかも個人的な問題が山積み

・やりたいことが多い(お金が必要)

・30年後そもそもどうなっている

・スキルも実績もないので転職が厳しい

・副業3度くらい失敗

・今後の住まいはどうするのか

・積み立てNISA以外にお金を貯める方法を考える

幸い借金がないので唯一の救いか。

年金について

年金がいくらもらえるかは50代にならないとわからない。ただ満額はもうもらえないので老後資金は別の手段を用いるしかない。

基本的に「50歳未満」「50歳以上」「年金受給者」で区別され、はがきで送られてきますが、「節目の年齢」とされている35歳・45歳・59歳の誕生月には「はがき」ではなく「封書」で送られてきます。封書の定期便では、はがきより詳細な年金加入状況を確認することができます。

ただ追納に関してこれがネック

↓

10年以内にできる追納ですが、後の年度に追納するほど当時の保険料と比べ納付額が多くなります。年度が変わると追納額がまた増額されることになります。

増額される。。

先ほどのシミュレーションはあくまでシミュレーションで最悪の結果は

↓

株式や投資信託への投資については、運用が上手くいけばプラスになりますが、上手くいかないとマイナスになります。

もし、追納せず、その資金を投資に回したとして、運用が上手くいかず元本割れすると、年金も増えず、投資による資産も増えないことになります。

↑

これは避けたいが手取りがないため選択の幅がないのが現状。

また高齢者の定義を65歳から70歳に上げる案が出されている。

『健康で意欲のある方々による生涯の活躍の推進/労働市場の活性化につながっていく』

そんな働きたくねーーよと思いながら老後の選択の余地もないんだろうなと容易に想像できます。

国民年金に関しては、納付を5年延長するという案も出ています。

今納付は60歳までですが、これを65歳まで5年間延長することで、約100万円納付額が増え、受給額もその分増えるというものです

5年多く保険料納めないといけないかと思いますがほとんどのサラリーマンは65歳まで働きますのでもう保険料は納めているんですよね。って65歳まで働くのがほぼ決定か。。

積み立てNISAか年金追納か天秤にかけたときにメリットデメリットは両方あるものの積み立てNISAの方が可能性があると思ったので追納はしない(というかできない)ことにしました。

転職で年収が上がれば追納もまた検討してみます。

この記事が気に入ったらサポートをしてみませんか?