大泉製作所の四半期決算を分析してみる

このnoteは何?

大泉製作所の四半期決算の推移を追うことで、会社の変化や現在の課題、中期計画達成の見通しなどを読み解こうと考察した記録です。個人的に調査・考察した内容であり、その正確性や厳密性については保証できません。情報の利用にあたっては、ご自身で一次情報を確認することをお勧めします。

結論を3行で

・中国市況の影響を上にも下にも大きく受ける

・直近の業績回復は自動車、特にEV向けが貢献

・上方修正おおいに期待したい

分析対象期間

17.3期1Q~22.3期1Qの各四半期決算を対象にしました。17.3期から開始したことに深い意味はありませんが、過去5年くらいを遡りたかったことと、他の記事で17.3期以降の業績数値を扱っていたため引き続き、という感じです。

売上高と営業利益率の推移

まずは概略として、四半期ごとの売上高と営業利益率を見てみます。20.3期1Qまでは売上高3,000百万円程度で安定。20.3期2Q~4Qには2,800百万円前後に落ち込み、21.3期1Qさらに下落。21.3期2Q~4Qにかけて回復し、元の3,000百万円水準まで戻しています。

売上高の変動を見やすくするため、左軸の値を2,000百万円~4,000百万円の範囲に変更すると、以下のようになります。変化幅がいくらかわかりやすくなりましたが、やはり20.3期1Qまで安定推移と言って良さそうです。

営業利益率も売上高と同様、20.3期2Q~21.3期1Qにかけて低調、21.3期2Qから復調傾向です。のちに数値を出しますが、同期間に販管費はさほど減少していないため、売上高の減少により相対的に固定費の負担が大きくなり営業利益を圧迫した、という状況に見えます。

また営業利益率は、17.3期1Q~20.3期1Qの売上高が安定している期間にも、比較的変動が見られます。この点については別項で考察します。

20.3期2Q~20.3期4Qの低調要因は中国市況

20.3期2Q~21.3期1Qに売上高・営業利益率とも低調だった要因について、決算短信の概況を覗いてみます。まず20.3期2Q。

中国つらい、つらいよ中国。製品分野別の概況にも、自動車と空調・カスタム部品の主力2領域で中国の景気減速が影響、とのコメントがあります。

なお米中貿易摩擦の影響は、前四半期決算発表の時点である程度予測して対策できていたようです。以下は20.3期1Q決算短信より抜粋。

大泉製作所は自動車分野を中心に、今後中国市場での顧客開拓を進めたい方針。中国市況の影響は、今後さらに強くなると思っておくほうがよさそうです。もちろん悪影響だけでなく、好影響も含めてです。

なお20.3期3Q, 4Qの決算短信でも、2Q同様に米中貿易摩擦を背景とする中国市況の低調が要因とされているため、詳細は割愛します。

21.3期1Qはコロナ禍で自動車分野が低迷

続いて21.3期1Qの低調についてです。20年4月~6月なので、新型コロナウイルスの感染拡大が要因であることは容易に想像できますが、決算短信から製品分野別の概況を抜粋します。

コロナ禍で大きく影響を受けたのは自動車分野。空調・カスタムはYoYでは減少なものの、QoQでは回復傾向となった模様です。

自動車分野の売上比率の高さは、デンソー・トヨタ自動車との強固な関係性の表れでもあり、大泉製作所の特徴といえます。20.3期~21.3期1Qにかけては自動車市況の冷え込みにより業績が低迷しましたが、21.3期2Q~22.3期1Qにかけての業績回復の原動力も自動車分野でした。詳しくは次項にて。

21.3期2Q以降の回復の原動力も自動車

以下、21.3期2Q~22.3期1Qの決算短信から、自動車分野についての概況コメントを抜粋します。

21.3期2Q。「電動化領域においては、新規受注分の納入が本格化」「(既存

品について)中国市場の回復や国内顧客の生産再開」

21.3期3Q。「電動化領域においては、製品納入が本格化」「(既存品について)中国市場だけでなく、国内や欧米・ASEAN向けの市場も回復」

21.3期4Q。「下期に中国はじめ各国で需要が急回復」「電動化領域は世界的なEV化の動きを受けて年間を通じて堅調な需要により増収(前期比25.2%増)」

22.3期1Q。「電動化領域においては、新規品の立上げと数量増加」「(既存品について)国内及び中国の主力市場だけでなく、ASEAN・欧米向けが大きく伸びました」

自動車分野に関するポジティブなコメントを裏付けるように、全体業績も堅調に推移しました。(下のグラフは再掲。売上高は変化がわかりやすいよう数値範囲を限定しています)

サーミスタ市場は現在、自動車、特にEV向けが急速に成長しており、大泉製作所にとっては当面追い風が続くと考えています。

売上総利益率と営業利益率の推移

続いて、17.3期1Q~20.3期1Qにかけて、売上高の安定感に比べて営業利益率に変動がみられる要因を探ります。まず売上高と営業利益率を再掲。

営業利益率は3%台~7%台とかなり変動があります。営業利益率は以下のように分解できます。

営業利益率=(売上高 - 売上原価 - 販売管理費) / 売上高

売上高が比較的安定している一方で営業利益率が変動している、ということから、売上原価または販売管理費に変化があるかもしれないと思い、以下の考察を進めました。

要因を切り分けるため、売上総利益率と営業利益率の推移を見ていきます。

売上総利益率は概ね売上高の増減と比例。ところどころに凹凸が生じているのは、固定費が売上原価に含まれているためかと考えました。製造業なので直接労務費(製品の製造に直接かかわる人件費)かもしれないと思っていますが、要因の特定には至っていません。

営業利益率は、売上総利益率と概ね相関して推移しています。販管費が比較的変動なく推移しているためと考えています。販管費の詳細は次のグラフの通り。平均値450百万円に対して、多少の増減はありつつも、概ね一定で推移しています。

以上をふまえると、人件費を中心とする固定費の負担が一定あることにより、売上高の変動に合わせて利益率が変動している、という割と当たり前の結論に行き着いてしまいました。すみません。

今期業績予想を上方修正する可能性

最後に、大泉製作所が今期(22.3期)の業績予想を上方修正する可能性について。

通期業績予想に対する1Q時点での進捗率は、営業利益74.20%、経常利益75.16%、純利益58.72%と非常に好調です。コロナ禍の先行き不透明感や、大きな先行投資を控えていることをふまえて、通期業績予想の利益面がかなり控えめな数値にされているためです。

下は、17.3期~21.3期の営業利益の実績値、および現時点での22.3期の営業利益予想額をグラフにしたものです。経常利益、純利益も概ね同じ推移となるため省略します。

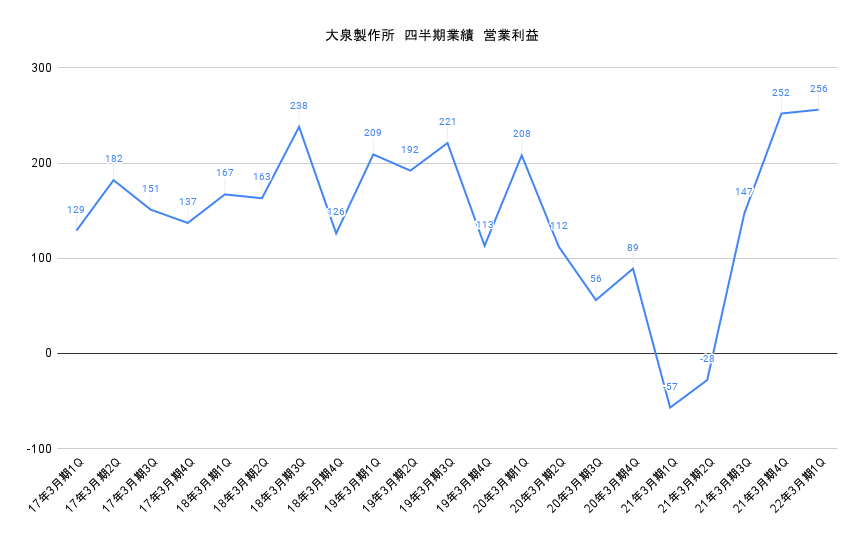

上記に対して、直近の営業利益の実績値は以下のグラフの通りです。直近発表された22.3期1Qでの営業利益は過去5年間で最高値です。

足もとの事業環境としても、自動車・空調機器ともに好況が続いており、上方修正の可能性は十分あると期待しています。(もう少し掘り下げて書きたい観点もあったのですが、結論をうまくまとめられなかったのでお蔵入りにしました...。)

本記事は以上です。お読みいただき、ありがとうございました。

この記事が気に入ったらサポートをしてみませんか?