米国IPO企業の分析方法~S-1の読み方完全解説~

レイチェルさんのお声掛けにより、12月1日から投資系ブロガー&Youtuberでリレー形式で毎日記事をアップしています。

🎄日頃の感謝を込めて🎅みなさまへのクリスマスプレゼント企画です🙌✨#株クラアドベントカレンダーhttps://t.co/h8PwIRyN2M

— レイチェル (@rachelcubmike) November 26, 2021

参加者リストはこちらhttps://t.co/XNuakVjwVt pic.twitter.com/zJUu3qf1Oy

今回、お声掛け頂いてからというもの、何を書こうかずっと考えていたのですが、このアカウントが米国IPOの情報発信をするアカウントということもありますので、私の回では、米国IPO企業の分析方法についての解説記事を書いてみようかと思います。

全文無料で読めますので、宜しければ最後まで読んで頂けると嬉しいです。

本記事の構成

記事の構成ですが、まず最初に全体像として企業分析の型をについて簡単に説明したいと思います。その後、企業分析の型にあてはめつつS-1をどの様にして読むのが効率的かという点について解説していきたいと思います。私自身、米国IPOの情報発信を始めてからというもの、毎週米国IPO企業をウォッチするとともに、S-1と呼ばれる目論見書を毎週読んできました。そんなこともあり、どの様に米国IPO企業についての情報収集をするのが効率的かという事に関しては、ある程度経験と知恵がありますので、そこら辺のエッセンスを年末特別企画としてお伝え出来たらと思います。

企業分析の型を身に着けると情報収集が効率的に

企業分析にはある程度お決まりの型があります。これは色々な書籍等でも書かれていて、且つ、ありきたりな内容なので、特に面白みはないのですが、一般的に、マクロ環境(メガトレンド)→市場環境→企業や事業そのものの分析(定量面/定性面)みたいな形で分析することは多く、実際の実務でもこのような形で体裁を整えていくというのはよくやっています。

例えば、以前コンサルティング会社に勤務していた際、とある大手企業から新規事業やりたいから取締役会で通すためのロジックを考えて欲しいといった様なお題を頂戴したことがあるのですが、その際にも、上の様なロジックで、マクロ環境→市場環境→事業性検証(定量面/定性面)みたいな形で分析して、それを基に取締役会資料に落としていきましたね。また、ベンチャーで資金調達をやる時のピッチ資料も、基本的にはマクロ環境(メガトレンド等の大きなトレンド)→市場環境→弊社がいかに有望か(定量面/定性面)みたいな形でまとめることが多いので、やはりこれは一種のお決まりの型(お作法)みたいなものなんだと思います。

この記事は、基本的には投資に興味がある人が読んでいることを想定していることもあるので、となると、「このお決まりの型を投資をする際にどの様に活かすのか?」といった話になるのですが、基本的には毎度この型を意識しながら分析をしていくことで企業を見る目というのが養えると思っています。もっと言うと、これはIPO企業に限らずですが、企業を分析する際も、この型を意識しながら、毎回同じようなステップで分析を進めると、自分自身の中で、基礎となる情報が蓄積されていくので、比較の際の判断軸というものが自然に身に着いてきて、企業を見る目が肥えてきます。

例えば、「この会社が主戦場としている市場はかなり大きいな」とか、「この会社の利益率は今まで分析してきた会社に比べてかなり良いな」とか、「最近この手の事業領域が盛り上がっているな」いった感じです。

私自身、米国IPOに関する情報発信を始めてからというもの、基本的には毎週S-1(目論見書)を読んでおり、且つ、毎度同じ手順で読んでいますので、比較の判断軸というのが自然と身に着いた実感があります。

ここでのポイントとしては、同じ型(手順)で量をこなすという2点かと思います。結局のところ、何かしらのデータや数値の良し悪しというのは、基本的には比較によって導き出されると思っており、その比較の判断軸を自分なりにいかにして身に着けるかが重要かと思っています。比較の判断軸を身に着けるためには、毎回同じ型(手順)でこなしつつ、量をこなすことで自然と身に着けられるようになるのかなと。スポーツもそうですが、結局のところ、近道はなく、地道に量をこなさなければならないというのが辛いところですが、一段上を目指すのであれば、避けられないかなと。

というわけで、今回は、毎週新規IPO企業のS-1を読んでいる私が、試行錯誤しながら身に着けた、米国IPO企業の分析の型について、S-1の読み方を交えながら解説していきたいと思います。今回の記事を読んで頂くことで、型についてはショートカットで覚えられるかと思いますので、あとは、実践あるのみということで、是非気になる企業のS-1を読んでみて下さい。

新規IPO情報はどこで入手する?

MarketbeatのUpcoming IPOやIPO scoopというサイトのIPO calenderというサイトで入手できます。

そして、手前味噌ですが、私の方で運営している米国IPOマガジンを読んで頂ければ、米国IPOに対する情報を定期的に、且つ、日本語で効率的に入手することが出来るので、日本語で効率的に情報収集されたい方は是非こちらもご購読もご検討ください。

Form S-1とは?

既にS-1という言葉が何度も登場しているかと思いますが、この”S-1”という言葉を始めて聞いた方もいらっしゃるかと思いますが、日本でいうところの上場時の目論見書的なもので、米国企業がIPOする際に、IPO自身が書いたIPO対象企業の説明書みたいなものをイメージしてもらうと良いかと思います。財務諸表は勿論のこと、事業内容から事業周辺の市場環境、主要株主や直面しているリスク等々、基本的にここに書いていないものは無いといって良いくらい事細かに記載があります。ちなみに、外国企業がIPOする場合は、Form S-1に変わり、F-1というS-1に相当する資料が開示されます。

▶Form S-1はどこで見れるのか?

S-1ですが、米国SECのEDGARというサイトで見ることが出来ます。

EDGAR Link先:

https://www.sec.gov/edgar/searchedgar/companysearch.html

そこで、Searchの欄にティッカーシンボルか会社名を入れると、次の様な感じのサイトが出てくるかと思います。

ここでS-1というのを選んでいただくと、日本でいうところの目論見書であるS-1に行き着くことが出来ます。

ちなみに、S-1/Aと記載があるものがあるかと思いますが、これはAmendのことで、修正があった場合は、このようにS-1/Aとなっています。

ちなみに、ここには諸々SECに提出された書類が掲載されており、S-1以外にもメジャーどころでは10-Q(日本における四半期報告書)や10-K(日本における有価証券報告書)もここに掲載されます。

S-1という書類を押すと、次のような表紙が表示され、そこにはFORM S-1と書いてあるかと思います。会社によってはコーポレートカラーを使ったカラーの表紙になっている場合もありますが、書いてある内容は同じです。

▶S-1の目次について

S-1ですが、以下の様な構成で書かれています。ちなみに、目次から各箇所へはリンクが飛んでいるので便利です。

見ての通り、本当に必要な情報が全て網羅されている感じですね。

ここで、最も伝えたいことは、長文のS-1の中でも、特に重要な情報はProspects Summaryに全て書かれているということです。Summaryとあるだけに、会社側が重要と判断している事項について簡潔にまとめてあります。

時間が無い人は、ここを読むことで十分かと思います。極論、ここをDeep LとかGoogle翻訳とかで翻訳かけて読むだけでも、会社分析の型で記載したような情報は手にすることが出来ます。

私自身も、基本的にS-1を読む際には、まずProspects Summaryを読みつつ、足りない情報やもっと知りたいなと思う情報だけ本編に見にいくといった形でいつも対応しています。

では、Prospects Summary含めて、実際にどのような形でS-1を読んでいくのが効率的か説明していきます。

説明の順番としては、企業分析の型通り、マクロ環境(メガトレンド)→市場環境→企業や事業そのものの分析(定量面/定性面)の順番で説明する方が綺麗なのかもしれませんが、実際、そもそも売上高が伸びていない会社等の場合は、マクロ環境分析や市場分析をするに至らない場合も多々あると思いますので、今回はより実践的に私がいつも見ている順番で書いていきたいと思います。

財務分析(特に売上高成長率)で初期スクリーニングを実施する

IPO企業への投資を検討する人は、将来のテンバガー候補を青田刈りの様な形で初期に仕込みたいというモチベーションの人が大半ではないかと思います。その場合、やはり重要なのは売上高の成長率が重要になってきますね。そのため、まずは、売上高の成長率をざっと見ることで、追加で分析するのか否かを見極めることが多いです。この場合、売上高の成長率自体は、Prospects Summaryの後半部部分にあるSummary Consolidated Financial and Other Dataという箇所か、本編にあるSelected Consolidated financial and other dataという箇所に記載があります。成長率は自分で電卓叩いても良いですし、それすら面倒な方は、本編の方には変動率が記載されている箇所もあります。

出所:Unity Software S-1

出所:Unity Software S-1 “Selected Consolidated financial and other data (Result of Operations)”

また、私の場合は、普段から四半期での推移というのを重要視していますので、四半期毎での数値が開示されている場合は、必ずそれを見ます。探し方としては、S-1の画面でCtrl+Fボタンを押して頂き、”Quarterly”と検索してもらうと、記載がある場合は、Quarterly Results of Operationsみたいな形で四半期単位での決算数値の推移が開示されていますので、それを参考にしてもらうと良いかと思います。

ちなみに、グロース企業の財務分析に関しては、以下の記事でかなり細かく説明していますので、宜しければそちらも参考にしてみて下さい(前編は全文無料で読めます)。

創業者について理解する

▶Letter from managementから理解する

VCが投資検討をする際に、創業者がどの様な人なのかという点はよく確認されるかと思いますが、IPO企業を始めとするアーリーステージの企業を理解する上で、創業者がどの様な人なのかを知る事は重要かと思います。テスラのイーロンマスクに代表されるように、やはり強い企業には強い創業者がおり、創業者が見ている未来の世界観というのは、持続的な成長を考えている上では、やはり気になるところ。

勿論、創業者本人から話を聞けるのであれば、それが最も手っ取り早いのですが、、、そういいうわけにもいきませんので、遠隔から最も手軽に知れる方法は創業者からの手紙かと思います。S-1においては、Letter from managementみたいな形で記載があります。ここには、創業経緯や会社の事業内容、また、将来目指している世界観に至るまで、色々と重要な情報が記載されています。以下はAffirmのIPO時の創業者からの手紙です。個人的には、DoorDashの創業者からの手紙は「中華系移民として米国に移り住み、お母さんの様な苦労している人を助けたいから起業し、結果的にアメリカンドリームを手にした」といった割と胸アツな内容で好きでした(参考までに冒頭箇所を翻訳したスクリーンショットを以下に掲載しておきます)。

出所:Affirm S-1 (1/2)

出所:Affirm S-1 (2/2)

▶Managementで経歴を確認する

Managementという項目に取締役会メンバーの経歴が掲載されています。前職から卒業大学に至るまで色々と記載があります。例えば、今年IPOした会社で、トランプ元大統領の娘婿で上級顧問を務めていたジャレド・クシュナーの弟、ジョシア・クシュナーが創業者を務めているOscar Health (OCSR)といった会社がありましたが、ロビー活動に強そうだなとか、業界の重鎮とのパイプが強そうだなとかそういった類のところをManagementの経歴を読みつつ、考えたりしています(まぁ肝心のOSCRの株価はIPO後悲惨で、IPOから既に75%も価格が暴落しているのですが・・・・)。

出所:Affirm S-1 “Management”

事業内容について理解する

まず、事業内容については、Prospects Summary、もしくは、さらに細かい情報となると、Management’s Discussion and Analysis of Financial Condition and Results of Operationsという箇所や、Businessという箇所に記載があります。

事業内容についてどの様に考えるかについては人それぞれだとは思うのですが、私個人としては以下の点に気を付けながら事業を分析しています(参考としてS-1のどこにそれらが記載されているかも載せておきます)。

▶会社で伸びている事業はどこか?

▶伸びている事業のマネタイズポイントは?

▶主要KPIは何か?その推移はどうか?

▶IPO前に出資した既存投資家を見て毛並みを判断する

▶会社で伸びている事業はどこか?

会社が単一のサービスラインの場合は、特段気にする必要はないですが、複数のサービスラインを持つ場合は、会社全体の中でどの事業が伸びているかを特定します。結局のところ、そこが当面の成長の肝であり、そこに成長の兆しが見られないようであれば、あっと驚くような決算も出てこないと考えられるためです。例えば、以下はUnity SoftwareのS-1の内、”Management’s Discussion and Analysis of Financial Condition and Results of Operations”という項目に記載がある箇所ですが、売上は3つの収入から構成されていて、このうち、金額面及び成長面のいずれもOperate Solutionsが肝となっていそうだなというのが分かるかと思います。特定した後、次のステップとしては、以下にも書きますが、「では、Operations Solutionsはどの様な売上なのだろうか?」と深堀することになります。

▶伸びている事業のマネタイズポイントは?

その伸びている事業の収益構造、もっと言うと、マネタイズポイントは何かを意識して見ると、より深い考察が得られると思います。

例えば、Unity Softwareの例を引き続き考えてみましょう。以下は、同じく”Management’s Discussion and Analysis of Financial Condition and Results of Operations”という項目内にある、Components of Results of Operationsという箇所になりますが、ここに、売上の計上方法やマネタイズ方法が記載されています。Unity Softwareの場合、Operate Solutionsが伸びていることが分かりましたが、以下を見るに、この売り上げはレベニューシェアと使用量に応じて課金されるということが分かります。具体的には、「エンドユーザーが広告を見てアプリケーションをインストールしたときに認識(インストール単価で契約)し、広告が開始されたときにも認識(インプレッション単価で契約)する」とも記載があります。ちなみに、以前に割と話題になった、Appleが同社のモバイルオペレーティングシステム(iOS)を使用するアプリケーションに対し、広告および広告測定の目的で「他社が所有するアプリやウェブサイト間での追跡」や「端末の広告識別子へのアクセス」を行うことを許可制するという計画に関連して、これがUnity Softwareの事業に影響を及ぼす可能性についても言及されていますね。

また、他の事例として、今年ビビっときた会社の一つにDoximity(DOCS)という会社があるのですが、同社の収益構造として、彼らはユーザーであるお医者さんから代金を得るのではなく、大手の製薬会社から収益を得ています。製薬会社は基本的に金払いが良いというところもあり、ビジネスモデルとしても強いなと私はS-1を読みながら考えました。

こんな感じで、実際の数値とビジネスモデルやマネタイズ方法をリンクして考えるとより解像度が上がるかなと思います。

▶主要KPIは何か?その推移はどうか?

また、会社がKPIとして、どの様な指標をKPI設定していて、それらのKPIの直近の状況がどうなっているのかということについても、S-1で開示しています。基本的にこれらのKPIは上場後の決算でも継続開示していくことになり、また、会社と投資家とのコミュニケーションもこのKPIを基に行われるので知っておいて損はないかと思います。このKPIについては、Management’s Discussion and Analysis of Financial Condition and Results of Operationsという項目の中の、”Key Business Metrics and Non-GAAP Financial Measures”という項目で開示されています。特に、SaaS系企業の場合は、SaaSを評価するために有用な指標等は色々と公開されていますので(NRRやらRule of 40やら)、本記事ではボリュームの関係で詳細は割愛しますが、そういったメジャーな指標を参考にしつつ、投資検討先の指標が他社と比べてどうなのかといった視点で見ていくと、より理解が深まるかと思います。

▶IPO前に出資した既存投資家を見て毛並みを判断する

プロ野球の世界やら、プロサッカーの世界を見てもらえればイメージしやすいと思うのですが、結局のところ、良い会社にはかなり早い段階から良い投資家(言い換えるならば著名投資家)が出資していることが多いです。したがって、毛並みを見る上で、IPO前にどのような投資家が出資しているのかを確認することは有用かと思っています。

既存投資家勢の出資比率を見たい場合は、Principal Shareholdersという項目を見ると良いです。ここに、IPO会社に出資している大口投資家の名前が並びます。特段ランキング等を確認しながら書いているわけではないのですが、ぱっと思いつく著名どころとしては、Sequoia Capital, Tiger Global, DST Globalあたりでしょうか。以下は今週IPOしたNu Holdingという南米発のデジタルバンクの会社のPrincipal Shareholdersですが、この中で下の方に記載のある5%SHREHOLDERSという箇所を見て頂くと分かる通り、凄まじく豪華な投資家勢が並んでおり、最近見たIPO案件の中では一番豪華な投資家勢が並んでいる気がしますね。

ここら辺が企業や事業そのものの分析(定量面/定性面)をする際に私が気にしている項目(とS-1上、それらがどこに書いてあるか)でしょうか。

市場分析の視点

次に、企業の対象市場を分析する際の視点と、それらがS-1上、どこに記載されているかを書いていきます。

結論としては、Prospects Summaryに書いているで終わってしまうのですが(笑)、もっと具体的にProspects Summaryの中でどこに書いてあるかと言うと、Our Market Opportunityという見出しがある箇所にTAMやらSAMやらといった市場関係のことを書いてあることが多いです。また、より詳細にということであれば、本編のBusinessあたりにも記載があります。TAMやらSAMやらの解説は記事分量の関係で省略しますが、Doral CapitalというVCが書いている以下の記事が参考になるかと思います。

また、先日IPOしたExpensify(EXFY)という経費精算SaaS提供会社のS-1にもTAMとSAMに関するグラフが開示されていましたので、この図もTAMやSAMを理解するには参考になるかと思います。

では、市場分析する上で、意識したいポイントですが、私自身は以下のあたりを意識しています。

▶対象市場がメガトレンドに沿っているか

▶TAM(SAM)の大きさ

▶TAM(SAM)の成長率

▶市場浸透率

▶IPO会社の立ち位置とモートについて

▶対象市場がメガトレンドに沿っているか

メガトレンドについては、書き始めると長くなるので、本記事ではあまり深くは書きませんが、メガトレンドとは、世界の在り方を形作るほどの力を持った経済のマクロな動きのこと(出所:PwC)。PwCは以下の5つをメガトレンドとして定義しています。まぁ、頭でっかち的にこんなこと書いてますが、基本的に最近IPOされるハイパーグロース企業は基本的にはメガトレンドに沿っているので、そんな気にしないでも良いかも・・・(笑)。

▶TAM(SAM)の大きさ

TAMの大きさについては、言わずもがなですが、要するにパイが大きければチャンスもたくさんあるよねということです。このTAM自体は買収等を行うことで拡大したりもします。例えば、ZIなども確かTAMの拡大をIPO後の決算説明会で発表していたと記憶しています。

では、どの程度のTAMを大きいと判断するかですが、今まで多くのS-1を読んできた印象ですと、$30Bから$50Bのレンジが多く、$100billionを超えてくると、かなり大きいなというのが印象ですね。

▶TAM(SAM)の成長率

また、市場成長率自体も気にします。感覚的には市場成長率が20%を超えてくると、結構伸びているなぁといった感じですね。

▶市場浸透率

市場浸透率というのは、TAMに対してどの程度、会社のサービス(商品)が浸透しているかですね。ここが小さいと、それだけアップサイドも大きいですので、その点は気にかけても良いかなと思います。最近の例で言うと、OZONやらNUやらは、いずれも新興国を舞台にしているというところもあり、まだまだ市場浸透率が非常に小さいということをS-1(外国企業の場合はF-1)で実際に開示しています。そんな形で、市場浸透率を意識しながら、今後の伸びしろの可能性について考察することも有用かと思います。

▶IPO会社の立ち位置とモートについて

ここら辺は書き始めると長くなるので、軽く記載するにとどめますが、簡単に言うと、差別化要素が何で、その差別化要素はどの位強力なのかといった視点ですね。

S-1上に、会社側は認識している強みと言うのは、以下のスクリーンショットでもあるように、Prospects Summaryの中で、Our Competitive Strengthみたいな形で記載があります。

IPO条件について確認する

▶主幹事を見て毛並みを判断する

良い案件には大抵良い主幹事(アンダーライター)がついてくると言われています。米国の場合、Goldman Sachs、Morgan Stanley、JP Morganの3強です。なので、基本的にはこの上位3社がトップレフトになっている案件は他に比べると毛並みとしては良いと言えるでしょう。トップレフトというのは、S-1の表紙(もしくは2ページ目)の一番左の箇所に書いてある主幹事のことを指します。もしくは、Underwriterという項目を見る事でも分かります。

出所: S-1-

▶監査法人を見て毛並みを判断する

監査法人も一応確認しておいて損は無いでしょう。私自身、以前大手の監査法人で働いていたこともあるので、肌感覚があるのですが、基本的に危なっかしい経営をする経営者がいる会社や、ガバナンスに対する意識が弱い会社などの監査は大手では引き受けないことになっています。したがって、監査法人を見ることでも会社の毛並みの善し悪しが見えてくるかと思います。ちなみに、大手の監査法人は、PwC(PricewaterhouseCoopers)、Deloitte、EY(Ernst & Young)、KPMGの4つを指し、それらはBIG4と呼ばれています。続いて、Grant Thornton、BDO辺りが続きます。監査法人がどこなのかについては、Expertという箇所を見れば分かります。ここに、Report of Independent Registered Public Accounting Firmというページがありますので、ここを見れば分かります。

Unity Software S-1

▶バリュエーションを確認する

IPO銘柄への投資が難しいのは、結局のところ、どの程度のバリュエーションが妥当かが分からないところにあるかなと思います。また、大半の企業がIPO時点で赤字のため、そもそもどう評価して良いかも分からないというのもあるかもしれません。グロース企業のバリュエーション水準を測る指標の一つにPSRが使われることも多いですが、まぁこれも参考にはなるけど、絶対ではないので難しいところ。とはいえ、IPO価格がどの程度のPSRなのかというのを知りたい人のために、簡単に算出できる方法を教えておきます。

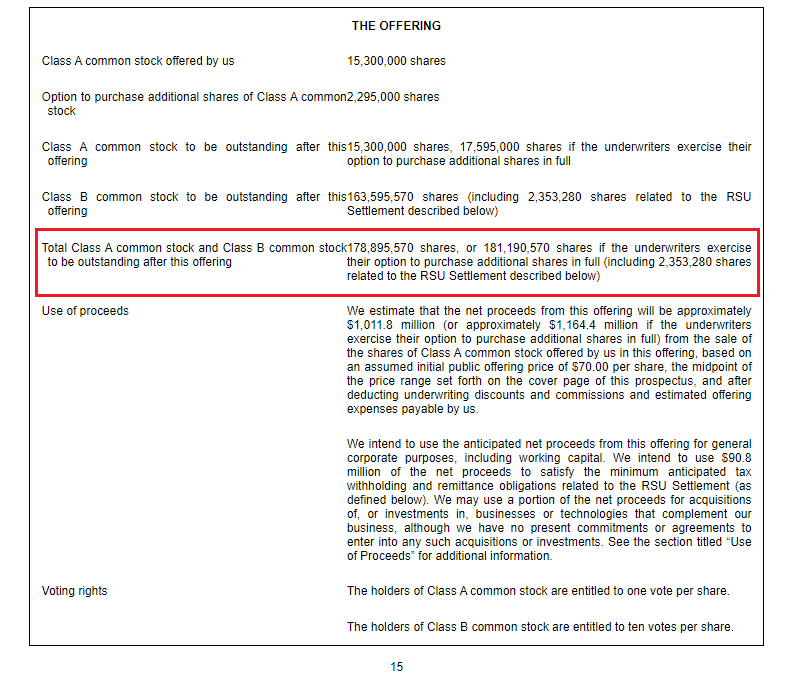

S-1にはProspects Summaryに続いて、Offeringという項目があるのですが、そこに上場後の発行済み株式総数が記載されています。直近IPOのHashi Corp($HCP)というマルチクラウドインフラ自動化ソフトウェアを提供する会社を事例に見てみましょう。以下がHashi CorpのOffering概要ですが、赤枠で囲った箇所がIPO後の発行済み株式総数になります。カッコ書きされいてるのは、Underwriterがオプション行使した場合の希薄化後数値ですが、まぁ簡易算出なのでオプション行使前でもオプション行使後でもどちらを使っても問題ないかと思います(ちなみに私はいつもオプション行使後の数値を使用しています)。

これに、予定IPO価格を乗じると時価総額が算出できます。予定IPO価格は、S-1の表紙にも記載されますが、普通にTwitterやら、MarketbeatのUpcoming IPOというサイトを確認すればすぐに分かるかと思います。これによって、時価総額が算出出来ますので、時価総額÷売上高を計算することで、IPO価格における想定PSRが算出できます。HCPの場合は、$72でのIPOを予定していますので、IPO時時価総額は、$72×181,190,570=$13,045 Millionと算出出来ます。これに例えば、直前四半期の売上高($82Million)を4倍にした数値で算出した数値($328M)で割ってあげると、大体、IPO時のPSRは40倍位という形で算出できます。

終わりに

というわけで一気に思いつくまま書き上げたので、漏れもあるかもしれませんが、だいたい、S-1で見るべき箇所と、見るポイントで思いつく点は書いてみました。あっ、上では触れませんでしたが、Risk Summaryという項目で、会社が認識しているRiskが開示されていたりしますので、それはそれ有用な情報も書いてあったりもしますね。ただ、結構長いのと、ありきたりなことがメインだったりもするので、大抵は見なくても良いのですが、時々地雷的なリスクが書かれていたりもしたり・・・。

とまぁこんな感じで、色々と書いてみましたが、結論としてはIPO投資はかなり難しいです。妥当なバリュエーション水準の見極めが難しいことに加えて、需給も安定しないため、ボラティリティも凄く、なかなかメンタルもやられます。ただ、その分、一発当てると物凄い利益を手にすることが出来るのですが・・・。とは言え、毎週IPOを分析してきた人間的には、ほとんどのIPO企業がぱっとせずに、株価は下がっていくので、個人的にはIPO銘柄に張るのは少額にした方が良いというのが持論です。

ただ、個人的には投資で儲ける観点もそうなのですが、米国IPO企業の最新トレンドをしっておくことは、普段の仕事にもかなり活きます。事業内容への示唆や、IR資料の見せ方、ベンチマークとするKPIの設定や、米国IPO企業でのその水準感等々、毎種米国IPO企業をウォッチしてきたからこそ得ることが出来た情報というのはたくさんあります。そういった意味でも米国IPO企業のトレンドを掴んだり、米国IPO企業の分析方法について知っておくことはメリットはあるかなと。

また、ここに書いた分析をすることで勝てるほど、株式投資の世界は甘くないです。とはいえ、何も分析せずにノールックで買うよりは、下げ局面での握力にもなりますので、個人的に投資をする際には、ここら辺は知っておいて損はないかなとも思いましたので、色々と列挙してみました。

本当はあっさりとした記事を書く予定が、結構な大作になってしまいました(笑)。

また、最後になりますが、再度宣伝もさせてください。こんな感じで色々書きましたが、私自身が運営している定期購読マガジンの米国IPOマガジンでは、米国IPOに対する理解を深められるようなコンテンツを定期配信しています。この記事で書いたような内容もそれを読んで頂ければより深く理解できるようになりますので、宜しければそちらも是非ご登録頂けますと幸いです。

では、皆さん、メリークリスマス&ハッピーニューイヤー!!

この記事が気に入ったらチップで応援してみませんか?