233 2023年6月14日FOMC インフレを抑制する鍵は労働市場の緩和

今回は利上げを見送り、政策金利の誘導目標を5~5.25%に据え置いた。

これまでの利上げで、消費者物価の上昇率は縮小、一方で、今年に入り銀行破綻、不動産市況の悪化などの副作用が出て、金融機関の融資態度が厳しくなっており、FOMCは時間をかけて経済・物価の動向を見極める必要があると判断した。

但し、人手不足を背景に賃金上昇が続き、サービス価格などは依然高止まりしていることから、今後の政策金利見通しは市場の予想を上回る水準(あと2回の利上げで、参加者による23年末の政策金利の予想は中央値で5.6%)に上方修正され、米利上げ長期化が意識された。

国債、機関債、住宅ローン担保証券の保有量の削減は継続する。

パウエル議長の記者会見からーーー

労働市場は依然として非常に逼迫しているが、労働需給が均衡を取り戻している兆候もある。①労働参加率は過去数カ月で上昇、特に25〜54歳の労働参加率が伸びた。②賃金成長率も落ち着きをみせ、③求人も減った。

労働需給は、時間とともによりよいバランスとなり、インフレ圧力が落ち着くと予想する。SEPの予想失業率の中央値は、23年末は4.1%、24年末は4.5%である。

米経済が予想どおりになるとすると、政策金利は23年末が5.6%、24年末は4.6%(FedWatch Tool では3.87%)、そして25年末は3.4%と予想。23年末の目標は3月発表の中央値から0.5ポイント上昇した。

今回、利上げの見送りを決めた背景は、「過去15カ月間利上げをしてきて、0.75%の利上げから0.5%へ、さらに0.25%にペースを鈍化させた。その後では利上げを見送るのは理にかなうと判断した。我々が現在重要と考えているのは、インフレ率を長期的に2%に戻すために適切と考えられる追加の政策プログラムを決定することだ。今後のことについては何も決定していない。」

<コアの物価上昇率が低下トレンドがあるにもかかわらず、なぜ追加利上げのシグナルを出すのか。>

「この2年半、エコノミストら伝統に照らしてインフレ率が低下すると考え、外れてきたことを思い出してほしい。コアPCEデフレーターは目標をはるかに上回る4.5%以上の水準で推移している。我々はインフレ率を2%まで下げるつもりだ。」

<住宅市場は十分に冷え込んだと思うか?>

「我々は住宅だけでなく、あらゆるものを見ている。経済見通しは参加者がそれぞれのオフィスで自分の予想を書き、金曜日の午後に送ってもらい、まとめて公表する。住宅そのものが金利を左右するわけではない。」

<ウォラーFRB理事は住居費の高止まりについて、今後価格上昇の鈍化が思うように進まないか、あるいは短い期間にとどまることを意味している可能性があると指摘した。>

「住居費は経済指標の大きな割合を占めるため注意深く見ている。参加者は、23年末のエネルギーと食品を除くPCE物価指数の上昇率は3.9%になると予想している。大幅な前進を期待している。インフレを下げることに注力する」

<インフレ減速の兆候は>

「今回、我々は成長見通しをやや上方修正し、失業率の見通しは引き下げ、インフレ見通しは小幅に引き上げた。この3つの要素は同じ方向を示している。前回の会議で考えていたよりも金融政策はやや引き締め気味にする必要があるということだ」

「インフレが減速するには時間がかかる。サプライチェーン(供給網)の問題は改善してきたが、モノの値段はまだ従来の水準まで戻ってきていないと企業関係者の意見を聞いている。家賃上昇は鈍化傾向にある。最も大きなコスト高につながっているのは賃金だ。インフレを抑制する鍵は労働市場の緩和だ。」

<インフレ率の目標を達成するため、賃金はどの程度下がる必要があるか。>

「賃金の主要な指標は1年前の非常に高い水準から鈍化しており、これが続くことを望む。低所得層の賃金が上昇するのはもちろん素晴らしいことだ。しかし、インフレ率を2%に戻すことで、すべての人に利益をもたらしたい」

<3月以降、景気とインフレに関してよりタカ派的に変化した理由は。>「労働市場の強さは特筆すべきだとみている。それが消費や景気を支えている。」

<インフレの要因が必ずしも賃金上昇ではないとの指摘もある。労働市場とインフレの関係を改めてどう見ているか。>

「2021年初めのインフレは、主にモノに対する非常に強い需要から生じていたが、人々はまだ家にいた。大きな需要のために、供給網が混乱し、インフレになった。その際は労働市場や賃金はあまり大きな問題ではなかった。23年に入り、多くのアナリストがインフレを抑えるにはサービス分野が重要だと考えるようになった。賃金インフレを持続可能なレベル、つまり2%の物価目標に見合うレベルに戻すことが必要だ。これはバーナンキ元FRB議長らが発表した論文と整合性があると思う」

<黒人労働者の失業率が5月に上昇したことを心配しているか。>

「もちろん心配している。労働市場全体において人種や民族間における違いは長年存在しており、我々の手段では対処しきれない要素だ。黒人労働者も含め、依然として全体の失業率は歴史的な低水準で推移していることを忘れてはならない。この半世紀で見たことがないくらい労働市場は逼迫している」

<米銀破綻から3カ月がたった。商業用不動産やノンバンクに関連するリスクについてどう考えているか。>

「商業用不動産の多くは中小銀行に分散しており、損失が出ると予想している。突然襲いかかりシステミックリスクに発展するようなものではなく、しばらくは続くものだとみている。」

<金融機関の信用引き締めの状況は。>

「評価するのは時期尚早だ。」

<23年の実質GDP予測が大きく引き上げられ、失業率予測は下方修正された。ソフトランディングに自信を深めたということか。>

「景気後退や雇用の大幅な減少を避けながら、インフレ率を2%に戻す道筋があると考える姿勢に変わりはない。」

「2〜3年後を予測する場合、インフレ率が下がっても、金利を下げなければ、実質金利は実際には上がっていることになる。実質金利を維持するためには、2年後の名目金利を下げる必要がある。インフレ率を下げるためには、実質金利が大幅に上昇する必要がある。インフレ率が低下した時点で利下げすることが適切だ。FOMC参加者の誰一人として23年以内の利下げを予想しなかった。私も利下げはまったく適切でないと思う。インフレ率はこれまでの利上げにあまり反応していない。この状態を維持しなければならない」

====私のコメント=============

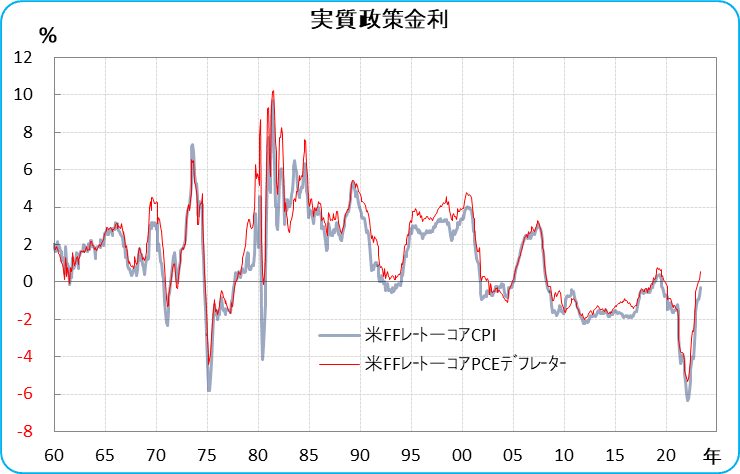

(1)実質金利が重要。インフレが高止まりしている間は、実質金利を高め、インフレ率が低下してきたら、それに合わせ名目金利を下げる。これは重要かも。5月ではコアCPIは5.33%。

(2)「インフレの要因が必ずしも賃金上昇ではないとの指摘もある。」が、パウエル議長は、「インフレを抑制する鍵は労働市場の緩和だ。」と明確に述べている。そして、「賃金インフレを持続可能なレベル、つまり2%の物価目標に見合うレベルに戻すことが必要だ。」としている。

背景は「全体の失業率は歴史的な低水準で推移している。この半世紀で見たことがないくらい労働市場は逼迫している」

(3)パウエル議長は「この半世紀で見たことがないくらい労働市場は逼迫している」と言っているが、その理由は述べていない。どうして、こんなに雇用は強いのか?

(4)Fedは年内利下げは考えていないが、来年は4.6%まで、再来年には3.4%までの利下げを考えている。ただし、その理由はリセッションによるものではなく、インフレ率が低下するに伴い、実質金利が高くなり過ぎないようにするためだ。実質金利を維持するために、名目金利を下げる必要があるということだ。逆に、インフレ率を下げるためには、実質金利が大幅に上昇する必要がある。

最後に、私がイマイチFOMCに興味が持てないのは、過去と違って、(1)政策金利の動きがわかっても、長期金利が読めないこと。 過去と違って、(2)政策金利が上がってもPERは低下しないこと、否、上昇する=わけがわからないこと。

これでは、政策金利がわかっても、投資判断にはつながらない。

今回のFOMCで、パウエル議長は「インフレを抑制する鍵は労働市場の緩和だ。」と言い切った。また、実質金利が重要で、「インフレ率を下回らないように、インフレ率の低下に合わせ名目金利を下げる。」と述べた。

いいなと思ったら応援しよう!