【中の人がガチでやる業界研究_自動車部品メーカー2022年版】

ご安全に!

大好評、累計700部以上ご購入いただいているカッパッパが送る自動車業界研究シリーズ。

今回はカッパッパも勤める自動車部品メーカー編です。

最新情報を

読みやすく

深掘りして

周りと差のつく業界研究。

いつも以上に気合を入れて書いた【中の人がガチでやる業界研究_自動車部品メーカー2022年版】。業界動向から各個別の企業の分析、部品メーカーで働く人や「向いていないひと」まで、本当にどこよりも詳しい業界研究になっています。

これさえ、読めば自動車部品メーカーの業界研究は大丈夫。自分でいうのもなんですが、自動車業界、部品メーカー研究ならこのnoteが間違いなく1番クオリティが高いです。

ただでさえ時間のない就活生、社会人の方。業界研究をするならこのnoteを読むだけでOKです!

2021年はテスラを代表とするEV関連の株が非常に伸びた年でもあります。世はまさにEVバブル。部品メーカーの投資先を探す上でも役立つ業界研究になっています。

「自動車業界、部品メーカーは良いぞ」

私は他業界から転職してきた者ですが、

自動車業界は働く環境、そしてこれからの将来性もかなり恵まれている業界だと思います。

このnoteを通じて自動車業界、部品メーカーに興味を持つ、また実際に受ける、また投資の参考にしていただける方が増えたら嬉しいです。

【PR】こちら業界研究、カッパッパのニュースレター「クルマのイマがわかるモビイマ!」を有料購読(580円/月)登録でも読むことが出来ます。ニュースレターに登録いただくと過去の有料記事もすべて読める+特典付きでこちら有料note単体での購入よりもお買い得。1ヵ月だけでの解約も可能ですので、購入される方はニュースレター購読、ぜひご検討ください!

自動車部品メーカーとは

自動車は約3万点の部品から成り立っており、その部品の製造を担うのが自動車部品メーカー。自動車メーカー内で作る部品は内製品と呼ばれ、その割合は30%程度。残り約70%は外注品、すなわち自動車部品メーカーから納入されています。製造・開発にかかわるメーカーだけでも20万社を超えるとされ、非常に裾野の広い業界です。

しかし、完成品が消費者への「自動車」供給がメインである自動車完成車メーカーと異なり、自動車部品メーカーの在り方は実に様々。特定の自動車部品のみ/複数の自動車部品を扱うの専業メーカーもあれば、自動車部品は一事業で他の分野の事業も手掛けるなど多種多様、ビジネスモデルは会社によって異なります。

自動車部品に携わる仕事を行っている、就業人数は約70万人。完成車メーカーの就業人数約20万人よりも大きく、非常に多くの雇用を担っています。

自動車部品業界の市場規模

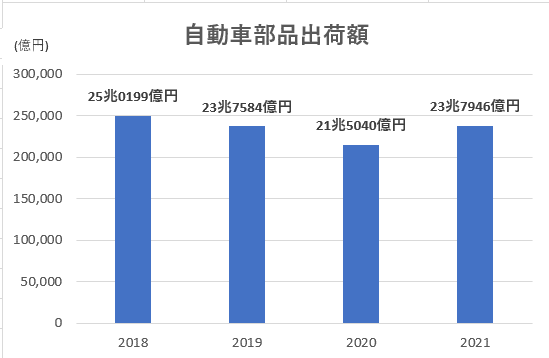

自動車部品全体

自動車部品は自動車の市場規模と連動しており、製造業の中でもその市場規模は大きくなっています。上場企業かつ自動車部品の売上高比率が 50%以上の企業における、2021年度の国内出荷額は23兆7946億円見込。製造業の中でも大きな一角を占めています。

具体的にいうと製造業出荷額の中で自動車が占める割合が約20%、そのうち自動車部品が約60%=製造業の出荷額の12%は自動車部品が担っているのです。

今後、自動車部品業界、市場はどうなっていく見込みなのか。自動車の市場はこれからも拡大していき、それに応じて自動車部品の市場規模も伸びていきます。主要30品目の部品の世界市場は市場規模は2020年の27兆6820億円に対し、2030年は40兆9828億円まで伸びると予測されています。

これからも自動車部品全体として拡大市場であることは間違いありません。

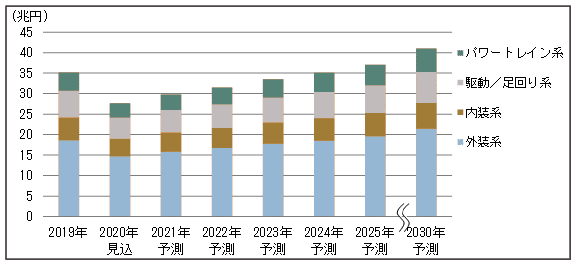

自動車部品の内訳

自動車部品は非常に多くの種類があります。エンジンに使われる部品もあれば、内装のシートなど多種多様。出荷額に占める部品ごとのでの割合は下記のグラフの通り。後述しますが、今後電動化やソフトウェアの重要性が高まる中でこの部品内訳は大きく変化していく見込みです。

自動車部品業界の特徴

日本の自動車業界の構造

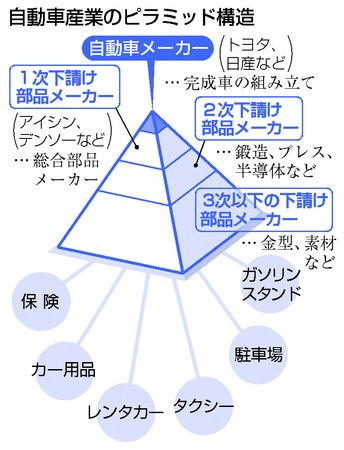

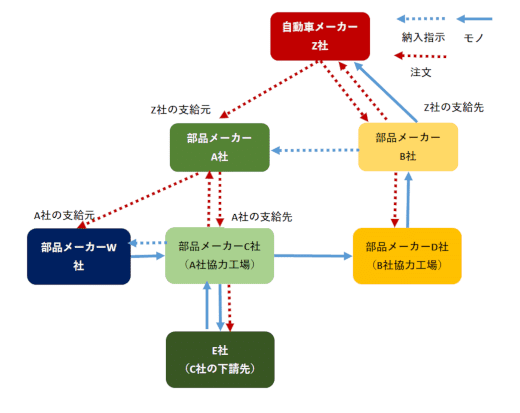

日本の自動車業界は完成車メーカーをTOPとしたピラミッド構造になっています。

仕入れ先との関係はTier〇と示されることが多く、自動車メーカーへ直接部品を納入するの部品メーカーをTier 1(ティアワン/1次仕入先)と呼びます。そのTier 1メーカーへ納入するメーカーがTier 2(ティアツー/2次仕入先)、その下にTier 3(ティアスリー/3次仕入先)、Tier 4(ティア4/4次仕入先)と続いていきます。Tier 1は比較的規模の大きい、東証一部上場している企業が多いですが、Tier2以降になると町中の中小企業である場合も多いです。

また、単純なピラミッド構造にはなっておらず、部品によってはコストダウンや品質維持のため、「部品支給」がなされ、複雑なサプライチェーンとなっていることもあります。

納期は絶対

自動車の部品が1つでも納入が途切れると完成車メーカーの生産がSTOPします。ラインがSTOPすると、1時間で数百万規模の影響が発生、他部品の納入にも影響を与えるため、自動車部品では発注に対しての納期遵守が絶対にです。

Tier4の仕入先が部品を作れなくなっても、最終的には完成車メーカー影響がでます。そのため、完成車メーカー及びTier1の部品メーカーは部品のサプライチェーンを末端まで把握する必要があり、災害などの異常事態が起きた際にはすぐにどの部品に影響が出るのかわかるよう管理を進めています。

ケイレツって何?

日本の自動車業界で特徴的なのは「ケイレツ」。「ケイレツ」とは自動車業界における自動車メーカーを頂点にした垂直統合型の企業間関係です。自動車の部品メーカーで「トヨタ系」「日産系」「ホンダ系」といった区分を聞いたことがあるのではないでしょうか。

ケイレツでは完成車メーカーと部品メーカーが緊密な関係を維持し、特定の部品を継続的に発注、連携し合い開発/生産を進めます。部品メーカーからすると安定した中長期での売り上げを見込め、また長期的に開発に取り組めるメリットがあります。自動車に部品組付けた際に各部品間で異常が出ないことが重要であり、ケイレツで製品を作り上げ、「すり合わせ」で品質を向上されていく方法は日本メーカーの強みの1つになっています。

一方、欧州では「ボッシュ」「コンチネンタル」「ZF」などのメガサプライヤーが自社で部品開発を進め、完成車メーカーに売り込む水平分業型の自動車製造プロセスが一般的です。

海外売上が大きい

自動車メーカーの海外進出に合わせて、部品メーカーも海外に工場を建設。海外での売り上げが大きいことも自動車部品業界の特徴です。

日本自動車部品工業会のデータでは、海外での出荷額はリーマンショック、コロナ影響を除けば右肩上がり。2020年では国内の出荷額と海外の出荷額がほぼ同等に。

自動車部品メーカーの海外での雇用者数も右肩上がりに増え続けています。

自動車部品業界のこれから

CASEで変わる自動車部品業界

100年に一度の変革期といわれる自動車業界。完成車だけでなく、部品の分野においても大きな変化が起きつつあります。

CASEにより不要となる部品/増える部品

「CASE」の技術革新のうち、部品メーカーに一番大きな影響を与えるのは「E:電動化」。内燃機関車⇒電気自動車にシフトする中で、自動車に使われる部品の構成が大きく変化します。具体的には内燃機関で使用されるエンジンや駆動に関する部品がモーターなどの電気で動く部品へと置き換わっていきます。また「CASE」の「C:コネクテッド」、「A:自動運転」により、これまでハードウェアの開発が主体であった自動車は今後ソフトウェア重視へ移行。半導体などの電子部品、情報関連部品の搭載量が多くなります。

自動車部品の出荷額内訳のうち、赤字部分「エンジン部品」「電装品・電磁部品(エンジン関係)」は今後、内燃機関車の生産が減っていく中で減少し、代わりに青字部分「電装品・電子部品(車体関係)」「電動車両用部品」などが増加していきます。

プラットフォーム共通化と部品のモジュール化

100年に一度の変革期を迎え、自動車完成車メーカーはよりコストダウンを進めるために、車体のPF(プラットフォーム)を共通化、使われる部品も同様に共通化が推し進めています。

部品共通化は部品採用が決定すれば、多量の数量が確保され部品メーカーにとっては売り上げが伸びるのでうれしい反面、失注すればその損害は大きい、また品質異常が起きリコールが発生すると対象が膨大な範囲にわたるリスクがあります。

加えて電動化が進むと、「E-Axle」 (EV駆動モータシステム) など、部品を部品メーカーで組み立て、集約しモジュールとして納入する場合が多くなります。内燃機関車と電気自動車を比較した場合、部品点数は3万点⇒2万点、約30%減るとされています。

クルマの電動化だけじゃない脱炭素

SDGs、特に環境への配慮が叫ばれ、企業の株価、成長性にも大きく影響する中、脱炭素、CO2排出への取り組みは自動車業界にとって喫緊の課題です。完成車メーカーが2030年ごろからのカーボンフリー(CO2排出ゼロ)を掲げる中で、自動車部品メーカーもCO2排出削減の要請を受け、取り組みが進められています。

例えば、トヨタであれば直接取引する世界の主要部品メーカーに対し、2021年の二酸化炭素(CO2)排出量を前年比3%減らすよう要請。ホンダや日産も同様の要請を部品メーカーに発信しています。

脱炭素は従来の生産や物流を見直し、コストをかけての変更/実施が必要となり、部品メーカーにとっては大きな課題となっています。

2022年、直近での大きな課題

今、2022年1月段階で部品メーカーにとっての大きな問題は「半導体を代表とする上工程材料の供給能力不足」及び「原材料の高騰」、「世界的な物流網の混乱」です。

「納期が絶対」のはずの自動車業界ですが、2021年は半導体供給能力不足やコロナでのロックダウン、操業停止に大きく生産量を減らしました。不可抗力ともいえる状況ですが、部品メーカーは少しでも多くの部品を生とのべく、日々半導体メーカーや現地工場と連絡し、部品の供給確保に勤しんでいます。

また、半導体、鋼材や樹脂の値上げを材料メーカーから要請され、答えていく中で完成車メーカーへの販売価格に十分に転嫁していかなければ、部品メーカーの収益は悪化してしまいます。

物流の混乱により、輸送費用も大幅に上がっており、この点も部品メーカーの大きな重荷になっています。

この記事が気に入ったらサポートをしてみませんか?