[書き起こし]ワンダープラネット(4199)IRセミナー・質疑応答 2024.6.7開催

2024.6.7に開催致しましたワンダープラネット(4199)IRセミナー&質疑応答の書き起こしになります。

登壇者名 取締役 CFO 佐藤 彰紀 様

IRセミナー

ワンダープラネット株式会社、取締役CFOの佐藤です。本日は金曜夜の貴重なお時間にお聞き頂いておりますので、早速始めさせて頂きます。まず、当社について初めて聞く方もいらっしゃるかと思いますので、簡単に当社の会社紹介からさせていただきます。

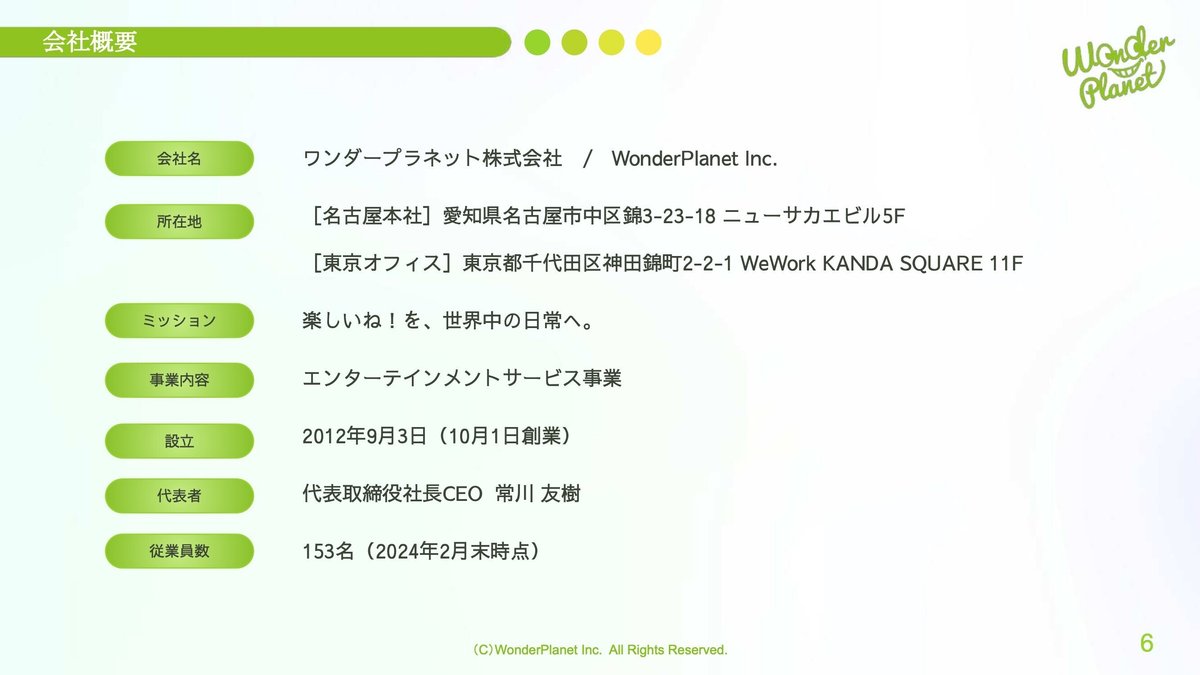

当社は名古屋を本社にしている会社で、ミッション「楽しいねを世界中の日常へ」を掲げてモバイルゲームの開発運営をしている会社です。当社は3年前にIPOしましたが、その過程でベンチャーファイナンスを駆使してIPOした会社は名古屋では非常に珍しく、直近10年で名古屋の唯一の事例と昨年ご紹介もされました。メーカー中心の名古屋でゲームベンチャーというユニークな取り組みをしている会社と思っていただければと思います。

その過程の中で、今日この後ご登壇いただくユナイテッドさんには当社の創業初期から大変お世話になっている関係でもございます。

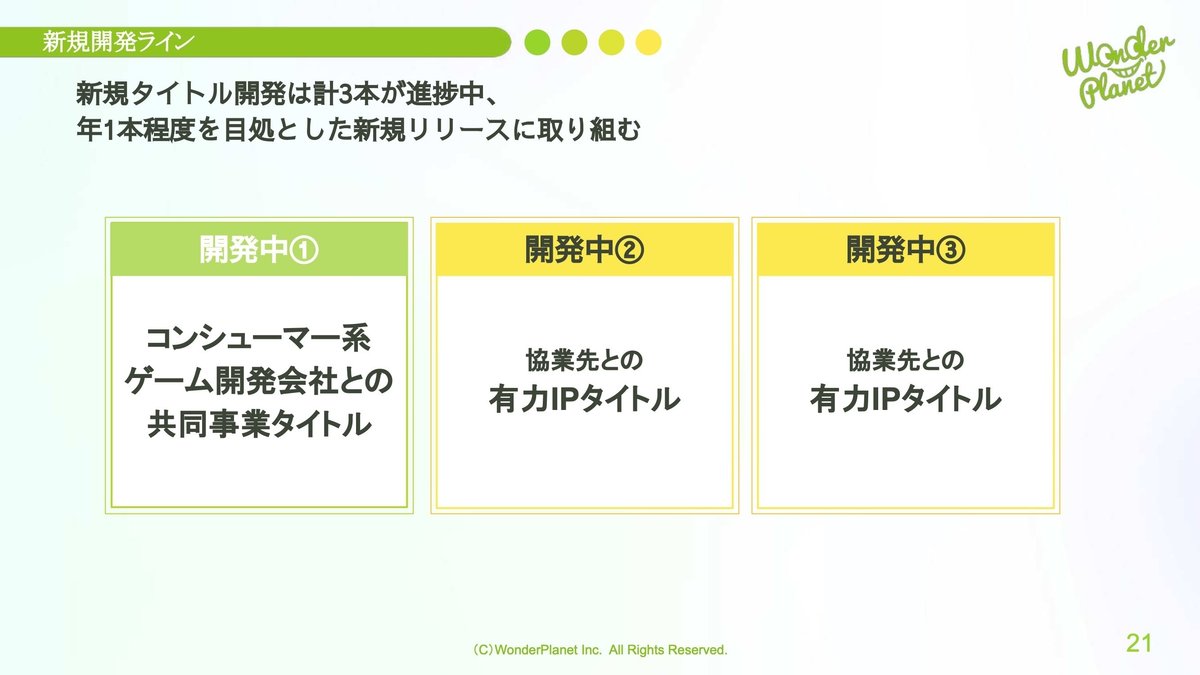

当社は未来という観点でいくと、現在次の新たな成長ドライバーとなる新規開発に注力をしており、具体的に計3本が進捗中で、年1本程度を目処とした新規リリースに取り組んでおります。

それでは、以降スライドに沿ってそれぞれ詳しくご説明させていただきますので、よろしくお願いいたします。

私の簡単な自己紹介をさせていただきます。私は大和証券のセルサイドアナリストに新卒で入社し、他に投資銀行のアナリストやグループ本社の経営企画にもいましたが、20年近くにわたって資本市場のルールと向き合ってきました。今は当社のIRを担当する身でもありますが、資本市場のコミュニケーションにおいては、出来ること、出来ないこと、ありますので、出来ないことはご容赦いただきながらも、出来る範囲で色々とお話しさせていただければと思っております。なお、私が当社のIRにフォーカスして発信しているXアカウントがこちらになります、こちらも参照までに。

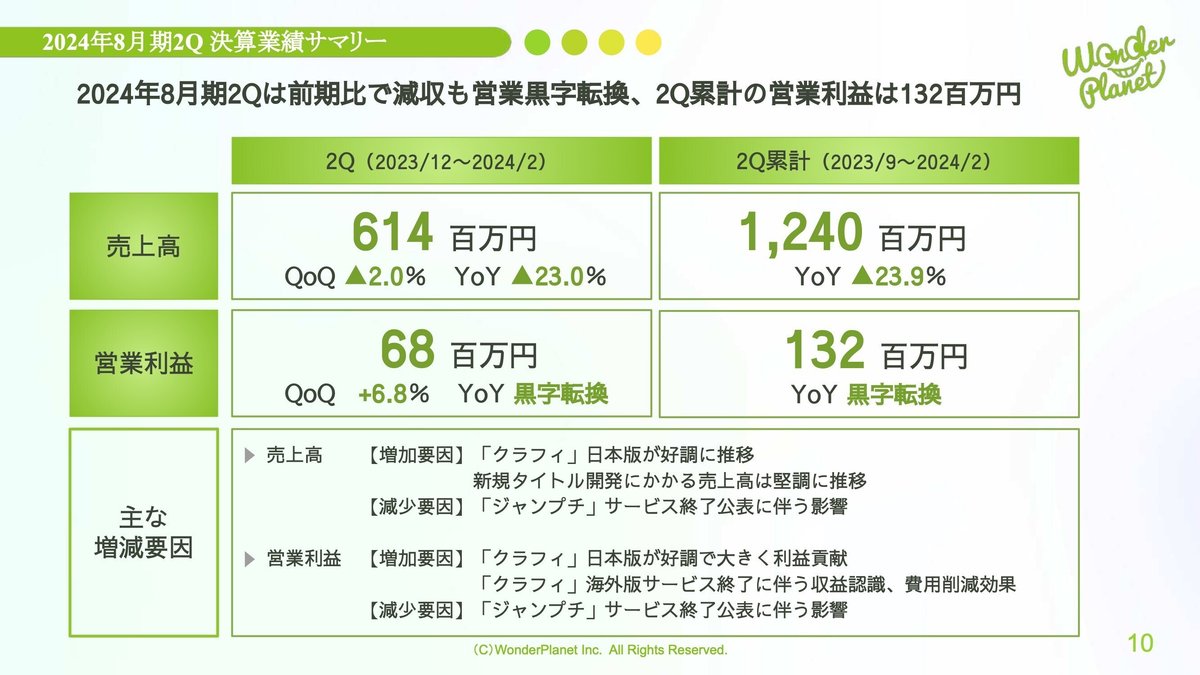

当社の直近の決算ハイライトになります。直近の3ヶ月は営業利益6,800万円、1年前の前年度の第2四半期はまだ赤字だったので、前期比で黒字に転換、前四半期比は増益が直近四半期の業績動向になります。当社オリジナルで約9年運営しているクラッシュフィーバーが正月特に好調で大きく利益貢献をしたことと、一方で週刊少年ジャンプ50周年記念タイトルとして2018年から始めたジャンプチ ヒーローズに関してはサービス終了に伴う告知をしたことで売上がない中も運営費はかかり利益貢献がない状況でした。その状況の中、全社的な継続的な費用削減の効果もあって黒字を維持したのが直近動向の内容となります。

大枠の方向性としては後ほどご説明しますが、前々期に大きく事業チャレンジをして失敗したことで営業赤字に転落したタイミングがありましたが、前期に早期に営業黒字化に転じ、今期も営業黒字を維持しています。当社は次の事業の柱になる事業投資も並行して行っており、今期は通期の営業黒字は維持しながらも、タイトル開発投資が冒頭に話した3本が進捗中で、年1本程度目処とした新規リリースに取り組んでいるということを、後ほどの今後の事業の取り組みでもご説明させていただきます。

今日は目次に沿った流れで、30ページ弱、時間としては開始が5分遅れていますが、質疑応答の開始予定時間に間に合うようにご説明させていただきます。

コーポレートサマリー

まず会社の概要ですが、当社は名古屋を本社に東京のオフィスと2拠点で、社員数が現在150名強となっております。

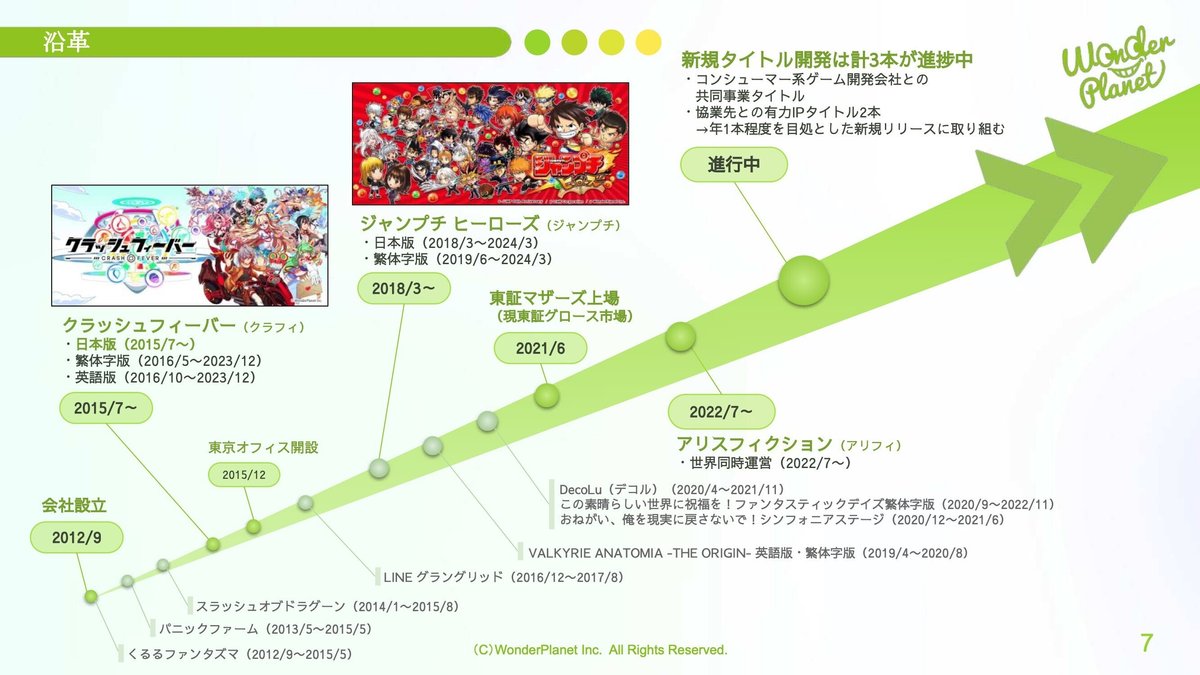

創業来、クラッシュフィーバーというオリジナルの代表タイトル、ジャンプチ ヒーローズ、上場後にアリスフィクションの順で開発・リリースに取り組み、2015年、18年、22年と、3、4年ごとに大きな勝負をするのですかと、よく質問を受けることがありますが、右下に記載の通り、それぞれ詳細は割愛しますが、当社は毎年、年1本程度のペースで事業チャレンジをしてきており、直近はアリスフィクションの事業チャレンジ失敗後の業績立て直しにお時間をいただきましたが、その間に並行して現在進行中の新規タイトル3本の準備を進行してきたと見ていただければと思います。

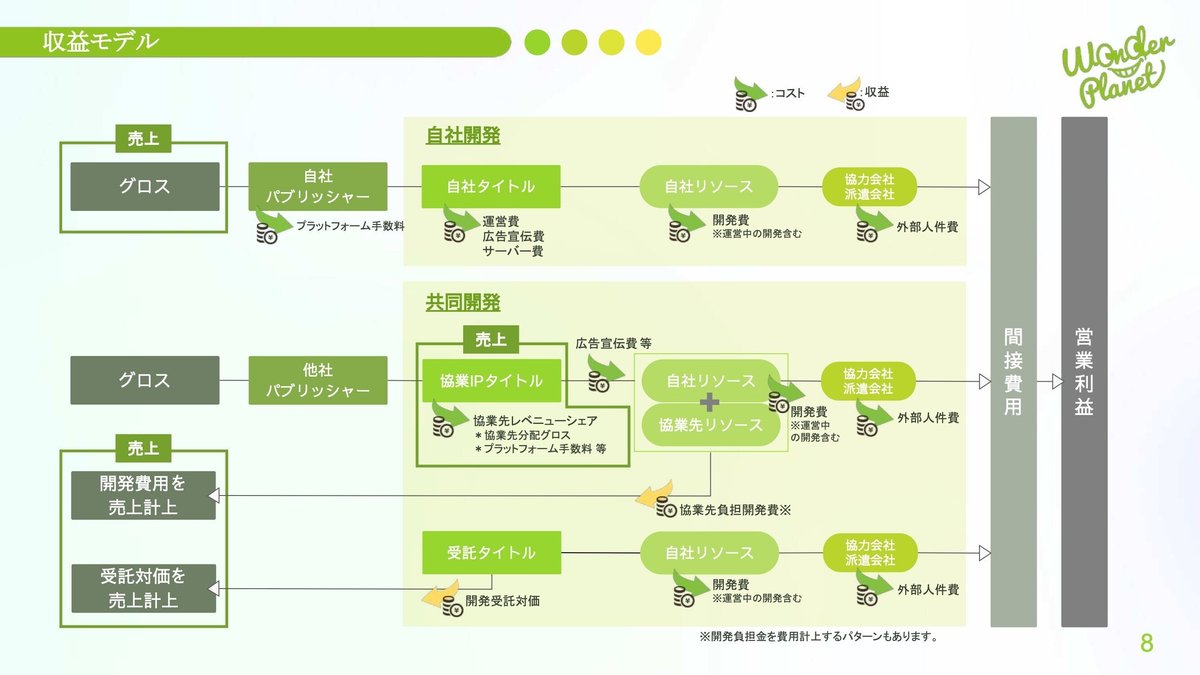

当社はモバイルゲームの会社ですが、2年前のアリスフィクションまで、売上は上段の2つ、当社パブリッシングと他社パブリッシングの、ユーザーからお金をいただくゲームマネタイズを中心に当社は売上高のほぼ全てが構成されていました。直近当社は、左下に記載している開発費用売上を計上、当社は開発売上と呼んでいますが、この固定的な売上高の構成比が上昇しています。

一方で、右側が費用の流れになりますが、社員だけではなく外注人員含めた人件費が中心で、変動費として主に広告宣伝費、サーバー費、プラットフォーム手数料があり、その費用全体を対売上でコントロールして営業利益を作る、そういった流れの収益モデルです。

後ほど、現在当社がハイブリッドカジュアルゲーム領域に注力しており、今後、左上のゲームマネタイズの売上高に加えて、広告のマネタイズにもトライしていこうと考えている話もさせていただきます。

2024年8月期2Q 決算概要

直近の決算パートに移らせていただきます。冒頭のハイライトで直近四半期の数字はお話しましたので、半期の数字をご説明できればと思います。売上高としては12億4千万円の前期比でマイナス23%、直近、プロジェクトの撤退するもの、新しく開発開始するものの入れ替えを進めている影響を主因に前期比は減収となりましたが、営業利益では後ほどコストの推移もご説明しますが、営業黒字水準を維持できており、上半期は1.3億円の営業利益でした。主な増減要因はハイライトで説明した内容と重複しますので割愛させていただきます。

売上高、営業利益の四半期と通期の推移については、冒頭お話ししたように1年前の第2四半期まで当社はまだ赤字が続いている状態でしたが、それ以降は黒字に転換し、それを維持している状況です。通期業績では、2年前に大きく事業チャレンジ失敗したことをお話しましたが、前期中に通期で黒字化まで戻すということをお約束させていただき、それを達成させて頂いた状況となっています。

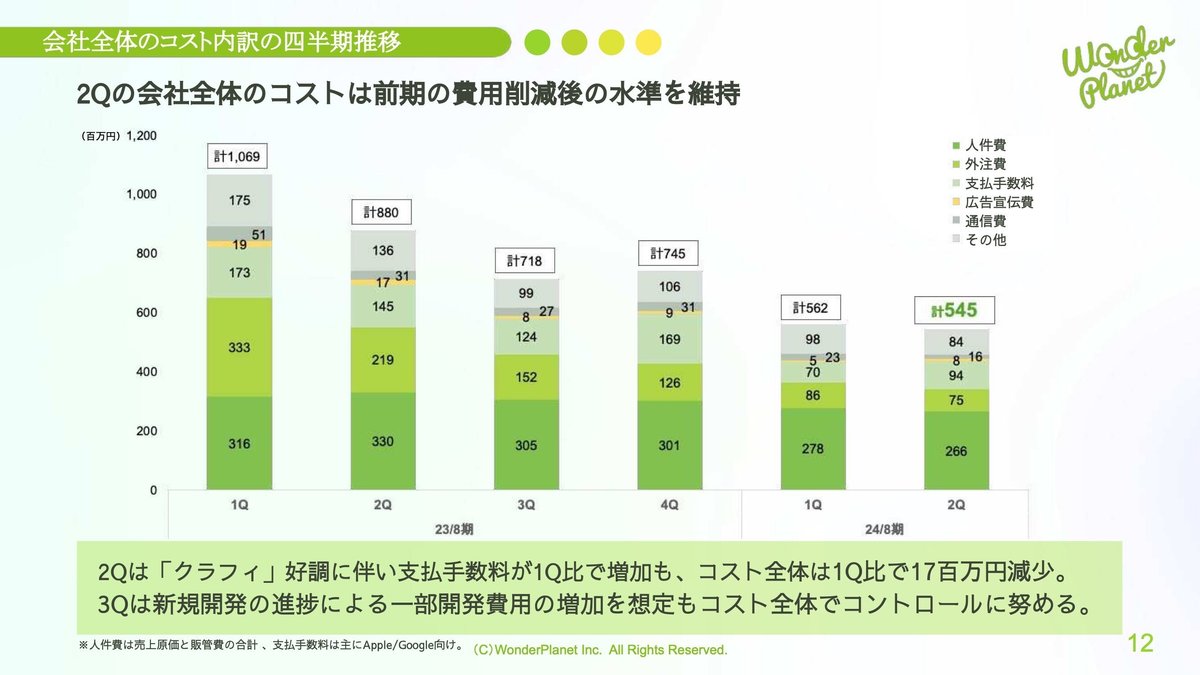

前期から今期のコスト推移です。当社においては、先ほど話したゲーム開発運営に関わる人件費の割合が一番大きいです。一番下、この人件費が社員分に該当しますが、1年前の第1四半期の3億1,600万円から、直近で5,000万円減の2億6,600万円となっており、一部撤退プロジェクトの整理はありましたが、なるべく人件費は落とさないように、これは会社の事業の根幹になりますのでしっかり手当してきました。一方で、外注人員分の外注費に関しては変動費的な部分もありますので、3億3,000万円あったものを直近で7,500万円まで大きく削減しました。人件費以外は撤退プロジェクトに紐づく費用、通信費やその他費用、支払手数料等も削減してきたことによって、会社全体で1年前から約半分の5億4,500万円までコストを落としてきたという推移となっております。

今後に関しては、次の第3四半期以降、新規開発が順調に予定通り進捗し、これから開発工程がリリースに近づくほど開発費用はどうしても増えていくことから、今後開発費用の増加を見込んでいますが、コスト全体の中ではコントロールして吸収出来るよう、引き続き努めてまいりたいと思っております。

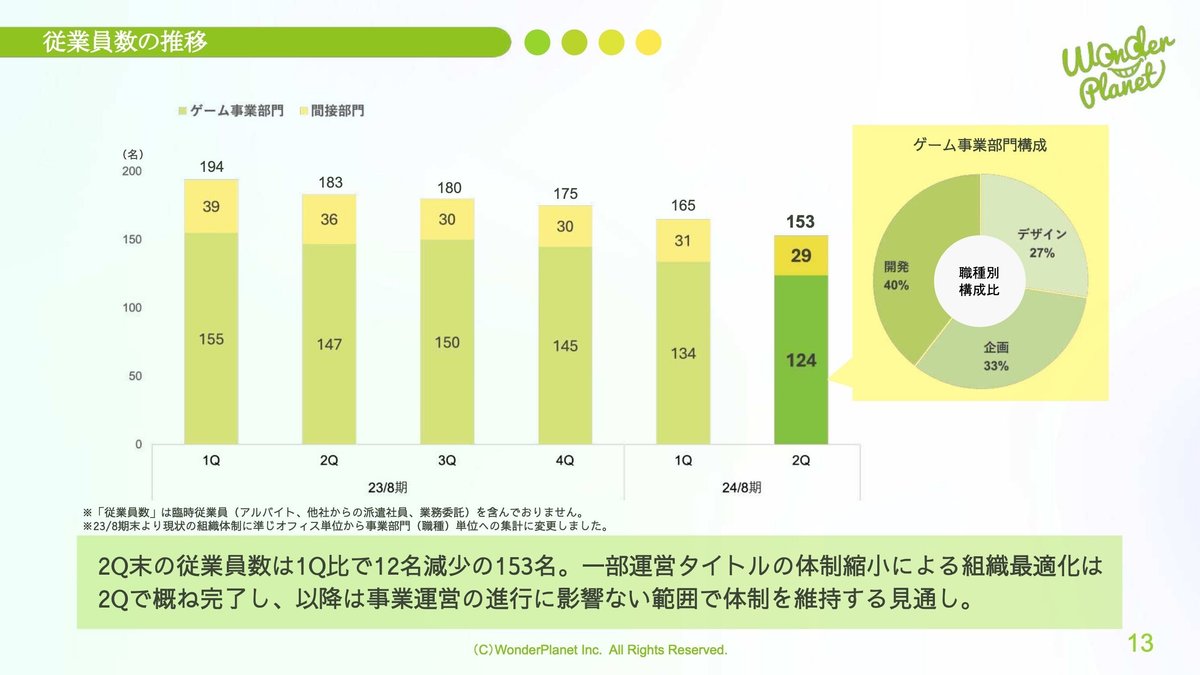

従業員数の推移です。第2四半期末の従業員数が153名、1年前と比べて減少したことに対して少しご心配いただくご質問をいただいておりますが、現在の当社の開発運営体制はクラッシュフィーバーと新規タイトル3本を中心としたチームで、今後の体制見通しも加味の上で、150名から160名の体制が適切と考えております。現在は組織最適化が完了した状態で、以降は今の体制を今後も事業展開に影響がないように維持する方針で考えています。

今後の事業の取り組み

今後の事業の取り組みをご説明します。当社が今後ハイブリッドカジュアルゲーム領域に注力していきますというお話をさせていただきます。

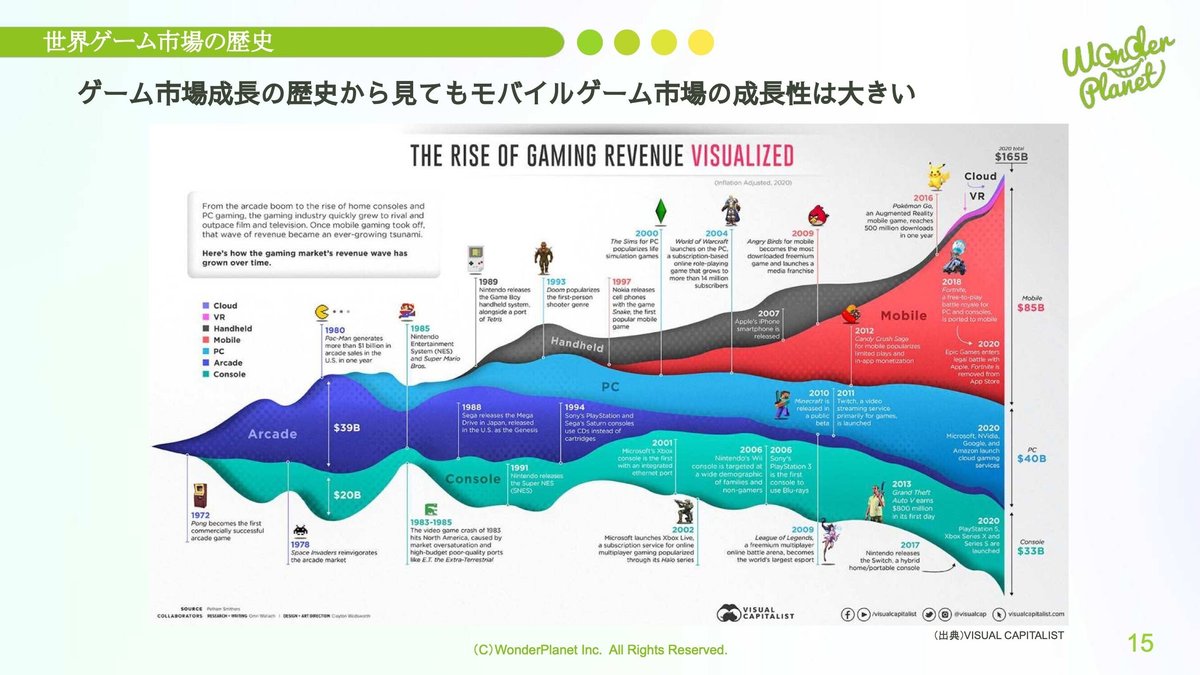

まずマクロのゲーム市場全体から順番にご説明します。業界レポートで出ている世界ゲーム市場の歴史で、一番左はアーケードの1970年代から始まっていますが、当社にとって一番大事なのは一番右のところ、ゲーム市場は今世界で約20兆円という市場規模がある中で、その約半分がモバイルゲームの市場で構成され、あと残り大きく2つがPCとコンソール、この3つがゲーム市場の大部分を構成している状態です。当社はこの中で最大かつ現在も最も成長しているこのモバイルゲームに創業来フォーカスしてきました。

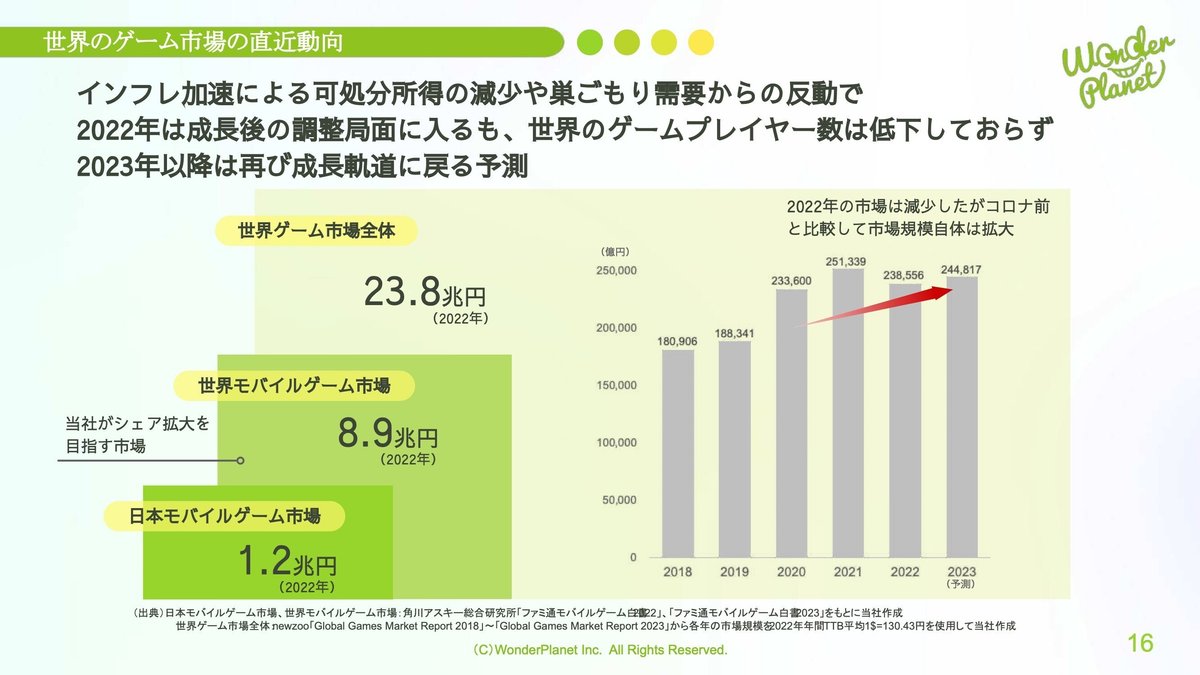

もう少し直近の市場トレンドについて説明を進めます。日本ではモバイルゲーム市場が今踊り場に入っていると、他の会社の決算等を見ながら考えられるところがあるかと思いますが、グローバルな観点でも一部調整局面にはあると思っています。コロナ禍の2020年以降、巣ごもり需要で大きく市場が膨れ上がった後、日本であれば昨年から、グローバルでは2年前からコロナ禍からの開放が進み、ユーザーがオフラインのエンターテインメント等にも戻っていく過程の反動減が踊り場の主な背景と思います。

ただ、足元でもゲームプレイヤー数自体は落ちていない状態で、また1、2年経てば再び成長軌道に戻るという予測もあります。その間に、その後含めてどう競争に勝ち残っていくかというところが重要と考えています。

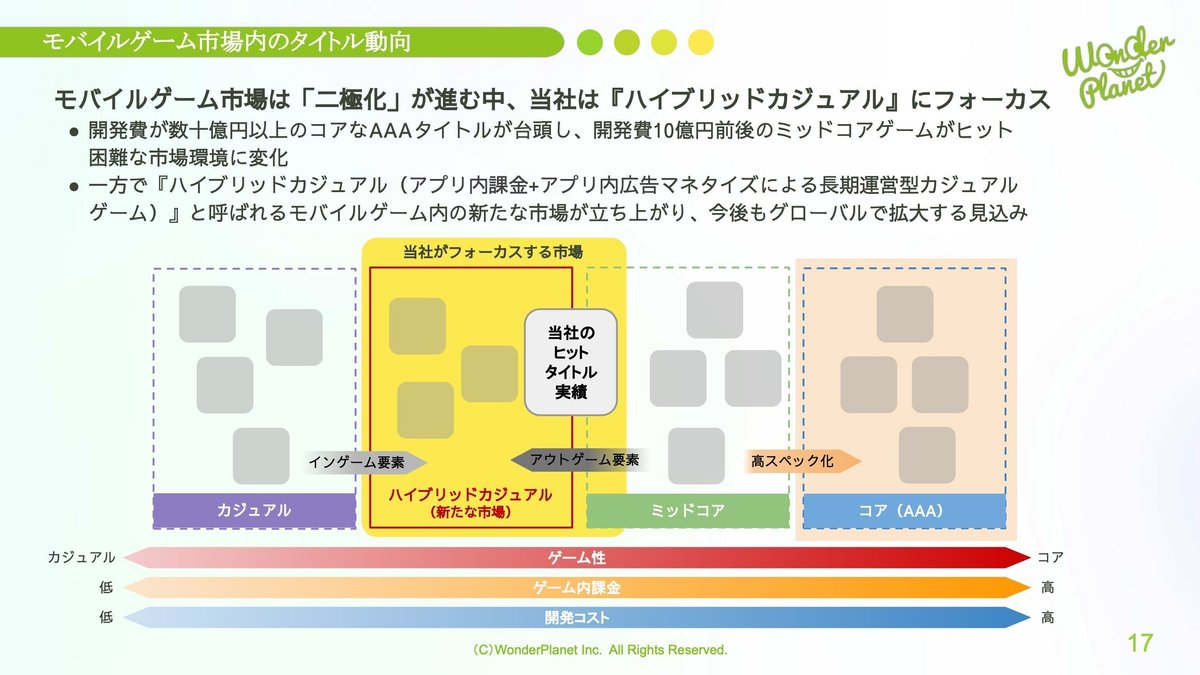

現在の業界動向の見方ですが、モバイルゲーム市場内に新たなトレンドが生じていると思っており、それが二極化、一つ目が右側のコアのAAAタイトルで開発費が50億とか100億とかあるハイスペック・ハイリッチなゲーム、これはモバイルデバイスを超えてPCやコンソールへのマルチデバイスにも繋がっていく仕様、外資系が多い領域と思います。

一方で、当社は今後もこちらに注力していきますが、モバイルゲームのユーザーの中には、これらハイリッチなゲームをしたいユーザーがどれだけいるかというところでいくと、数はマイノリティと感じています。数の上では、短い時間でも気軽に楽しく遊べるゲームプレイしたいユーザーが今もマジョリティ、当社はその範疇のミッドコアを主戦場としてきましたが、このミッドコアはゲームユーザー数が当然多く、しかし足元でゲームマネタイズに苦労する場面も増えてきたというのが現状の捉え方だと思っております。

その中でもう一つのトレンドになりつつあるのが、グローバルな言葉でハイブリッドカジュアル、カジュアルが言葉に含まれるのでゲーム性がカジュアルのイメージに引きずられて、ハイブリッドカジュアルの本来の意味が上手く伝わっていないことは今まで頂いた質問からも感じています。

ざっくりとした捉え方としては、今まで当社がやってきたミッドコア、これはインゲームとアウトゲームともにしっかり実装された上で長期運営を前提としたゲームマネタイズ中心の収益モデルですが、ここに広告マネタイズがアドオンされる、マネタイズモデルがハイブリッドになると認識いただくとミスリードがないのではないかと思っております。

つまり、簡単なインゲーム中心の一般的にカジュアルと言われるゲームではなく、アウトゲーム、つまりキャラの育成やパーティー編成など、ユーザーが遊べば遊ぶほどメリットがある部分もしっかり実装することで、プレイ時間が長くなり、ユーザー定着率も高くなり、これが長期運営を前提とする上で大事な開発要素になり、その上にアドオンで広告マネタイズも機能させることを考えながら開発をしているところが当社の現状です。

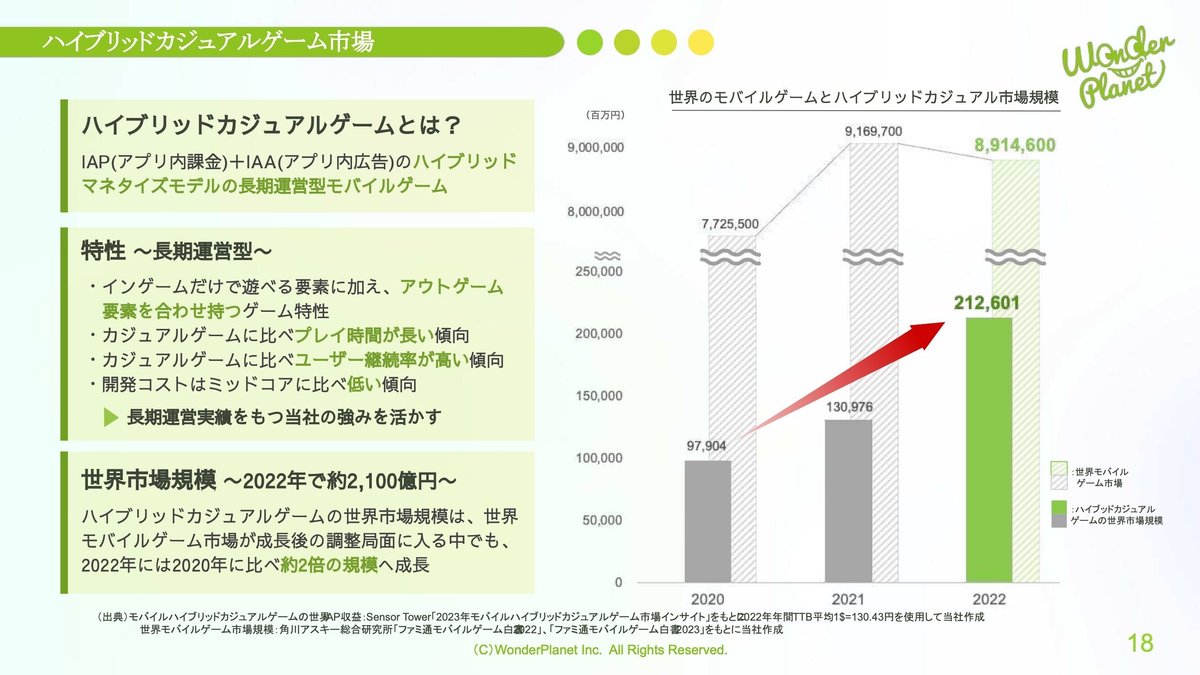

日本のゲーム市場に、ハイブリッドカジュアルのロールモデルはまだ全然多くなく、市場規模自体が世界で2022年で2,100億円程度と全体に比べればまだ大きくない状態です。しかし、今後伸びる市場としてゲーム業界では注目されており、これから他社も参入してくると思います。いかに早く参入し、この伸びていく市場の中でシェアを獲得できるのか、これからの戦いに当社も備えているのが現状です。

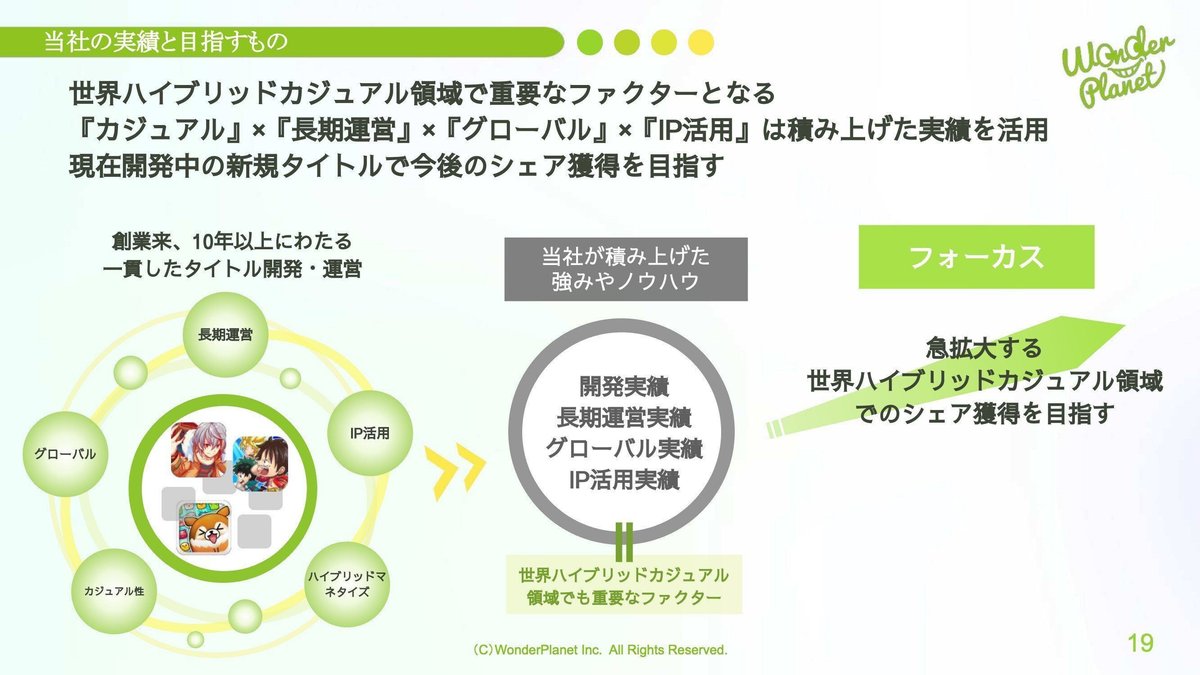

ですので、私の捉え方ですが、ハイブリッドカジュアル領域への参入とは、新市場のサービスをこれから作る戦いではなく、今までのミッドコアを主戦場としてきたゲーム会社達が今後の競争に行き残るために、今までとは異なる必要なゲーム仕様の改善を図る戦い、と捉えた方が良いのではと思っています。ですので、当社が今まで積み上げた知見やノウハウ、当社は今12期目ですが、特にカジュアル性のゲーム開発をずっと重ねてきていて、そこにグローバル運用実績、またIP活用実績も活用していきます。なお、ハイブリッドマネタイズはまだまだこれからですが、過去、当社は広告マネタイズ中心の収益モデルにクラッシュフィーバーより前にチャレンジしたことがあり、その時は時代が早すぎて上手くいかなかったところ、後にクラッシュフィーバー内で広告マネタイズにもトライしました。この過去の経験も活かしていきます。

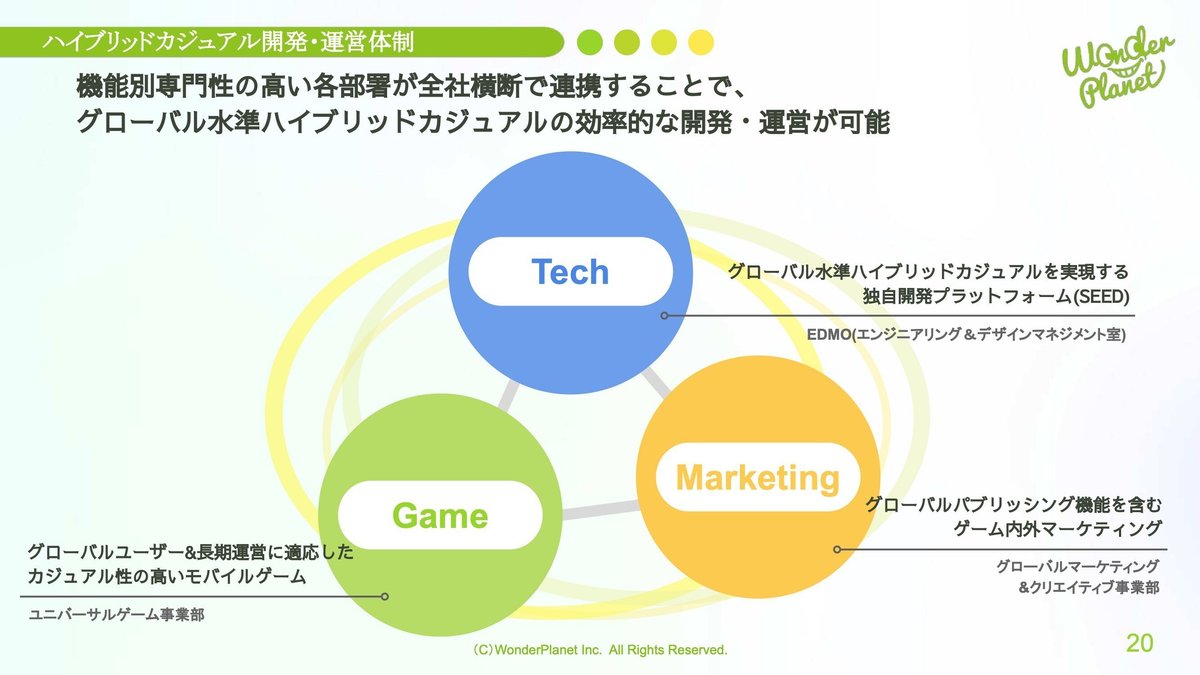

今まで当社はハイブリッドカジュアル領域で勝っていくために組織も変化してきており、今まで左下のゲーム事業部が一本一本スクラッチでゼロからゲーム開発していましたが、今後はゲームシステムにあたるインゲームはスクラッチで作る部分が多いけれども、アウトゲームなどある程度統一対応できる部分もあるので、その開発基盤構築の役割をこの上のTECHのEDMO、またマーケティングは今までユーザー流入のための広告投資をする役割でしたが、今後は広告マネタイズとして売上の一端を担う形になるべきなのでプロフィットセンターに変わる、そういった考えを持つマーケティングチームにも変えてきており、この3つがそれぞれ役割分担した事業部の組織体制を準備をしてきたのが今までの動きです。

新規開発ラインとしては、今当社は3本準備中で、開発中の1本目はコンシューマー系ゲーム開発会社との共同事業タイトル、開発中の2本目、3本目は協業先との有力IPタイトルです。コンシューマー系の1本目に関しては発表してから2年が経過し、その間に開発を進行させてきました。また、先ほど話したハイブリッドカジュアル領域ではIP活用が重要と、2本目と3本目も自信を持った有力IPタイトルとして準備を進めております。年1本程度を目処とした新規リリースに取り組む、これは昨年の10月に記載しました。新規開発はその時から変わらず予定通りに進捗しております、楽しみにお待ちいただけますと大変幸いです。

2024年8月期 通期見通し

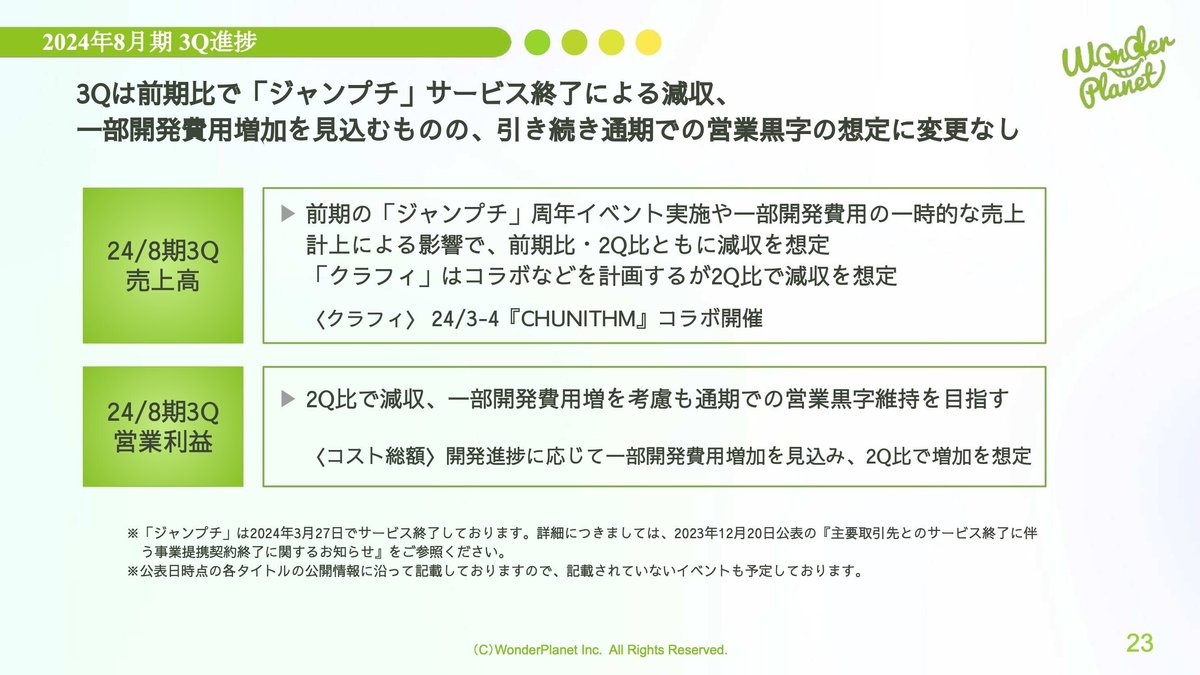

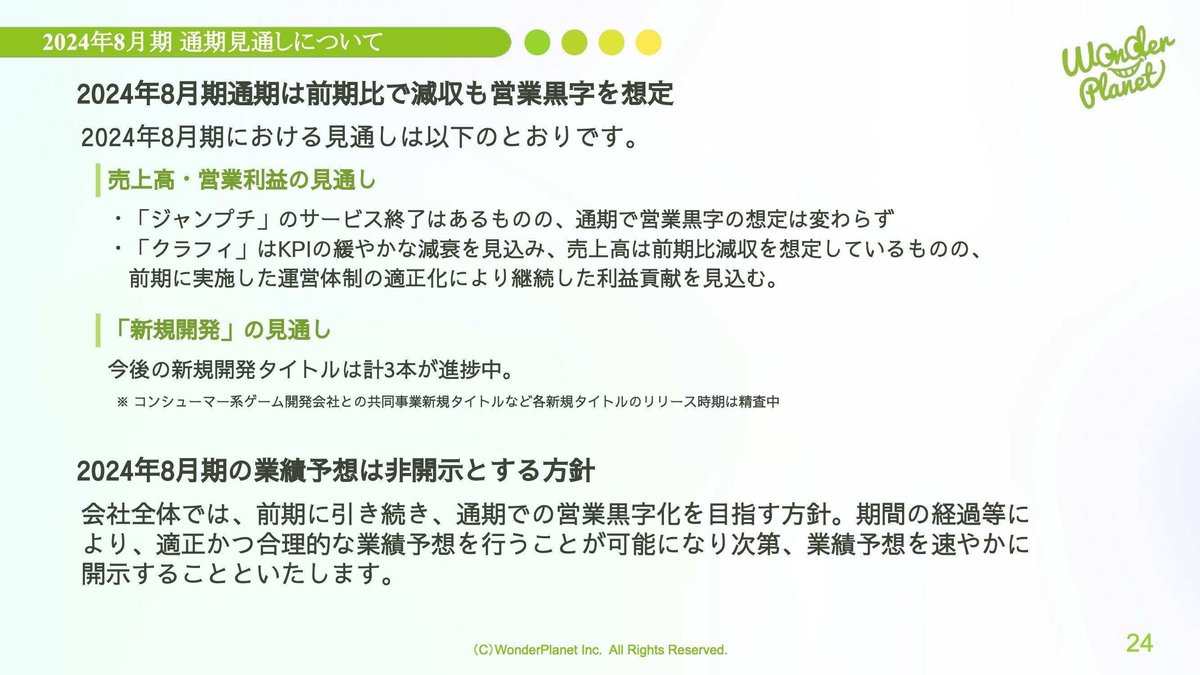

では残りの業績見通しをお話しさせていただきます。第3四半期は、先ほどコストでお話しましたが、開発費用の増加を見込みながらも、通期で年間の営業黒字となるようコントロールに努めてまいります。

業績予想については、今までお話したとおり、今期は新旧のプロジェクトの入れ替わりや撤退、また150名強の社員も多くが異動して動いているなど、事業変数が広範に多い中だったので、今は業績予想を控えさせていただいていますが、ある程度数字を見れる段階となりましたら開示させていただくことを考えております。

その他IR関連情報

残りの資料に移ります。当社は上場して3年、2年前のアリスフィクションのリリース以降、大きな相場が作れていないことは当然認識をしており、今まで話した通り、前回の事業チャレンジ失敗後の業績立て直しにお時間をいただいてしまいましたが、その間に再び事業成長に転じられるよう、新規タイトル3本の準備を推し進めてまいりました。これからの未来は楽しみに安心して見ていただけるように引き続き努めてまいりますので、今後、当社のこれから事業側が出ていくニュースフローにもウォッチいただけますと大変幸いです。

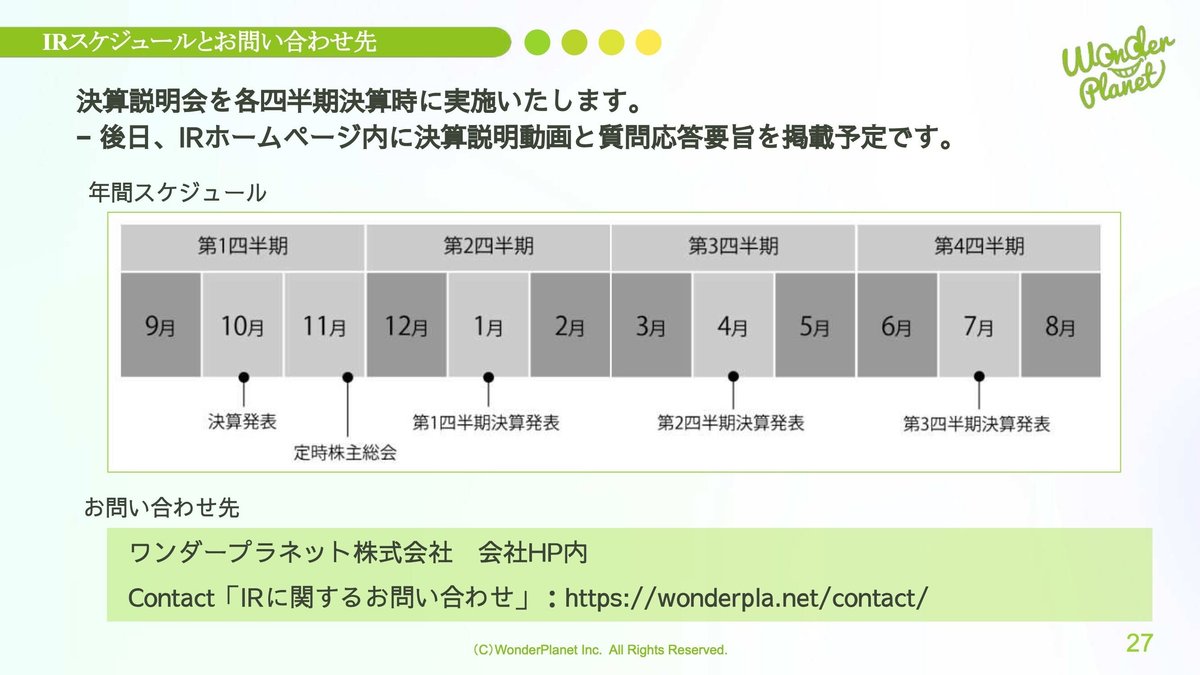

あとは残り最後のページですが、IRスケジュールとしては、当社は8月決算で、次の四半期決算は7月、通期で10月に新しい年度方針などを話すタイミングがあります。問い合わせがございましたら、ホームページの問い合わせフォームからご連絡いただけたらと思います。

今日のアンケートはこちらのGoogleフォームにて、頂いたご意見などはいつも参考にさせていただいています。ご記入いただけたら大変幸いでございます。

本日はお時間をいただき、ご清聴いただきましてありがとうございました。引き続き当社の企業価値向上に努めてまいりますので、よろしくお願いいたします。

質疑応答

Q. 年一本程度の新作タイトルの今期内のリリースはあるのでしょうか。

A. 新規3本とも協業先がいるタイトルで具体的にお話はできない状況です。お伝え出来ることは、開発は順調に予定通り進捗しています。なお、4月の第2四半期のタイミングで、決算説明資料から「詳細協議中も含まれる」の注記をカットしており、これも進行を意味します。年1本程度を目処としたリリースに取り組むことは昨年10月に発表しており、その後、開発は予定通り進捗しております。楽しみにお待ちいただけますと幸いです。

Q. 四季報にジャンプチヒーローズが想定外の契約終了と記載されていますが、それについて教えて欲しい。

A.まず、四季報には当社からその旨を伝えておりません。また、当社としては想定外ではありません。ジャンプチ ヒーローズは、2018年の週刊少年ジャンプ創刊50周年の記念タイトルで、リリースしてから6年が経過していました。当社としては今後について前もってケースを想定し対応の調整準備をしてましたので、その後の動きも順調に対応できました。想定外では無かったことはお伝えさせていただきます。

Q. ハイブリッドカジュアルゲームにおいて、御社の場合、日本のIPの知名度を活かしたIP活用が良さそうだが、事業戦略上、どのようにお考えか。

A. ハイブリッドカジュアルゲームにおいて当社自身もIP活用は大事な要素とご説明させていただきましたが、IP活用したゲームの方がユーザーに認知されやすい、集客しやすいという観点からです。その点を鑑み、新規タイトルで2本目と3本目は、協業先との有力IPタイトルとしました。特にグローバル市場に出ていく上でも非常に重要な要素と認識しています。

Q. 今後どうやって世界で戦って勝ち残っていくか、採算の合うゲーム開発をしていくか。

A. グローバルでの戦い、当社は実績としてクラッシュフィーバーとジャンプチ ヒーローズで海外版を体験しましたが、当時の感触からも、日本のIP活用は非常に大事でした。例えば、クラッシュフィーバーはオリジナルIPですが、その中で適宜、日本のIPコラボをしてきており、IPによっては日本以上にグローバルで盛り上がるものもありました。

どう採算を合わせるかは運営体制規模にあると思っており、例えば月のゲームマネタイズが1億、2億でも十分に利益が出る運営体制であれば長期運営が可能です。クラッシュフィーバーが長期運営できているのも同じ理由です。当社が独自の開発基盤の準備をしているのも、長い目で見て開発運営費の効率化を図ることが大きな目的の一つとなっております。

Q. 運営費を落としたらゲームの質が落ちないか。

A. チーム人数の肥大化は役割がパーツパーツに分かれ、全体感を見なくていい人間が増えます。そういう人海戦術的な部分はテクノロジーで効率化を目指す、当社独自の開発基盤を準備する目的でもあり、思想はそこから始まっています。

ゲームの質に関しては、プロデューサーやディレクター、また各職種のリーダーなど、上位レイヤーがクオリティコントロールの要となりますが、実際の現場ではチーム規模の拡大と機能できる上位レイヤーの人数は必ずしも比例するものではないと経験則から思っており、引き続き当社でも上位レイヤーの手当は品質に直結するため当然今後も大事にすべきと思っていますが、一方で機械化、効率化すべきところはしていく、費用コントロールの上で手を入れていかなければならない余地はまだ十分にあると考えています。

Q. 生成AIの活用は検討されていますか。

A. 現在、活用実績はございません。今後、生成AIやAI全般を含めて、業務効率化の観点で大事な要素にはなり得るとは思います。

Q. ブロックチェーンゲームの取り組みがあれば教えてください。

A. ブロックチェーンゲームに関して開示してますが、過去のゲームチェンジャー社との取り組みは開発中止しております。現状、当社はこの領域を注力分野としておりません。

Q. 他社が今度ブロックチェーンゲームの新規タイトルを出されますが、現状の御社のブロックチェーンゲーム業界全体の変化や見解を教えてください。

A. 私的な見解ですが、今もロールモデルが生まれない状況が続いていることが厳しいと見ています。ロールモデルとは、その会社業績や新市場の規模がワンランク跳ね上がるほどのインパクトのことで、日本企業からまだそれが生まれていない状況を鑑み、また当社がそれを当社が生み出せるのか考えた中、当社はこの領域を注力しないと判断しました。

Q. アクシーインフィニティやSTEPNはロールモデルになり得なかったのでしょうか。

A. 他社の言及はなかなか難しいですが、一時的な成功はありましたが、長期運営とはならなかったことで、当社のような長期運営を前提としたゲームデベロッパーが注力すべき領域なのか、改めて考えるきっかけにはなりました。

Q. 世界モバイルゲーム市場の約9兆円のうち、中国市場の規模は、また中国ではPF手数料が30%より高いのか。

A. 約9兆円の内、中国が約3兆円を占め、続くアメリカを加えて市場の約半分を構成しています。過去、当社がクラッシュフィーバーで中国本土にチャレンジした際、特に現地独自の集客力の強いプラットフォーマーでしたが、一般的な30%より高いケースもありました。

Q. 前期の有価証券報告書の売掛金内訳についてどういう取引か教えて欲しい。

A. 個別の取引内容については説明を控えさせて頂きます。

最後に、今日会場に来ている方々へ一言メッセージをお願いします。

皆さま、お時間をいただきありがとうございました。2年前の状況でだいぶご心配をおかけし大変恐縮でしたが、現在まで約束通りに前期の営業黒字化を達成の上で、並行して今後の成長ドライバーとなり得る、新規開発3本の開発進行を推し進めてまいりました。

これから当社は再び新たな事業成長フェーズへのチャレンジを始めます。開発は予定通り進捗しておりますので、今後の事業側からのニュースフローも楽しみにお待ちいただきながら、引き続き当社を見て頂けますと大変嬉しく思います。本日はありがとうございました。