[書き起こし・要約]ツクルバ(2978) IRセミナー・質疑応答 2024.4.19開催

2024.4.19に開催致しましたツクルバ(2978)のIRセミナー&質疑応答の書き起こしになります。

登壇者名 執行役員CFO 財務本部長 門間 賢都 氏

IRセミナー

中古・リノベーション住宅の流通プラットフォーム「cowcamo(カウカモ)」を運営している株式会社ツクルバ、執行役員CFOの門間です。本日はどうぞよろしくお願いいたします。

本日のアジェンダはこちらです。まず、弊社の会社と事業の紹介、そして我々が事業展開をしている中古・リノベーション住宅市場の成長性、そして中古・リノベーション住宅市場におけるカウカモというサービスの強みをご紹介させていただきます。その後、第二四半期、そして通期の連結業績予想についてご説明させてください。

会社・事業紹介

我々ツクルバですが、2011年に創業した成長中の上場ベンチャーです。創業から13年が経ち、そこから今の柱になっているカウカモ事業を立ち上げて9年、上場から5年となります。正社員数は約200名ですが、企業成長率のランキングなどでも何度も表彰いただいております。また、全従業員の半分以上が女性で、女性が活躍する会社としても表彰いただいております。

次に、私の簡単な自己紹介をさせていただければと思います。新卒でモルガン・スタンレー証券に入社しまして、投資銀行部門で、主にテック、メディア、テレコム業界などの企業にアドバイザリーを提供しておりました。その後、ツイッター社に入社し、6年弱に渡りアジア太平洋地域の財務責任者を務めました。そして、2023年1月にツクルバに入社し、現在、執行役員CFOとして勤めさせていただいております。

事業内容の紹介をさせていただきます。ツクルバは住宅、不動産領域においてデザイン×テクノロジーを強みに、カウカモ事業を実施しております。カウカモ事業に経営資源を集中するために、創業時から行っていた不動産企画デザイン事業を2023年11月に事業譲渡しております。本日は、弊社の柱の事業であるカウカモ事業を中心にご説明させていただきます。

カウカモは中古・リノベーション住宅の売主と買主の課題を解消する住宅流通のプラットフォームです。プラットフォームでイメージしやすいのは例えばAmazon、メルカリのような商品の買主と売主をつないで、そこの流通総額から手数料を得るビジネスモデルです。これを我々は中古・リノベーション住宅の領域で行っています。

カウカモのサービスイメージをご覧いただければと思いますが、アプリやウェブサイト上で多数の物件を掲載させていただいております。売主のこだわりが詰まった、一点物の物件を数多く掲載させていただいておりまして、売主と買主とのマッチングが行われ、プラスで人によっては追加でリノベーションを行う、それぞれの人が望むライフスタイルを実現する、そういった世界を目指しております。

ここからはツクルバが上場してからの業績推移をご説明させていただきます。まず、売上総利益に関しては、上場時10.6億円だったところが、本期の最新予想で28億円から30億円と約2.7倍に成長。また、カウカモ事業で取引された流通総額、GMVは上場時の153億円から、昨年7月で526億円と約3.4倍。また、カウカモに登録していただいている会員数は、上場時10万人だったのですが、昨年7月で44万人と、約4.4倍となっています。このグラフでもご覧いただけるとおり、各指標において高成長を実現しております。

流通総額に対して少し補足させていただきたいのですが、我々のようなプラットフォーマーにとっては、GMV、すなわち流通総額が極めて重要な指標です。流通総額は、カウカモというプラットフォームで取引された物件の金額、リノベーションの価格、インテリア商材の販売価格などの合計になります。簡単に言うと、プラットフォーム上で取引されたものの総価値と認識していただければと思います。

最後に、営業利益についてもご説明させていただければと思います。上場時は1,900万円の黒字でしたが、昨年度まで4年間の先行投資期間が続いていたこともありまして赤字でしたが、そこからV字回復を実現し、昨年の通期実績では黒字転換、今期は1.5億円の通期黒字を見込んでいます。

以上が弊社の上場以降の軌跡です。

中古・リノベ住宅市場の成長性

我々が注力する中古・リノベーション住宅、この市場の成長性についてご説明させていただきます。弊社は現在、東京都、横浜のエリアをメインとして事業を展開しています。この市場規模自体は、東京都で築20年以上、40平米超の物件、かつリノベーションを行う物件、ここまで条件を絞っても1.6兆円と、極めて大きな市場規模があります。かつこの市場は年々10%弱の成長を遂げている成長市場でもあります。この市場に対して我々の流通総額はまだまだ3.4%なので確実に拡大していけると考えております。さらに今後エリアを首都圏、全国へと広げていくと、総額20兆円くらいの市場規模まで拡大することが可能です。

中古・リノベーション住宅の市場が今後成長していく理由について、需要側と供給側の要因をまとめております。

まず需要側の要因ですが、1点目は新築価格の高騰があります。報道などでご存じの方も多いと思いますが、建築資材、人件費の高騰などで足元の工事費が上昇しています。2023年に東京23区で発売された新築マンションの平均価格は、このグラフにあるように初めて1億円を超えました。1億円を超えるマンションを購入することは極めてハードルが高く、より安価で、かつリノベーションを施すことで新築同等の内装を実現できる中古マンションが有力な選択肢になりつつあります。

2点目は意識や嗜好、ライフスタイルの変化があります。地球温暖化などの課題に対して、持続可能な社会を築く必要があるという考え方も徐々に広まっています。住宅市場においても長年主流であるスクラップ&ビルド、つまり古い物件を壊して新しく建てるという考え方から、長期的に同じ住宅を使い続けようといった考え方の変化が顕著に見られます。そして自分自身の嗜好性です。リモートワーク、家族構成といったライフスタイルの変化に合わせて、より自分らしい暮らしを実現できることを求める人たちが増えています。単なる寝る空間ではなく、より自分らしい暮らしを追求する人たちが増えており、こういったニーズをリノベーションを行うことで満たすことができます。これが中古・リノベーション住宅の需要を後押しする有力な要因になります。

次に供給面についても補足させてください。今回挙げさせていただいたのは、景気に左右されづらい安定した流通件数、そして築古物件数の増加といったところです。左側のグラフは中古マンションの成約数と新築マンションの供給戸数の推移を示しています。新築自体は景気動向に応じて増減があり、例えばリーマンショック時には供給戸数が大きく下がったことが見て取れると思います。ただ、既存住宅、つまり中古マンションといったところは、暮らしの実需の受け皿として必要不可欠でありまして、不動産市場の中で最も景気の影響を受けづらいものとなります。実際左側のグラフを見ていただいても、中古マンション成約数がしっかりと順調に成長しているのが見て取れます。そしてここ数年は中古マンションの流通件数が新築供給戸数を上回り、今後もこのトレンドが継続することが予想されます。

右側のグラフについて少しご説明させていただきますと、こちらは首都圏の中古マンションの築年数別の構成比率を示しています。築25年超の物件は、2015年には全体の30%程度しかありませんでしたが、先ほどのとおり新築の供給数が減ってしまうことから、2025年には50%を超えると予想されています。一般的には築25年を超えた築古物件については、何らかの手直し、何らかのリノベーションをしないと住みにくいとされています。弊社が得意とする物件の数が年々ストック面でも増加しています。

以上のとおり、需要と供給、それぞれの環境の変化によって、中古・リノベーションマンションを選ぶというのが当たり前の選択肢になりつつあります。まさにカウカモの今後の成長に対して大きな追い風となります。

中古・リノベ住宅プラットフォーム カウカモの強み

中古・リノベーション住宅市場におけるカウカモの強みについてご紹介させてください。

カウカモは、中古・リノベーション住宅市場で売主と買主の課題を解消するプラットフォームとして機能しています。プラットフォームとしての強みは、売側、買側それぞれから得られたデータを活用して、ユニークな価値提供を売主と買主の双方に行うことです。これによって売買が加速するフライホイール型の成長サイクルを構築しています。買主と売主に対するカウカモの特徴をご紹介させていただきます。

まず買主に対しての価値ですが、カウカモというメディアの特徴としては、築年数、駅からの距離、広さといったスペックだけではなく、豊富な写真とストーリー性のある取材記事を提供することによって、見るだけで楽しく住まいを妄想できるといった価値を提供しています。我々の取材記事においては、単にお家だけではなく、周辺環境がどうなのか、現在のオーナーがどのようなこだわりを持っているのか、どういったこだわりが詰まったお家なのかということをコンテンツにすることによって、オンライン上で暮らしを疑似体験していただけます。これによって中古物件を買うことで自分の人生にどのような変化がもたらされるのか、暮らしがどのように豊かになるのかを想像しやすくなり、見ているだけで楽しいという価値を提供しています。これがSUUMOさんやHOME'Sさんといった大手メディアと大きく異なる点です。

また、メディアで情報提供するだけではなく、不動産のプロが物件探しをサポートしたり、リノベーションの企画設計まで一貫してサポートを行っています。例えばリノベーションをしたいけどどうやっていいか分からないという方が大多数ですが、そういった方にも定額・選択式で簡単にできるリノベーションのパッケージを提供しています。こういった買主本位のサービスを提供するということによりまして、サービスの利用者数は着実に増加しています。

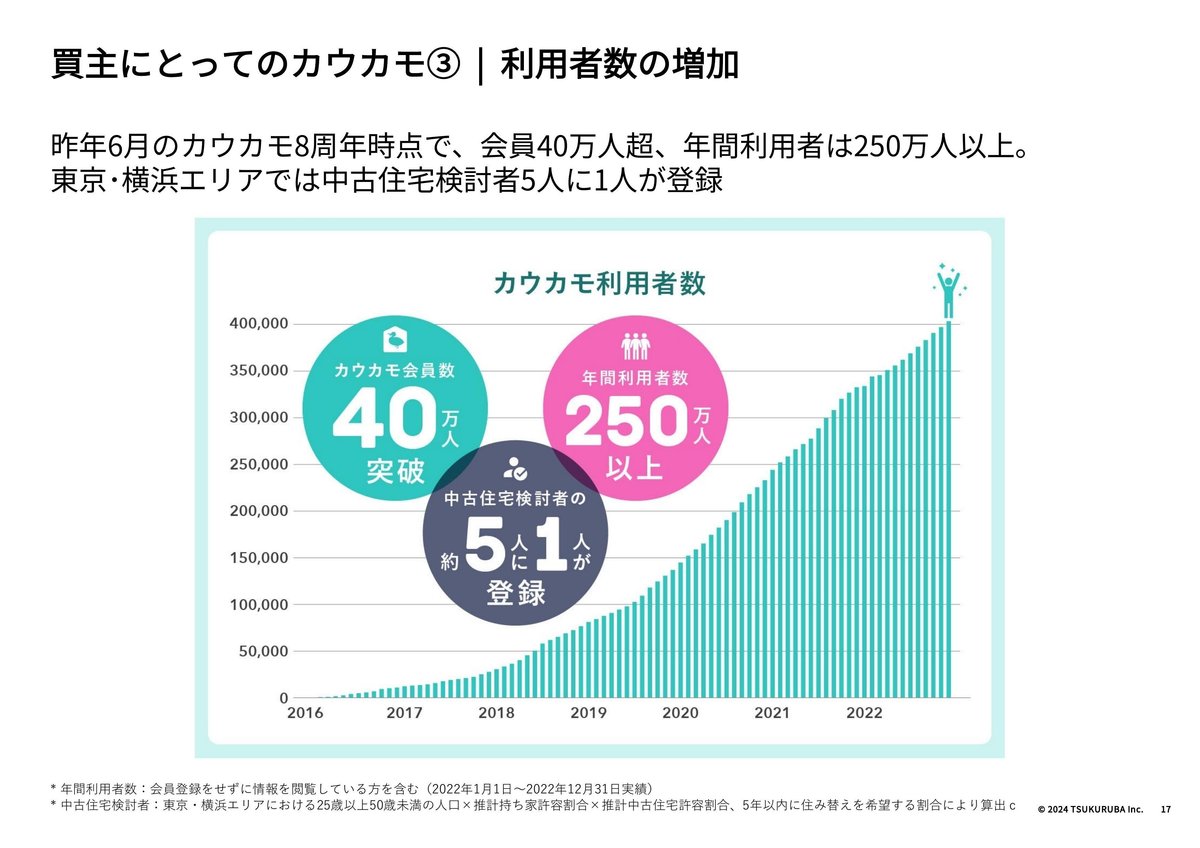

こちらは昨年6月に公表したカウカモ8周年のリリースですが、昨年6月時点で利用者数が40万人、足元では2月に会員数が46万人を突破しています。会員以外の利用者数も含めると年間250万人以上の方にご利用いただいています。250万人というのはどういう数字かというと、我々がメインに展開している東京・横浜エリアにおいて中古住宅の購入を検討している方の5人に1人が利用しているくらいの規模です。

続いて、売主視点のカウカモについて紹介させてください。一般的には3ヶ月以内に希望価格の5%以内で売却が成立する確率は大体58%です。これに対してカウカモでは、先ほどのとおり買主が極めて多く登録していることもありまして、こだわりの物件をより適正な価格で売却することが可能となっています。

また売主への価値の2つ目としては、売却までの期間があります。一般的には平均4ヶ月ですが、カウカモでは平均2ヶ月で売却できています。これはもちろん多数の買主候補を持っているプラットフォーム型の事業ならではの強みです。

競合関係ですが、もちろん住宅・不動産市場は巨大な市場ですので、様々なプレイヤーが存在しています。買主が物件を探すときのメディアとしてはSUUMOさん、HOME'Sさんといった不動産ポータルがありますが、これらのポータルは実際の仲介までは行っておらず、別で仲介業者がいるため、直接的に我々と競合しているわけではありません。また、不動産仲介やリノベーション会社に対しては、カウカモは自社でメディアを運営している点で差別化をしています。カウカモはメディアと仲介を両立して一貫した顧客サポートを行っており、唯一無二のポジションを築いています。また、他社とは競合する関係にありつつも、我々のプラットフォームを活かして共同で物件開発をしたり、他社とのパートナーシップを構築しているといったところで、単なる競合関係だけではありません。

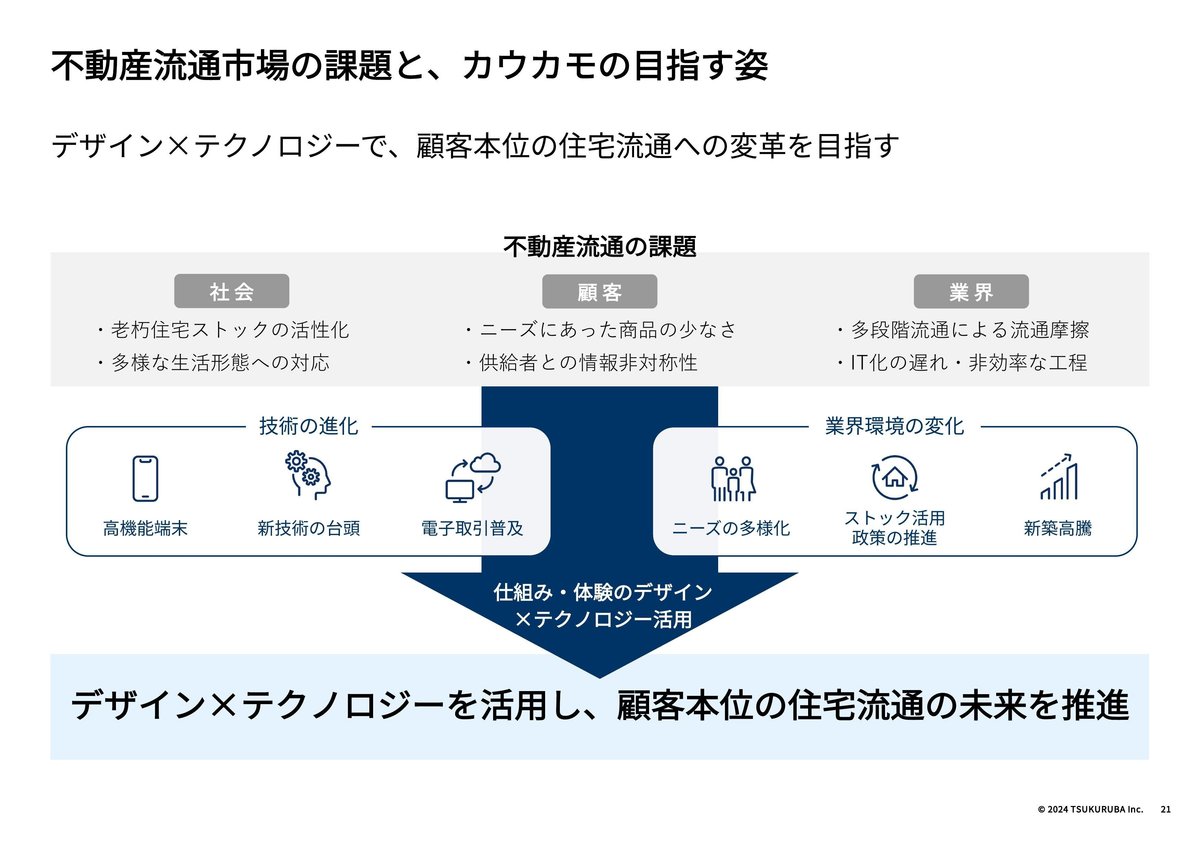

以上のとおり、我々のターゲット市場は極めて巨大な市場であります。一方でIT化が遅れていて非効率な流通工程があり、必ずしも我々が目指している買主・売主本位の流通になっていないという状況があります。我々としてはこれに対してデザインとテクノロジーという強みを活かして、お客様に徹底的に寄り添ったお客様本位の住宅流通を実現したい、これを持って新しいビジネスを創造しているところです。

お客様本位の住宅流通とは何なのかという点についてお話しさせていただきます。それは、お客様のライフタイムに沿ったサービスという点に尽きると考え、いち早く構築することを最優先で取り組んでおります。現状では、暮らしを妄想できるカウカモメディア、住宅購入・リノベーション、そして住宅売却時のサービスを提供しています。先ほどの通り、購入前のカスタマージャーニー、購入後のカスタマージャーニーを実際にカバーしています。ただ、ここで今提供しきれていないのは居住中のサービスです。例えばカウカモを通じて住宅を購入いただいた方へのアフターサービス、また住み替える際の住み替えサービス、ここが今ミッシングピースとしてまさに開発に着手しているところです。

2024年7月期 第2四半期連結業績および通期連結業績予想

それでは第2四半期の業績、そして2024年7月期の通期連結業績予想についてご説明させていただきます。実際の決算数値をご説明させていただく前に、当社の事業の収益形態と当社が重視している財務・事業KPIについてご説明させてください。

当社の事業の収益形態は、大きく分けると手数料収益と販売収益の2つが存在しています。手数料収益はネット計上、販売収益はグロス計上となります。これが実際にはどういうことかというところについて、例を挙げつつ説明させていただきます。

例えば仲介手数料に関して言うと、5,000万円の物件を仲介して買主から3%の手数料をいただくといったときは、売上・売上総利益ともに5,000万円×3%の150万円が計上されます。一方、我々で言う自社企画商品、つまり物件を仕入れて自社でリノベーションを施して再度販売するこういったビジネスに関しては、例えば原価が4,500万円の物件を5,000万円で販売した場合について、弊社の粗利分は500万円になります。売上としては5,000万円、そして粗利分の500万円が売上総利益として計上されます。

こういった事業構造のため、自社企画商品の販売数が相対的に多くなると売上高自体が大きく出てしまい、正しく事業成長を評価していただくことは難しくなります。我々としては、より正確に自社の事業の実態を見ていただきたく、売上ではなく売上総利益を財務上の最重要指標、KPIとして見ていただきたいと考えています。

そして売上総利益を構成する事業KPIとしては、流通総額とテイクレート、この2つを重視しています。流通総額×テイクレートの掛け算が売上総利益になります。先ほど流通総額について既に説明させていただいたのですが、流通総額とはカウカモで取引された物件の価格、リノベーションの価格、インテリア商材の販売価格、こういったものの合計になります。そして流通総額を構成するそれぞれの取引からどれだけの収益を弊社が獲得できたか、これがテイクレートになります。我々としては売上総利益が一番主要な財務指標となりますが、それを構成する要素としてGMVとテイクレートをKPIとして開示させていただいております。

そこを踏まえ、第2四半期の決算をご説明させていただければと思います。まずハイライトですが、第2四半期については不動産企画デザイン事業を第2四半期の初日に譲渡が完了しております。この譲渡の影響を受けつつも、売上総利益はしっかりと伸長しております。また期初方針通り、営業損益を大幅に改善したというところがポイントになります。

そして上半期の進捗を見ていただいても極めて順調に進捗しておりますし、足元の数字、今見えている数字も堅調に推移しておりますので、引き続き通期の連結業績予想の達成を目指しています。具体的な数字でいうと、第2四半期に関しましては売上総利益5.9億円、前年同期比プラス5%、先ほどの事業譲渡を控除したカウカモ事業のみの成長率は9%。営業損益は1,200万円の赤字で着地しましたが、前年同期比では7,600万円の大幅改善となりました。

第2四半期における売上総利益はやや想定を下回っています。こちらのスライドにて売上総利益、営業費用、特別利益の主要因を説明させていただいておりますが、特に売上総利益について補足させていただければと思います。売上総利益が想定を下回ったのは、主にカウカモ事業の流通総額が想定を下回ったためです。ただ、この数字は足元で回復傾向にありますので、あくまでも一時的な要因だと考えています。第3四半期以降は期初方針通りしっかり成長軌道に戻ってくると見込んでいます。

なぜカウカモ事業の流通総額の成長率が想定を下回ったのかについてご説明させていただきます。カウカモ事業における流通総額をさらに分解しますと、集客数×成約率×購入単価に分解できます。集客数は、いわゆるお問い合わせいただいたお客様の数、取引件数はお客様の成約率を掛け合わせたものになります。今回は流通総額、GMVの成長率が想定を下回りましたが、一つの要因が大きく寄与したというよりは、集客数、成約率といった複数の要因が重なって全体としては下回ったといった形になっています。やや細かい内容になりますが、投資家の方々との面談において質問をいただくことが多かったので、補足させてください。

では、この取引件数を構成する集客数、成約率、購入単価について一つ一つ説明させていただきます。まず集客数ですが、2024年7月期に関しては、大きくマーケティング費用を投下して売上を伸ばすよりは、最低限の費用投下にとどめ、営業生産性やマーケティング生産性を高めることで売上成長を目指すという事業方針になります。ただ、集客数に関しては、弊社で想定している成約率の水準に応じて、これくらいの成約率であればこれくらいの集客数が必要で、そのために必要なマーケティング予算を投下する必要があるのですが、成約率が想定を下回ったことで、結果的に絶対的な集客数が不足しました。第3四半期以降は、マーケティング活動の強化・拡充をすることにより、必要集客数を充足します。

次に成約率が下がった要因についてですが、第1四半期は成約率が高く、しっかりプラスに寄与していました。それが第2四半期になると、新人営業の比率が26%増えたことで、全体の成約率が低下したというのが一つの大きな要因です。

もう一つの要因としては、マーケティング手法の効率化の一環として、新しい手法を試したことが挙げられます。具体的には、いわゆる顕在層と呼ばれる、物件購入意欲が顕在化している層に対して、第1四半期の半ばからマーケティング費用を投下しました。ただ、この顕在層というのは、物件を買いたいという意欲は高いものの、カウカモというサービスを知らなかったり、リノベーションの魅力をまだ実感できていなかったりするお客様も多く、結果的に成約率が想定を下回ったというのが分かってきました。

最後に購入単価ですが、これは通常、四半期ごとに平均で100万円から500万円程度の上下はあるもので、たまたま2カ月連続で低くなったというところです。ここは中長期的には通常の水準に戻ると考えています。ただ第2四半期においては、購入単価の低下も数パーセント、新人比率の上昇やマーケティング施策の影響もあり、こういった要因が重なって売上総利益が計画を下回ったというのが実態になります。ちょっと細かいところまで説明しましたが、質問をいただくことも多かったので補足させていただきました。

改めて売上総利益の進捗ですが、カウカモ事業の売上総利益の成長率は前年比10%程度、弊社の通期連結業績予想で見込んでいる成長率の範囲内に収まっているといったところも補足説明になります。

ここからはもう少し大局的な話をさせていただきます。売上総利益の話は以上として、引き続きこのスライドの下から営業利益以下について説明していきたいと思います。上が今期の売上総利益の目標に対する進捗、下が前期の当初の連結業績予想に対する進捗率となります。ご覧の通り、最終的に上方修正を行った前期と比べ、現時点の進捗率は42%から45%と順調に推移しています。

ここまで売上総利益の話をさせていただきましたが、売上総利益以下について簡単にお話しします。期初方針の通り、売上総利益を伸ばしつつ販管費率を前年度比で12%低減することができました。期初方針通りではありますが、不動産企画デザイン事業の譲渡に加えて、採用計画を既に第1四半期に前倒しで完了したことで、人件費や採用費が減少したのが一つの要因です。ただ、第3四半期以降は新卒社員の入社に伴う人件費増加、採用計画の進捗に伴う採用費増加が見込まれます。また、繁忙期に伴う広告費の増加も一定程度見込まれます。その他、期初方針に盛り込んでいた通り、オフィス増床に伴う費用増加も第3四半期以降に発生する見込みです。

事業KPIである流通総額とテイクレートの四半期推移はご覧の通りです。先ほど流通総額については、集客数、成約率、購入単価それぞれの複合的な要因で想定を下回ったことをお伝えしましたので、ここについては説明を割愛させていただきます。一方、テイクレートに関しては、期初方針通り前年並みの4.7%程度で推移するという見立てであり、期初想定通りに推移をしています。

最後に、通期連結業績予想について補足させていただきます。第2四半期においては、通期連結業績予想の変更はありません。売上高52億円、売上総利益28〜30億円、営業利益1.5億円を引き続き目指していきます。

この通期業績予想について少し補足させていただくと、売上総利益に関しては、当社は2018年7月期から本期まで平均37%の高成長を遂げてきました。ただ本期については、ここまで30%超の水準で成長してきたにもかかわらず、カウカモ事業の成長率を15から23%とやや控えめに見通ししています。これは、先ほど上半期についてお伝えした通り、本期は投資を最低限に抑え、販管費率を低減し、全社の生産性向上に注力するという方針によるものです。

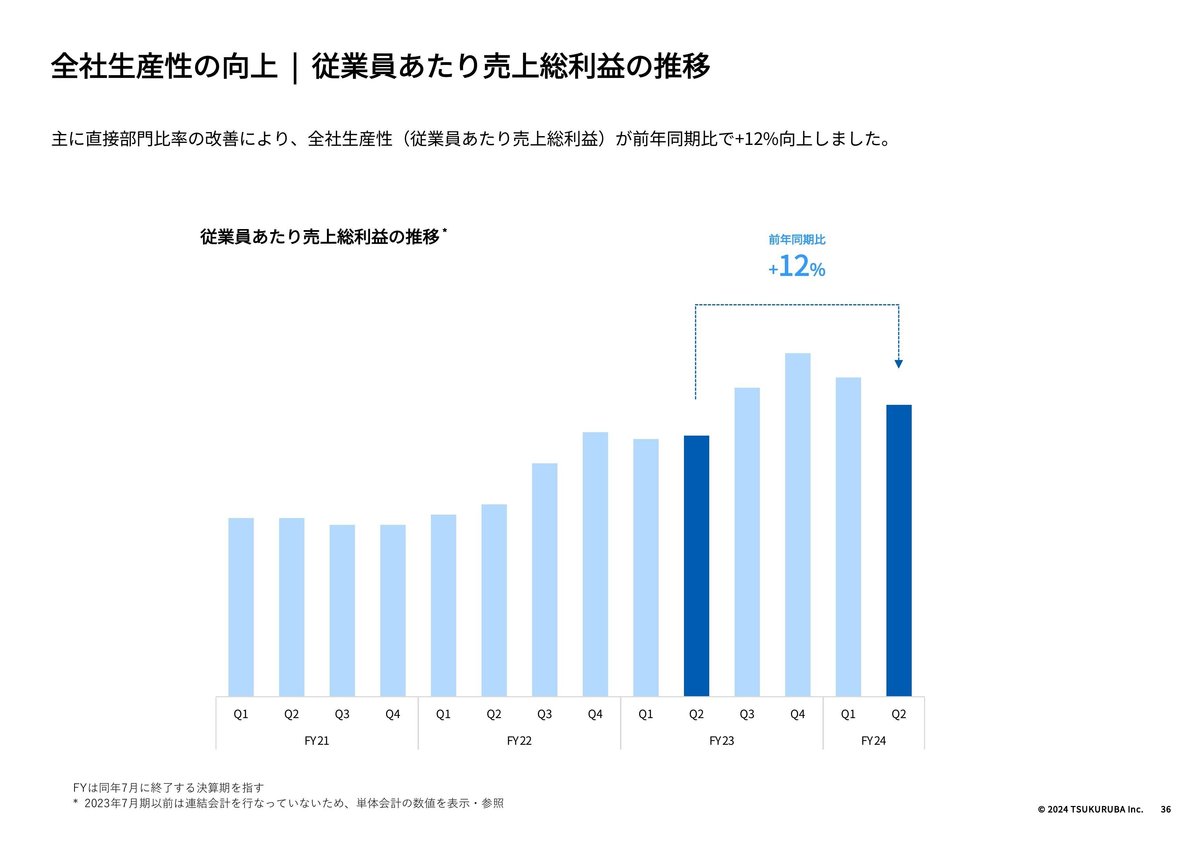

我々としては、これによって売上総利益の成長率を一時的に減速させるというオプションもありました。ただ、今後数年間において高成長を続けていくためには、さらなる組織拡大が必要だと考えています。組織拡大においては、従業員一人あたりの生産性を向上させることが重要であり、これは営業の生産性だけでなく、バックオフィスを含めた全社員の生産性向上を意味します。中長期的な成長のためには、全社的な生産性が高まる仕組みを整えた上で、改めて成長投資を実行していくことが肝要だと考えています。

繰り返しになりますが、全社的な生産性の状況については、従業員一人あたりの売上総利益をKPIとして見ています。第2四半期においては、主に直接部門比率の改善により、前年同期比で12%向上しました。また第2四半期においては、営業支援システムの導入が完了しました。今後も営業プロセスの改善を通じた営業生産性の向上を目指していきます。

弊社に関するより詳しい数値や情報は、ホームページに公開してますのでご覧ください。また株主・投資家の皆様に対しては、メールマガジンやnoteでも情報発信を行っております。本日の説明は以上となります。ご視聴いただきまして、ありがとうございました。

質疑応答

Q. 掲載物件数は事業成長の最重要レバーと認識していますが、直近1年は800件前後で推移しており停滞気味です。現状の課題認識及び短期中期で物件掲載数をいかに増やすか、具体的な方針と実行のタイムラインをお伺いしたいです。

A. 掲載物件数は我々もモニタリングしている指標の一つではありますが、必ずしも最重要レバーとは考えていません。我々としては、カウカモというプラットフォーム上のお問い合わせ数、そしてその先の成約数の最大化を最重視しています。掲載物件数の増加はお問い合わせ数の増加に繋がる一要因として認識している一方、掲載物件数の質も同様に重要だと考えています。例えば、一軒の魅力的なカウカモ掲載の物件に対し、15名の潜在的な買主様からお問合せをいただく場合があります。その際、もちろん最終的に購入できるのは1名に限られます。我々としては、その際に物件を購入できなかったその他14人の方に対しても、それぞれのニーズをお伺いし、それに応じて適切な物件をご提案する営業活動を行います。よって、掲載物件の量だけでなく、一つ一つの物件の質を担保した上で掲載することが肝要だと考えています。

一方、掲載物件数については、我々も足元の水準に満足しているわけではなく、エリアやお客様の多様なニーズに合わせた物件の拡充に取り組んでいます。例えばペット可の物件を増やすなど、より効果的に網羅していく方針です。 短期的には物件数を増やしていく方針であり、お客様のニーズに応じて段階的に拡大していくイメージです。

なお、お問い合せ数においては、掲載物件のみならず、潜在的な買主向けのセミナー開催など求められるサービスコンテンツの拡充や、より多くの方にカウカモのサービスを知ってもらうマーケティング活動を通じて増加していく方針です。

Q. クリアルなどクラウドファンディング型の不動産投資が消費者の支持を集めており、実際決算もよい企業が多いと思います。資料では、金融関連サービスはローンの契約が主で、不動産投資領域に進出する計画はないとのことですが、現在の計画をお聞かせください。

A. ご指摘の不動産投資については、今年の頭にビジョンを刷新し、実需の不動産を主眼にする方針としています。よって、短期的には不動産投資への進出は予定しておりません。成長方針としては、お客様のライフタイムに沿った居住中のサービス、住み替えサービス、金融サービスなどの開発に注力しています。金融サービスの開発に関しては、住宅ローンの契約のみならず、外部パートナーと協業の上でのお客様本位の金融商品の開発・提供などを視野に入れています。

Q. カウカモで購入・売却の両方を経験している、もしくは2回以上購入を行っているユーザーはどの程度いますか。不動産ビジネスモデルは通常、1回家を買うと終わりと認識されていますが、カウカモで購入・売却を繰り返す場合、ストック型で安定したビジネスモデルと捉えることができ、中期的に重要なKPIになると考えるため教えてください。

A. ストック型のビジネスモデル構築は非常に重要だと考えており、まさに我々も意識しております。そのためにも、居住中のサービスや住み換えサービスの開発に着手しています。現時点で2回以上取引された方の具体的な割合についてはお伝えできませんが、順調に増えております。

一般的に、家の住み換えを検討するタイミングは初期購入から3年ほどと言われています。カウカモは今年の6月で9年目を迎え、カウカモを通じて購入されたお客様が住み換えを検討し始めているタイミングに差し掛かっており、今後2回以上の取引事例は加速的に増加していくと捉えています。

また、持家でカウカモの物件を購入したいと検討されているお客様は、現在の問い合わせ数ベースで約2割程度いらっしゃいます。つまり、2割程度の方が住み換えを前提に動いていますので、カウカモからカウカモへの住み換えは十分に狙っていけると考えています。

Q. IT企業がオフィスを構える意味はあるのでしょうか。営業部門は東京がメインで物件に近いという理由は理解できますが、その他の部門についてはもっと安いところでもよいのでは。家賃が高ければ利益を圧迫するのではないでしょうか。IT企業は立地のよいオフィスを構えているイメージがありますが、いかがでしょうか。

A. コスト意識は重要であり、今期は販管費率の低減を意識しています。本社は現在恵比寿にありますが、これは主に営業拠点として位置づけています。恵比寿を選んだ理由は、JRと地下鉄の両方が利用可能で利便性が高いことです。また、恵比寿エリアの平均坪単価を下回る好条件で現オフィスを契約できているのも理由の一つです。

一方、これまで本社としていた代官山のオフィスは、恵比寿の約半分の坪単価で契約しています。我々としてはコスト意識を重視しつつも、お客様への利便性や営業効率の向上を考慮し、オフィス戦略を組み立てているところです。

Q. 以前の個人投資家向け説明会で、社長から「時価総額1,000億円を目指す」という発言がありました。いつ頃を目標とされているのでしょうか。

A. ご質問の件は、今期初めて開催した個人投資家説明会の場で、弊社CEOが「いずれ時価総額1,000億円を実現したい」と述べたことを指していると思われます。

具体的な時期についてはお伝えできませんが、10年、20年といった長期ではなく、より早期に、中古・リノベーション住宅の購入を検討している人にとって、カウカモが必要不可欠のプラットフォームとなることを目指しています。

Q. 長期・安定的な株主を創出するために、株主優待制度を設けるのも一つだと思いますが、いかがでしょうか。

A. 我々は成長企業ですので、現在は利益を再投資して事業成長・拡大を優先しており、配当は計画しておりません。一方、個人投資家の皆様を大切にしたいと考えておりますので、株主優待制度に関しては当社の事業戦略などと照らし合わせて継続的に検討していきたいと思います。

Q. AIの活用について、その後の進捗はいかがでしょうか。また、競合他社との技術的な優位性はどのように考えていますか。

A. 不動産業界において、契約プロセスの完全オンライン化など、テクノロジーの活用は重要なテーマです。ただ、お客様としては必ずしも100%オンライン化を望んでいるわけではありません。例えば、マイホームの購入という人生の大きな買い物において、重要書類である分厚い売買契約書のフォルダを実際に手にすることで、購入の実感を得たいと考える人は少なくないと考えています。

カウカモは住まいの実需に向き合うプレイヤーとして、お客様とのタッチポイントにおいてリアルな側面とデジタルな側面の両立が求められます。我々はテクノロジーの活用によってお客様の利便性向上につなげつつ、社内のDX化も進めることで生産性を高めていきます。これが競合他社に対する優位性につながると考えています。

具体的には、営業部門へのテクノロジー・データ活用による業務効率化、不動産流通プロセスのDX化、さらには外部パートナーを巻き込んだ業界全体のDX推進などに取り組んでいます。これらの取り組みを通じて、テクノロジー活用によるケイパビリティが組織に蓄積されていきます。

AIに関しては、ChatGPTなど各先端技術の活用可能性については技術検証を行っており、物件コンテンツの作成など、生産性向上に寄与するユースケースを模索しているところです。

Q. 関東の中古マンションがメインターゲットだと思いますが、現在の顧客はどのような人が多いのでしょうか。年齢、性別、職業など教えてください。また、集客数の不足はマーケティング要因が大きいと思いますが、マーケティングの強化・改善についてどのような施策を考えていますか。どのような人をターゲットとしていますか。

A. お客様のプロフィールについてお話しします。年齢で言いますと、30代から40代の方がメインで全体の4分の3程度を占めています。従来は女性の単身者層が多くを占めていましたが、最近ではDINKS(共働きで子供がいない夫婦)やファミリー層も増えてきており、女性単身とファミリー層が3対7くらいの割合になっています。

いずれの層においても、何らかの住み換えを前提として購入される方が一定数いらっしゃいます。我々としても住み換えサービスの拡充に注力している理由の一つがここにあります。住み換えを前提とすると、数年のスパンでライフスタイルが変化しないことが購入の条件になっている層が多いという特徴があります。

Q. ターゲット層に訴求する施策、広告はどのようなことをされていますか。また、マーケティングの強化・改善についてどのような施策を考えていますか。

A. マーケティング施策は現在、デジタル広告が中心となっています。特に顕在層へのアプローチを試みたりしていますが、基本的には自社の過去の取引データを活用してリターゲティング広告を行い、会員登録を促進することに注力しています。

本期のメインテーマとして生産性の改善をお話ししましたが、広告効率の改善にも取り組んでいます。第1四半期は潜在層を狙ったことで、第2四半期の成約率が低下する影響が発生したことについてお伝えしましたが、こういったPDCAを回していくことは引き続き重要だと考えています。もちろん、既存のマーケティングチャンネルの改善だけでなく、新しいマーケティングチャンネルの開拓も進めていきます。

今後の具体的な施策としては、デジタル広告の改善に加えて、SNSなどのオウンドメディアのオーガニック運用強化を考えています。これは直接的なマーケティングというよりはオーガニックの部分になりますが、オウンドメディア運用の強化は重要な取り組みの一つです。

Q. オウンドメディアの強化というのは、オウンドメディアに良いコンテンツを掲載しても、そもそもそこにたどり着くのは難しいと思います。現状、オウンドメディアからの集客はうまくいっていると考えていいのでしょうか。

A. 弊社の集客で言うと、現時点ではやはりデジタル広告がメインとなります。ただ、我々としては強力なコンテンツを持っていると自負しています。例えばSNSで言うと、今はTwitterやInstagramを中心に展開していますが、その他のSNSへの展開なども含めて、効果検証を進めながら戦略を練っているところです。

Q. 第2四半期の連結貸借対照表を見ると、販売用不動産が16.5%、約5億円計上されています。こちらは仕入れ再販用の物件だと思いますが、販売サイクルはどの程度を想定されていますか。

A. 販売サイクル、つまり在庫の回転期間ですが、我々は4〜5ヶ月と見ています。これは大手の仕入れ再販業者さんの平均が6ヶ月程度と言われていますので、早い水準で回転を実現できていると考えていただければと思います。

背景としては、カウカモという46万人もの潜在的な買主の会員基盤があることで、販売が効率的に行えているということがあります。実例を挙げると、販売開始からわずか1日で売却が決まったこともあります。VRで内覧をしていただき、ほぼ完成形の物件を見ていただいたことで、非常に高速で販売が完了したという事例です。

Q. ツクルバの子会社にツクルバボックスという会社がありますが、こちらの役割と機能について教えてください。

A. ツクルバボックスは主に自社企画商品の開発を行っている子会社です。自社で物件を仕入れ、リノベーションを施して販売するという自社企画商品の開発のほか、仲介なども行っています。

もともとはツクルバ本体の事業でしたが、分社化した背景としては、経営資源のマネジメントとガバナンスの最適化が目的です。自社企画商品はバランスシートを使うビジネスですので、子会社化することで独立してガバナンスを効かせることができます。

Q. 門間さんは以前ツイッターで働かれていましたが、不動産業界とはだいぶ違う業種だと思います。どのような経緯でツクルバに参画されることになったのでしょうか。

A. 前職のツイッターには約6年間在籍し、ある程度やり切った感はありました。その中で偶然、知人を通じてツクルバの村上CEOと出会う機会がありました。私自身、いずれはグローバル企業ではなく、パラダイムシフトを起こし得る日本企業において、インパクトを出したいと考えていました。

そんな中で出会ったツクルバのビジョンに強く共感しました。IT化が遅れ、非効率な構造を持つ一方で、市場規模が巨大である不動産業界をお客様本位のサービスで変革していこうという志に惹かれました。

加えて、中古・リノベーション住宅の普及というビジネスモデルに社会的意義を感じました。新築を建てるよりも中古住宅の流通を促進する方が環境負荷が小さく、サステナビリティの観点からも意義があります。事業の拡大そのものが社会貢献につながるビジネスモデルに魅力を感じました。

そして何より、こうした素晴らしいビジョンとビジネスモデルを、経営陣を中心とした優秀なチームで実現できると確信できたことが参画の決め手となりました。

Q. 従業員一人当たりの売上総利益の推移を見ると、第2四半期だけでなく過去半年間をピークに徐々に下がっているように見えます。今期だけでなく長期的に何か原因はあるのでしょうか。

A. 端的に申し上げると、今期は売上総利益の成長率が一時的に鈍化したことがこの数字の見え方につながっています。弊社では第3四半期と第4四半期が繁忙期にあたるため、昨年の第3四半期、第4四半期は売上総利益全体が押し上げられました。一方、足元の第2四半期に関しては、売上総利益全体が想定を下回りました。第2四半期業績の詳細にてご説明した通り、取引件数が少なく、成約率が低く、購入単価も低かったことが要因です。生産性自体は向上していますが、売上総利益の伸び悩みによって、従業員一人当たりの数字が上がりきらなかったとご理解ください。第3四半期以降はこの点も改善をしたいと考えています。

Q. 生産性向上が上がりきらなかった背景には営業職の能力も関係していると思います。不動産の営業は大変な職業だと思いますが、研修プログラムなどで従業員の能力を高めることはできるのでしょうか。

A. 営業職の育成には注力しております。我々のビジネスモデルの特徴として、実需の住まいに向き合う以上、リアルなタッチポイントは避けられません。そのため営業人員の質の向上は重要な経営課題と捉えています。

ただ、中途採用者の中で不動産業界の経験者は半数に満たず、むしろ他業界出身者が多いのが実情です。我々の営業は物件を売るというよりも、お客様のニーズをヒアリングし、ライフスタイルを提案する仕事に近いのです。その意味では、接客やコンサルティング経験が営業力につながることも多く、必ずしも不動産経験がなくても育成次第で優秀な人材に成長します。

育成面では今期、営業育成に特化した専門チームを立ち上げました。新人研修から稼働までをサポートし、早期の独り立ちを後押しすることで、営業生産性の向上につなげています。引き続き、現場の生産性を最大化する取り組みを進めてまいります。

Q. 建設業の就業者数減少が叫ばれていますが、リノベーション工事の遅延によってビジネスに支障をきたすリスクはないのでしょうか。

A. 建設業の就業者数減少は、我々としてもマクロ環境として注視しております。リノベーション工事のキャパシティに関しては、パートナー工務店の方々と緊密に連携を取りながら対応しています。足元では必要なキャパシティは確保できている状況です。

ご指摘のとおり、建設業の就業者数は中長期的に減少トレンドにあります。リノベーション住宅は新築と比べて施工に要する人員は少なくて済むため、新築からリノベーションへのシフトが加速する可能性はあると考えています。

短期的にはキャパシティ確保に注力し、中期的にはリノベーション需要の拡大につながる可能性も視野に入れつつ、長期的にはリノベーション業界全体の課題として業界団体とも連携しながら取り組むべきテーマだと認識しています。いずれにしろ、当面はリノベーション需要の拡大トレンドは継続すると見込んでおります。

Q. 関東の中古マンションがメインターゲットだと思いますが、現在の顧客はどのような人が多いのでしょうか。年齢、性別、職業など教えてください。

A. お客様のプロフィールについてお話しします。年齢で言うと、30代から40代の方がメインで全体の4分の3程度を占めています。従来は女性の単身者層が大半でしたが、最近ではDINKS(共働きで子供がいない夫婦)やファミリー層も増えています。

興味深いのは、女性の単身者層、DINKS、ファミリー層それぞれにおいて何らかの住み替えを前提に購入される方が多くいらっしゃることです。住み替えサービスの拡充に注力している理由の一つがここにあります。

Q. 三菱UFJ銀行と提携をしていますが、具体的にはどのようなことを実施していく考えでしょうか。

A. 金融関連サービスの開発は、長期的なサービス展開の一環として掲げてきたものです。その中の一つとして、三菱UFJ銀行とはビジョンに共感いただき、業務提携に向けた協議を開始しています。先日3月15日には、DX推進に向けた包括的な覚書を締結しました。具体的な中身はまだ検討中ですが、現時点でお伝えできる範囲としては、お客様本位の金融商品の開発を考えています。詳細が公表できる状況になりましたら、改めてお知らせいたします。今期の見通しにはまだ盛り込んでおりませんが、将来的な成長ドライバーの一つになると期待しています。

Q. 三菱UFJ銀行との取り組みは、ツクルバ側からアプローチしたものなのでしょうか、それともUFJ側からのオファーだったのでしょうか。

A. 三菱UFJ銀行とコミットメントラインの契約を締結した際に、いろいろとお話をさせていただく機会がありました。その中で、三菱UFJ銀行が目指す将来像と我々の目指す方向性に共通点があることに気づきました。まさにビジョンの共鳴といったところです。どちらからどちらにアプローチしたというよりは、お互いwin-winの関係性構築につながるのではという前向きな議論の中から今回の提携の話が生まれた、というのが実情です。

Q. 投資用物件に注力すると、間接的にでも、憧れの暮らしを叶えるということを多くの方に実現してもらえると思います。また、ライフスタイルの変化を前提とすれば、賃貸・収益物件により注力すべきではないでしょうか。

A. 賃貸・収益物件への展開は、我々も検討課題の一つとして認識しています。ただ、現時点での最優先事項は、やはり実需としての住まいの提供です。まずはそこに注力し、その上で収益物件を含む様々な選択肢を検討していきたいと考えています。投資用物件について早期参入を期待する声は真摯に受け止めさせていただきます。

Q. ツクルバは当初から投資向け物件には参入していませんが、これは経営方針などが背景にあるのでしょうか。

A. 当社が投資用物件を扱ってこなかったのは、事業の起点がそこではなかったというのが一つの理由です。もちろん、競合他社の中には収益物件に注力している会社も多いですし、そういった選択肢を全く排除しているわけではありません。ただ、これまで実需への注力を優先してきたというのが実情です。

Q. 資金調達コストについて、エクイティとデットのそれぞれの水準を教えてください。

A. エクイティに関しては8%程度で、現在の市場環境を踏まえると若干上昇傾向にあると認識しています。一方、コーポレートローンは1%前後で調達できています。ただし、自社開発物件に対するプロジェクトファイナンスでは2%程度のコストとなるため、トータルで見ると1%半ば程度の水準となります。

Q. 今後、金利が上昇した場合、ツクルバにはどのような影響が生じるとお考えでしょうか。

A. 自社の資金調達コストという面では、中期的に調達コストの上昇は避けられないでしょう。ただ、事業面への影響としては、足元の金利水準であれば特段の影響はないと見ています。仮に金利高騰により景気が悪化し、ローン審査が厳格化するようなシナリオになれば、影響が生じる可能性はあります。ただ、現時点で実需向けの住宅を検討されている層の購買意欲が金利動向だけで大きく変わるとは考えにくいです。月々の返済負担が許容範囲内に収まるかどうかの方が影響は大きいと考えています。その意味では、投資用物件を扱う他社と比べると、我々のビジネスモデルは金利変動の影響を受けにくいと言えます。

Q. 価格変更物件をサイト上で積極的にPRしていますが、値下げ物件が多いと買主候補には値下がりを期待させ、売主にとってはマイナスになるのではないでしょうか。以前、売出価格の成約率は85%との話がありましたが、その水準は変わっていないのでしょうか。

A. ご指摘の通り、IR noteマガジンでお伝えした成約率の水準に変化はありません。カウカモに掲載している物件の多くは、他社との同時掲載やセカンドオピニオンとして掲載依頼を受けているケースが目立ちます。つまり、価格変更が行われている物件の全てが当社主導で値下げしたものではなく、むしろ他社主導の価格変更が反映されているものが多いです。もちろん、記事化による効果的な売却活動は当社の強みではありますが、価格決定の主導権は様々なケースがあるというのが実情です。

Q. 株主名簿上の大株主に数社ありますが、役員のグループ会社や持分会社など、ツクルバと関係する会社なのでしょうか。

A. 株式会社エイチは、役員の持株会社・資産管理会社になります。その他の法人株主については、当社とグループ関係や資本関係にある会社ではありません。

最後に、今日ご視聴の投資家の皆様へ一言メッセージをいただけますでしょうか。

本日は多くのご質問をいただき、誠にありがとうございました。当社の目指す社会的意義や成長ストーリーについて、深くご理解いただける機会になったのではないかと思います。事業戦略や株主還元に関する貴重なご意見も頂戴しました。今後の経営判断の参考にさせていただきます。引き続き、皆様と建設的な対話を重ねながら、持続的な成長を目指してまいりますので、ご支援のほどよろしくお願い申し上げます。