【2023年12月9日】食品製粉業界に株式投資するために、国内大手1位から3位の会社を分析してみました!

こんにちは。もんもんです。

今回は国内最大手製粉会社を3つご紹介させていただきます。

皆さんご存じの通り、食品価格は国内でも3年前にくらべて20%程度値上がりしました。

その最大の理由はコロナ禍救済のために世界の中央銀行がお金をばらまいたことに起因します。お金をばらまけば食品の需要に供給が追いつかずインフレになってしまうからです。

もう一つはロシア・ウクライナ戦争です。ロシア・ウクライナは世界有数の穀倉地帯。戦争によって輸出が滞れば小麦の価格は上がっていきます。

以上の理由が発生してから数年が経過した今現在、日本のインフレは収まらず実質賃金がマイナスとなっている有様です。

※賃金の上昇率よりも物の価格上昇率のほうが大きいということ

そこで今回は小麦などの原材料の高騰している中、食品製粉会社はそのぶんを消費者に価格転嫁してきました。さぞかし儲かっているのではないかと考えている方もいらっしゃると思いますので以下の3つの会社を分析してみたいと思います。

2002日清製粉グループ本社

企業概要

国内トップの製粉会社グループ。製粉、食品、中食・惣菜、酵母・バイオの製造・販売。海外事業は米国市場への参入(米製粉会社・製粉工場の買収)・オセアニア市場拡大(豪製粉会社のAllied Pinnacle 社を買収)、パスタの世界展開のためトルコに拠点設立など、グローバル事業拡大を推進している会社です。

売上・利益推移

売上・利益ともにきれいな右肩上がりのグラフです。順調に業績が伸びている証拠です。

2020年のコロナ禍では売上の伸びが停滞していますが、すぐに上昇に転じています。

さすが製粉業界1位の会社の実力は半端ないですね。

銘柄カルテ

5年平均の成長率8.1%は驚異的です。

短期的にも増収・増益傾向が続いていく感じです。

財務健全性も問題なさそうです。

株価2059円(12/8時点)で直近では若干下げていますが、もしかしたら買い時なのかもしれません。

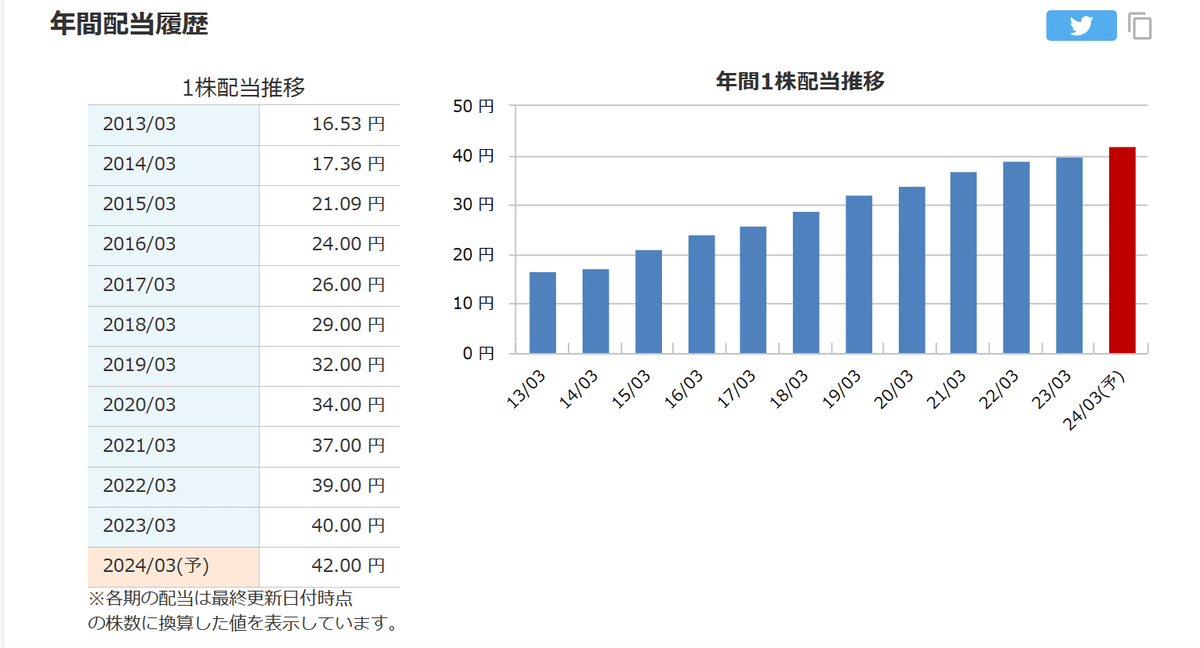

配当推移・配当性向

この10数年、毎年増配をしています。すごいですね!

配当利回りは2%前後とそんなに高くはありませんが。。。

配当性向は年々上がっています。直近では66%程度と高いです。

つまり、利益の6割を株主の還元しているということですね。

株主重視の経営をされていることが分かります。しかし、株主還元をしすぎて企業の将来の成長に資金をあまり向けていないということも言えます。

一概には良いか悪いか判断できないところです。

2001ニップン

企業概要

国内2位の製粉会社、(旧)日本製粉。製粉事業、食品事業を展開。小麦粉のライン アップと小麦外殻のふすま、そば、米、コーン、大豆など穀物全般を原料とした商品を生産・販売。健康食品や自然化粧品などを扱うヘルスケア事業、ペットフード事業、バイオ関連事業など各事業が有機的に連携した多角化を推進している会社です。

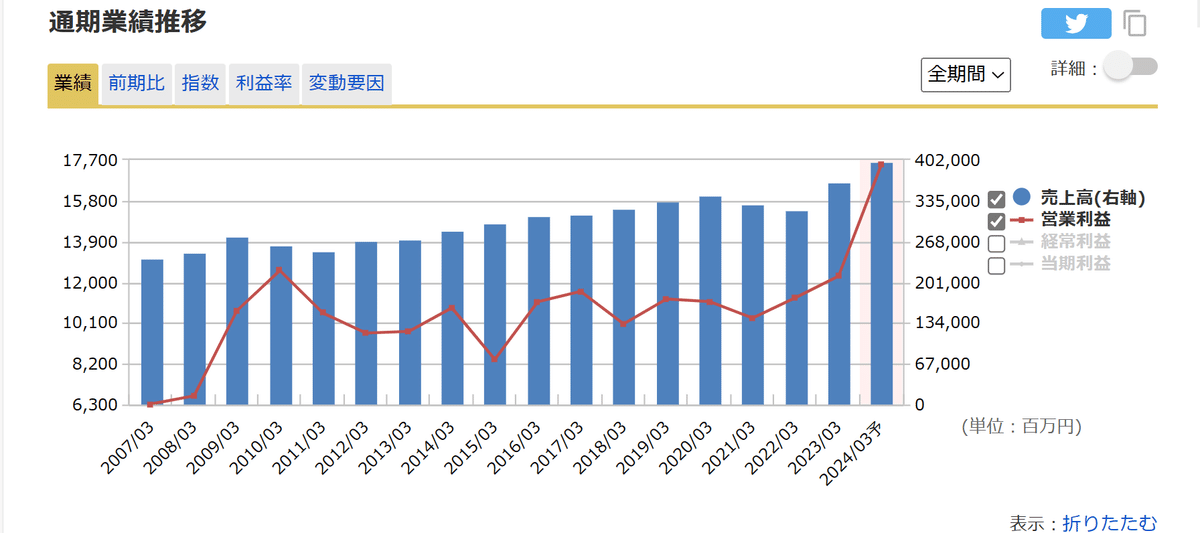

売上・利益推移

こちらの会社もきれいな右肩上がりのグラフを描いています。

お気づきかと思いますが、先述した日清製粉グループ本社と殆ど似たようなグラフです。

直近で利益が爆増していることが分かります。消費者への価格転嫁の効果が出てきた証拠ですね。

銘柄カルテ

5年平均成長率は2.5%と最近まで停滞していたということですね。コロナ禍の影響を受けていたことが想像できます。

直近は増収・増益ですね。財務健全性も問題なさそうです。

配当推移・配当性向

この10数年、減配せずに少しずつ増配をしています。

次回は16円増配期待とあって、すごく楽しみな銘柄です。

配当性向は、30%程度と適切な水準を維持しています。

配当利回り2.4%程度とそんなに高くはありませんが、まだまだ増配の期待が持てそうな銘柄です。

現在の株価(12/8時点)は2318円と上昇傾向が続いていますが今のうちに買ってもいいのかもしれません。

2004昭和産業

企業概要

穀物加工食品会社、小麦・大豆・菜種・トウモロコシを加工、家庭用商品、食品原材料の製粉・油脂・飼料・糖質の製造販売。穀物の海外進出から自社サイロでの保管までを手掛け、食品メーカーとして穀物取扱量は業界トップクラス、製粉分野・国内3位、食用油分野・国内第3位の会社です。

売上・利益推移

2021年までは売上・利益ともにほぼ横ばい状態であったが、翌年から急激に業績を伸ばしていることが分かります。

銘柄カルテ

経常利益の前年同期比の増加率が驚異の299.3%!

ここ1、2年で急激に業績を伸ばしてきたことが分かります。

有利子負債比率が54.3%と前述した2社と比べて高いですが、さほど問題のない程度です。

「プレミックス事業を発展・進化させるための基幹工場と して船橋工場内に「船橋プレミックス第2工場」を新設したこと」、「より一層の製品供給の安定化、コスト低減、付加価値向上を目的に、辻製 油株式会社と業務提携した」ことが功を奏したのではないでしょうか。(決算短信抜粋)

配当推移・配当性向

コロナ禍の時期に減配をしていますが、それ以外の時期では少しずつ増配しています。安定した配当政策を実施していますね。

配当性向は30%程度と適切な水準になっています。

今後もさらなる増配が期待持てそうですね。

最後に

以上、いかがでしたでしょうか。

思った通り食品の値上げラッシュが続いた結果、ここ数年で売上・利益ともに増やした会社がほとんどだったことが分かりました。

上記3銘柄のなかで、高配当投資を行っている私はニップンが一番業績が安定していて大好きです。皆さんはどの会社が気になりますか?

これから日本は長年のデフレマインドから脱却しつつあります。

製粉会社もこれからも消費者への価格転嫁がしやすい状況になり、ますます業績が良くなっていくことになると思います。

我々一般消費者はこのような会社に投資をして、今後のインフレ環境に備えていかなくてはなりません。投資がいちばん簡単でインフレ対策に効果があることを私個人的には思っております。

これらの情報が皆さんの株式投資にお役に立てれば幸いです。

最後まで読んでくださりありがとうございました。