第23回:日本型オペレーティングリースの活用事例2(事業承継の株価対策)

こんにちは、JOLアドバイザーです。

経営者の皆様とお話をしていると「事業承継の為に株価を評価をしたが、想像以上に高く、後継者に引き継ぐ事が出来ず困っている」という声を耳にします。

そこで、今回の記事は、日本型オペレーティングリース(以下:リース事業)の活用事例第2弾としてリース事業を活用した株価の引き下げ方法をお話をします。

※私について知りたい方は、下記の自己紹介をご覧ください。

1.株価の評価方法

この記事を読んでくださっている方は、未上場企業の経営者が多いのではないかと思います。

未上場企業の株価の評価方法は、①類似業種比準価額方式、②純資産価額方式、さらにこの2つを使用する③併用方式のいずれかで行われます。

どの方式を用いるかは、業態、総資産価額、従業員数、取引金額に応じて決定されます。

ケースバイケースではあるものの、一般的に類似業種比準価額方式の方が、総資産価額方式と比べ株価を安く抑える事ができます。

2.類似業種比準価額方式

(1)類似業種比準価額方式とは

建設業、製造業、小売業といった業種をカテゴリー分けし、事業内容が類似している上場企業の株価を参考に評価する手法です。計算式は以下です。

引用:国税庁HPより

(2)類似業種比準価額方式の株価引き下げ方法

上記の計算式をご覧いただくと、類似業種比準価額方式を用いた場合、以下の3つが株価の評価項目であり、これらを引き下げる事で株価を圧縮する事が可能です。

<類似業種批準価額方式における株価算出のポイント>

「Ⓑ」 =評価会社の1株当たりの配当金額

「Ⓒ」=評価会社の1株当たりの利益金額

「Ⓓ」=評価会社の1株当たりの純資産価額

一般的に、優良企業の場合「Ⓒ」の一株あたりの利益金額が割高である事から、匿名組合出資によるリース事業に出資して損金を計上し、当期利益を圧縮する事で1株あたりの評価額を圧縮する事ができるのです。

3.純資産価額方式

(1)純資産価額方式とは

総資産から負債を差し引いた純資産を基準に株価を評価する手法です。計算式は以下です。

純資産価額方式=(総資産ー負債)÷発行株式数

※上記は本説明の為に簡便化した式にしています。

(2)純資産価額方式の株価引き下げ方法

純資産価額方式で評価される株価は、形式的に含み損が生じる資産を取得する事で純資産を圧縮する事により引き下げを行います。

事業承継完了後に当該資産を中古市場で売却しますが、事業承継時の含み損は形式的なものであり、中古市場での実際の売買価格は落ちていない事から、事業承継前の純資産に復元させるというのが、純資産価額方式の株価引き下げスキームです。

一般的には不動産を活用して行われる事が多いですが、リース事業を活用する事で同様の株価引き下げを行う事が出来ます。

この場合のリース事業は、資産と負債を取り込む必要がある為、PL科目だけを取り込む匿名組合方式による出資ではなく、BS科目も取り込める①直接保有方式や②任意組合方式※を採用します。

※①直接保有方式と②任意組合方式のスキームは後日別記事で記載しますが、出資割合に応じてリース事業のBS科目とPL科目が投資家に配分されるとご理解ください。

航空機や船舶(以下:リース物件)を活用して純資産価額方式の株価を引き下げる場合、リース物件を市場価格よりも高値で取得する事で、当該物件の含み損を計上する事ができ株価の引き下げが可能です。

ただし、この場合の注意点は、市場相場より高値で物件を取得している事から、売却の際には中古市場の動向に注意しながら売却をしなくては、安値での売却を強いられ、実損失を計上してしまう可能性があるという事です。

また、万が一航空産業や海運産業が活性化し、思いもよらずリース物件の市場価格が高騰した場合、逆に含み益が計上され株式の評価が高くなるリスクもあるのです。

この事から、理論上リース事業を活用した純資産価額方式の株価引き下げは可能であるものの、類似業種比準価額方式と比較するとその難易度は高くなるというのが正直な所です。

(3)併用方式で類似業種比準価額方式の割合を高める

前述の通り、純資産評価額方式における株価の引き下げは難易度が高いです。

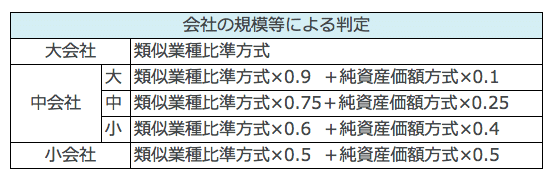

一方、純資産価額方式と類似業種比準価額方式の併用方式を採用すれば、会社規模が大きくなるほど類似業種比準価額方式の評価割合が大きくなるという特徴があります。

一般的に類似業種比準価額方式の方が純資産評価額方式と比べ、株価が低く算出される事に加え、その引き下げが容易である事から、純資産評価額方式から併用方式に移行させ、類似業種批準価額方式の評価割合を高めてあげる事で株価を引き下げる方法を採用すると良いでしょう。

その為に、数十億から数百億する高額なリース物件を取得し、そのリース物件をBSに取り込む事で会社規模を肥大化させ(上記の①直接保有、または②任意組合方式にて)大企業に近づけ株価の引き下げを行う事が、純資産評価額方式におけるもっとも安全な株価の引き下げ方法と言えます。

(4)注意点

航空機や船舶を①直接保有又は②任意組合方式で購入してリース事業を行う場合、匿名組合出資方式と異なり投資家自らがリース事業を営んでいなくては、税務署からその税効果を否認される可能性があります。

その為、投資家自らが本業としてリース事業を営んでいる事の証明する事が必要です。その証明の為には一般的には以下の様な社内制度の整備が求められます。

(a)定款の主たる業務に「総合リース業」と記載

(b)総合リース業を行う為の社内規定の作成

(c)リース事業の契約行為に携わっている事の照明(契約書類の保管等)

4.まとめ

(1)類似業種比準価額方式で株価評価をする場合は、匿名組合形式よる出資を行い、当期利益を圧縮する事で株価の引き下げが可能

(2)純資産評価額方式で株価評価する場合、リース物件を①直接保有又は②任意組合方式で取得し、会社規模を大会社に近づける事で併用方式を活用し、類似業種比準価額方式での評価ウェートを大きくする事で、株価の引き下げが可能。

P.S. 日本型オペレーティングリース出資の教科書を作りました

損をしない投資の為の検討ポイントを記載した、日本型オペレーティングリース出資の教科書を作成しました。

リース事業の組成担当がその裏側を書いており、公にはできない情報がたくさん含まれています。

元本割れリスクの低い商品選びのポイントについてここだけの情報をこっそり記載していますので、これから出資を検討している方は是非読んでみてください。

<こんな方にオススメです>

・絶対に損をしない商品に出資したい

・何を基準に商品を選べば良いのか知りたい

・税理士や銀行の紹介で出資を検討している

・過去リース事業に出資した経験がない

・出資リスクをしっかり把握したい

この記事が気に入ったらサポートをしてみませんか?