今だから知ってほしい お金のはなし[7]

前回は、給与明細について詳しく紹介しましたが、みなさんは受け取った給料をどのように使っていますか。

必要な生活費のほかに将来のために毎月貯金にまわしている人も多くいるかと思います。

では、将来どのようなときにどれくらいの資金が必要になるか想像できていますか? たくさん貯金があるほうがよい、という漠然としたものではなく、具体的な金額を知ることで、貯金をしながらも計画的にお金を使えるようになるはずです。今回は、将来の資金について考えましょう。

■ライフプランで将来を知る!

(1)ライフイベントを想定する

将来訪れるさまざまな出来事(ライフイベント)を想定し、必要なお金の計画を立てることを「ライフプラン」といいます。

ライフイベントには例えば、結婚や出産、住宅購入があります。ライフイベントは人それぞれ違いますので、まず大事なのは、どのような将来を望んでいるのかを今一度考えることです。それによって、どのようなライフイベントを考慮するかが定まります。

(2)具体的な資金を知る

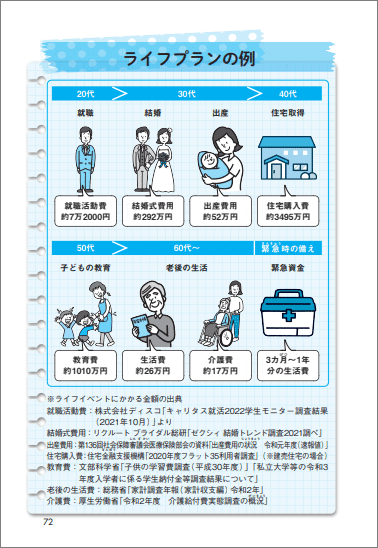

さまざまなライフプランが想像できますが、ここではライフプランの一例を挙げながら、具体的にどれくらいの資金が必要なのかを紹介します。

それぞれの年代で1~2つほどしか項目を挙げていませんが、それだけでも多くの資金が必要だとわかります。これらの中でも特に計画が必要なのが「3大資金」とよばれる「住宅購入、教育、老後」です。

「住宅購入」は住む場所、住宅の種類で大きく資金が異なります。同じ資金でも地方なら大きな一軒家が建ち、都市ならなんとかマンションが購入できるといったように暮らし方に大きく影響します。

「教育」は小学校~大学卒業までで最低でも1000万円かかるといわれています。進学先が公立か私立か、子どもを何人育てるのかによっても必要な資金に差が出てきます。

「老後」は人生100年時代といわれるほど平均寿命が延びていることにより、年金以外の生活費も必要といわれています。高齢になると体調が突然変わることも大いにあるため、いつ介護費が必要になるかわかりません。元気に働けるときに備えておくことが重要です。

■将来の予測をもっと具体的に考えるには?

ここまでライフプランを考えてきましたが、具体的な内容や数字を考えるのはなかなか難しいものです。ですが、将来に向けて早いうちから具体的に考えられるとお金の使い方や生活も変化しますよね。

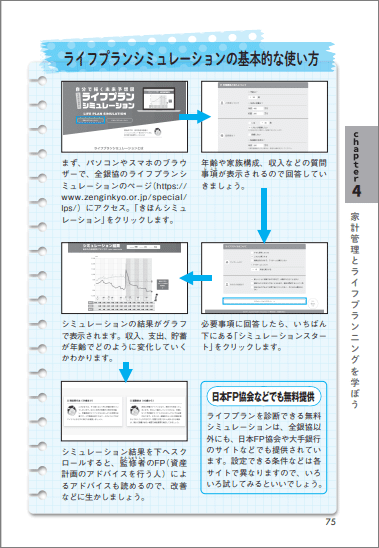

そこで紹介したいのが、「ライフプランシミュレーション」です。全国銀行協会が無料で提供しているもので、家族構成、収入状況、将来の計画などを入力すると未来の収支状況をグラフで確認できます。ライフプランシミュレーションは、日本FP協会や大手銀行のサイトなどでも提供されています。

現状のシミュレーションを行うのはもちろんのこと、将来像にあわせて条件を変えて確認すると具体的なイメージができるでしょう。

■お金についてもっと知りたくなったら!

今回ご紹介した「ライフプランニング」について、ジャムハウスから発売している『中学生から身につけておきたい賢く生きるための金融リテラシー』の第4章で詳しく説明しています。

第4章では「家計管理とライフプランニング」について学べます。また、他の章では「お金の使い方」、「銀行のしくみ」、「貯蓄」などについて解説しており、お金に関して広く学べます。

「中学生から~」と書名にはありますが、初歩からお金について学びたい大人の方にもぜひオススメしたい一冊です!

『中学生から身につけておきたい賢く生きるための金融リテラシー』

著:子どもの学び編集部

執筆協力:宮下由多加(みやした ゆたか)

◆書籍についてはこちら◆

◆書籍のご購入はこちら◆

この記事が気に入ったらサポートをしてみませんか?