金利動向の予測の仕方

お疲れ様です。

今回は『金利動向の予測』について改めてみていこうと思いますが、金利動向に限らず、経済・マーケット動向を予測にも役立ちます。

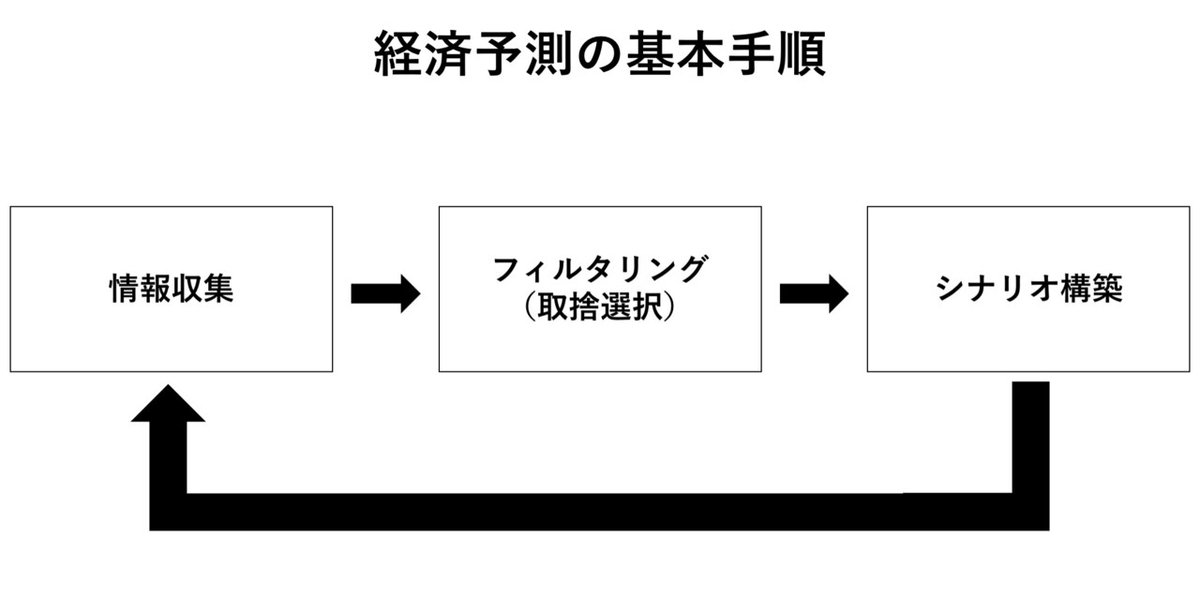

1・3つのステップで予測シナリオを構築する

①情報収集

②フィルタリング

③シナリオ構築

この3つのステップを何度も繰り返し、自分が構築下『予測シナリオ』の精度を判断し、必要であれば修正していくという、絶え間ない作業を地道に根気よく続けます。

⭐️①情報収集

当然ですが、できる限り手広く行うのがベストです。

まず、新聞各紙、ロイター・ブルームバーグなどの海外メディアのニュース、国内外の官公庁発表資料があり、お馴染みのインターネットには信じられないくらいの莫大な情報があります。

しかし、ただ闇雲に情報を集めるだけでは、量が多すぎて整理しきれず、収拾不可能に陥ってしまいかねません。

また、誤った情報や信頼性の低い情報、誤解を招く情報などが混在するリスクも高くなるので、次のフィルタリングが必要です。

⭐️②フィルタリング

横文字でカッコよく言ってますが、重要度に応じて情報を取捨選択することですね。

その時の経済やマーケットの状況などで変わってくるので、経験の蓄積がモノをいう作業です。

⭐️③シナリオ構築

重要度に応じて選択した情報のブロックを組み合わせて『予測シナリオ』という1つの形を作ります。

この際、頭を整理するために『景気』『物価』『金融政策』『財政政策』『需給』の5つの要素を常に念頭に置いておきます。

需給とは『債券市場の債券需給』『短期金融市場の資金需給』のことです。

2・名目GDPをみれば長期金利の動向を読める

金利予想で重要なポイントです。

①短期金利

日本銀行の金融政策で決まってきます。

そのため、短期金融市場は『日銀の庭先』と呼ばれることもあります。

②長期金利

一般的に以下の3つの要因で決まってきます。

・期待実質成長率(将来期待される実質GDP成長率)

・期待インフレ率(将来期待される物価上昇・下落率)

・リスクプレミアム(債券価格変動リスク、財政政策関連リスクなど様々なリスクに応じて上乗せされる金利部分)

⭐️長期金利が決まる3つの要素をどう考えるか?というと、

まず、経済学では

『期待実質成長率+期待インフレ率=期待名目成長率』となります。

期待名目成長率とは

物価動向を含んだ、将来期待される経済成長率のことです。

このことから、上記の『リスクプレミアム』を除外して長期金利の動向を読むとすれば『名目GDP』(物価動向を含んだ国内総生産)の動きをみれば良いという結論になります。

3・金利動向を読むために注目する日本の経済指標

金利動向を読む判断材料の大きな柱は、景気や物価の動きを示す『経済統計』です。

⭐️①鉱工業生産(経済産業省が毎月発表)

『鉱工業』(製造業が中心)の生産・出荷・在庫の状況を指数化した指標です。

ここから『在庫循環』の動きを掴みます。

在庫循環とは、企業の在庫が増えたり減ったりする波のことで、『景気循環』と『在庫循環』は連動しています。

例えば

つまり、鉱工業生産の状況から次のことがわかります。

♦︎前月比プラス➡︎景気上向き・金利上昇の要因

♦︎前月比マイナス➡︎景気下向き・金利低下の要因

⭐️②日銀短観(四半期ごとに発表)

日銀が企業に直接アンケートをとり、景気の現状と先行きに注いて調査した結果です。

日銀の金融政策運営への影響が大きい指標とされています。

数多くの調査項目がありますが、特に重要なのは企業マインド(企業が抱く景況感)を示す

『業況判断指数

(DI=ディフュージョン・インデックス)』で以下のことがわかります。

・プラス➡︎景気上向き・金利上昇の要因

・マイナス➡︎景気下向き・金利低下の要因

⭐️③実質GDP・第一次速報値

(四半期ごとに発表)

実質GDP(国内総生産)の最も早い公表数値で、日本経済全体の状況を掴むことができる指標で、以下のことがわかります。

・前月比プラス➡︎景気上向き・金利上昇要因

・前月比マイナス➡︎景気下向き・金利低下要因

ただし、該当する四半期の約2ヶ月後に発表されるので、やや遅めの指標です。

情報に対する反応が早い金融市場では、材料視(相場を動かす要因とみなす)されることは多くありません。

⭐️④機械受注(毎月発表)

設備投資をする企業が、機械メーカーに発注する段階での受注額を集計した数値です。

船舶・電力を除く民需ベースの数字は、実際の企業の設備投資よりも3〜6ヶ月先行する指標なので、注目されています。

機械受注の状況からは以下のことがわかります。

・前月比プラス➡︎景気上向き・金利上昇要因

・前月比マイナス➡︎景気下向き・金利低下要因

ただし、特定の業種が巨額の設備投資案件を発注した場合、その月の数字が前月比を大きく上回ることがよくあります。

なので、1ヶ月のみの数字にはあまりこだわらないように注意が必要です。

⭐️⑤消費者物価指数

(CPI=カスタマー・プライス・インデックス)

消費者が実際に購入する小売段階でのモノ・サービスの価格を指数化したもので、物価動向を知るための最も重要な指標です。

数多くの数字がありますが、

『総合』

『生鮮食品を除く総合(CPIコア)』

『食料・エネルギーを除く総合(欧米型コア)』の3つが代表的です。

物価指数の状況から以下のことがわかります。

・前年同月比プラス➡︎物価上昇・金利上昇要因

・前年同月比マイナス➡︎物価下落・金利低下要因

市場もマスコミも『CPIコア』の数字に注目します。

ただし、CPIコアは、エネルギーを含んでいますので、

例えば、

原油価格の急激な値上がりで、一時的にガソリン価格が急騰した場合、CPIコアの上昇率も相当高くなってしまう難点があります。

物価の基本的な動きを知るには、エネルギーが除かれている『欧米型コア』を重視しても良いでしょう。

他にも

『私たちが感じる‘’生活感覚‘’』も重要です。

何故なら、消費者物価統計の調査は万能ではないからです。

例えば、

『食料品や衣料品が値下がりが続いている』と感じたら、デフレ(物価下落)が進んでいる兆候かもしれません。

その場合、市場金利はいずれ低下する可能性が高いかもしれません。

普段の生活からでもその予兆に気付けて、運用をしてみて、お金が増えるかもしれません。

その‘’予兆‘‘に気付けるか気付けないかは知識力だと思いますので、私頑張ります。

それでは

今週も残すところ明日だけです。

適当に頑張りましょう。

ーーーーーーーーーーーーーーーーーーーーー

最後まで御拝読ありがとうございます。

皆様の何かのキッカケにでもなれば幸いです。

ありゃしたー⚾️

🐶今回のイッヌ🐶

ベルちゃんのごめん寝😪

この記事が気に入ったらサポートをしてみませんか?