「300億円以上の資金流出で船井電機倒産!」について調べてみました①ニュースは話を盛りすぎです

どうも!こんにちは!

テレビ事業で有名な船井電機

財務的に余力のある企業だったものの、2021年に出版事業などを行う秀和系の企業に買収されて以降300億円以上の資金が流出し破産したとのニュースがありました。

従業員も全員解雇となったようで、連結では2000名以上の従業員がいますから大きな話題となっています。

このニュースの記事をいくつか読んでみましたが、正直状況が良く分かりませんでした。

なので、調べてみたところ、このニュースをややこしくしているポイントがありましたので、今回は解説してみる事にしました。

ちょっと長くなりそうなので2回に分けようと思います。

まず、そもそもの船井電機のざっくりとした大きな流れは以下の通りです。

2021年5月:秀和(出版事業など)が船井電機をTOB(買収)し、船井電機は上場廃止へ

2023年4月:船井電機が脱毛サロンのミュゼプラチナム買収

2024年3月:ミュゼプラチナム売却

ミュゼプラチナム関連の資金援助や、連帯保証などもあり資金繰りが悪化

2024年10月:破産、従業員全員解雇

ざっくり言うとこんな流れです。

この3年ちょっとで、300億円以上の資金流出があったという事で、ミュゼプラチナムの買収関連がミュゼ転がしなどと呼ばれ、多くの憶測を生んでいます。

ですが実は、そもそものその前のTOB(買収)時点でニュースを分かりにくくしている大きなポイントがある事が分かったので、今回はそこに絞って解説していこうと思います。

結論を言うと「ニュースちょっと話盛りすぎじゃない!?」って話です。

なので、ミュゼ転がしなどといわれて話題の部分には今回は触れません。

船井電機って本当に財務力があったの?

船井電機に圧倒的な財務力があったかのような報道が多いですが、そもそもこれ自体が正解であり不正解だと言えるからこそ、ニュースをややこしくしています。

どういう事なのか順を追って解説していきましょう。

買収直後の2021年6月末時点の船井電機の財務状況を見てみましょう。

「流動資産」というざっくり短期的な資産が637億円ある一方で、「流動負債」というざっくり短期的に支払いが必要な負債が243億円あります。

その差額は400億円弱もありますから、たしかに非常に良好な財務状況です。

現預金だけでも369億円、少し時間がたつと現金として回収できる売掛金や受取手形なども78億円あります。

こういった資産だけでも計447億円もありますから、ここから流動負債を引いても200億円以上の余裕資金があるという事です。

確かに買収以前の船井電機は。369億円もの現預金を持った非常に財務力のある企業だと言えます。

ですが、実は買収完了後の船井電機にはこれほどの財務力があるとは言えません。

では、それはなぜかというとそもそも船井電機のTOB(買収)がLBO(レバレッジド・バイアウト)で行われた事が影響しています。

LBOが何なのかというと買収する会社の資産などの信用力を担保にして、お金を借りて買収するという手法です。

例えば、200億円の余裕資金を持っている「A社」が150億円で買える状況だったとしましょう。

買うだけで50億円も得するわけですから、私はそのA社がどうしても欲しいです。

ですが私では、150億円は知り合いにどれだけ土下座して、裸踊りをしても集める事が出来ません。

じゃあ、買収をあきらめるしかないのかというと、そうでもありません。

「買う会社が余裕資金200億円もってるんだから、その200億円を担保にして銀行から150億円借りて、買収した後にその200億円で返しちゃえばよくね?」っていうおいしいだけの話が世の中にはあるからです。

この、おいしいだけの話をLBOといいます。

よく、この世の中においしい話なんて無いと言われますが、たまにあります。

そうすれば、私は会社を買収できますし金融機関もとりっぱぐれなく金利をもらえるので、お互嬉しいねとなります。

既存の株主も、基本的にはプレミアムを乗せて買ってもらえるのでラッキーです。

もちろん、私自身にも相当な信用力が必要ですし、買収が失敗すれば損しますから、ほぼ確実に買収可能な状況じゃないと金融機関は貸してくれませんが、そういった状況であればこういった方法で買収する事も可能だという事です。

ちなみに、私が個人で銀行から借りてしまったのでは、買収した後に私の個人の借入を会社に返してもらうなんて事は当然出来ません、配当や給与をもらって返そうにも税金で大損します。

なので、基本的にはその買収をするためだけの会社「B社」を設立します。

そして、そのB社で銀行から借入をして、A社を買収した後にAとBを合併させてしまえばA社の資金を返済に使えるようになるので、あら不思議で私はお金を使わずに買収が出来ましたとなるわけです。

つまり、LBOをするとどうなるのかというと「A社」は買収をするために借りた150億円を返す事になりますから、余裕資金が200億円→50億円になるわけです。

銀行は貸したお金が金利がついて戻ってきただけですので、最終的な大きなお金の流れとしては、A社の150億円がA社の買収前の株主に渡って減りましたってだけの話です。

要は株主が入れ替わる自己株買いみたいな事ですね。

もちろん、買収関連のもろもろのコストもかかりますから、それだけではないですが、大きな流れとしては買われた会社の資金が、その前の株主に行きますってだけの話です。

という事で、A社の余裕資金が減っただけですから、会社をお金を使わずに買えた私も、プレミアムを乗せて株を買ってもらえた前の株主も、お金を貸して金利をもらえた金融機関も、買収関連のもろもろに携わった人もみんなハッピーという事ですね。

一見すると夢のような仕組みなのですが、ただ残念なことに買われた会社の財務状況は悪化していますから、従業員の方だけは損をする可能性があります。

その後の経営が上手くいけば問題ありませんが、そうならないと余裕資金が減ったわけですから賃金カットに繋がりやすかったり、今回のように倒産まで至ってしまうと最悪です。

さすがに、みんなが幸せな夢のような仕組みではないという事で、今回の船井電機では最悪のケースとなってしまいました。

では、船井電機では何が起きていたのでしょうか?

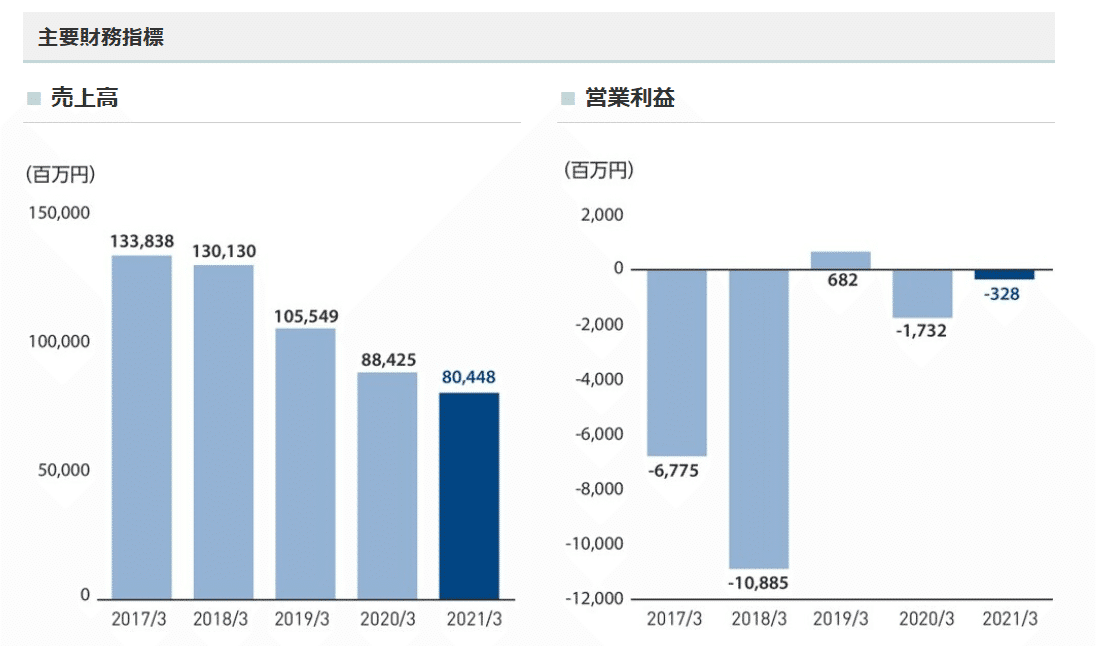

買収前から、中国メーカの台頭を受けて主力のテレビ事業が苦戦し、業績が低迷していた船井電機は株価も非常に低迷していました。

そして、船井電機の創業者の方が亡くなり1/3近い株式を息子さんが相続したのですが、息子さんは医師であり船井電機の経営には携わっておらず、売却先を探していたようです。

株価が割安で、買収に対しても大株主の賛同が得やすい状況だったという事です。

日経によれば、買収総額は約250億円だったようです。

先ほど見たように、流動資産と流動負債の差額だけでも400億円ほどあったわけですし、不動産なども保有していました。

めちゃくちゃ安く買えるチャンスだから、船井電機の資産を担保に「LBOしたい!!」って状況だったわけですね。

そういった中で、LBOと自己株買いを合わせた取引が行われています。

流れを説明していきましょう。

まず、「秀和システム」が「船井電機」を買収するために作った「秀和システムホールディングス(秀和システムの子会社で別会社)」がりそな銀行から船井電機の同額の定期預金を担保に180億円借ります。

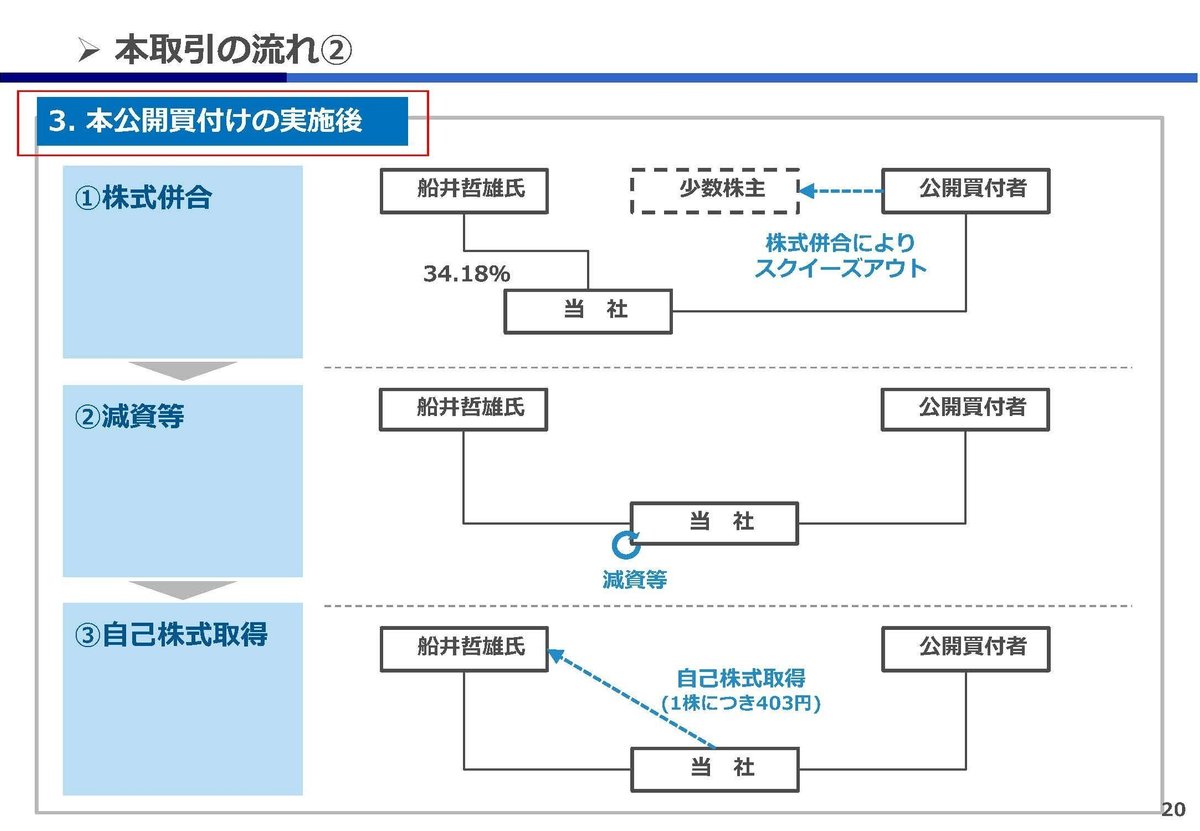

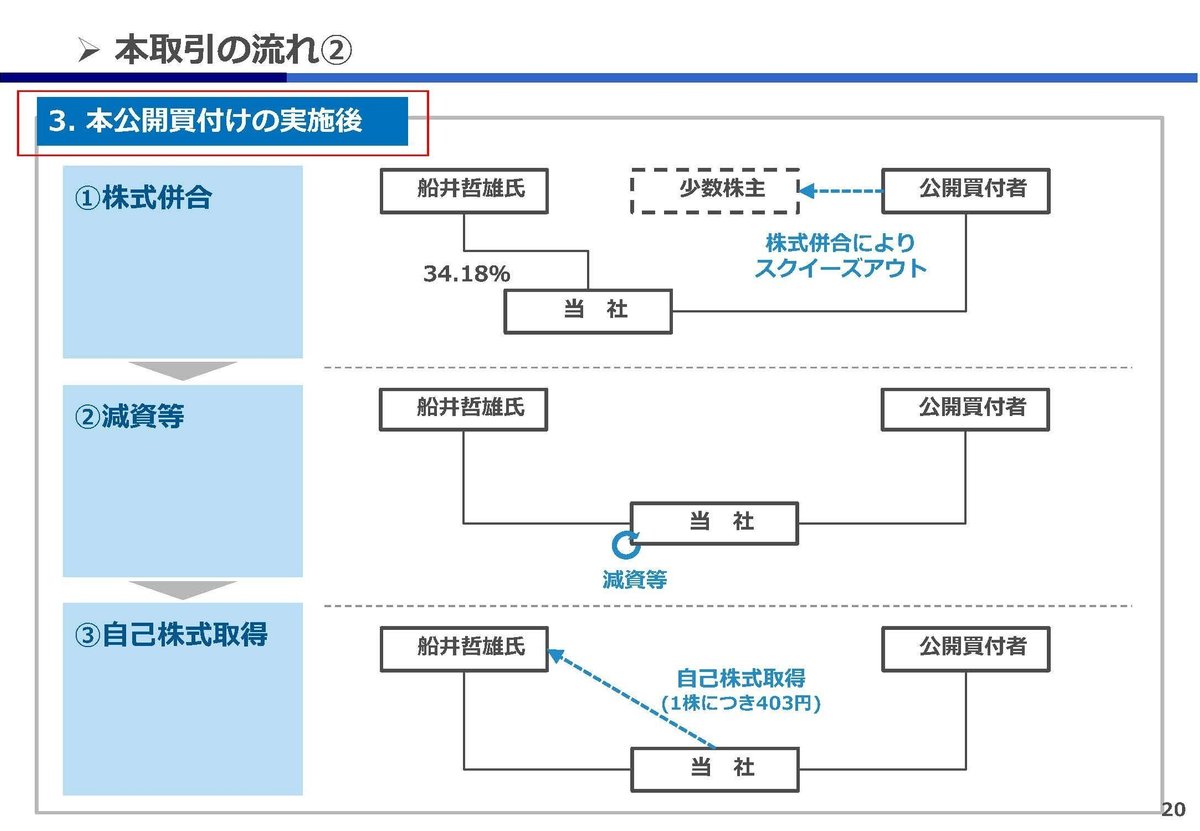

そしてその資金で、1株918円で約1600万株計150億円かけてTOBを行い、創業者の息子である船井哲雄氏の持ち分34.18%分を除いた、65.82%分の株式を2021年5月に取得しています。

この時点で船井電機の株主は「秀和システムホールディングス」と「船井哲雄氏」だけとなります。

その後創業者の息子の船井哲雄氏の持ち分は、自己株の取得をしています。

先ほど取り上げたように、日経の報道によると買収総額は250億円との事ですから、船井電機自身が船井哲雄氏から100億円で株を買取ったという事です。

実際に2022年3月末時点の現預金残高は、20億円の短期借り入れをしたにも関わらず256億円ですから、買収以前の369億円から100億円以上減少しています。100億程度での取得があったという事でしょう。

この取引によって、船井電機の株主は「秀和システムホールディングス」だけとなります。

そして2022年4月1日に親会社の「秀和システムホールディングス」を船井電機が吸収合併しています。

これで、りそな銀行の180億円の借入が船井電機のものとなったという事です。

この流れは純資産の推移をみてみると分かりやすいです。(会計的な知識が少しだけ必要なので、分からない場合は飛ばしてください)

自己株の取得を行った2021年度(2022年3月期)には100億円ほど純資産が減少し、吸収合併し150億円ほど財務が悪化した2022年度(2023年3月期)には、純資産が165億円ほど減少しています。

概ねその通りの動きだと分かると思います。

つまり、船井電機では買収前後で財務状況にどういった変化があったのかというと、180億円分のりそな銀行からの借入の増加(使ったのは約150億円なので実質150億円ほど)と自己株の取得で100億円分の資金流出があったという事です。

ざっくりというと、この買収で250億円財務的な余力が減ったよって話です。

という事で、300億円以上の資金流出だとニュースになりましたが、実は250億円分は、買収前の株主に渡っていただけだという事で、そもそも以前から情報開示されていた部分の話だったわけです。

ちなみに吸収合併後の、2023年3月末時点での現預金残高は221億円だとしていますが、読売新聞によれば、りそな銀行からの180億円の借入は、このLBO後にすぐに返済されたわけではなく、船井電機の経営が怪しくなる中で2024年5月に回収されたようです。

つまり、180億円は同額の定期預金を担保に借りていたはずなので動かせる資金では無いはずですから、買収後に実際に動かせる資金は数十億円ほどだったと考えられます。

もちろん、それでも財務的な余力はありますし、不動産などの固定資産もあります。

財務が悪いという事はありませんが、報道の300億円は「ちょっと盛りすぎじゃない?」という事は分かるとは思います。

という事で今回はまずは300億円はちょっと盛りすぎじゃない?というところまで書いてみました。

次回はそれ以降の流れについても書いてみようと思いますので、興味ある方はぜひ!!