【全文無料】融資型支援制度の賞味期限

現下のコロナショックに関する緊急支援策は,

・給付(個人一律給付・持続化給付金など)

・雇用助成(雇用調整助成金など)

・減免猶予(税・社会保険の減免猶予)

・融資(実質無利子・無担保融資)

を柱にしています.いまあなたが受けられる支援にはどのようなものがあるのかについては,自民党のHPにまとめられています.

ここでチェックした上で,取り扱い官庁・機関のHPで詳細を調べてみてください.「わかりにくい!」と非難囂々だった各省のHPでの制度解説ですが……(わかりにくいと批判されることが多いですが)日々改善されていますので,ぜひチェックください.

緊急支援のタイムリミット

コロナウィルスによる経済への影響はこれまでの不況とは全く異なり,不連続的です.どんな急激な不況でも売上が前月の半分以下になるなんてコトはあり得ませんからね.そして,自然災害の経済的影響とは異なり「誰が困っているか」を特定するのは非常に困難です.

だからこそ,一律・無差別型の給付やごく単純な基準に基づく給付が必要だと結論できる.そして,この給付は景気対策(需要の底上げ策)ではありません.目先の必要資金のショートを防ぐ――つまりは決済対策です.個人であれば家賃・住宅ローン等,企業にとってはテナント料や借入金・買掛金の支払いなど……売上が0になっても待ってくれない支払いは少なくないのです.

決済対策としての給付ですから,急がなければ意味がありません.もとめられるのは拙速でもなんでも早く手元に届くことです.そのタイムリミットは……前回のエントリで細かく紹介したとおりです.

急な支払いに充てることができる資金を「現預金+有価証券」とすると,(仮に売上が0だと)資本金5000万円未満の企業に関しては,飲食サービス業で1.27ヶ月/宿泊業で2.36ヶ月/娯楽業で2.14ヶ月ほどで手元資金が底をつきます.

コロナショックの起点を3月半ばと考えるならば飲食についてはこのGW頃が,その他サービス業については6月末がひとつのタイムリミットになるわけです.この間に給付と融資いずれかのめどがついていないと倒産ないしは自主的な廃業を選ぶ企業が増加し始めるでしょう.

実際,私の知人の飲食経営者から先行きが見えないので一度廃業する/または閉店を検討しているという声を聞くことが増えてきました.一部の支払いを滞納しつつ……支援制度に基づく給付をまつという店舗も増えつつあります.

だからこそ個人への一律10万円給付,売上が落ちた企業・個人事業主への上限200万円の持続化給付を急ぐ必要があります.おそらくいろいろな手違い,混乱,不正が起きるでしょうがその糾弾は後に落ち着いて行うべきこと.いまはとにかく急ぐ必要がある局面なのです.

融資フレームは主役だが万能ではない

今次の緊急支援策について「借金よりも給付を!」という批判があること.よくわかります.しかし,給付中心のフレームで企業を救うことは非常に難しいことも踏まえておかねばなりません.

200万円までの持続化給付は零細事業主(イメージとして経営者と1人2人の従業員とバイトで構成されているような企業……ようは「法人成」しているお店やフリーランス)には有用な制度です.しかし,それなりの規模の企業にとって200万円は雀の涙,焼け石に水です.給付を拡大しようにも,何を基準に給付額を決めるのか,その手がかりもない状態です(そもそも「中小企業」の定義すら様々な意見があるくらいです).

今年末や次期決算時に昨年比で減少した粗利の一部を補填するという粗利補償方式には一理あります.ぜひ検討されてしかるべきでしょう.そして,利益が減った分はある程度補填してもらえる……という予想・期待があるからこそ,現時点で融資を受けて事業を継続しようという気になるわけです.

ただし,粗利減少の大きさがわかるのには時間がかかる.企業への急ぎの資金供給はどうしても融資が主役にならざるを得ないのです.

融資により「しのぐ」ことの限度

無利子・無担保での借入はその審査条件の緩和(とにかく貸す),融資実行までのタイムラグの短縮(さっさと貸す)についてまだまだ改善点が多い状態です.これまでも行われてきた公庫・商工中金の融資に加え,民間金融機関でも小口(3000万円まで)の融資が受けられるようになったことで,ある程度の改善が見込まれるとの見解もありますが,ひきつづき政治からの強い働きかけが必要な段階だと思います.

その一方で,いくら融資の審査が簡単になっても……企業にとって借り入れでしのぐことが出来る期間には限度があります.

あきらかな債務超過状態に陥ってしまった場合,コロナ後にその企業の経営は極めて困難になります(コロナ問題収束後に融資が受けられなくなる=運転資金・投資資金を得られなくなる).コロナを乗り切っても正常化後に経営継続がむつかしいならば……存続よりも廃業を選択する企業が多くなるでしょう.

そのため,「債務超過に陥るまでの期間」が「融資によってしのげる期間」ということになる.

資産よりも負債の方が大きい状態が債務超過です.または,「純資産=資産-負債」ですから,純資産がマイナスになっている状態が債務超過という点を確認ください.具体的には自己資本や内部留保が純資産です.

なお,「借入をすると債務超過になる」わけではないことにご注意ください.5000万円借入をすると,負債が5000万円増えると同時に資産も5000万円増えます.融資が実行されると5000万円が口座に振り込まれる……つまりは預金という資産が5000万円増えていますよね.

純資産は売上や費用が計上されてはじめて変化します.要は,損失が出るとその損失分だけ純資産が減っていくというわけです.

融資の賞味期限は夏までだ

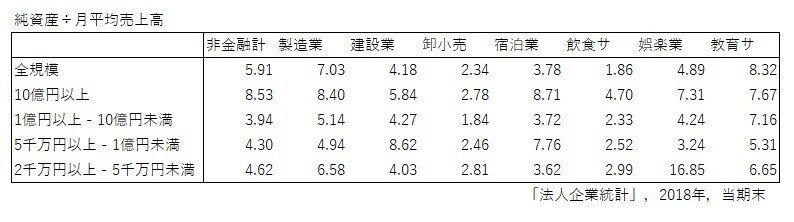

ここからは法人企業統計を用いて「企業の純資産が売上の何ヶ月分に当たるか」をみてみましょう.これは「仮に売上0で普段通りの費用を支払っていたら何ヶ月後に債務超過になるか」を表しています.もちろん「売上0」ではない業態も多いですし,「普段通りの費用」が発生し続けるという想定も極端ですが……以下最も極端な,つまりは催促で債務超過に陥るまでの期間をみると,以下のようになっています.

<注意:これは全法人の平均値です.そのためすべての飲食サービス業が○○ヶ月後に債務超過に陥るという話ではありません/なお「教育サ」は塾や各種スクール・ジム等の教育サービス業のこと>

ここでも飲食サービス業の厳しさがわかるかと思います.ある程度の規模(資本金1億-10億)であっても,2.5ヶ月売上が0だと債務超過に陥る可能性がかなり高くなっています.また宿泊や娯楽(遊技場やジム)についても4ヶ月ほどで債務超過に陥る企業が非常に多くなるでしょう.

債務超過に陥ってもなお融資で事業継続を目指す……企業はむしろ少数派かもしれません.すると,飲食については2ヶ月ほど(つまりはもうすぐ),サービス関連業種については4ヶ月ほど(7月あたり)から「制度上融資をうけることは出来るが,融資を受けず廃業を選ぶ」企業がかなり増加していくのではないかと思われます.

融資の賞味期限は夏までです

企業支援の主力である融資フレームを機能させるためには

・5月中にコロナショック中の利益欠損への補償の制度をつくる

・経済活動の段階的正常化の見込み・条件を明確にする

ことが必要です.

ここから先は

サポートに限らずリアクションは執筆の励みになります.今後もコンテンツ充実に努めてまいります.