Qubit Finance(BSCの新しいレンディング)

※2022年1月28日、Qubitのレンディングで事故がありました。ブリッジの脆弱性をついた資金の盗難です。

おはようございます。😊

今日はBSCの新しいレンディングプロトコルを見つけたので紹介します。(参考:先日のレンディングの記事)

Qubit Finance

Qubit Financeといって、Pancake Bunnyを開発した人たちが新たに立ち上げたものだそうです。Bunnyさんは2020年12月から実績のあるプロジェクトですから、Qubitさんも一定の信頼はおけるんじゃないでしょうか。

なんと今日現在(2021年8月29日 7:00)TVLは$450M(495億円)、えーと、Twitter遡ってみていると7/29にBNB-QBTプールがオープンなのかな? それから8月14日に監査が終了し、実質のオープンが8月24日、つい先日ですね!

それからのTVLの軌跡

・8月24日 $80M

・8月24日 $100M

・8月25日 $150M

・8月26日 $250M

・8月26日 $300M

・8月27日 $350M

・8月28日 $400M

・現在 $450M……まだツイートはされていませんが、ウェブサイト見たら到達していました。

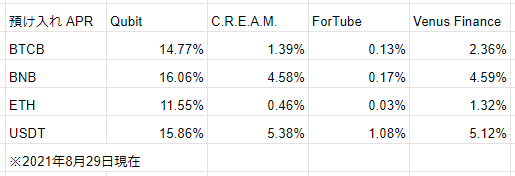

ちなみに他のレンディングプロトコルのTVLは次のような感じです。(各プロジェクトのウェブサイト調べ、Total Supply - Total Borrow)

・Venus:$2,705M

・C.R.E.A.M:$71.5M

・ForTube:$75.0M

レンディングの王者Venusはまだまだ遠いものの、CREAMやForTubeは1日で抜き去ってしまっています。なぜにこれほどまでに破竹の勢いでTVLを伸ばせるのでしょうか? 気になってちょっと調べてみました。

Lending APR(気になるところ)

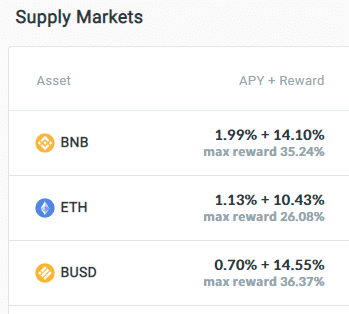

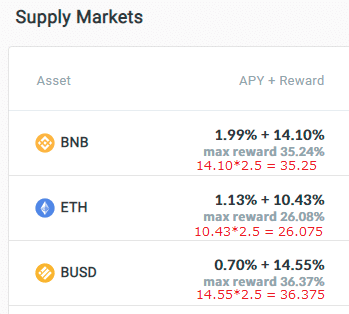

まずはSupply(貸す側)のAPRはこちら、ドドン

BNBで、1.99% + 14.10%となっています、合計16%、ETHで11%、BUSDで15%、うーん高いですね。他のプロジェクトと比べてみても高いのがわかります。

高いのはReward、つまり独自トークンのQBTの配布が多いということでしょう。あと、その下にある「max reward」っていうのが気になりますね、何なんでしょう?

Security(ノーフラッシュローン)

VenusもCREAMも、今年の初めに被害を受けたのはどちらもフラッシュローン攻撃でした。フラッシュローンそれ自体はユーザーにとってとても便利なものですが、これにまつわるなにかしら弱い部分やバグみたいなものをつかれて被害を受ける場合があります。

Qubitさんはフラッシュローンが使えないようです。だからセキュリティも安心です。

良いのか悪いのかわかりませんが、僕みたいなフラッシュローンで恩恵を得ることができない弱小ユーザーには良いことなのかもしれません。

ただ、5月くらい? Venusで起こったXVSのPump & Dumpのようなフラッシュローンを使わない、大量の自己資金による攻撃は防ぎようがないのでそのへんはいつ起こるかはわからないということで、特に資金量の小さいプールに預けるのは常に注意しないといけないところです。

Tokenomics(配りすぎ)

というわけでTokenomicsを調べてみましょう。

・トークン:QBT

・1 QBT ≒ $0.5(2021年8月29日現在)

・最大供給量:1B = 1,000,000,000

・総供給量の57%を12か月間かけて流動性マイニングに配布

・1日あたり1,643,835 QBT($821,917)がLPに配布されます

ちょっと多すぎますね。参考にTVL=$1700Mのアルパカさんの1日あたりの配布は(8.8*28800block*$1.23)$311,731なので、TVLあたりにすると10倍くらい配布量が多いです。

・QBT=$821,917 / 450M = 1,826

・ALPACA= $311,731 / 1700M = 183

確かに、派手だから注目を浴びて、注目を浴びないと成長もできないので戦略としては正しい気はします……しますが、普通だとトークン価格は今の1/10になってもおかしくありません。

大丈夫なのかQubit…何か策はあるのでしょうか。

Borrow(その利率の高さ)

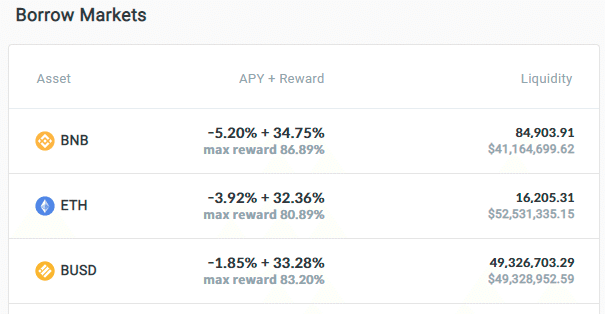

さて、レンディングだからBorrowもできるのですが、こっちのAPRは見て驚きます。

ウソみたいでしょ、借り入れ利率なんですよ、これで。(大人になった上杉達也(53))「借りて」30%近い「利益」が出るんです。えーー。

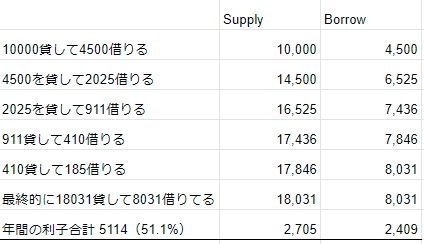

$10,000貸して年15%の利益($1500)、$4000ほど借りて年30%の利益($1200)合わせて年27%ほどの利益がでる計算になります!

もっというと、借りた$4000をまた貸して、それを担保にまた借りて……と思いっきり危険なことをやると、0.9倍くらいの安全率をとっても理論上1.8倍くらいの資産を貸すことができて、0.8倍くらいの資産を借りることができて、APYは51%くらいまで増やすことができます。

ちなみに、何度も手数料をかけるのがもったいないと感じるなら、資金は必要ですが、最初から$18,000預けて$8000借りれば結果は同じです。

借りた8000は自由に使えます……預けますかw

Liquidation(清算)

担保に対する借入可能額の比(担保掛目)は今のところ一律50%です。担保掛目と清算の率が一緒なので、ギリギリまで借りていたらすぐに清算されます。

資産の種類にもよりますが、最大借入可能額の65%くらいが安全かもしれませんね。例えば$10,000の担保があればその50%の65%で、$3,250くらいまでが安全といえそうです。

BUSDやUSDCなどのステーブルコインだと、そこまで価格は動かないでしょうから、50%の90%、$4500くらいまで借り入れても良さそうです。アプリの設定が一律65%なので、Safe Max以上にはなるのですが、そこらへんは自己判断で上げることはできます。

Locker(ロック!)

APY51%!!

しかし落ち着いてください、まだあわてるような時間じゃありません。(大人になった仙道(48))

これは錬金術じゃなくてただのボーナスです。冷静に考えてこのトークン価格は長持ちしません。だからQBTを買うのはおすすめしません。

しかしQBTを買いたくなるようなワナがまたしかけられています。それがQBT Lockerです。かーっ!

ACoconutのACロックみたいな感じで、QBTをロックすることでさらに利率が上がります。最大2.5倍! そうすると、さっきの51%のさらに2.5倍で……なんとAPR=125%!?

これがさっきの「max reward」だったんですね。確かに2.5倍になってます!

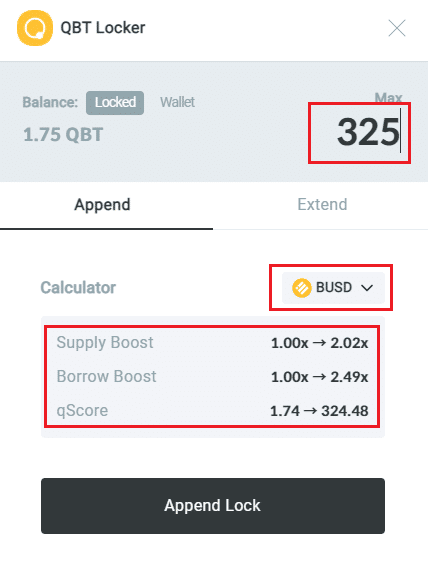

では、どれくらいロックしたら最大までいくのでしょうか。倍率の計算方法はつぎのとおりです。

・倍率=(自分のqScore/Total qScore)/(自分のSupply/Total Supply)* 2.5

※最大2.5倍

qScoreの計算方法はつぎのとおりです。

・qScore = 残りのロック期間(日)/730日 × ロックしたQBTの数量

Total qScoreとかTotal Supplyを知る方法が無いので(推測とか逆算はできる)、一番簡単な方法はアプリが出してくれるプレビューを見ることです。

QBT Lockerの「Lock QBT」をクリックすると上のポップアップが出てくるので、そこに適当に数字を入力してみると、下の数字が変わります、例えば僕の預け入れ数量の場合、325 QBTを2年間ロックするとSupplyの報酬が2.02倍になって、Borrowの報酬が2.49倍になるから、ほぼ最大ということになります。

325QBT は今のレートで$160くらい、僕の預け入れ資産が$10,000くらいなのでだいたい預け入れ資産の2%くらいをロックすると最大に近い倍率が得られそうです。

※8月30日 7:30現在、24時間前から$150M近くTVLが上がっています、にも関わらずQBT価格が上がっていないので、僕の予想は外れています。

ただし、2%というのは現時点のお話です。みんながどんどんQBTをロックしだすと、Total qScoreが大きくなるので、自分の割り当て比率は下がります。

これはちょっと流行りそうですね。

人気がでると徐々にAPRは減るでしょうし、その後にQBT価格も落ちるでしょうけど、突然の下落とかは起こらなそうです。事故はわかりませんが、よくあるレンディングなので、あまり考えにくいです。

注意点

というわけでさっそくやってみました。

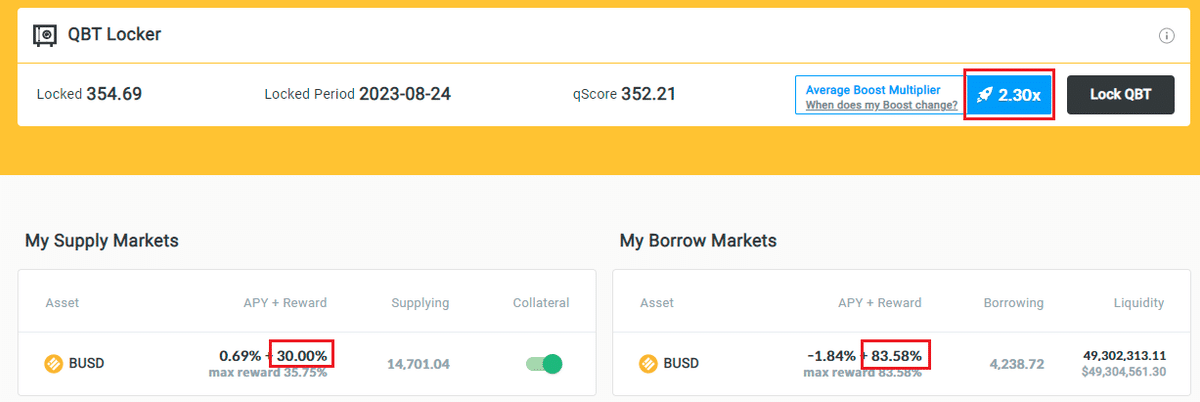

QBTを$160分買って、Lockerにロック!するとqScoreは上がったもののブーストが上がらない……

よくDocを読むと、ブーストが適用されるのは、qScoreを上げた後に自分の資産を預け入れや引き出しなどのアクセスをした時ということで、BUSDを$100借りて$100貸すと、やった、上がりました。

これで、およそ$10,500の自己資金に対して、$14,700の貸付運用に対する30%と、4200の借入運用に対する83%の利子が得られるので、年利75%くらいの運用ができていることになります。すげ~。

まとめ

Qubitという新しいレンディングプロトコルを紹介しました。

独自トークンのQBTをロックすることで預け入れ資産のAPRを上げることができるという、ACoconutのACロックに似たしくみがあります。

預け入れ資産の2%ほどの価値のQBTをロックすることで、報酬が最大2.5倍にブーストされます。(現時点では)

たくさんQBTが配布されるので、普通だったら売り圧が強くなって価格はどんどん下がるのですが、うまくロックのしくみが考えられているので、もしかしたらQBTの価格はそれほど落ちないかもしれません。

そして、Borrowに多く報酬が割り当てられているのが面白いと思います。どんどん借りたい、そのためにはどんどん貸さなければいけないので、これがTVLの急騰につながっているんだと思います。

まだあまり気づかれていないのだと思いますが、これは過熱しますよ~。

ではでは、今日のnoteが何かの役にたてたらうれしいです。

それではまた、DeFi~(@^^)/~~~

……

そういえば最近有料記事書いていないので久しぶりに有料記事にしてみます。僕の考えをまとめたので、もしよければお買い求めください。内容はTwitterにあげたこととほとんど同じなのであまり期待しないでください。

ここから先は

¥ 100

この記事が気に入ったらサポートをしてみませんか?