FP1級実技 2021年10月10日part2

おはようございます。🐤

今日はFP1級実技、不動産の問題をやっていきたいと思います。

この問題はめちゃくちゃ難しくて、私の知る限りこれをわかりやすく解説しているテキストはありませんでした。で、いろんな方面を調べていてラスパーさんのブログに行きついたのです。

「別解」と書かれていますが、たぶんこっちが本当の解答だと思います。このピンク本の解説で腑に落ちる人がいたらどうか教えてください。

というわけで、この問題をヒヨコロ解説していきたいと思います。

現状

まず現状です。Aさんが700㎡の甲土地(ピンクの部分)を持っていました。立地は東京23区内の近隣商業地域。相続税路線価で計算すると、700㎡×50万円=3億5,000万円の評価のある土地です。

相続税評価額は8割程度の評価が目安なので、おそらく実際は5億円くらいで取引されるであろう土地です、いいですね~、私はこういう額を見ていつも「これが私の土地だったら」と空想に耽ってしまいます。

その南側の乙土地(500㎡:グレーの部分)はX社という会社の土地で、現在はX社の若手社員用の寮があります。ただ、あまり使われていなくて、近々取り壊す予定だそうです。

そして、どうしてもこの12mの大通り沿いに支社ビル(900㎡)を建てたくて、Aさんの大通り沿いの甲土地の一部をこの乙土地と交換してもらえないか、というのが申し出です。

土地の交換(I案)

つまりこういうことです。

Aさんの土地のb部分(300㎡)と、X社の乙土地の全体を交換しましょうというのです。

えっ、いいんですか、500㎡と300㎡ですけど。絶対にAさんが得してX社が損しているように思いますよね? でもそうじゃないんです。北側の12mの道路は大通りで、この通り沿いに店を構えることに価値があります。

それは路線価に表れていて、大通り沿いは1㎡あたり50万円、裏の通り沿いは1㎡あたり30万円です。だから、

甲土地b部分:300㎡×50万円=1億5,000万円

乙土地:500㎡×30万円=1億5,000万円

になります。実はこれは等価交換なのでした。X社は建設会社です。きっと不動産に詳しくて有能な社員がいるのでしょう。

しかも誠実です。Aさんのような素人なら、乙土地と甲土地の500㎡を交換しようと言っても違和感なく聞き入れてくれるかもしれないのに、最初からこのような平等な申し出をしてくれています。

Aさんにしてみると、「土地の形状は少し悪くなるが、土地の面積が増え、さらに相続上有利にもなるとのこと」なので、ぜひこの話を進めたいと思っています。

さてこのお話、あなたがAさんなら受けるでしょうか。

私なら即刻で躊躇なく受けます。

なんせ、等価交換と言いながら、私は300㎡差し出すだけで、相手は500㎡くれるのです。

「でも、等価交換だから価値は同じなんでしょう?」

いいえ、Aさんの土地全体をよく見てみると、この土地は12m道路に接しているので、全体が12m道路の路線価の評価になります。つまり400㎡+500㎡=900㎡の全体が1㎡あたり50万円の価値になるので、等価交換したはずのAさんの土地は、900㎡×50万円=4億5,000万円と、なんと1億円も評価額が増えています。

これはAさんにとってめちゃくちゃ嬉しいことです。

相続上有利になるのか?

さて、AさんはX社から「土地の形状は少し悪くなるが、土地の面積が増え、さらに相続上有利にもなる」と聞いていたようです。これはなぜなのでしょうか。これが本記事の大事なところです。

土地の形状は少し悪くなる=ワカル

土地の面積が増える=ワカル

相続税上有利にもなる=ファッ❓🤪

土地の評価は3.5億から4.5億に上がったと言ったところですが、なぜそれが相続税上有利になるのでしょうか? ここがめちゃくちゃ難しいところで、おそらく全受験生が「ファッ???」となっているところだと思います。(もしくは華麗にスルーしてるか)

相続税上有利になる=土地の評価は下がるはずなので、この交換による土地の評価を詳細に見ていきます。

土地の価格の変化の要素

もともとのAさんの甲土地の評価額は、700㎡×50万円=3億5000万円でした。いいでしょうか、スタートは3.5億円ですよ、覚えておいてください。ここから、案1によって次のような変化があります。

面積が増える↑(700㎡⇒900㎡)

土地の形状が少し悪くなる↓

二方の路線に接する↑

2つの異なる容積率↓

地積規模の大きな宅地の評価の適用↓

1 面積が増える↑

前述のとおり、700㎡⇒900㎡になるので、面積分の評価額が上がります。約28.6%の増加、ほんとにこれを減にできるのでしょうか?

2 土地の形状が少し悪くなる↓

土地の形状に関する補正は2つあります。

奥行価格補正(FP2級でもでる)

不整形地補正(聞いたことない)

まず奥行価格補正率の計算です。

甲土地は「普通商業・併用住宅地区」であり、2つの異なる地区にまたがる土地の評価は正面路線を基準に行うため、奥行補正係数は0.95を採用してみます。(参考:地区の異なる2以上の路線に接する宅地の評価|国税庁 (nta.go.jp))

もう1つ、不整形地補正です。

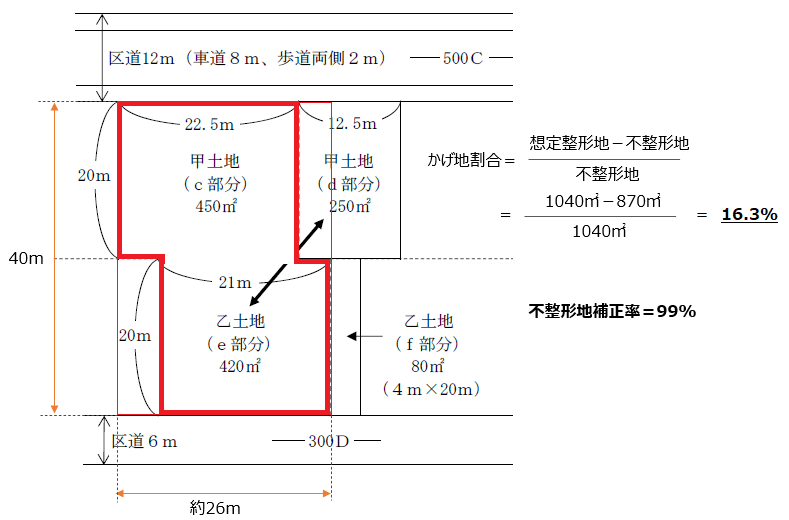

不整形地補正は、「かげ地割合」という値を計算して表から求めます。この土地の場合は不整形地補正率=0.99でした。(この計算方法は覚えなくていいです、おおまかな感覚をつかむためにやっています)

0.95と0.99、少し評価が下がりました!

3 二方の路線に接する↑

と思ったら今度は評価が上がってしまいます。一つの土地が2つの道路に面すると、利便性が上がるため、土地の評価が少し上がります。

甲土地は「普通商業・併用住宅地区」であり、奥行補正係数は0.95、二方路線影響加算率は0.05を採用してみます。(参考:地区の異なる2以上の路線に接する宅地の評価|国税庁 (nta.go.jp))

加算分:300,000×0.95×0.05=14,250円/㎡

4 2つの異なる用途地域

1~3までの結論として、1の面積増で28.6%も増え、これをなんとか減にもっていかないといけないのに、2では0.95と0.99で、およそ6%の減。まだまだ足りません。

ほんとに評価減にできるのでしょうか? 勝負はここからです、ここから巻き返します。

交換後のAさんの土地は、近隣商業地域(近商)と第一種中高層専用住居地域(一中高)の2つの異なる用途地域にまたがっており、それぞれ容積率も違います。

でも、これって何か不公平を感じませんか?

交換前の土地は700㎡×300%=2100㎡の建物が建築できましたが、交換後は900㎡×300%=2700㎡とはなりません。異なる2つの容積率にまたがる場合、建築可能な容積は加重平均されます。

400㎡×300%+500㎡×200%=2200㎡

であるにも関わらず、土地の価格の評価はすべてメイン道路が面する単価で評価すると、評価額が不当に高くなりすぎます。これを補正するのが「容積率の異なる2以上の地域にわたる宅地の評価」です。

計算方法はピンク本のp260のとおりです(疲れてきた)

控除割合=(1-①/②)×③

①:加重平均後の面積(2200㎡)

②:メイン路線の容積率×全面積(2700㎡)

③:容積率が価格に及ぼす影響度(普通商業・併用住宅地区は0.5)

控除割合=(1-2200/2700)×0.5=0.093(小数第3位以下四捨五入)

なんと9.3%も評価が減されました!

1:+28.6%

2:-6.0%

3:+14,250円/㎡(だいたい+2.8%くらい)

4:-9.3%

28.6-6+2.8-9.3=+16.1%くらい…まだまだ残ってます。

ほんとに評価減はなるのか?

5 地積規模の大きな宅地の評価

最後の頼みの綱、地積規模の大きな宅地の評価がきました。

敷地の中に道路を作らなければいけないような大きな宅地は、その道路分は売って利益にできないので、その分くらい相続税をおまけしてよ、という主旨の制度です。

【要件】

三大都市圏においては500㎡以上の地積の宅地

三大都市圏以外の地域においては1,000㎡以上の地積の宅地

指定容積率が400%(東京都の特別区は300%)以上の地域に所在する宅地

参考:No.4609 地積規模の大きな宅地の評価|国税庁 (nta.go.jp)

最後の条件(400%と300%)をなんとなくでも覚えているのはさすがFP1級学科の合格者という感じです。恐れ入ります。

なかなか覚えにくい数字だと思うので、少し補足すると、指定容積率が高い地域では、高層マンションが建設されやすくなります。高層マンションの街並みを想像するとわかりやすいのですが、平面的にはわりとスカスカです。なので、そのような容積率の高い(土地の利用効率の高い)地域ではこの評価減はあてはまらないよね、というイメージで最後の条件を覚えます。

さらに、東京都の特別区は特別に利用価値が高いので、ちょっとやそっとでは評価減はしないよ、というイメージをつけてみてください。どうでしょうか、覚えられそうでしょうか。

この評価の計算方法は次のとおりです。

もう一つ一つ数値を見ていては日が暮れるし、私も疲れてきたし、そもそも絶対にここまで覚える必要はないので、この問題の場合の答えを出します。

規模格差補正率=(900×0.95+25)/900×0.8=0.782(小数3位以下四捨五入)

来ました!0.782、つまり、21.8%減です。これは大きいです。この問題で一番の大きな要素です。

交換後のAさんの土地の評価額

というわけで最終の価格を計算してみます。

評価額=(500,000×0.95×0.99×0.782+14250)×900㎡=3億4378万円

どうでしょう、最初の700㎡の甲土地の評価は、3億5000万円でした。

交換後900㎡に増えても、確かに評価額が下がっている!!!(ギリギリ)

ということで、確かに相続上有利になります。II案でも似たような額になるでしょう(もう二度と計算したくありませんが)。同じような条件で、かつ面積は870㎡に減っているのでさらに評価は下がりそうな気がします。たぶん。

というわけでこの問題は成立していました。ギリギリのラインで。

しかし、こんなきわどい問題を試験に出すかな。(;^_^A

というわけで、それではまた、FP~(@^^)/~~~

しか~し、そもそも?

去った後に引き返してしまいました。(嫌な人)

でも考えてみてください。そもそものAさんの土地は700㎡で、500㎡以上なんだから、そもそも最初から地積規模の大きな宅地の評価減は適用できるはずではなかったでしょうか。

これ疑問ですよね、ここが一番のポイントになるのを忘れていました。

答えは、最初は適用されず、交換後は適用される、です。

わかりやすく説明していきましょう、地積規模の要件を振り返ります。

指定容積率が400%(東京都の特別区においては300%)以上の地域に所在する宅地(再掲)

この問題は東京都のS区ということで、指定容積率が300%ちょうどの土地にはこの制度は使えません。

だから、交換前の甲土地には地積規模(略)は当てはまらないので、何の補正もなく700㎡×50万円=3億5000万円になります。

一方、交換後の土地全体の容積率は、一部が300%で一部が200%なので、だいたい250%くらいになります。この加重平均の数字が判定条件になるので、交換後は地積規模の(略)が当てはまるようになったのです。

あ~あ、地積規模で考えろ食べたくなってきた。

それでは、また~。😊

この記事が気に入ったらサポートをしてみませんか?