応用編 第3問(2023年5月)#FP1級への道

おはようございます。🐤

今日は応用編の第3問、税金の分野ですね。私はこの分野が大好きでした。なぜなら問題文に書かれている数字をただ書き写すだけだからです。パターンが決まっている作業と言ってもいい。

ただ、毎回1つか2つ難しい判断を迫られるものがあります。そしてその作業で得た結果の所得金額を次の問題で使うので、その1つか2つを間違っていると次の問題まで道連れで間違えちゃうという、そんな問題です。

つまり、問題の中の2つほどの数字をあてられたら各1点+ボーナスプレゼントで次の問題が6点、合計8点を得られるかどうかというものです。

会計と税金

今回の問題のポイントは【問57】の④と⑤です。他は作業です。知識を使うのは④と⑤だけなので、ここでは④と⑤のみを解説します。

まず大前提として、損金算入/不算入とか益金算入/不算入とか何のことかわかりますでしょうか。FP1級のみなさんには釈迦に説法かもしれませんが、私が理解できていなかったので、きっと他にもこれを理解できていない人はいるはずだという確信をもって、これから丁寧に説明していきたいと思います。

まず、法人は必ず会計というしくみを使ってお金や商品などのやり取りを計算しています。たぶん法人であるかぎり義務です。だから、何もしなくてもこの会計の帳簿はすでに会社にあるという前提です。

しかし、会計というのは税金の計算に使うには少し向いていない部分があります。企業が自分のお財布の中でお金をやりくりするものを費用にしたりする場合があるからです。ズルとかそういうことじゃなくて、それが会計のルールなのです。

例えば、退職金。

日本の会社には「退職金」という習慣があります。やめた時に「いままで会社のために働いてくれてありがとうね、このお金はあなたの第二の人生を楽しむために使ってよ」という意味で、数百万円から数千万円というまとまったお金を渡します。

会社にしてみると、こんな大金を支払うのはたいへんです。だから会社は毎年少しずつ従業員の退職金のために準備をしています。このアレを「退職給付引当金」といいます。

わかりやすく「貯金のようなもの」って言いたいんですけど、ぜんぜん貯金じゃなくて、これは「負債」にあたります。貯金だと資産になるので、それを取り崩す時に資産が大きく減ってしまい、経営が不安定に見えてしまいます。それを避けるために、毎年少しずつ費用に計上して会計上のお金の動きをフラットに見せるというのがこの作業の目的です。(みにまるさんにご指摘いただきました、ありがとうございます)

注目なのは、ここの帳簿上の数字の動きは、会社のお財布の中だけであることです。ただお金のラベルを「利益など」から「退職給付引当金」に張り替えているだけで、会社のお財布の中にあることには変わりありません。ここは大事なところです。

というわけで、「退職給付引当金」として将来の退職金に備えて毎年少しずつ費用に計上しているということでした。そもそも退職金は「現在の労働に対する給与の後払い」なので、給与と同じと考えて費用扱いされるんですね。これが会計上の動きです。

一方で税務上では退職給付引当金は損金と認められません。まあ、会計の安定のために負債扱いしているものの、実体としては貯金みたいなものですからね。税金を徴取するうえでは「損」とは言わせないよ、ってイメージなのかもしれません。

このように、会計と税金の計算は少し性質が異なります。

だから、

・会計で「費用である」ものを税務で「損金としない」→損金不算入

・会計で「費用じゃない」ものを税務で「損金とする」→損金算入

という作業が必要になるのです。これがよくFP1級応用編の第3問で出される問題なのですね。

損金不算入の代表例:

・役員報酬:会計上は費用/税務上は一定のもの(定期同額給与や、功績倍率方式で求められた役員退職金など)しか損金算入されない

・減価償却費:会計上は償却期間は自由/税金上は法定耐用年数で計算

・引当金:会計上は費用/税務上はほとんどの引当金は損金算入されない

なんとなく、会計は自由度が高く、税務は厳しめなイメージですね。税金逃れを許さないというイメージでしょうか。

【問57】

というわけで長い前置きを見ていただきありがとうございました。いよいよここから問題解説です。問題文を引用します。

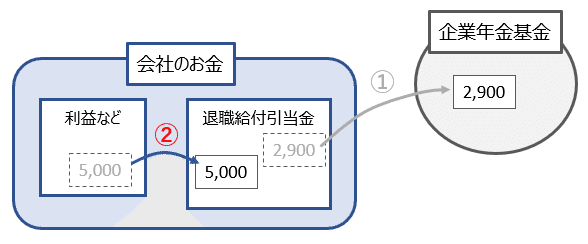

当期において従業員の退職金制度の一部として①外部の企業年金基金に掛金とし 2,900千円を支払い、その際に退職給付引当金を同額取り崩している。 また、決算時に②退職給付費用5,000千円を損金経理するとともに、同額を退職給付引当金として負債に計上している。 さらに、従業員の③退職金の支払の際に退職給付引当金を3,000千円取り崩し、 X社から同額を現金で支払っている。

① 外部の企業年金基金に2,900千円を支払い

図にするとこういう感じです。退職給付引当金から2,900千円を引き出して、それを企業年金基金に支払います。

② 退職給付費用5,000千円を損金経理

退職給付費用の会計上のお金の動きを図にすると次の②のようになります。同じ会社のお金なんだけど「退職給付引当金」という名前をつけて別もの扱いをします。「退職金は現在の労働に対する給与の後払い」であるから、ここでもう会社のお金ではなく従業員のものだと考えて費用に計上するのです。これは会計上の話です。

一方で税務上は厳しくて損金と認められないから「会計上は費用/税務上は損金じゃない」パターンにあたるので「損金不算入」の処理をする必要があります。

さかのぼると、①の企業年金基金への支出は「すでに会社のお金でないもの」の居場所を変えただけであって、会計上は費用になりません。

しかし、①の時点で名実ともに会社のお財布からは無くなりますから税務ではこの時点で「損金」の扱いになります。①は「会計上は費用じゃない/税務上は損金に算入される」ので別表四で「損金算入」します。

③ 退職給付引当金3,000千円を取り崩し、従業員に支払う

これは下の図の③のようになります。

この③のお金の動きも、会計上は費用にはあたりません。しかし税金上は損金にあたり「会計上は費用じゃない/税務上は損金」なので別表四に「損金算入」します。

さて、お金の動きは以上です。このうち、②は会計上は損金経理されていますが、これは会社の中だけでのお金の動きなので、税金上では損金にあたりません。だから「損金不算入」として問題文の④の答えに入ります。

④(退職給付費用の損金不算入額)=5,000千円

次に、会計上は「すでに支出している」ため損金経理していなかったお金の流れである①と③ですが、これは外部への支出であるため、税金上は損金に算入されます。

⑤(退職給付引当金の当期認容額)=2,900+3,000=5,900千円

ここがわかれば、あとは【問58】はボーナス問題となります。ただ、いつものとおり、控除された税額と、中小企業が設備を購入したなんちゃらの特別控除を引くのは忘れないようにです。

まとめ

というわけで2023年5月 FP1級応用編の第3問の解説でした。

いや~、いつも思うのですがこの問題の配点はおかしいですよね。一つ間違えばそのあと頑張っても数珠つなぎで間違って、「すべて正解」か「ほとんど不正解」の2択になって中間がない、不思議な配点です。

この問題は、簿記の知識がある程度(2級くらい?)必要で、損金とは何か、会計と税務の違いが理解できているかなどが揃わないと正解ができない難問だったと思います。

ただ、簿記を知っていれば正解できたのかもしれません。

というわけで、もしこの記事が参考になったら、いいねやTwitterのフォローなどをお願いいたします。FP1級を受験するならきっと損にはならないブログなので、ぜひフォローしてください。

それではまた、FP~(@^^)/~~~

この記事が気に入ったらサポートをしてみませんか?