9223ASNOVA

こんばんは、今日はASNOVAについて書いてみようと思います。

この会社は2022年4月21に名証ネクスト市場に上場した会社になります。

足場など仮設機材のレンタル・販売が主な事業。

クサビ緊結式足場(クサビ式足場)を中心とする「仮設機材レンタル」、

新品の仮設機材を販売する「仮設機材販売」、

足場架け払い工事の「その他」の3つのサービスを展開しています。

公開価格:1630円

上場時発行済み株式数:153万9900株

公募:17万7000株 売り出し:4万5000株

オーバーアロットメントによる売り出し:上限3万3300株

主幹事:東海東京証券になります。

午前9時11分に公開価格を131円(8.0%)下回る1499円で初値をつけました。

同じに上場したフルハシEPO<9221>は、公開価格1140円カイ気配でスタートし、午前10時36分に公開価格を593円(52.0%)上回る1733円で初値1733円で初値をつけていました。

ただフルハシEPOも公開価格から2倍程度には上がってはいますが、

ASNOVAは分割しているのもありますが、名証銘柄でありながら、4倍に上昇しているはすごいです。

ちなみにどちらの銘柄も昨年の9月の名証IRエキスポに出展していた企業でどちらもプレミアムセミナーにも出ていましたが、どちらも魅力的な企業だと思います。

ただASNOVA方が、よりIR活動に積極的な印象がある会社になります。

沿革

1977年1月に上田勝康氏が福井県敦賀市において建設機械等のレンタルを目的に設立した上田建機株式会社を前身

敦賀原子力発電所をはじめとする地元公共工事の需要拡大を受けて、引き合いの多かったクサビ緊結式足場のレンタル事業を新規事業として立ち上げ

2006年5月に京都府城陽市に最初の機材センターを立ち上げ、営業を開始

関西、中部、関東に営業範囲を拡大し、2014年2月には全国に9拠点に

2013年12月に、上田勝康氏の子息であり専務取締役であった上田桂司が、日本レンテクト株式会社(資本金5,000千円)を福井県敦賀市において設立

2014年3月3日に本店を名古屋市中区に移転,

2017年5月に本店所在地を愛知県名古屋市中村区に移転

2019年12月に商号を日本レンテクト株式会社から株式会社ASNOVAに会社名を変更

株主構成

筆頭株主は、代表取締役社長の上田氏が38.2% その関連会社のニチレンが46.5% 持株会1.6%

代表取締役経歴

1999年9月 上田建機㈱入社

2007年4月 上田建機㈱ 専務取締役就任

2013年12月 同社設立し、 代表取締役社長就任

事業内容

仮設機材の中でも「クサビ式足場」に特化した仮設機材のレンタル、販売、足場架払工事を提供

※クサビ式足場は施工費用が比較的安く、保管・運搬効率、施工効率も良いことが特徴

仮設機材レンタル

戸建住宅や中低層マンション向けに普及しているクサビ式足場を主要としたレンタルサービスを全国の中小足場施工業者に提供

仮設機材販売

2019年4月より販売を開始。

レンタルサービスだけでなく、販売も含めた提案を行うなどワンストップのサービスを提供

その他の販売

中古機材の販売

レンタル用機材として購入してから6年以上が経過(償却済み)した機材を選別し、中古機材として売却

顧客の現場で足場の架け払いを行う工事の受注(当社受注後、外部業者へ委託)も行っている。

くさび式足場の特徴

主に住宅や低中層の建物に使用されており、ハンマー1本で簡単に設置や組み立てができることが特徴

施工効率、運搬効率、保管効率の高いことが特徴

施工費用が抑えられるほか、輸送コストも従来の3分の2程度にすることができる。

基本部材構成は、ジャッキ、支柱、手摺、踏板、ブラケット、筋交、鋼製階段、先行手摺、壁当てジャッキ

レンタルする理由

くさび式足場は最も流通している足場であり、低中層マンションや住宅で利用されている。

マンションストック戸数のうち・マンションストック戸数のうち94.694.6%がくさび式足場の使用が可能で、低中層マンション以外にも住宅や商業施設、高さ45メートルまでのビルにおいても使用できる

ビジネスフロー

施主が、リフォーム業者に依頼、リフォーム業者が、足場施工業者を手配、

足場施工業者が、自社で足場を保有していない場合、あるいは不足している場合、足場レンタル会社であるAS NOVAに足場レンタルを発注。

現場に納品し、足場を撤去すると返却される。

価格は一軒家だと月/10000円程度から〜

色々な場所で利用されています。

最近では、イベント再開などを受けて、イベント等での利用も増えているようです。

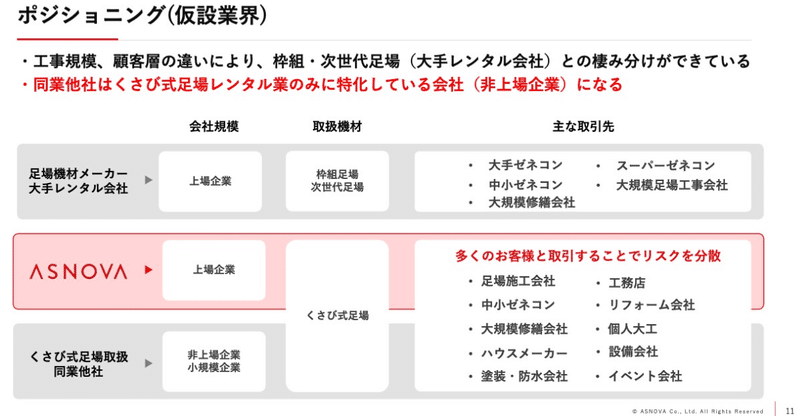

足場には、くさび式以外に、枠組足場、次世代足場がありますが、

主な取引先は、大手ゼネコンなどとは棲み分けができている。

競合は、非上場企業になる。

オールフロンティア

足場レンタル事業「足場の窓口」を運営するテックビルド

足場仮設資材のレンタルや販売・買取を行っているアルマが競合先

競合と比較すると、拠点数、保有数が多く優位性を持っている。

また棚卸差異率が異常に低く、これが参入障壁になっていると言う。

以前、物流のパレットでも書いたが、レンタルをする過程で、この足場などが紛失するリスクが高く、パレットの場合はその在庫の把握ができていないことがありましたが、この在庫管理に独自の管理ノウハウがある。

競合だと3%程度あるそうだが、この会社0.002%となっている。

これが参入障壁が高い理由になっている。

足場の減価償却期間は5年。足場は20~30年使用できることが可能で、償却期間がすぎると利益率は50%を超えるらしい。

足場の減価償却費を除けば、原価を抑えたセンター運営になっている。

大半の機材センターを3人から5人ほどの少人数で運営

今後19拠点から25拠点へ増えたとしても、大幅な労務費の上昇しない計画。

19拠点のうち13拠点の機材センターは土地を購入しており、賃貸料が増加する予定はない。

足場の減価償却費を除いた売上原価はおよそ25パーセントに抑えることができる。

現在、107億円の足場を保有する計画だが、すでに償却済みの足場が85億円から90億円ほどある。

ただ、13期までは15億円の投資を続ける予定。

ビジネスモデル

顧客は売上規模1〜3億程度がメイン顧客になる。

成長期になり、件数も規模も大きくなるため、レンタル需要が一番大きくなる。

それ以上の売上規模になると、資金に余裕が出るため購入がメインになる。

市場環境

築30年以上の分譲マンション戸数は、10年後には約1.7倍、20年後には約2.4倍になることが予想

住宅リフォーム市場:新築の住宅着工件数は減少しているが、住宅リフォームの市場規模は堅調に推移する予想。

特に足場を利用する外壁と屋根の修繕工事の割合が多い。

足場を使用した分譲マンションの大規模修繕工事の市場規模は年々増加傾向になる。大規模修繕工事の内訳を見ると足場を必要とする工事が多い。

(仮設工事19% 外装塗装17%屋根防水10%など)

軽仮設材リース・レンタル市場規模は2,102億円

老朽化した分譲マンションの増加と堅調に推移、リフォーム市場の拡大により、軽仮設材リース・レンタルの市場規模は今後さらに拡大が想定

KPI

現在顧客数は、足場施工業者を中心に2,000社超。年間150社超の新規顧客を獲得

1社あたりの平均売上高は 年間約100万円 1案件10~20万円×年間5~10件

拠点数19 (関東7 関西4 東海5 中国1 東北1 九州1)

事業等のリスク

貸倒れリスク

取引先のほとんどは建設会社、住宅メーカー及びそれらの会社から受注を受ける足場施工業者、景気が低迷した場合、会社の受注機会の減少、業績の低迷につながり、結果として、債権の回収遅延や売上債権の貸倒れが増加する可能性。

借入金を中心とした有利子負債への依存

仮設機材の購入代金の大部分を借入金及び社債により調達。総資産に占める有利子負債の割合が高い。借入金利が上昇に転じた場合は影響が出る場合がある。

仕入価格の変動

仮設機材は、主に鉄鋼製品である。製造メーカーによる販売価格については、鉄鋼原材料市況に大きく影響。製造メーカーの製品販売価格が著しく変動し、当社の仕入価格を販売価格又はレンタル価格に転嫁できない場合は影響が出る場合がある。

レンタル品の返却時のリスク

返却時に他社製品と混在してレンタルした機材の全数が返却されないケースがある。滅失処理として相応の料金を収受することとしている。

返却が受けられない場合は次なるレンタルにタイムリーに供することができず、機会損失が生じること可能性がある。

業績

2Q決算

4月から続く機材の想定以上の機材の高稼働率や受注、そして機材センターの新規出店による売上高の増加で、売上+68 営業利益+12

利益分析によると、レンタル収益+145の増加も 足場への積極的な投資による減価償却費の増加、および2センター出店による出店経費で-191が減益要因に。

足場の投資により、固定資産は+17億増加。

業績の修正も行っており、売上は30億→31.9億に修正

営業利益は1.5億→2.2億に修正

足場の投資額は昨年の2倍の24億円を投資

機材の稼働率は例年に比べ10パーセントほど高く、4月から高稼働率が続いている。

稼働率が高い理由としては、リフォーム需要の増加・自然災害の復興・復旧のための足場事業の増加・機材センターを出店したことによる新規顧客の増加・足場機材の高騰により、お客さまも足場の購入を控える傾向で、レンタルへの移行が進んだこと

レンタル事業で培ったデータにより、AIが3ヶ月から約1年先の需要を予測し、無駄な材料移動をなくしてコスト軽減や稼働率向上につながっている。

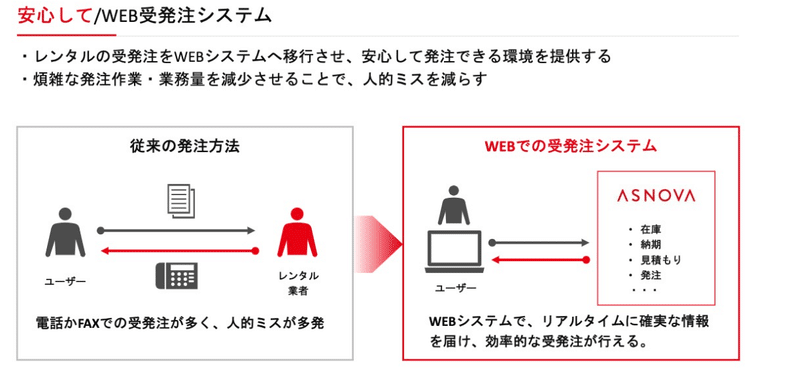

Webでレンタルの受発注が行えるサービスを開始。

受発注は電話やFAXで行っていたが、効率や確実性が低く、人的ミスも多発

システムをWebに移行したことで、煩雑な発注作業などの業務量を減少。

顧客数は2387社 拠点数19 拠点当たりの売上 =1.5億

取引先:月10~12社/135~150社 (拠点当たり)

取引社数は年間200社程度を目標にしている。

今期は2Qまでで100社程度と順調に増加している。

拠点当たりの 足場保有額は平均して5億程度になるが、今期は稼働率が増加していることもあり、投資額を増やしている。

平均単価は値上げしたこともあり、120万程度まで上昇している。

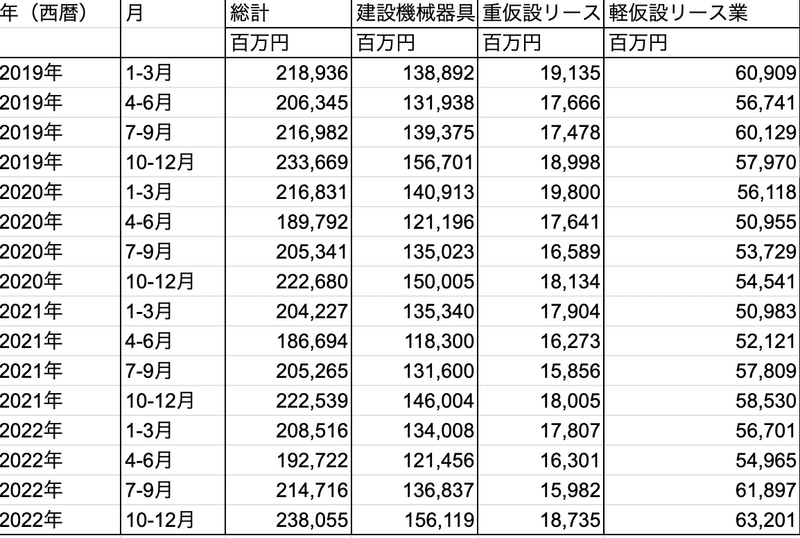

建設関連業等の動態統計調査

四半期別の軽仮設リースの実績で見ると、7-9月618億、10-12月632億と増加傾向に見える。

月次の推移でみると平均して+7%前後で推移しており好調な様子が見える。

直近の稼働率動向で見ると、12月は53%前後、10~11月は57%前後で推移している。

丸角部材、長尺足場材なども高い稼働率を維持している。

この記事が気に入ったらサポートをしてみませんか?