キャッシュプーリングの仕組み①

本日はキャッシュプーリングの仕組みについてです。

記事の前半部分は下記のサイトに記載していますので、こちらをご覧下さい。

●記事の前半

キャッシュプーリングの仕組み①

https://keiri-zaimu.com/cashpooling-scheme-1/

キャッシュプーリングとは

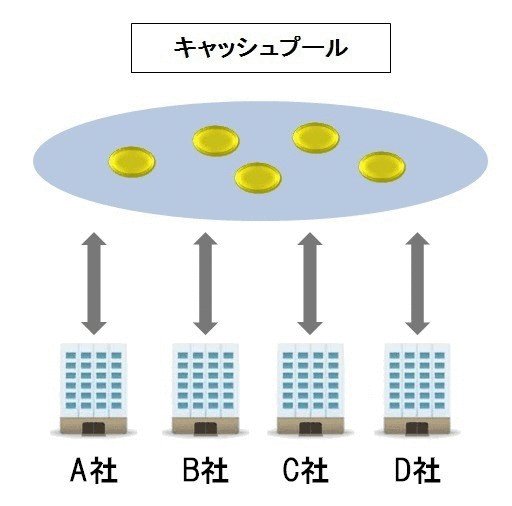

キャッシュプーリングとは資金プーリングとも呼ばれ、資金集約の仕組みの1つです。

簡単に言うと、企業の持っているお金をひとつに集約する仕組みになります。

グループ各社の資金をキャッシュプールというグループ共通の池に集め、その資金を相互利用できるようにします。

多くの場合、子会社の滞留資金を親会社に集約するスキームで、キャッシュプーリングの導入がなされます。

なぜ資金を1つに集めるのか?

企業がキャッシュプーリングを導入し、資金を集約する理由は以下の3つです。

【キャッシュプーリングの導入の目的】

①有利子負債の削減

②資金管理業務の効率化

③リスクマネジメントの強化

通常、企業は複数の銀行口座を持っており、日々の運営を行っています。

しかしながら、資金の残高がある口座が多ければ、資金は散らばったままで資金が膨れ、さらには口座残高を管理する手間も多くなります。

また、管理する口座数が多いと、財務責任者から目が届きにくくなり、不正も起こりやすくなります。

このような問題を解消するためにキャッシュプーリングを導入するケースがほとんどです。

実際の事例を紹介

少し古いですが、わかりやすい事例があるので紹介します。

以下の資料は鉄道大手である近畿日本鉄道(株)が、実際に平成14年にキャッシュプーリングを導入した時のIR資料です。

近畿日本鉄道(株)のCMS(キャッシュマネジメントシステム)の導入資料

https://www.kintetsu.jp/news/files/cmscashmanegement.pdf

近畿日本鉄道(近鉄)グループのキャッシュプーリングでは、近鉄グループ各社の資金を本社に集約しています。

集約した資金は借入金の返済に充てると記載されていますが、この事例ではグループの連結子会社70社からの資金集約により300億円以上を集め、有利子負債の返済に充てることとされています。

なんと、その支払い利息の削減効果は5億円と試算されており(長期借入の返済を想定されているようです。)単なる、業務効率向上だけの施策ではないようです。

金利が低い日本円でこのような効果が起きるのであれば、外貨も含めて、グローバルで資金効率を拡大させたらどうなるのでしょうか。

外貨の借入利息は高いことがほとんどであるため、より大きな効果が期待できます。

キャッシュプールへの入出金の仕組みは単純

キャッシュプールへの入出金の仕組みはとても単純で、キャッシュプールを導入しようがしまいが、基本的なオペレーションは変わりません。

【資金の預入】

キャッシュプールの口座に入金があると、キャッシュプールの残高は増えます。

【資金の引出】

一方、キャッシュプールの口座から支払い処理を行うと、キャッシュプールの残高が減ります。

キャッシュプールに資金があれば、自社の預け入れ残高以上の資金を引き出すこともできます。

■ キャッシュプールの肝は残高管理

キャッシュプーリングで難しいのは残高管理です。

キャッシュプールはグループの共通の財布となるため、グループ会社が入出金を行うごとに、キャッシュプールの残高が変動することになります。

キャッシュプールの残高管理には、個別の口座残高だけでなく、グループ全体の入出金を管理する必要が出てくるのです。

■ 残高を管理するためのルールが必要となる

前述の通り、キャッシュプーリングの管理者は、キャッシュプーリング導入前は自社の口座の入出金の予定を管理していれば良かったものの、導入後はグループ全体の入出金の予定の管理が必要になります。

特にキャッシュプーリングからの出金予定は大切で、キャッシュプーリングの導入に合わせ、支払や経理機能の合理化に手を付ける会社も多いです。

紹介した近鉄グループのニュースレターにも支払や経理事務の合理化を目指す記載があります。

キャッシュプーリングの導入には日々の運用ルールの制定が先を見据えたプランも必要となるのです。

キャッシュプーリングの運用ルールについては以下に記載しています。

■ キャッシュプーリングの運用ガイドライン

https://note.com/gnz8/n/n9121ec84123f

キャッシュプーリングの導入が進む背景

キャッシュプーリングのコンセプトを聞くだけでは、特に目新しさはないような気がします。

上であげた近鉄グループのケースのように、大手企業においては10年以上前に、すでに実施していたのではないでしょうか?

現在の主流はグローバルのキャッシュプーリング

2000年代の主流であるキャッシュプーリングと、現在の主流であるキャッシュプーリングはキャッシュプーリングの規模です。

2000年代に導入されたのは国内、そして日本円のみのキャッシュプーリングですが、現在、導入が進んでいるのはグローバル規模のキャッシュプーリングです。

グローバル規模の資金集約とは、例えば、「アメリカの子会社が持つドル預金を、即時に日本に集約し、日本で使えるようにする。」など、クロスボーダで資金を動かします。

クロスボーダーに対する心理的な障壁が低く

クロスボーダーでの資金集約の仕組みは昔からありましたが、導入する企業は多くはありませんでした。

導入が進んだ背景には、クロスボーダーの取引の増加や規制緩和等、外部環境の変化もありますが、企業のグローバルに対する意識の変化も大きいと思います。

2000年に国境を越え、資金を本社で一括管理する仕組みを提案し、頭では理解していても「理想」と「現実」は違うという理由で、当時はこのような考えはなかなか理解されませんでした。

「本当にそんなことができるのか?」と疑心暗鬼になるばかりで、クロスボーダーに心理的な抵抗のない、一部の先進企業以外は導入を控えていたのが現実ではないでしょうか。

しかしながら、だんだんと大手企業を中心に社内にグローバル人材が増え、そのようなグローバル人材が経営陣になるにつれ、徐々にクロスボーダーに対する意識も変わっています。

今では他社の導入事例も増え、「現地の資金は現地に責任者に管理させる」だけでなく、「不正が起きにくい仕組みを本社主導で導入する」という意思決定をするケースが増えております。

キャッシュプーリングの仕組みをもっと詳しく

キャッシュプーリングはグループ会社の資金集約を行うものですが、資金集約の仕組みがいくつかあります。

主な論点は以下の3つとなります。

・複数通貨を1つのキャッシュプールにするか

・キャッシュプールの口座名義を誰にするか

・実際に資金を動かすか

また、キャッシュプールの管理者を本社とするのか、親口座をどこの国に設置するかでも、税務上の違いが生じます。

この辺りのテクニカルな話は、次の記事で解説します。

●次の記事

キャッシュプーリングの仕組み②

●おすすめ記事

財務の転職におすすめの転職エージェント

この記事が気に入ったらサポートをしてみませんか?