資産を残す人だけが知っている。 – 富裕層がオフショア地域を活用する理由

こんにちは。

最近はコロナの影響もあり資産形成を考えられる方が急増しています。特に、「重要ではあるが緊急ではないこと」を人は先延ばしにすることに慣れていますから、こういった緊急事態宣言により時間ができた時にしっかり未来について考える方が多いのでしょうね。

今日は多くの日本人が知らないオフショアについて。資産を作る中で一番重要なのは出口戦略です。

築いた資産をどこでどう増やし守り継承していくのか?多くの方は入り口だけを見て投資を始めますから、出口戦略を持ち合わせていないようです。しかし資産は長期的な視点に立って管理していかなければいけません。

金融鎖国をする日本

日本には明らかに足りないものがあります。それは海外にあるはずの投資商品や金融商品の情報です。 あなたが資産を運用したい、投資から利益を上げたいという時、 どこから情報を得るでしょうか?

これは利用する人数の多い順です。 つまり①の金融機関に聞く方が圧倒的に多く、その次に②の身近な知人、友人。最後に③のインターネットという限りなく広い世界から、有益な情報を主体的に得るという方法です。 ではそれぞれのメリット、デメリットをあげていきましょう。

①金融機関(銀行, 証券会社, 保険会社, 外資系金融機関など)

メリットは、彼らはより多くの収益をあげるために、個人投資家の身近なところに店舗を作り、たくさんの人を雇って、できるだけわかりやすい資料を用意してくれます。時には家まで足を運んでくれるでしょう。

デメリットは、彼らの収益はすべて、あなたがその金融機関で投資したお金から生み出されます。言い換えると「手数料」として支払っている対価として、店舗が設けられ、営業マンが雇われ、資料がもらえます。

こういったものを必要としない投資家にとっては、余計な手数料が多いだけ、あなたの儲けも少なくなります。 その上、営業マンの人件費ばかりにコストがかけられ、肝心の運用においてはほとんどコストが掛けられていません。要するに営業をして利益を上げることが最大の目的になっているのです。

②投資に詳しい友人、知人

メリットは、友人、知人に聞く情報はタダです。さらに信用できる人で、その人自身が投資でとても儲かっていれば言う事はありません。

デメリットは、彼らはあなたの投資に何の責任も持ちません。 投資はあくまで自己責任ですので、いつ買うか、いつ売るか、 どれに投資するかということは、自分の資産には 100%の神経を使えど、あなたの資産にまで使うことはないでしょう。 99%の方が正しい資産の作り方を学んでいない中で、「友人が始めたから」という短絡的な理由で投資を決定するのはナンセンス、こういう方が一番危険だと言えるでしょう。

③インターネット

メリットは、家にいながら世界中の情報が手に入ります。

デメリットは、主体的に探しに行かないといけないこと。有益な情報が世界中のどこかにあったとしても、その情報まで辿り着けないということもあります。二つ目に、世界中の情報といっても、日本以外のサイトはすべて外国語だということ。三つ目に、それが正しい情報なのか間違っているの情報なのかはあなたのリテラシーに委ねられてしまうということ。

きっとここに辿り着いた方は、インターネットを使って情報収集されている方が多いでしょう。しかし気をつけてください。ネットで多くのお金を集めたにも関わらず、実際には全く運用をしていないという業者もあります。信じられるものかどうか、あなたの目で見て確かめることも忘れないでください。

先程の海外の金融情報の話に戻しましょう。上記の①~③の中で、 正しい海外の金融情報を手に入れられるのは ③のインターネットのみです。なぜならば ①の金融機関は、日本の顧客に案内する限り、金融庁に登録された金融商品しか案内できません。

つまり海外のどれだけ有名なファンドでも、どれだけ運用成績が良くて投資家のためになったとしても、日本の金融庁に登録していなければ案内ができないのです。

たとえあなたが日本の金融機関へ行ったとしても、海外の金融商品の話はしてもらえませんし、仮にあなたがその情報を事前に知っていて金融機関へ行ったとしても、彼らのところでは投資をすることができません。

②の友人、知人は、彼らが知っていればもちろん教えてもらえるでしょう。しかし、そういう方は多くありません。

結局残る手段は ③インターネットしかないので、自分で探すことになります。しかし先程のデメリットの通り、情報はすべて外国語。しかも金融という特殊なものです。

そこで海外の金融商品に精通するアドバイザーが登場し、金融機関には属さない第三者的な立場から情報をお伝えすることで、あなたも正しく『オフショア投資』ができるようになるのです。

オフショア投資とは?

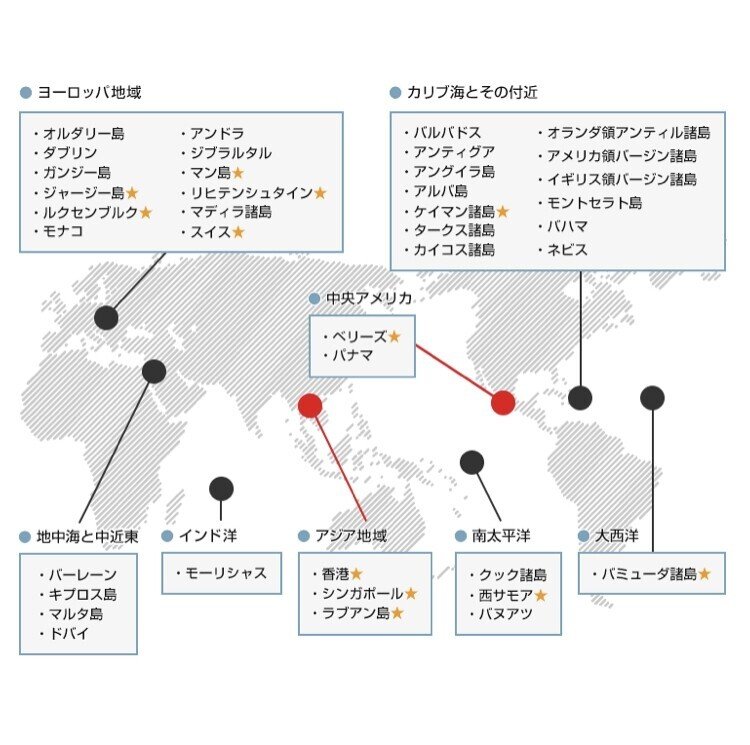

『オフショア』とは、税率がゼロか、極めて低い国のことをいいます。投資して利益を出しても税金はゼロ(日本は20%)、法人が収益をあげてもゼロ(日本は約34%)、個人の所得にもゼロ(日本は最大45%)です。

そんな国があるのか?と思われるでしょうが、知っている方はルールに則りそれを使っています。有名なところで例を挙げると、テニス世界ランキング1位のノバク・ジョコビッチ選手はセルビア共和国の出身ですが、モナコ公国に籍を置いています。 日本の IPO 長者も株を売却した後は、日本の資産をすべて売却しオフショアへ移しています。 こちらがオフショアの具体的な国々です。

ジョコビッチ選手のような、個人のオフショア活用について書きましたが、ファンド会社にとってはさらに効果が大きいです。なぜならば彼らが世界中から集めて運用している資金は多いもので 1 兆円、少ないものでも 1000億円もあるからです。 利益確定のたびに都度税金を払っていては、それだけ投資家に還元できるリターンが減ってしまいます。経済的優位性から必然としてファンド会社はオフショアに籍を置くようになったのです。

オフショア投資情報

運用コストが少ないということは、それだけ投資家にとっての利益が大きくなります。さらにジョコビッチ選手のような優秀な人間で、多くの富を築ける人間を呼ぶことができます。金融であれば、運用成績の良いファンドを作れるファンドマネージャーたちです。結果、オフショアには運用パフォーマンスの良いファンドが多く存在するようになりました。

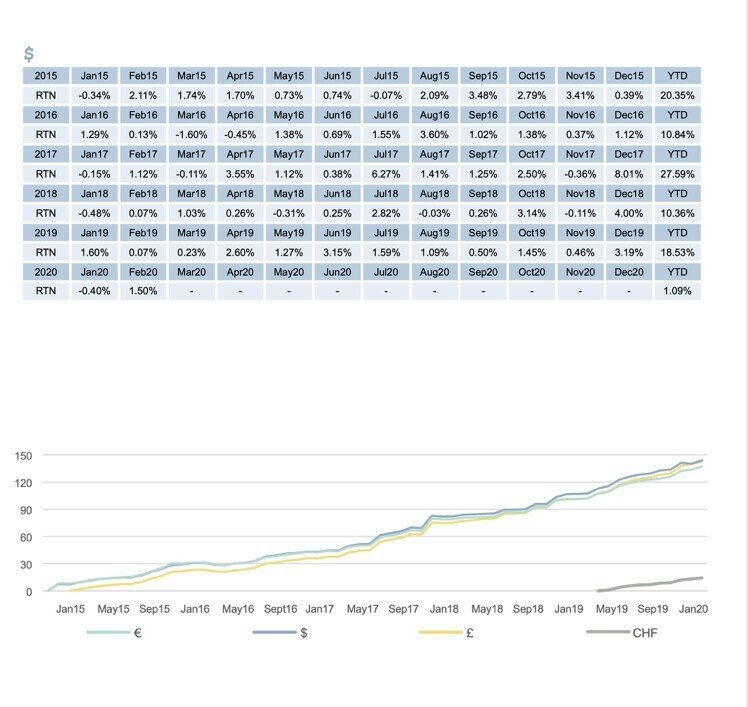

例をあげましょう。こちらはある国で介護不動産を運営するファンドの運用実績です。こちらの介護施設の居住者は国から認定を受けている身体障害者& 精神疾患患者で、家賃は国から支払われるため空室リスク、家賃滞納リスクが極めて低いです。また国から認可を受けてから不動産への投資&リノベーションを行うため、投資リスクも低いです。

年間の目標リターンは 10-12%ですが、実際には投資物件の購入による短期的収益により、年20%という年も出ています。特にこういったマーケットや景気に左右されにくい投資をオルタナティブ投資と呼びます。現在のようにコロナにより荒れたマーケットの環境下では特に有益な投資先だと言えます。

仮にあなたが 2015年に100 万円をこのファンドに投資していたとすると、現在約2020年1月の時点で約225万円になっています。

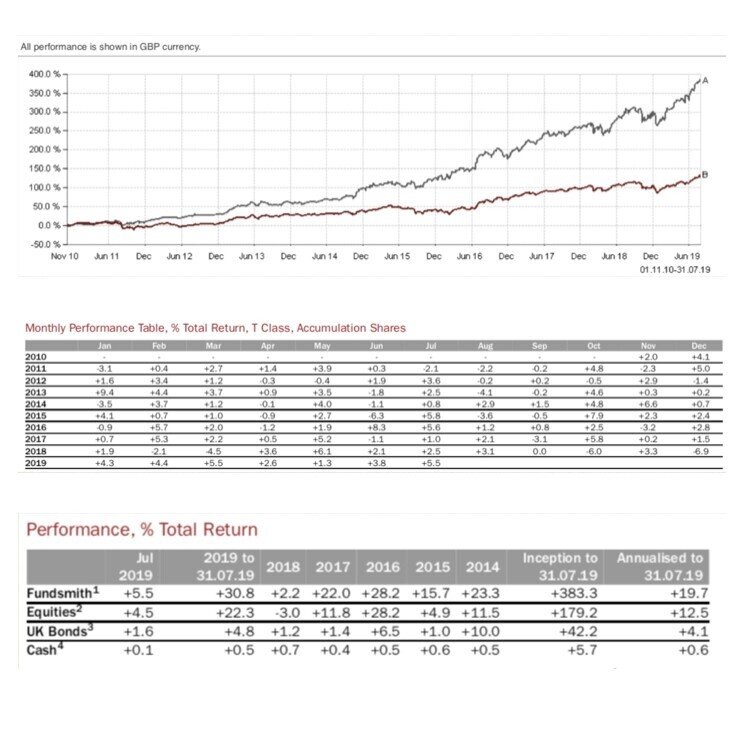

もう一つ例を上げましょう。こちらは満期時(6年後)に元本の95%を保証してもらいながら、Fundsmithへ投資することができます。元本を確保するのは MorganStanley(A3/A/BBB+)。このモルガン・スタンレー社が潰れない限りは満期時に元本が95%保証されます。Fundsmithは残高£19B(約 2兆5,000億円)の超大型人気ファンドで、設定来(2010年)累計383.32%、年率19.74%のリターンを出しています(2019.7時点)。投資先は世界の株式で、米国65%、英国17.4%その他地域へ投資。テクノロジー、生活必需品、ヘルスケア中心に投資しています。

仮にあなたが 2014年に100 万円をこのファンドに投資していたとすると、2019年7月の時点で約314万円になっています。

オフショア投資にはこういった日本国内では考えにくい魅力ある投資先が無数にあります。オフショアと言えば、ニーズが多いためか積立投資が一般的に知られていますが、もちろん積立投資だけではありません。

本来は1000万円以上からしか投資ができないファンドにも、オフショア管理口座を開設することにより100万円程度から投資するポートフォリオの一つに組むといったことができます。

投資経験や投資スタンスによって最適なポートフォリオは異なるので、最適解を知りたいという方は教えてください。以下より友達追加していただき相談してみるといいと思います。

この記事が気に入ったらサポートをしてみませんか?