銅先物取引が盛り上がっているので、まとめてみました

シカゴの銅先物市場で、銅価格がここにきて高値を更新しそうな勢いです。CFTCのポジションから見ると、マネー・マネージャーのロング積み増しが顕著な動向になっています。

銅価格は景気の動向を占う上での判断材料となるといわれています。なぜ景気の動向を占う指標になるかというと、機械には必ずといっていいほど使われる銅線に用いられるため、需要動向が経済活動を反映しやすいためです。そのため、銅価格が上昇すると景気が回復し、下落すると減速していると判断します。

なお、この15年で中国の銅消費シェアが高まったことから、銅は世界景気というよりは中国の経済動向を反映する指標になってきたとする方がより適切かもしれません。世界の50%は中国が消費しています。ただし、商品市況には、独特の需給も存在するので動向を確認してみましょう。

参考資料として使ったのは、JOGMECがまとめた「チリ銅委員会の市場動向レポート(8月6日付け)」です。

リンクは、以下の通りです。

JOGMECレポート(日本語)

http://mric.jogmec.go.jp/reports/mr/20201016/128324/

原文(8月6日付け)のスペイン語版は

https://www.cochilco.cl/Paginas/Estudios/Mercados%20de%20metales%20e%20insumos%20estrat%C3%A9gicos/Informes-Trimestrales-2015.aspx

チリ銅員会のレポート(翻訳版)をさらにまとめてみました。

2019年のチリの銅鉱石生産量は、世界全体の28%にあたる5,787千tであった。2020年上半期は2,832千tを生産しており、新型コロナウイルスによる影響により他産業が軒並み落ち込む中、銅輸出額が国全体の半分以上を占める状況が続いている。

⇒銅の採掘はそれほど落ち込んでいないようです。

2020年7月末にかけての銅のスポット価格は、日によっては2.96US$/lbを超えるなど、予想外のレベルまで達した。しかし、同時に価格が3US$/lbに近づくにつれて更なる価格上昇の可能性は低くなる。

⇒10月21日引けで、銅価格は3.1945US$/lbまで上昇しました(10月22日は若干下落して、$3.1535)。過去の銅価格の推移は下のグラフの通りです。因みに、チリの次回レポートは2020年10月(10月22日時点ではまだ出ていません)です。その時には、上昇修正されているでしょう。

出所:シカゴの先物データをもとにFuture_Research作成

今は、2017年から2018年にかけての高値を目指しているところです。2017年12月28日が、3.2995$、2018年6月8日、3.3$が高値でした。

ただし、金や銀などの金属市況は、堅調な推移となっておりかつ米ドルが低下傾向になっています。中国が示しているような急速な景気回復や、金属の主要生産国での供給減のリスクにより金属取引所における精製銅の利用可能在庫のレベルが低下していることは、金属価格にとって好ましい短期シナリオです。

中国の銅輸入

中国の銅輸入は、今後の中国国内の銅需要の動きを予想するのに良い指標です。図1aは2016~2020年の5年間における各年第1四半期の銅精鉱と精製銅(アノードと銅製品を含む)の輸入量を示しています。2020年第1四半期には貿易活動が停滞したにもかかわらず、2020年6月にかけての輸入量はその5年間で最高でした。ロンドン金属取引所(以下、LME)と上海先物取引所間の活発な精製銅の裁定取引や、主要銅生産国の鉱業活動が一時中断したというニュースにより金属不足の認識が生まれたことが影響を与えたようです。

図1a.各年6月までの銅精鉱と精製銅の輸入 図1b.各月の銅輸入の変動率

出典:Refinitiv、中国税関

現在までのところ、中国の製造業は2019年末の生産レベルにほぼ戻りつつあります。欧州や米国では、コロナ感染の第2波の兆候があり、年末に向けて、経済活動が停滞する可能性もあります。年末から2021年にかけて、銅の主要用途である自動車、空調機器、電子機器などの耐久消費財の売り上げが縮小する可能性もあります。中国が輸入する銅の約30%が半製品やワイヤーやケーブルとなって輸出されており、主な貿易相手国(米国、欧州)は2020年を通して景気後退に晒されているため、上記のようなマイナスの影響は一層悪化する可能性もあります。

中国の鉱工業生産(年率換算)

ユーロ圏および米国の鉱工業生産指数

主要地域(米国、ユーロ圏、中国)の購買担当者指数

既存のリスクや、2020年第4四半期にかけて米国や欧州の経済活動が漸進的に回復していく状況を考慮したとしても、今年の終盤にかけて銅価格は現在と同水準かやや低い基準にとどまると予想されています。

一方、Markit社は、グローバル銅関連業者の購買担当者指数を発表しています。(最新の発表は、10月7日)

9月のデータによると、旺盛な需要があり、(特に自動車業からの需要)購買担当者の購買意欲は伸び続けています。9月は、54.1と8月の52.9から大幅に上昇し、2018年2月以来の数字となっています。牽引した項目は新規受注で、7月から新規受注の増加傾向が見受けられ、2020年第4四半期末まで需要はたまっているそうです。地域別にみても、米国、アジア、欧州すべての地域で伸びているようです。雇用指数も伸びているようで、9月から新規雇用も始めたようです。一方、業者は半製品、製品在庫とも在庫削減を続けているようです。受注残は緩やかなペースで伸びています。

https://www.markiteconomics.com/Public/Home/PressRelease/0ee1b8a8ba2842c2b47474a4f985b24e

精製銅の世界在庫の動向

2020年、世界の銅市場は、金属取引所の利用可能な精製銅在庫が2009年以来最低のレベルでスタートしました。世界の銅需要は縮小しているにもかかわらず、在庫量は減り続けており、2020年の最高レベルに達した3月中旬から7月にかけては42.3%減少し、現在は全体で36.8万tでした。3月末以降、ペルー、メキシコ、チリが鉱業事業の一時停止を発表したことにより、市場が金属不足を警戒し、金属取引所の倉庫から大量の銅が放出されました。

図2a及び図2bは2016年1月~2020年7月の在庫の日次変動及び同期間中の平均値の変動を示しており、2020年初めは在庫レベルが低いことがわかります。この図には上海港税関の倉庫の利用可能在庫量も含まれていますが、1月以降26%の減少を記録し、6月時点の在庫量は21.7万tとなっていました。

図2a(左).各金属取引所及び上海保税倉庫における銅在庫量の変動

図2b(右).12か月間の在庫の月次変動

出典:Refinitiv公開のデータをもとにCOCHILCO作成

LMEでは、在庫量も発表しています。

8月から9月にかけて、在庫量が急激に減っていました。このことも需給の悪化で価格を押し上げた要因でしょう。しかし10月になってから、在庫量は増加し始めています。

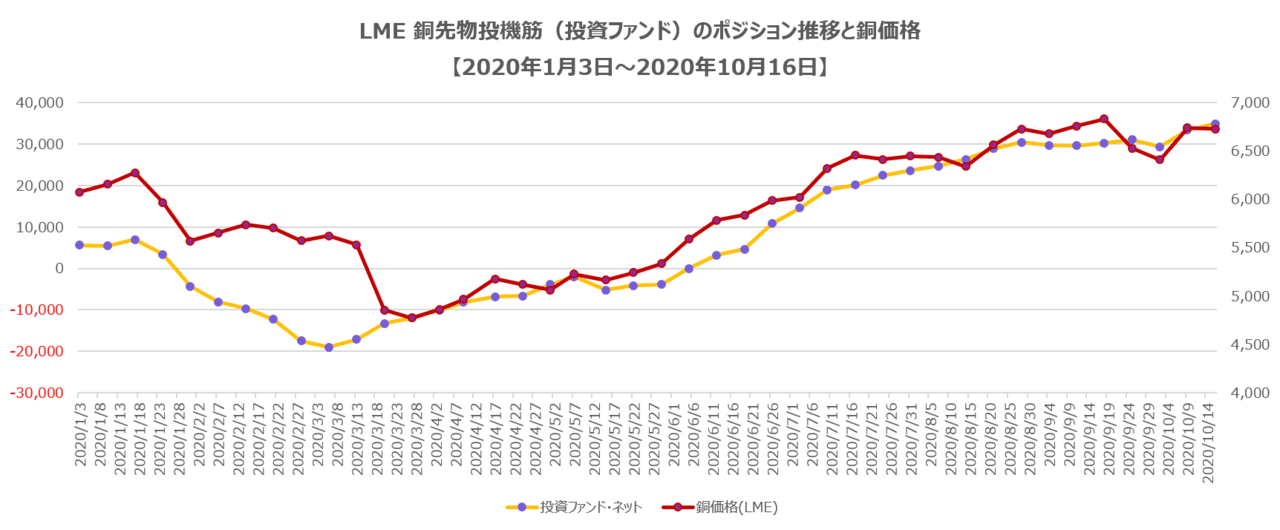

投資ファンドとヘッジファンド

以下のグラフは、銅の先物契約に投資する投資ファンドとヘッジファンド(投機家)のポジションを示しています。商品市場におけるその動きは金属価格の短期変動の説明要因ともなっています。

LMEにおいて投資ファンドが取引する銅の先物契約でのネットポジション(買い-売り)の動向を表しています。2020年3月以降、ショート・ポジションからロング・ポジションに移っており、ネットでは引き続きロングが増加し続けています。

同様に、NYでの先物取引についても見てみましょう。

マネイジド・マネー(ETFやヘッジファンド)は2月以降、ポジションが反転しネットのショートからロングに変わっています。9月こそ若干調整しましたが、ロングの積み上がりは2017年~18年の高値圏で推移しています。

投機筋であるヘッジファンドやETFのマネー・マネージャーは過去最大級のロング・ポジションになっているので、新規にETFへの資金流入とかが無い限りは、これ以上のロング積み増しはないでしょう。

一方、在庫の縮小もほぼ一巡したことで、銅価格が金や銀などの貴金属の様に過去最高値を目指す展開は難しいかもしれません。

最近の実質金利上昇も気になるところです。

実質金利と貴金属価格

ここでは、金価格とアメリカの実質金利(期待インフレ率)を掲載していますが、8月以降、アメリカの実質金利は上昇傾向です。8月初旬に底打ちしたようです。アメリカの実質金利が上昇すると、金など貴金属市場には、ネガティブな影響が出てくるの、これ以上の金や銅価格の上昇は難しいのかもしれません。

大統領選挙でどうなるかわかりませんが、だれが大統領になっても、追加の大規模経済対策が実施されます。国債も増発されるでしょう。その時に、FRBがどれだけ国債購入量を増やすのか?そこがポイントになってくるでしょう。FRBはたぶん大量に国債購入量を増やすでしょう。量的緩和がまた始まりそうです。その時には、長期金利の上昇も抑えられ、金利は低下傾向となるでしょう。

以下に、チリ銅委員会がまとめた需要予測、生産・清廉予測を添付しておきます。チリは輸出額の半分を銅が占めています。銅価格は死活問題ですので、非常に細かい分析をしています。

世界の精製銅需要の予測アップデート

2020年には世界の精製銅需要は2,306万tになり、2019年と比較して75.5万tに相当する3.2%の減少と予想される。一方、中国における需要は2%減少し、2019年より25.6万t少ない1,254万tとなるが、世界全体では54%と中国の占める割合は依然高いことになる。中国を除くその他の国の需要は全体で前年比4.5%の減少があり、特に欧州(同比-6%2)、米国(同比-5.5%)、日本(同比-5%)の下落が大きい。これらの国は中国と合わせると世界の精製銅需要の80%を占める。

2020年6月に更新された国際通貨基金(IMF)の予測によると、世界のGDP成長率は2019年が2.9%であったのに対し、2020年は-4.9%になると見込まれている。中国は2019年には6.1%であったが、2020年は1%の成長を記録し、その他の主要な銅消費国は、欧州(-10.2%)、米国(-8%)、日本(-5.8%)と大幅な下落が見込まれる。しかし、国際通貨基金も指摘するように、この予測にはかなりの不確実性が伴う。主な関連事項として、活動再開の段階に入った国での新型コロナウイルス感染の第2波到来、パンデミック収束後の耐久財の消費や投資の回復速度、米中間の緊張の高まり、安全且つ効果的な新型コロナウイルスのワクチン開発の見通しが立っていない、2020年11月の米国大統領選挙などがある。金の大幅な価格上昇やドル安の傾向は、不確実性の高まりを反映している。

とは言え、中国の主な経済指標はIMFの予想よりもやや早い回復を示しており、2020年第2四半期の国内総生産(GDP)は年間成長率3.2%を記録し、2020年第1四半期の-6,8%に比べて期待を上回った。2020年6月の工業生産は前月(3,9%)を上回り4.8%の拡大となり、2020年4~7月の期間の製造業PMI(財新)は拡大領域(50ポイント以上)に入った。2020年6月までの銅輸入に関して、銅精鉱は2.8%の増加、精製銅、アノード、銅製品は24.6%増加し、同月のインフラ投資は2.7%となり今年に入り初のプラス成長を記録した。しかし、小売業の消費は後れを取っており、第1四半期を通してマイナス領域にとどまったが、2020年の後半には回復が見込まれる。一方、2020年6月の財輸出の成長率は0.5%と、2019年12月の7.6%に比べ大幅な減少を記録し、主な貿易相手国(米国、欧州)におけるロックダウンの影響が窺える。

2020年の中国における銅需要の見通しは悲観的であるが、下落は-2%に抑えられるであろう。E-モビリティのネットワーク強化などのインフラ投資に関連して発表された景気刺激策や金融緩和政策、短期的な金属不足の可能性が、2020年の後半にかけて需要を支えることとなろう。

一方で、米国、欧州、日本では消費・生産活動や投資が鈍化したため、金属需要は深刻な影響を受けており、2020年第1四半期のGDP成長率は米国(-5%)、欧州(-3.1%)、日本(-3.4%)とマイナスを記録したのに加え、第2四半期も大幅な落ち込みが見込まれているため、IMFが予測する通りの結果となろう。銅需要を生み出すのに重要なセクターである工業生産は、米国では2020年6月に年間平均で10.8%の減少を記録し、欧州と日本でも2020年5月にはそれぞれ20.9%と8.9%の減少が見られた。結果として、これらの国の2020年の銅需要は合計で5.7%の減少が予想される。

以下の表は精製銅需要に対する予測をまとめたものであり、一次生産とスクラップ処理双方からの需要が含まれる。

表1.2020~2021年の精製銅需要の予測 (単位:千t)

出典:COCHILCO(注:p=暫定値 e=予測値)

IMFの予測によれば、2021年には世界の経済成長は大きく回復し、2020年と比較して5.4%拡大する。中国の経済成長は8.2%伸び、米国は4.5%、日本も2.4%に達するであろう。これを背景に、精製銅需要は2,380万tとなり、今年と比較して3.2%拡大する見通しである。ただし、上記の表に見られるように、世界全体の銅需要量は2019年の記録をわずかに下回る模様である(-0.1%)。

世界の銅鉱山生産の予測

世界の銅鉱山生産の予測は、建設中の投資イニシアティブを含めた主要な鉱山事業の生産能力を考慮している。それに加え、非常に可能性の高いプロジェクト70%、および可能性のあるプロジェクト30%と、Wood Mackenzie社がそれぞれ区分した事業ポートフォリオの生産能力が考慮される。2020年の生産予測は、新型コロナウイルスの影響、運用上の問題、プロジェクト開始の遅延、鉱石品位低下、回収率の低下および気候の影響を考慮して7%下方修正された。

2020~2021年の世界の銅鉱山生産予測

2020年の世界の銅鉱山生産(SxEwカソードと銅精鉱)は2019年比2.9%減、つまり60.3万t減の2,006万tになると予測する。主にペルー(前年比-15%)、メキシコ(同比-20%)、チリ(同比-1.2%)が影響を受けているが、当レポート作成の時点でペルーとメキシコでは新型コロナウイルスの感染者が増加し続けているため、2020年末までの生産の進展には不確実性が残る。

ペルーと比較すると、チリにおける新型コロナウイルス拡大による生産操業の停止は極めて少ない。2020年第2四半期の終盤には、国内中北部の鉱区で感染者が急増したことを受け、労働者がストライキを宣言した鉱山もあったが、2020年7月末にはその危機も収まった。

2020年6月の時点で入手可能な国内生産に関するデータによれば、生産は2.6%増加したが、鉱山労働者の大幅な減少や2019年後半との比較基準が増えることにより、2020年後半にはある程度の減少が予測される。一方、Codelcoは感染拡大を抑えるため2020年6月にChuquicamata精錬所を一時的に閉鎖することを発表したが、それにより精製銅の生産見通しが変化し、一時的に銅精鉱の供給量が増え、精製銅の価格が上昇した。

CRU Copper Monitorの報告によると、2020年6月までに新型コロナウイルスによる生産の中断は世界で45.9万tにも及び、価格要因による生産中止も含めると更に15.9万tが加わるが、当レポートの作成時点(2020年7月)でチリにおいて生産減のリスクは存在し続けている。

以下の表は2020年と2021年における世界の銅鉱山生産予測をまとめたものである。

表2.2020~2021年の銅鉱山生産の予測 (単位:千t)

出典:COCHILCO作成

2021年には世界の銅鉱山生産量は2,108万t3に達し、2020年に対し5.1%、すなわち101.7万tの増加と予測している。現時点では2021年には新型コロナウイルスに関連した生産の中止は無いと想定する。このシナリオにおいて生産量が増加するのは、主にペルー(前年比+14.8%)とメキシコ(同比+23.5%)による新型コロナウイルスからの回復や、ザンビア(同比+12.8%)における生産強化による。世界一の生産を誇るチリでは、わずかに増加(同比+1.9%)し、580万t弱の生産レベルに達する見通しである。

チリの銅鉱山の生産量は、2020年6月の時点で2.6%増加し、283万tに達した。Sierra Gorda銅鉱山とCollahuasi銅鉱山はそれぞれ33.8%と26.8%という2020年上半期で最も高い成長率を記録し、CODELCOとEscondida銅鉱山も、それぞれ4.7%と5.1%の成長を記録した。

2020~2021年の精製銅の世界バランス予測

2020年と2021年の精製銅市場はそれぞれ13.1万tと17.1万tの余剰が生じると予測する。これは世界の2~3日分の消費に相当する量であり、金属市場において需要と供給のバランスが取れた状態であると言えるが、現在の精製銅の市場バランスの予測はかなりの不確実性を伴っている。グローバル流動性の高まりは中国の銅需要を押し上げているが、その他の国では更なる需要低迷のリスクが潜んでいる。 また、供給側の不確実性も重大である。メキシコ、ペルー、チリは合計で世界の銅の43%を供給しているが、Johns Hopkins大学の統計によると新型コロナウイルスの感染はそれぞれ世界で6位、9位、8位を占めており、ペルーとメキシコに関してはロックダウンの解除に伴って感染者数も日ごとに増加している。

以下の表3は、2020年と2021年における精製銅の世界バランスの予測をまとめたものです。

表3.2020~2021年の精製銅の世界バランス予測 (単位:千t)

出典:COCHILCO(注:p=暫定値 e=予測値)

短期的な銅価格の見通し

2020年7月最終週には銅のスポット価格は2.96US$/lbを上回り、前回2020年3月の銅市場動向レポートでは全く予期していなかったレベルに達した。現在の価格のレベルは様々な要因が重なって引き起こされており、例えば、予想を上回る速さで中国経済が回復したこと、主要生産国における新型コロナウイルス感染拡大による生産の一時停止がもたらした金属取引所の精製銅在庫の減少、世界的な高流動性(低金利)のサイクルによって銅などの流動性の高い資産への需要が高まり、国際市場でのドルの価値が下落したことなどがある。

これまでのところ、米国および欧州での新型コロナウイルスの感染第2波の潜在的影響が金属価格下落リスクの主な原因となっており、現時点では市場はその他のリスク、つまり米中両国の領事館の閉鎖に見られるような両国間の地政学的緊張の高まりなどは考慮していない。

上記のようなダイナミクスに基づき、最も可能性の高いシナリオとして、銅平均価格は2020年に2.62US$/lbとなり、2021年には2.85US$/lbになると予測する。ただし、新型コロナウイルスの感染拡大という現在の状況の中で、第2波の深刻なリスクを完全に排除することはできない。それは世界の経済成長を悪化させ、その結果中国以外の地域における銅需要や、世界の主要生産国における供給に悪影響を及ぼし、2020年を通して金属価格のボラティリティを上昇させることになるであろう。

※当資料は、投資環境に関する参考情報の提供を目的としてFuture Researchが作成した資料です。投資勧誘を目的としたものではありません。当資料は信頼できると考えられる情報に基づき作成されていますが、情報の正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当方の見解であり、事前の連絡なしに変更されることがあります。投資に関する決定は、ご自身で判断なさるようお願いいたします。