CFTC先物のみ COT旧フォーマット 投機筋ポジション シカゴ先物 2020年7月21日時点

相場は、基本需要と供給で決定します。ファンダメンタルズ分析は重要な要因です。ただ、ファンダメンタルズ要因によってのみ相場が決定するものではありません。投機筋のポジションが相場の決定要因としてどのように影響を与えているかを分析する判断基準として、CFTCでのポジション報告は注目しているプロの市場参加者は多いです。相場のセンチメントを反映しているので興味深い動きをしています。

旧フォーマットの、商業、非商業(投機筋)の報告です。旧フォーマットでは、金融商品も商品も同様に報告されています。主要な先物のデータについてアップデートします。今でも日本の多くのストラテジストはこの旧フォーマットの数字を引用しているようです。

個人的には、新フォーマットの方が、投資家種別ごとのポジションが分かるため参考になるデータだと思っています。

参考になれば、幸いです。

日本円先物

日本円先物は、日本円/米ドルで取引されているため、一般の為替レートは逆数になるので、ネット・ポジションは、売持ー買持で計算しています。

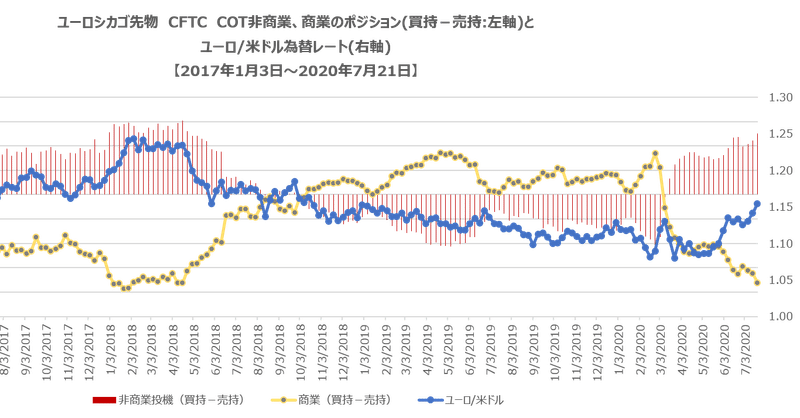

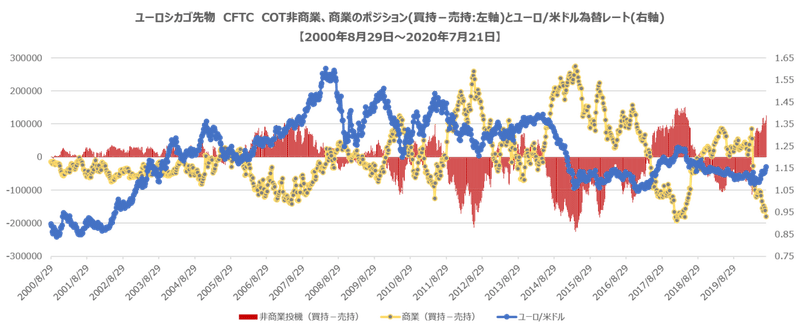

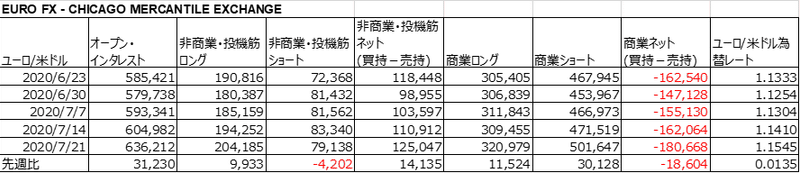

ユーロ先物

ユーロの先物はこれまで商業のポジションが相関性が高いようです。ユーロ高を目指しているのかもしれません。

投機筋のユーロロングが増えています。商業筋のユーロショートが増えています。過去最大規模のショートになっています。ユーロ高のピークが近いのかもしれません。

FFTのポジションとは合っていません。どちらが正しいのでしょうか?

豪ドル先物

豪ドルも投機筋よりも商業の方が相関が高いようです。

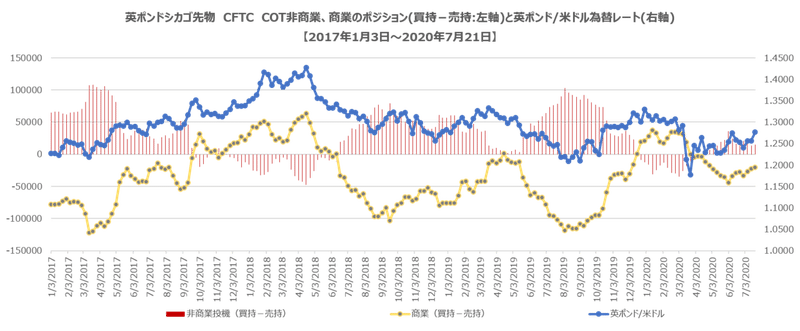

英ポンド先物

英ポンドも投機筋より商業の方が相関が高いようです。

カナダドル先物

メキシコペソ先物

S&P500(E-mini)先物

DOW(E-mini)先物

NASDAQ(E-mini)先物

NASDAQについても、投機筋よりも商業の方が相関が高いようです。

日経シカゴ(円建て)先物

米国債2年先物

米国債10年先物

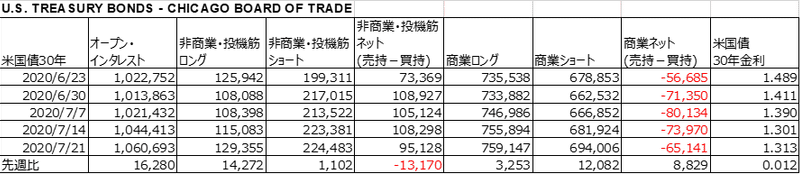

米国債ロングボンド先物

CFTC 先物市場 COT(旧フォーマット)ポジション一覧表

2020年7月21日時点

※当資料は、投資環境に関する参考情報の提供を目的としてFuture Researchが作成した資料です。投資勧誘を目的としたものではありません。当資料は信頼できると考えられる情報に基づき作成されていますが、情報の正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当方の見解であり、事前の連絡なしに変更されることがあります。投資に関する決定は、お客様ご自身で判断なさるようお願いいたします。

この記事が気に入ったらサポートをしてみませんか?